КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Анализ показателей рентабельности капитала

|

|

|

|

Анализ оборачиваемости капитала.

Анализ эффективности использования заемного капитала. Эффект финансового рычага.

Анализ показателей рентабельности капитала.

Л18. Анализ эффективности и интенсивности использования капитала предприятия

Эффективность использования капитала характеризуется его доходностью (рентабельностью) — отношением суммы прибыли к среднегодовой сумме капитала. В зависимости от того, с чьих позиций оценивается деятельность организации, существуют разные подходы к расчету показателей рентабельности капитала.n С позиции всех заинтересованных лиц (государства, собственников и кредиторов) общая оценка эффективности использования совокупных ресурсов производится на основании показателя рентабельности совокупного капитала, который определяют отношением общей суммы брутто-прибыли до выплаты процентов и налогов (ЕВ1Т) к средней сумме совокупных активов предприятия за отчетный период:

Данный показатель рентабельности показывает, сколько прибыли зарабатывает предприятие на рубль совокупного капитала, вложенного в его активы, для всех заинтересованных сторон. Он характеризует доходность всех активов, вверенных руководству, независимо от источника их формирования. Этот показатель позволяет аналитику сравнить его значение с тем, которое было бы при альтернативном использовании капитала. Он используется для оценки качества и эффективности управления предприятием; оценки способности предприятия получать достаточную прибыль на инвестиции; прогнозирования величины прибыли.

Рентабельность оборотного капитала определяется отношением прибыли от основной деятельности и полученных процентов от финансовых вложений к средней сумме оборотных активов.

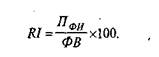

Рентабельность финансовых инвестиций определяется отношением прибыли от инвестиционной деятельности к средней сумме финансовых вложений:

Держателей обыкновенных акций и потенциальных инвесторов интересуют и такие показатели, как чистая прибыль на акционерный капитал:

прибыль на одну акцию:

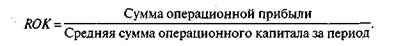

С позиции собственников и кредиторов определяют рентабельность операционного капитала, непосредственно задействованного в основной (операционной) деятельности организации, от уровня которого зависит величина всех остальных показателей доходности капитала:

В процессе анализа необходимо изучить динамику показателей рентабельности капитала, установить тенденции их изменения, провести межхозяйственный сравнительный анализ их уровня с целью более полной оценки эффективности работы предприятия и поиска резервов ее повышения.

В первую очередь необходимо изучить факторы изменения рентабельности операционного капитала, поскольку он лежит в основе формирования остальных показателей доходности капитала. Как видно из рис. 1, его величина непосредственно зависит от скорости оборота капитала в операционном процессе и от уровня рентабельности продаж:

При внутреннем анализе более подробно изучаются причины изменения рентабельности продаж. Ее уровень можно увеличить за счет сокращения затрат или повышения цен. Однако при росте цен возможно снижение спроса на продукцию и как следствие замедление оборачиваемости активов. В итоге прирост рентабельности капитала за счет роста цен может компенсироваться снижением коэффициента его оборачиваемости и общая доходность капитала может не улучшиться.

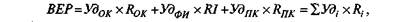

Рентабельность совокупного капитала (ВЕР) по уровню своего синтеза является более сложным показателем. Его величина, как это видно из рис. 1, зависит не только от рентабельности операционного капитала (К0к) и факторов, формирующих его уровень, но и доли в нем операционного капитала (Удок), а также от структуры прибыли (Wп — соотношения общей суммы брутто-прибыли и операционной прибыли):

Чем больше получено прибыли от прочих видов деятельности (инвестиционной, финансовой и т.д.), тем выше величина Wп, а следовательно, и доходность совокупного капитала. Способствовать его росту будет также увеличение доли операционного капитала и уменьшение доли неработающих активов, не приносящих предприятию никакого дохода. Поэтому факторную модель рентабельности совокупного капитала можно представить и таким образом:

где Удок, УдФИ, Удпк — удельный вес соответственно операционного капитала, финансовых инвестиций, прочих активов в общей сумме капитала;

Кок, К1, Кпк — рентабельность соответственно операционного капитала, финансовых инвестиций, прочего капитала.

Для факторного анализа рентабельности совокупного капитала по первой модели необходимо иметь следующие данные. Общее изменение рентабельности совокупного капитала составляет:

|

|

|

|

|

Дата добавления: 2014-01-15; Просмотров: 816; Нарушение авторских прав?; Мы поможем в написании вашей работы!