КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Оценка эффективности инвестиционной деятельности предприятия

|

|

|

|

Лекция 5

Финансово-экономическая оценка инвестиционной деятельности экономических агентов играет важнейшую роль при обосновании и выборе возможных объектов инвестирования. Объективность проведенной оценки влияет на принятие верного инвестиционного решения, поэтому оптимизация управленческих решений в области долгосрочного инвестирования требует самого пристального внимания к финансово-экономической оценке инвестиций, прогнозированию будущих нежных потоков. Подходы к оценке инвестиционной деятельности предприятий и принципы ее организации были рассмотрены выше, здесь же необходимо более подробно остановиться на алгоритмах и методологии расчетов оценочных показателей, рекомендуемых в нормативной документации по оценке эффективно. Основные показатели оценки эффективности приведены на рис. 5.2.

Объективность и достоверность оценки инвестиционных вложений определяются в значительной степени использованием современных методов финансово- экономического обоснования инвестиционной деятельности. Имеются фундаментальные исследования в этой области, накоплен большой практический опыт.

Так, в предусматривается расчет экономической (с позиций общества), коммерческой (с позиций фирмы) и бюджетной (с позиций государства, региона) эффективности. При этом, в расчетах экономической эффективности исключаются внутренние трансферты (кредиты, налоги и т. д.) и оценка результатов и затрат производится не по рыночным ценам, а по специально рассчитанным новым ценам (shadow prices), учитывающим общественную значимость, расходуемых ресурсов и производимой продукции (т. е. включающим не отражаемые рыночных ценах внешние эффекты и общественные блага). В расчетах же комической (финансовой) эффективности используются реальные или прогнозируемые рыночные цены, система налогообложения и т. д.

| |||

|

Рис. 5.2. Система основных показателей эффективности реальных инвестиционных проектов

Эти рекомендации, разработанные специалистами Совета по размещению производительных сил и экономическому сотрудничеству (СОПС и ЭС) и рядом российских организаций, основываются на методологии, широко применяемой в современной международной практике, и согласуются с методами, предложенной ЮНИДО.

Как показывает практика, инвестиционная деятельность (в том числе привлечение иностранных партнеров) большинства экономических объектов затруднений из-за несогласованности различных подходов к оценке экономической эффективности.

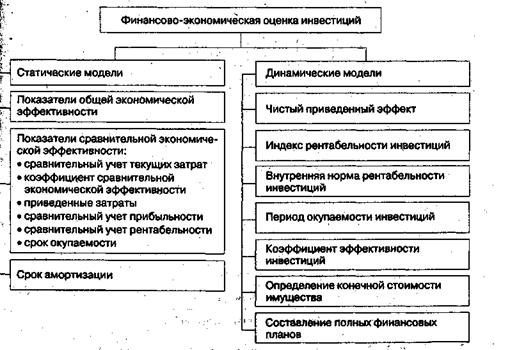

Однако на базе использования приведенных принципов оценки инвестиций привлечения современных методов определения их эффективности можно сформировать ряд показателей оценки. В структуре этих показателей выделяют характеристики, учитывающие (динамические) и не учитывающие (статические) фактор времени. Структура показателей приведена на рис. 5.3. Предлагаемая классификация оценки эффективности инвестиций обобщает используемые практические подходы

В отечественной практике при оценке экономической эффективности капитальных вложений традиционно использовались два метода — общей, или абсолютной, и сравнительной эффективности.

|

Рис. 5.3. Методы финансово-экономической оценки инвестиций

Общая экономическая эффективность определяется как отношение эффекта к вызвавшим его появление капитальным вложениям. В зависимости от уровня реального эффекта его величина определяется: приростом произведенного национального дохода (народнохозяйственный уровень); приростом чистой продукции (отраслевой уровень); приростом прибыльности (на уровне предприятия); абсолютной величиной прибыли (для отдельных научно-технических мероприятий). Рассчитанный по отдельным уровням управления; показатель общей эффективности сопоставляют с нормативами, дифференцированными по отраслям, и с отчет ными показателями предшествующего периода. Капитальные вложения считаются эффективными, если определяемые показатели оказываются выше нормативных и отчетных. Общая экономическая эффективность может быть рассчитана по каждому объекту капитальных вложений.

Показатель сравнительной экономической эффективности используется длявыбора вариантов решения научно-технической проблемы (например, вложения капитальных затрат). Он рассчитывается как отношение экономии, получен на снижении текущих издержек (себестоимости) при замене одного варианта другой, к дополнительным капитальным вложениям на заданный объем выпуска продукции. Расчетный показатель сравнительной эффективности сопоставляется с нормативным.

Показатель общей экономической эффективности определяют по формуле:

где К —. капитальные вложения, вызвавшие прирост эффекта  . Сравнительная экономическая эффективность рассчитывается так:

. Сравнительная экономическая эффективность рассчитывается так:

где C1 С2 — текущие затраты по сравниваемым вариантам на равный или тождественный выпуск продукции в натуральном выражении; K1 K2 — капитальные вложения по сравниваемым вариантам на равный или тождественный объем выпуска продукции в натуральном выражении.

Данный показатель принимается в случае замены базисного оборудования новое, более производительное. Его можно использовать и для обоснования нового строительства.

Наряду с затратным методом (текущие и приведенные затраты) использует такой метод финансово-экономической оценки инвестиций, как сравнительный учет прибыли. При этом кроме затрат учитывают и результаты производства. Прибыль рассматривают как разницу между результатами и затратами. Под результатом часто подразумевают объем продаж, который определяют как произведение Q и P, где Q — объем производства и сбыта продукции, а Р— цена единиц; продукции, Объект инвестирования будет более предпочтителен, если его прибыль выше, чем у других объектов.

Следующим показателем (не учитывающим фактор времени) является минимум приведенных затрат

где Сi — текущие затраты по сравниваемым вариантам; Ен — нормативный коэффициент сравнительной экономической эффективности, К{— капитальные вложения но сравниваемым вариантам.

Величина, обратная показателю сравнительной экономической, эффективности, представляет собой расчетный срок окупаемости капитальных вложений

Условия использования приведенного набора показателей при осуществлении инвестиционной деятельности следующие: в качестве предпочтительного принимается тот проект, значения критериев которого принимают экстремальные величины при их соответствии нормативам.

Коэффициенты рентабельности, используемые с целью финансово-экономической оценки инвестиций, обосновываются в. Для этих целей предлагается использовать показатели рентабельности: собственного капитала, перманентного капитала, общую — всего капитала фирмы.

Рентабельность собственного капитала определяют, по формуле:

Где П — прибыль (балансовая или прибыль от реализации); Кс — средняя за период величина источников собственных средств предприятия по балансу. Рентабельность перманентного капитала рассчитывается так

где КТ — средняя за период величина долгосрочных кредитов и займов.

Рентабельность всего капитала фирмы определяется по формуле:

где В — средний за период итог баланса-нетто.

В зарубежной практике используют показатель средней нормы рентабельности. Один из способов ее расчета заключается в сопоставлении среднего денежного потока после налогообложения со стоимостью инвестиций, другой — в сопоставлении среднего результата после налогообложения и амортизации со средней бухгалтерской стоимостью инвестиций. Преимуществом первого метода является то, что здесь не надо выбирать метод амортизации (прямолинейный, ускоренный и т. д.).

Срок амортизации в данном случае является мерой, определяющей риск, связанный с инвестированием. Иными словами, срок амортизации инвестиционного объекта — это период времени, в течение которого вложенный капитал восстанавливается за счет притока денежных средств или превышения поступлений от эксплуатации объекта. Данный показатель близок по экономическому содержанию к сроку окупаемости и рассчитывается путем деления объема инвестиций на среднюю величину притока денежных средств:

где I - величина инвестиций; С — средняя величина притока денежных средств определяемая суммированием средней прибыли и амортизационных отчислений. Учитывая возможную выручку от ликвидации объекта, срок амортизации определяется как:

где L — выручка от ликвидации объекта; Пс — средняя прибыль; А — амортизационные отчисления.

Данный метод оценки инвестиций следует использовать как дополнительный наряду с другими.

Хотя названные показатели и позволяют проранжировать варианты, но не даю возможности принимать по ним решения, так как не учитывают фактора времени. Их преимущество заключается в простоте расчета, а это в условиях реалы экономических процессов дает определенную информацию для принятия решений по инвестициям на начальной стадии.

Инвестиции, материальную основу которых составляют деньги, имеют временную ценность, т. е. денежные средства в данный момент и через определенный интервал времени при равной номинальной стоимости имеют совершенно разную покупательную способность. В связи с этим возникает необходимость финансово-экономической оценки инвестиций с помощью методов, основанных на дисконтировании. Система показателей для такой оценки приведена на рис. 5.3 (динамические модели). Наиболее корректными и обоснованными из них являются: общий дисконтированный доход PV (present value); чистый приведенный эффект NPV (net present value) — в отечественной литературе определяемый как, чистый дисконтированный доход ЧДД; дисконтированный срок окупаемости, индекс доходности, индекс рентабельности, внутренняя норма доходности.

Показатель чистого приведенного эффекта позволяет получить наиболее обобщенную характеристику расчета Показателей процесса инвестирования, т. е. его конечный эффект в абсолютной сумме. Под чистым приведенным доходом понимается разница между приведенными к настоящей стоимости (путем дисконтирования) суммой денежного потока за период эксплуатации инвестиционного; проекта и суммой инвестируемых в его реализацию средств.

Обоснование для использования данного показателя базируется на допущениив оценке денежного прогноза инвестиционного процесса такого предположения, которое связывает вложенные инвестиции с регулярными доходами от этой деятельности.

Итак, предположим, что инвестиции С будут генерировать в течение п лет годовые доходы в размере P1 Р2,...,Рn- Общая величина дисконтированных доходов (PV) и чистый приведенный эффект (NPV) соответственно рассчитываются по. формулам:

|  |

где С — величина исходной инвестиции; Рк — сумма чистых денежных поступлений от инвестиционного проекта; г — конкретная сумма денежных поступлений для конкретного года; k ->- коэффициент дисконтирования.

Первоначальные инвестиционные затраты — это чистые денежные оттоки, осуществляемые при строительстве, реконструкции или покупке предприятия; инвестиции направляемые на проектирование и разработку новой продукции, технологйи, материалов; инвестиции на приобретение новых основных фондов; инвестиции на рационализацию, модернизацию действующего оборудования или Технологических процессов; изменение размера оборотных средств, связанное изменением программы выпуска; инвестиции на диверсификацию, связанные с изменением номенклатуры продукции; инвестиции, направляемые на НИОКР, Подготовку кадров, рекламу, охрану окружающей среды. Кроме того, в составе инвестиций могут учитываться сопряженные капитальные вложения (затраты на развитие смежных с проектируемым объектом отраслей, поставляющих ему сырье, материалы, топливо, электроэнергию, а также на развитие транспорта/обеспечивающего транспортировку соответствующих грузов по всей технологической цепочке их производства и потребления).

Чистые денежные потоки обычно определяются как экономическая прибыль (после уплаты налогов) плюс амортизационные отчисления и другие неденежные затраты

Если проект предполагает не разовую инвестицию, а последовательное инвестирование в течении т лет, формула для расчета NPV модифицируется следующим образом:

|

Где j— прогнозируемый средний уровень инвестиций.

Стратегия использования данного показателя для выбора управленческого решения такова:

• если NPV> 0, то проект следует принять и в него можно вкладывать инвестиции;

• если NPV< 0, то проект следует отвергнуть и необходимо продолжать поиск альтернативного варианта вложения инвестиций;

• если ■NPV- 0, то проект ни прибыльный, ни убыточный.

Из двух проектов, имеющих NPV > 0, предпочтительнее тот, у которого величина чистого дисконтированного дохода максимальная.

При выборе инвестиционных проектов необходимо учитывать инфляционные процессы, которые неодинаково искажают величину доходов и затрат. Здесь можно применить формулу, позволяющую одновременно производить и инфляционную коррекцию денежных потоков, и дисконтирование на основе средневзвешенной стоимости капитала, включающей инфляционную премию

| |||

|

где Rt — номинальная выручка --го года, оцененная для инфляционной ситуации, т. е. в ценах базового периода; ir.-r> темп инфляции доходов r-го года; Ct — начальные денежные затраты t-ro года в ценах базового периода; i* — темпы инфляции издержек r-го года; Т— ставка налогообложения прибыли; 10 — первоначальные затраты по приобретению основных средств; k — средневзвешенная стоимость налога, включающая инфляционную премию; At — амортизационные отчисления t— го года.

Данные показатели могут быть использованы не только для сравнительной оценки эффективности инвестиционных проектов, но и как критерий целесоф разности их реализации. Инвестиционный проект, по которому показатель чи«того приведенного дохода является отрицательной величиной или равен нул^ должен быть отвергнут, так как он не принесет инвестору дополнительного доз да на вложенный капитал.

Индекс рентабельности инвестиций (PI) является по сути следствием предыдущего и рассчитывается по формуле:

|

Очевидно, что если Р1> 1, то проект следует принять; Р1< 1, то проект следует отвергнуть; PI = 1, то проект ни прибыльный, ни убыточный.

В отличие от чистого приведенного эффекта индекс рентабельности являете относительным показателем. Благодаря этому он очень удобен для использования в процедурах выбора оптимального варианта (проекта), из множества допустимых альтернатив, имеющих примерно одинаковые значения NPVr либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

Индекс рентабельности инвестиций в методическом отношении напоминав оценку по используемому ранее показателю «коэффициент эффективности капитальных вложений». Однако по экономическому содержанию это совершение иной показатель, так как в качестве дохода от инвестиций выступает не чистой прибыль, а денежный поток. Кроме того, предстоящий доход от инвестиций (денежный поток) приводится к настоящей стоимости.

Внутренняя норма рентабельности инвестиций. Данный показатель является наиболее сложным и совершенно новым с позиции механизма его расчета. Oн характеризует уровень доходности конкретного инвестиционного проекта, выражаемый дисконтной ставкой, по которой будущая стоимость денежного потока от инвестиций приводится к настоящей стоимости инвестируемых средств, показатель наиболее приемлем для сравнительной оценки, а проекты с более низкой внутренней нормой рентабельности отклоняются как не соответствующие/; требованиям эффективности реальных инвестиций.

Формально под нормой рентабельности инвестиций (IRK) понимают значение коэффициента дисконтирования, при котором NPV равен нулю:

IRR = г, при котором NPV =f(г) = 0.

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующей: IRR показывает максимально допустимый уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточный.

С другой стороны, внутренняя ставка рентабельности (IRR) проекта представляет собой ту ставку дисконтирования, при которой чистый приведенный эффект (NPV) проекта равен нулю (все затраты с учетом временной стоимости денег окупаются).

При принятии управленческого решения по инвестициям данный показатель оценивается в соответствии со следующей стратегией:

• если IRR0 больше выбранной инвесторами ставки дисконтирования IRR (IRR0> IRR), NPV > 0, то инвестиции можно вкладывать в данный проект;

• если IRR0 < IRR, и NPV< 0, то инвестиции следует направить в другие альтернативные проекты.

К недостаткам использования указанных факторов в качестве общего критерия можно отнести:

• знания величины IRR недостаточно для оптимального выбора, так как использование данного показателя не снимает проблемы определения или выбора ставки дисконтирования. Кроме того, IRR и NPV приводят к одним и тем же управленческим решениям (вкладывать инвестиции в данный объект или же направлять на реализацию другого проекта);

• при переменных денежных потоках (изменение знака) необходим расчет нескольких IRR.

Взаимосвязь данных показателей удобно иллюстрировать графически. Схема определения IRR графические методом предполагает следующие шаги:

1.Задать целую ставку дисконтирования и определить NPV проекта. Отметить соответствующую точку на графике (по оси ординат — IRk, по оси абсцисс — NPV).

2.Задать гораздо большую ставку дисконтирования (тогда NPV резко уменьшится), вычислить NPV и отметить соответствующую точку на графике.

3.Соединить две данные точки и, если необходимо» продлить кривую NPV до пересечения с осью IRR. В точке пересечения кривой NPV cосью IRR чистый приведенный эффект проекта равен нулю.

Период окупаемости инвестиций (РР). Этот показатель может быть использован для оценки не только эффективности инвестиций, но и уровня инвестиционных рисков, связанных с ликвидностью (чем продолжительнее период реалиокозации проекта до полной его окупаемости, тем выше уровень инвестиционных рисков).

Методика оценки, основанная на исчислении данного показателя, является одной из самых простых и поэтому широко распространенной в инвестиционной деятельности и не предполагает временной упорядоченности денежных поступлений.

Расчет этого показателя осуществляется по формуле:

где РР — период окупаемости вложенных средств по инвестиционному проекту;: ИС — сумма инвестиционных средств; ДПп — средняя сумма денежного потока (в настоящей стоимости). При краткосрочных вложениях этот период принимается за один месяц, а при долгосрочных — за один год.

Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых Доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими.

При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут погашены кумулятивным доходом.

Обобщенная формула расчета показателя РР имеет вид:

РР = п, при котором Pk > С.

Однако для более точного расчета показателя РР все же рекомендуется учитывать временной аспект. Для этого необходимо учитывать денежные потоки, дисконтированные по показателю «цены» авансированного капитала. Очевидно, что срок окупаемости при этом может увеличиваться.

Таким образом, РР — минимальный период, по истечении которого NPV стано вится и в дальнейшем остается положительной величиной.

Дисконтированный срок окупаемости, как и расчетный («простой»), имеет тот недостаток, что он не учитывает потоки при наступлении срока окупаемости, т. е за весь период действия инвестиций, и, следовательно, на него не влияет вся та отдача, которая лежит за пределами PPmin.

Коэффициент эффективности инвестиций (ARR). Методика использования данного показателя имеет две характерные особенности: во-первых, он не предполагает дисконтирования показателей дохода; во-вторых, доход характеризуется показателем чистой прибыли PN (балансовая прибыль за минусом отчислений: в бюджет). Алгоритм расчета этого показателя исключительно прост и предполагает широкое использование этого показателя на практике:

|

где ARR — коэффициент эффективности инвестиций; PN— чистая прибыль; С — исходная величина инвестиций; RV— остаточная или ликвидационная стоимость.

Данный показатель сравнивается с коэффициентом рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли предприятия на общую сумму средств, авансированных в его деятельности.

Метод определения конечной стоимости имущества представляет собой динамический метод инвестиционных расчетов, при котором в качестве целевой функций учитывается конечная стоимость имущества (прирост имущества в денежной форме, вызванный реализацией инвестиционного объекта в завершающий момент планового периода). Модель конечной стоимости имущества соответствует модели конечной стоимости капитала. Правило определения эффективности заключается в том, что инвестиционный объект выгоден, если конечная стоимость его имущества больше нуля. Данный метод практически не нашел применения в отечественной практике, так как при этом вместо расчетной процентной ставки должны быть определены ставки привлечения и вложения финансовых ресурсов. Метод сопоставления полных финансовых планов (СПФП-метод) заключается в том, что в полном финансовом плане предусматриваются платежи, относящиеся к одному инвестиционному объекту или одному финансовому вложению, включая дериативные платежи (выплаты финансового характера, касающиеся данного объекта). Этот метод позволяет учесть следующие факторы:

• в какой степени происходит финансирование за счет собственных и привлеченных средств;

• в какой степени в определенные моменты времени долги погашаются за счет превышения поступления над выплатами и превышение выплат над поступлениями финансируется за счет имеющихся денежных активов;

• что вложение относящегося на начало планового года к инвестиционному объекту собственного капитала происходит по ставке, отличающейся от ставки реинвестирования будущих финансовых поступлений;

• что существуют различные объекты финансирования за счет привлечения средств с разнообразными процентными ставками, способами погашения задолженности и сроками финансирования (многообразие условий).

Инвестиционный объект является предпочтительным по эффективности, если его конечная стоимость превышает конечную стоимость собственного капитала, относящегося к инвестиционному объекту на начало планового периода.

Анализ методов, Принятых в зарубежной практике, показывает преимущественное применение процедур дисконтирования.

Так, Л. Гитман и И. Форрестер в ходе исследования, проведенного в 1976 г., установили, что 67,6% из обследованных крупнейших компаний в США использовали внутреннюю норму окупаемости (доходности) в качестве основного или вспомогательного метода, а 7,6% — чистую текущую стоимость (чистый дисконтированный доход) (табл. 10.1). Причем 86% обследованных стабильных крупных фирм использовали внутреннюю норму окупаемости по дисконтированной стоимости (табл. 10.2).

В отечественной практике методы финансово-экономической оценки инвестиций, основанные на дисконтировании, получили широкое распространение при разработке бизнес-планов под инвестиционные проекты.

Обоснованный выбор оптимального инвестиционного проекта предполагает использование методов, позволяющих снизить степень риска и минимизировать экономические издержки. Прежде всего следует отметить, что такая задача относится к задачам принятия решений в условиях неопределенности и риска. Под неопределенностью следует считать возможные колебания значений финансовых показателей (инфляция, снижение ставок и т. п.) при реализации инвестиционного проекта, а под риском следует понимать изменения денежного потока по годам реализации проекта.

Постановка задачи. Для выбора инвестиционного проекта в условиях неопределенности и риска формируется множество допустимых стратегий и множества возможных гипотез развития проблемы (множество значений неопределенно фактора). Используя распространенные принципы оптимизма или гарантированного результата, можно учесть возможность получения максимального уровня полезности V проекта в виде принципа оптимизма или принципа гаранта ванного результата и осуществлять стратегию выбора по значению критерия учетом его возможного направления изменения. При этом оптимальным дет тот проект, который имеет максимальный уровень полезности.

Для принятия наилучшего решения по инвестиционным проектам необходим прежде всего оценить объект инвестиций, график платежей и их эффективности

Алгоритм принятия решений по инвестиционным проектам обычно включает следующие шаги;

• формирование портфеля инвестиционных проектов;

|

|

|

|

|

Дата добавления: 2014-01-20; Просмотров: 1984; Нарушение авторских прав?; Мы поможем в написании вашей работы!