КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Оптимизация портфеля с помощью модели Шарпа

|

|

|

|

Модель Шарпа рассматривает взаимосвязь доходности каждой ценной бумаги с доходностью рынка в целом.

Основные допущения модели Шарпа:

— в качестве доходности ценной бумаги принимается математическое ожидание доходности;

— существует некая безрисковая ставка доходности  , т. е. доходность некой ценной бумаги, риск которой всегда минимален по сравнению с другими ценными бумагами;

, т. е. доходность некой ценной бумаги, риск которой всегда минимален по сравнению с другими ценными бумагами;

— взаимосвязь отклонений доходности ценной бумаги от безрисковой ставки доходности (далее: отклонение доходности ценной бумаги) с отклонениями доходности рынка в целом от безрисковой ставки доходности (далее: отклонение доходности рынка) описывается функцией линейной регрессии;

— под риском ценной бумаги понимается степень зависимости изменений доходности ценной бумаги от изменений доходности рынка в целом;

— считается, что данные прошлых периодов, используемые при расчете доходности и риска, отражают в полной мере будущие значения доходности.

По модели Шарпа отклонения доходности ценной бумаги связываются с отклонениями доходности рынка функцией линейной регрессии. По модели Шарпа отклонения доходности ценной бумаги связываются с отклонениями доходности рынка функцией линейной регрессии вида:

,

,

где  — отклонение доходности ценной бумаги от безрисковой;

— отклонение доходности ценной бумаги от безрисковой;

— отклонение доходности рынка от безрисковой;

— отклонение доходности рынка от безрисковой;

— коэффициенты регрессии.

— коэффициенты регрессии.

Исходя из этой формулы, можно по прогнозируемой доходности рынка ценных бумаг в целом рассчитать доходность любой ценной бумаги, его составляющей:

,

,

где  ,

,  — коэффициенты регрессии, характеризующие данную ценную бумагу.

— коэффициенты регрессии, характеризующие данную ценную бумагу.

Теоретически, если рынок ценных бумаг находится в равновесии, то коэффициент  будет равен нулю. Но так как на практике рынок всегда разбалансирован, то

будет равен нулю. Но так как на практике рынок всегда разбалансирован, то  показывает избыточную доходность данной ценной бумаги (положительную или отрицательную), т.е. насколько данная ценная бумага переоценивается или недооценивается инвесторами.

показывает избыточную доходность данной ценной бумаги (положительную или отрицательную), т.е. насколько данная ценная бумага переоценивается или недооценивается инвесторами.

Коэффициент  называют

называют  -риском, т. к. он характеризует степень зависимости отклонений доходности ценной бумаги от отклонений доходности рынка в целом. Основное преимущество модели Шарпа — математически обоснована взаимозависимость доходности и риска: чем больше

-риском, т. к. он характеризует степень зависимости отклонений доходности ценной бумаги от отклонений доходности рынка в целом. Основное преимущество модели Шарпа — математически обоснована взаимозависимость доходности и риска: чем больше  - риск, тем выше доходность ценной бумаги.

- риск, тем выше доходность ценной бумаги.

Кроме того, модель Шарпа имеет особенность: существует опасность, что оцениваемое отклонение доходности ценной бумаги не будет принадлежать построенной линии регрессии. Этот риск называют остаточным риском. Остаточный риск характеризует степень разброса значений отклонений доходности ценной бумаги относительно линии регрессии. Остаточный риск определяют как среднее квадратическое отклонение эмпирических точек доходности ценной бумаги от линии регрессии. Остаточный риск i - ой ценной бумаги обозначают  .

.

Задача для деловой игры.

Руководство предприятия решило приобрести новую технологическую линию для расширения выпуска продукции. Для представления учредителям и банку необходимо рассчитать основные показатели инвестиционной эффективности. Выручка ежегодная – 1000 т.р. Текущие затраты без амортизационных отчислений - 350 т.р.. Стоимость линии – 1100 т. р.. Амортизационный период - в течение 11 лет. Руководство предприятия не рассматривает проекты со сроком окупаемости более 4 лет. Отраслевой уровень рентабельности – 18 %. Среднегодовая рентабельность активов предприятия – 22 %. Планируется взять кредит для покупки оборудования. Дайте оценку полученного результата. Воспользуйтесь предложенными данными.

Ставка рефинансирования ЦБ – 7,75 %

Прогноз инфляции на текущий год – 8 %

Ставка налога на прибыль – 20%

Собственный акционерный капитал составляет 60% - со стоимостью 25%

Краткосрочный кредит 40 % - со стоимостью 15%.

Практические задания

Задача 1. Акции предприятия продаются по $100 за шт. Проспект эмиссии указывает, что через 5 лет они будут стоить в 2 раза дороже. Коэффициент альтернативных вложений равен 10 %.

Рассчитать, что выгоднее.

Задача 2. Принять решение сформировать пенсионный фонд за 30 лет. Для этого вкладываем 100 тыс. рублей в год под 20 % годовых.

Рассчитать, сколько денежных средств будет в фонде через 30 лет.

Задача 3. Необходимо накопить 100 тыс. рублей через пять лет.

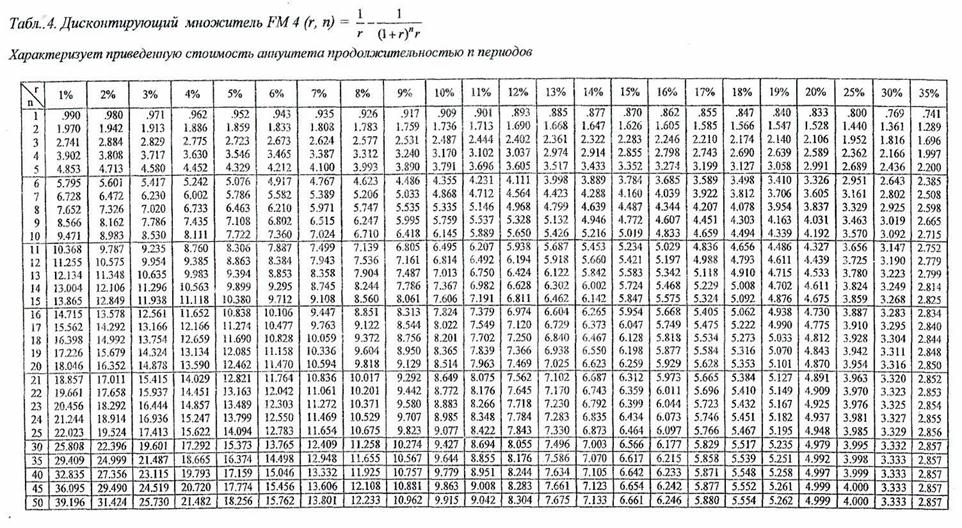

Рассчитать ежегодный платеж, если коэффициент дисконтирования k = 10 %.

Задача 4. Рассчитайте, что выгоднее: в течение 5 лет получать доход в конце года по 100 тыс. рублей или сегодня получить 350 тыс. рублей (коэффициент дисконтирования k = 20 %)

Задача 5. Что Вы предпочтете: 240 тыс. рублей через 10 лет или 100 тыс. рублей сейчас. Коэффициент дисконтирования – 15 %.

Задача 6. Инвестиционные затраты на покупку нового оборудования составляют 624 тыс.руб. Эти инвестиции дают экономию на затратах 200 тыс. руб. в год. Срок эксплуатации 6 лет. Рентабельность активов предприятия 15%. Налог на прибыль 20%. Собственник не рассматривает проекты со сроком окупаемости более 4-х лет. Определить целесообразность покупки. (определяем CF, NPV, PI, IRR, PP, ROI)

Задача 7. Проект, рассчитанный на 15 лет, требует инвестиций в размере $150 тыс. В первые 5 лет никаких поступлений не ожидается, однако в последующие 10 лет ежегодный доход составит $50 тыс.

Следует ли принять этот проект, если коэффициент дисконтирования равен 15 %?

Задача 8. Сравнить по критерию NPV и PI 2 проекта при стоимости капитала 13%

| I 0 | CF 1 | CF 2 | CF 3 | CF 4 | |

| А | - 20 000 | ||||

| В | - 25 000 | 10 000 | 20 000 |

Определить, какой проект выгоднее.

Задача 9. Собственник предприятия требует минимум 18% отдачи при инвестировании собственных средств. В настоящее время предприятие хочет купить новое оборудование стоимостью 165 тыс.$. Использование этого оборудования позволит получить ежегодно экономию на затратах в размере 50 тыс.$. в течение 10 лет (плановый срок службы оборудования). Для финансирования 50% суммы первоначальной стоимости оборудования планируется кредит в банке под 15 % годовых, остальное – собственный капитал. Налог на прибыль – 20 %. По окончанию проекта основные средства могут быть реализованы по остаточной стоимости 15 тыс.$.

Определить показатели NPV, PI, IRR, PP, ROI.

Задача 10. Предприятие «Д» рассматривает проект по запуску новой производственной линии, которую планируется установить в неиспользуемом в настоящее время здании и эксплуатировать на протяжении 4-х лет. Стоимость оборудования равна 200 000,00; доставка оценивается в 10 000,00; монтаж и установка в 30 000,00. Полезный срок службы оборудования – 5лет. Предполагается, что оно может быть продано в конце 4-го года за 25 000,00. Потребуется также дополнительные товарно-материальные запасы в объеме 25 000,00. Ожидается, что в результате запуска новой линии через год выручка от реализации составит 200 000,00 ежегодно. Переменные и постоянные (без амортизации) затраты в каждом году определены в объеме 55 000,00 и 20 000,00 соответственно.

Стоимость капитала для предприятия равна 12%, ставка налога на прибыль – 20%.

Задача 11. Проект, рассчитанный на 10 лет, требует инвестиций в размере $450 тыс. В первые 3 года никаких поступлений не ожидается, однако в последующие 6 лет чистая прибыль составит $200 тыс. Срок амортизации оборудования – 10 лет. Предполагается, что оборудование может быть продано в конце 6-го года за 55 тыс.$ Для финансирования 50% суммы первоначальной стоимости оборудования планируется кредит в банке под 15 % годовых, остальное – собственный капитал под 11%. Налог на прибыль – 20 %.

Следует ли принять этот проект? Определить показатели NPV, PI, IRR, ROI,PP.

Задача 12. Рассчитать IRR для проекта со сроком жизни 3 года, с инвестициями 10 млн. рублей и имеющимися денежными поступлениями 3; 4 и 7 млн. Коэффициент дисконтирования k = 10 %.

Задача 13. АО планирует закупить основных средств на 1 млн рублей и на срок эксплуатации 10 лет. Это обеспечит экономию затрат в 200 тыс. рублей ежегодно. Ставка налога на прибыль 20 %. Продажу линии после эксплуатации предприятие не планирует.

Рассчитать ROI.

Задача 14. Рассчитать средневзвешенную стоимость капитала, если структура капитала – 1 млн рублей. Акционерный капитал равен 300 тыс. рублей с дивидендами 25 %. Краткосрочный капитал равен 500 тыс. рублей, выплаты составляют 20 %. Долгосрочный капитал равен 200 тыс. рублей, выплаты составляют 10 %.

Задача 15. Собственник предприятия требует как минимум 14 % отдачи при инвестировании собственных средств. В настоящее время предприятие располагает возможностью купить новое оборудование стоимостью $84,900. Использование этого оборудования позволит увеличить объем выпускаемой продукции, что в конечном итоге приведет к $25 тыс. дополнительного годового денежного дохода в течение 8 лет использования оборудования.

Вычислить чистое современное значение проекта, предположив нулевую остаточную стоимость оборудования через 15 лет.

Задача 16. Предприятие планирует новые капитальные вложения в течение двух лет: $120 тыс. в первом году и $70 тыс. – во втором. Инвестиционный проект рассчитан на 8 лет с полным освоением вновь введенных мощностей лишь на пятом году, когда планируемый годовой чистый денежный доход составит $62 тыс. Нарастание чистого годового денежного дохода в первые четыре года по плану составит 30; 50; 70; 90 % соответственно по годам от первого до четвертого. Предприятие требует минимум 16 % отдачи при инвестировании денежных средств.

Необходимо определить чистое современное значение инвестиционного проекта и дисконтированный срок окупаемости.

Определить показатели NPV, PI, IRR, PP, ROI.

Задача 17. Для каждого из нижеприведенных проектов рассчитать NPV и IRR, если значение коэффициента дисконтирования равно 20 %.

| Проекты | Инвестиционные вложения | Доходы | ||||

| 1-й год | 2-й год | 3-й год | 4-й год | 5-й год | ||

| А | –370 | |||||

| В | –240 | |||||

| С | –260 |

Задача 18. Проанализируйте два альтернативных проекта при цене капитала 10 %:

| Проекты | Инвестиционные вложения | Доходы | |||

| 1-й год | 2-й год | 3-й год | 4-й год | ||

| А | –100 | – | – | – | |

| В | –100 |

Задача 19. Сравните по критериям NPV, IRR два проекта при стоимости капитала 13 %:

| Проекты | Инвестиции | Доходы | |||

| 1-й год | 2-й год | 3-й год | 4-й год | ||

| А | –20000 | ||||

| В | –25000 |

Задача 20. Расчет и интерпретация показателей эффективности инвестиций

| Исходная информация о проекте Инвестиционные затраты (включая капитальные вложения и прирост потребности в финансировании оборотного капитала), млн. руб. | |

| Инвестиционные затраты (включая капитальные вложения и прирост потребности в финансировании оборотного капитала), тыс. руб. | |

| Доходы (выручка от реализации продукции), тыс. руб. | |

| Текущие (производственные, эксплуатационные) затраты, тыс. руб. В том числе амортизационные отчисления, тыс руб. | |

| Источники финансирования, тыс. руб. | |

| В том числе: Кредитные ресурсы, тыс. руб. | |

| стоимость кредитных ресурсов, % годовых в рублях продолжительность срока действия кредитного договора, лет | |

| Средства инвесторов (собственный капитал), тыс. руб. | |

| Таблица 1. Движение потоков денежных средств Модель расчетного счета | |||||

| Чистые потоки денежных средств, млн. руб. | 1-й год | 2-й год | 3-й год | 4-й год | 5-й год |

| Операционная деятельность | |||||

| Выручка от реализации | |||||

| Текущие затраты без учета амортизации | |||||

| Налог на имущество и прочие налоги (за исключением налога на прибыль) | -20 | -20 | -15 | -10 | |

| Налог на прибыль 20% | |||||

| Итог от операционной деятельности | |||||

| Инвестиционная деятельность | |||||

| Инвестиционные затраты | -1000 | ||||

| Итог от инвестиционной деятельности | |||||

| Финансовая деятельность | |||||

| Собственный капитал | |||||

| Заемный капитал | |||||

| Выплата процентов | |||||

| Выплата дивидендов | |||||

| Итог от финансовой деятельности | |||||

| Чистый поток денежных средств СF | |||||

| Ставка дисконтирования, % | |||||

| Дисконтированный СF | |||||

| Дисконтированный поток нарастающим итогом | |||||

Список рекомендуемой литературы

1.Бригхем М. Финансовый менеджмент. – СПб: Экономическая школа, 2002. – 356 с.

2. Савчук В.П.. Инвестиционный проект, Киев, 2009г.- 320 с.

3. Л.Л.Игонина«Инвестиции» ИД «ИНФРА-М», 2007

4. Ковалев В.В. Методы оценки инвестиционных проектов. – М., 2008. – 152 с.

5.Липсиц И.В. Инвестиционный проект / И.В. Липсиц, М.Р. Коссов. – М.,2009. – 215 с.

6.Стоянова Е.С. Финансовый менеджмент для практиков / Е.С. Стоянова, М.Г. Штерн. – М.,2007. – 185 с.

7. Рябых Д.Б. Анализ эффективности инвестиционного проекта. М, 2009, 315 с.

8.Финансовый бизнес-план / Под ред. В.М. Попова. – М., 2009. – 235 с.

Индивидуальные задания

Информация для расчета эффективности инвестиционного проекта

| № варианта | Инвестиции по годам, тыс. руб. | Чистая прибыль по годам, руб. тыс. | ||||||

| 80,0 | 100,0 | 110,0 | 150,0 | 125,0 | 170,0 | 200,0 | ||

| 90,0 | 95,0 | 160,0 | 195,0 | 130,0 | 180,0 | 150,0 | ||

| 70,0 | 115,0 | 80,0 | 100,0 | 140,0 | 80,0 | 195,0 | ||

| 100,0 | 120,0 | 65,0 | 90,0 | 130,0 | 185,0 | 190,0 | ||

| 90,0 | 80,0 | 90,0 | 85,0 | 125,0 | 200,0 | 200,0 | ||

| 110,0 | 140,0 | 70,0 | 180,0 | 160,0 | 170,0 | 140,0 | ||

| 65,0 | 95,0 | 120,0 | 70,0 | 195,0 | 185,0 | 165,0 | ||

| 80,0 | 100,0 | 110,0 | 110,0 | 120,0 | 120,0 | 140,0 | ||

| 75,0 | 80,0 | 150,0 | 190,0 | 115,0 | 135,0 | 120,0 | ||

| 60,0 | 95,0 | 105,0 | 120,0 | 190,0 | 195,0 | 135,0 | ||

| 70,0 | 90,0 | 100,0 | 95,0 | 135,0 | 160,0 | 205,0 | ||

| 65,0 | 85,0 | 160,0 | 120,0 | 245,0 | 150,0 | 140,0 | ||

| 90,0 | 140,0 | 125,0 | 110,0 | 120,0 | 190,0 | 180,0 | ||

| 80,0 | 110,0 | 140,0 | 105,0 | 130,0 | 250,0 | 200,0 | ||

| 55,0 | 85,0 | 105,0 | 115,0 | 195,0 | 145,0 | 210,0 | ||

| 100,0 | 115,0 | 80,0 | 180,0 | 145,0 | 160,0 | 205,0 | ||

| 95,0 | 60,0 | 110,0 | 170,0 | 130,0 | 195,0 | 225,0 | ||

| 80,0 | 105,0 | 160,0 | 100,0 | 185,0 | 290,0 | 280,0 | ||

| 130,0 | 60,0 | 90,0 | 105,0 | 210,0 | 130,0J | 260,0 | ||

| 150,0 | 105,0 | 80,0 | 85,0 | 135,0 | 290,0 | 260,0 | ||

| 90,0 | 100,0 | 85,0 | 100,0 | 220,0 | 205,0 | 190,0 | ||

| 105,0 | 65,0 | 120,0 | 140,0 | 225,0 | 165,0 | 215,0 | ||

| 95,0 | 85,0 | 110,0 | 205,0 | 145,0 | 180,0 | 250,0 | ||

| 70,0 | 105,0 | 95,0 | 160,0 | 100,0 | 190,0 | 245,0 | ||

| 60,0 | 120,0 | 115,0 | 85,0 | 130,0 | 275,0 | 285,0 | ||

| 115,0 | 135,0 | 90,0 | 170,0 | 210,0 | 180,0 | 300,0 | ||

| 120,0 | 115,0 | 100,0 | 95,0 | 140,0 | 185,0 | 275,0 | ||

| 130,0 | 110,0 | 60,0 | 180,0 | 110,0 | 145,0 | 300,0 | ||

| 75,0 | 90,0 | 170,0 | 110,0 | 165,0 | 200,0 | 260,0 | ||

| 165,0 | 80,0 | 95,0 | 125,0 | 165,0 | 210,0j | 190,0 | ||

| 80,0 | 110,0 | 90,0 | 110,0 | 100,0 | 125,0 | 290,0 | ||

| 75,0 | 105,0 | 60,0 | 180,0 | 105,0 | 170,0 | 160,0 | ||

| 110,0 | 125,0 | 95,0 | 80,0 | 195,0 | 140,0 | 200,0 | ||

| 80,0 | 70,0 | 120,0 | 105,0 | 190,0 | 200,0 | 195,0 | ||

| 110,0 | 85,0 | 60,0 | 110,0 | 165,0 | 245,0 | 270,0 | ||

| 65,0 | 80,0 | 110,0 | 120,0 | 170,0 | 205,0 | 240,0 | ||

| 105,0 | 70,0 | 95,0 | 135,0 | 210,0 | 180,0 | 215,0 | ||

| 110,0 | 65,0 | 80,0 | 140,0 | 170,0 | 205,0 | 260,0 | ||

| 130,0 | 85,0 | 105,0 | 80,0 | 210,0 | 195,0 | 245,0 | ||

| 115,0 | 75,0 | 120,0 | 105,0 | 240,0 | 180,0 | 260,0 | ||

| 140,0 | 80,0 | 65,0 | 200,0 | 155,0 | 195,0 | 255,0 | ||

| 70,0 | 95,0 | 80,0 | 180,0 | 205,0 | 145,0 | 300,0 | ||

| 85,0 | 90,0 | 110,0 | 100,0 | 175,0 | 205,0 | 240,0 | ||

| 120,0 | 100,0 | 85,0 | 165,0 | 190,0 | 245,0 | 270,0 | ||

| 90,0 | 105,0 | 115,0 | 210,0 | 185,0 | 160,0 | 265,0 | ||

| 70,0 | 85,0 | 120,0 | 115,0 | 180,0 | 140,0 | 220,0 | ||

| 115,0 | 90,0 | 100,0 | 120,0 | 185,0 | 210,0 | 260,0 | ||

| 90,0 | 80,0 | 95,0 | 105,0 | 165,0 | 215,0 | 275,0 | ||

| 110,0 | 95,0 | 125,0 | 140,0 | 190,0 | 105,0 | 310,0 | ||

| 130,0 | 60,0 | 115,0 | 90,0 | 185,0 | 200,0 | 235,0 |

Порядок выполнения работы:

- Для расчета коэффициента дисконтирования используется модель WACC. Финансирование инвестиционного проекта:

ставка налога на прибыль – 20%

Собственный акционерный капитал составляет 40%, стоимость – 20%

Краткосрочный кредит – 60%, стоимость – 15%

- Амортизация (для любого варианта) – 15% от суммарной стоимости инвестиционных затрат. Начисляется с момента получения прибыли. Необходима для расчета дохода от инвестиционного проекта.

- С учетом рассчитанного коэффициента дисконтирования определяем динамические и статические показатели эффективности инвестиционного проекта (данные из таблицы): NPV, PI, PP (динамический и статический), IRR, RОI.

- Показать графически срок окупаемости проекта

- Показать графически показатель IRR при соответствующих к1 и к2.

- Построить отчет о движении денежных средств (модель расчетного счета) с учетом стоимости собственного и заемного капитала. Для финансирования проекта открывается кредитная линия в размере, необходимом для ежегодного инвестирования. Возврат кредита с 4-го года равными частями.

|

|

|

|

Дата добавления: 2014-01-20; Просмотров: 1573; Нарушение авторских прав?; Мы поможем в написании вашей работы!