КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тема 10. Аналіз фінансових звітів

|

|

|

|

1. Сутність, завдання та методи аналізу фінансових звітів.

В сучасних умовах переходу економіки України до ринкових відносин особливо важливим і практично значущим задля забезпечення беззбиткової діяльності суб’єктів господарювання та запобігання їх банкрутству є систематичний і якісний аналіз фінансової діяльності, зокрема, аналіз фінансових звітів.

При вивченні теми про аналіз фінансових звітів необхідно приділити увагу сутності, цілям та задачам аналізу фінансового стану підприємства.

Для забезпечення якісного та детального аналізу фінансових звітів необхідно оволодіти загальними концептуально-методичними принципами підходів і трактовок фінансового стану підприємства.

Під фінансовим станом розуміють спроможність підприємства фінансувати свою діяльність. Він характеризується забезпеченістю фінансовими ресурсами, необхідними для нормального функціонування підприємства, доцільністю їх розміщення та ефективного використання, фінансовими взаємовідносинами з іншими юридичними та фізичними особами, платоспроможністю та фінансовою стійкістю підприємства.

Фінансовий стан може бути стійким, нестійким і кризовим. (3, с.409-410).

Фінансовий стан підприємства характеризується сукупністю показників, які відображують процес формування та використання його фінансових ресурсів. В ринковій економіці фінансовий стан підприємства по суті справи відображає кінцеві результати його діяльності. (5, с.277).

Фінансовий аналіз підприємства складається з трьох взаємопов’язаних розділів:

перший – аналіз фінансових результатів;

другий – аналіз фінансового стану;

третій – аналіз ділової активності. (11, с.3).

Фінансовий стан – рівень збалансованості окремих структурних елементів активів і капіталу підприємства, а також рівень ефективності їх використання. Оптимізація фінансового стану підприємства є однією із головних умов успішного його розвитку в майбутньому періоді. В той же час кризовий фінансовий стан підприємства свідчить про сер’йозну загрозу його банкрутства. (4, с.476, т.2).

Фінансовий аналіз підприємств включає велику кількість різних видів оцінок результатів їх діяльності. Його оптимізація та обсяги залежать, перш за все, від поставленої мети: визначення доходності фірми для порівняння її з аналогічними показниками інших підприємств чи оцінка підприємства з точки зору його ринкової вартості. (9, с.11).

Фінансовий аналіз є одним з методів спостереження за пристосуванням підприємств до змін умов ринку. Фінансовий аналіз – це процес дослідження й оцінки, головна мета якого – розробка найбільш вірогідних передбачень й прогнозів майбутніх умов функціонування підприємств. Фінансовий аналіз включає питання аналізу фінансового стану, прибутку, реалізації продукції та її собівартості. Ці питання мають вирішальний вплив на фінансовий стан підприємства. (7, с.7-10).

Фінансовий аналіз – це засіб накопичення, трансформації й використання інформації фінансового характеру (8, с.47-56).

Фінансовий стан господарюючого суб’єкта – це характеристика його фінансової конкурентоспроможності, (тобто платоспроможності, кредитоспроможності), використання фінансових ресурсів і капіталу, виконання зобов’язань перед державою та іншими господарюючими суб’єктами (6, с.411).

Фінансовий стан підприємства – це найважливіша характеристика його ділової активності і надійності. Він визначає конкурентоспроможність підприємства, його потенціал в діловому співробітництві, є гарантом ефективності діяльності як самого підприємства, так і його партнерів. (12, с.206).

Слід підкреслити, що основу фінансового аналізу, як і фінансового менеджменту в цілому, складає аналіз фінансових звітів. (8, с.53-56).

Фінансова інформація являє собою набір даних (в систематизованій певним чином формі) про склад:

- господарчих ресурсів, зобов’язань і фінансових джерел фірми;

- рівня прибутку й витрат, які дозволяють судити про очікувані доходи та пов’язані з ними ризики;

- оборотів фірми та якісті її активів;

- об’єму та якості потоків грошових коштів.

Фінансова звітність – це сукупність форм звітності, які складені на основі даних фінансового обліку з метою надання зовнішнім і внутрішнім користувачам узагальненої інформації про фінансовий стан у вигляді, який зручний і зрозумілий для прийняття цими користувачами певних ділових рішень. (1, с.170-171).

В світовій і національній практиці побудова фінансової звітності базується на принципах:

а) відкритості інформації;

б) зрозумілості фінансової звітності особам, які приймають ділові рішення на її основі;

в) корисності чи значущості та вірогідності;

г) припущень і обмежень, які дають змогу адекватної інтерпритації фінансової звітності. (1, с.172-174).

У фінансовому менеджменті використовують наступні концепції фінансового обліку:

1) грошового вимірювання;

2) реалізації;

3) обережності;

4) матеріальності;

5) співставлення (накопичення);

6) вартості;

7) функціонуючого підприємства;

8) самостійно господарюючого суб’єкта;

9) постійності;

10) розкриття інформації;

11) об’єктивності;

12) подвійності;

13) перевіряємості. (10, с.17).

Слід особливо підкреслити, що коли необхідно порівняти показники різних фірм, потрібно бути обережним. Не можна порівнювати з якоюсь фірмою тільки тому, що вона відноситься до тієї ж галузі промисловості. Потрібно вибирати компанії з даної галузі промисловості, які мають схожі характеристики:

- близький асортимент продукції;

- аналогічні розміри;

- одну дату закінчення фінансового року;

- використання схожої облікової політики;

- аналогічне фінансування своїх активів (тобто рівень використання “забалансового” фінансування);

- близькі дати переоцінки своїх споруд;

- використання схожих методів виробництва;

- знаходження в регіонах з однаковими рівнями накладних витрат;

- повинні використовуватись схожі методи (практика оцінки запасів на кінець року). (10, с.193).

Головна мета аналізу фінансових звітів – своєчасно виявляти й усувати недоліки в фінансовій діяльності та знаходити резерви поліпшення фінансового стану підприємства та його платоспроможності.

При цьому необхідно вирішити наступні задачі:

1) На підставі вивчення взаємозв’язку між різними показниками виробничої, комерційної і фінансової діяльності дати оцінку виконання плану по надходженню фінансових ресурсів і їх використанню з позиції поліпшення фінансового стану підприємства.

2) Прогнозування можливих фінансових результатів, економічної рентабельності, виходячи з реальних умов господарчої діяльності й наявність власних і позикових ресурсів, розробка моделей фінансового стану за різноманітних варіантах використання ресурсів.

3) Розробка конкретних заходів, які направлені на більш ефективне використання фінансових ресурсів і зміцнення фінансового стану підприємства. (3, с.410).

Основними джерелами інформації для аналізу фінансового стану підприємства є звітний бухгалтерський баланс (форма №1), звіт про фінансові результати (форма №2), звіт про власний капітал (форма №3), звіт про рух грошових коштів (форма №4), дані первинного й аналітичного бухгалтерського обліку, які деталізують окремі статті балансу.

Мета аналізу фінансових звітів – допомогти фінансовим аналітикам обґрунтувати свої фінансові плани, виявити слабкі місця у фінансових операціях фірми, вжити відповідних заходів, які допоможуть виправити становище, прийняти рішення про найефективніше вкладання коштів і ресурсів, скоригувати напрямки майбутньої діяльності фірми.

Аналіз фінансових звітів допомагає також вивчити ліквідність, платоспроможність, фінансову стійкість, кредитоспроможність підприємства.

При аналізі фінансових звітів найважливішим є фінансовий стан фірми в минулий час і в звітний період. Такий аналіз дозволяє визначити вірогідність успіху чи банкрутства фірми, а саме:

- фінансову структуру – активи, які належать компанії і зобов’язання, котрі вона на себе взяла, в тому числі її гнучкість;

- оперативний цикл – стадії, через які проходить компанія для того, щоб її продукція та послуги з’явились на ринку;

- тенденції та порівняльну ефективність – напрямок розвитку компанії в тому вигляді, в якому він проявляється, виходячи зі співставлення фінансових результатів за ряд періодів цієї компанії.

Головне в аналізі фінансових звітів – це зрозуміти та правильно інтерпретувати результати обробки даних.

Масштаб і напрямок роботи при аналізі фінансових звітів залежать від конкретної мети аналізу.

Аналіз фінансових звітів починається з попереднього знайомства з компанією, далі проходить до поглибленого розгляду її діяльності та структури її фінансів, відображених в фінансових звітах фактичного чи прогнозованого характеру.

Фінансова звітність забезпечує інформаційні потреби користувачів щодо:

- придбання, продажу та володіння цінними паперами;

- участі в капіталі підприємства;

- оцінки якості управління;

- оцінки здатності підприємства своєчасно виконувати свої зобов’язання;

- забезпеченості зобов’язань підприємства;

- визначення суми дивідендів, що підлягають розподілу;

- регулювання діяльності підприємства.

Аналіз фінансових звітів повинен дати відповіді на два запитання:

1) Чи має фірма прибуток за результатами своєї фінансово-господарської діяльності за рік;

2) Чи спроможна фірма виконати свої зобов’язання і чи не приведе таке виконання зобов’язань до ліквідації фірми в зв’язку з нестачею фінансових ресурсів.

За допомогою аналізу фінансових звітів проводять:

- попередню (загальну) оцінку фінансового стану підприємства та змін його фінансових показників за звітний період;

- аналіз платоспроможності та фінансової стійкості підприємства;

- аналіз кредитоспроможності підприємства та ліквідності його балансу;

- аналіз фінансових результатів підприємства;

- аналіз обертання оборотних активів;

- оцінка потенційного банкрутства;

- аналіз доходності (рентабельності);

- аналіз використання капіталу;

- аналіз рівня самофінансування;

- аналіз валютної самоокупності. (5, с.278; 6, с.411).

Фінансова звітність визначена П(С)БО 1 як бухгалтерська звітність, яка відображає фінансовий стан підприємства і результати його діяльності за звітний період. Метою такої звітності ї забезпечення загальних інформаційних потреб широкого кола користувачів, які покладаються на неї як на основне джерело фінансової інформації під час прийняття економічних рішень.

Діючий склад звітності повністю відповідає вимогам Міжнародних стандартів бухгалтерського обліку. Компоненти фінансової звітності відображають різні аспекти господарських операцій і подій за звітний період, відповідну інформацію попереднього звітного періоду, розкриття облікової політики та її змінах, що робить можливим ретроспективний аналіз діяльності підприємства.

Такі компоненти фінансової звітності, як баланс, звіт про фінансові результати, звіт про власний капітал та звіт про рух грошових коштів, складаються з статей, які об’єднуються у відповідні розділи.

Дані фінансової звітності є основою не тільки для оцінки результатів звітного періоду, але й для їх прогнозування. Так, інформація щодо фінансового стану та результатів діяльності часто використовується як основа для прогнозування майбутнього фінансового стану.

Під час підготовки фінансової звітності кожне підприємство розглядається як юридична особа, що відокремлена від власників – фізичних осіб. Таким чином, особисте майно та зобов’язання власників не повинні відображатись у фінансовій звітності підприємства. Тому в фінансовій звітності (зокрема, в балансі) передбачене відображення лише зобов’язань власників за внесками до капіталу та розподілу власникам (у вигляді відсотків, дивідендів, вилучення капіталу тощо).

Фінансовому менеджеру слід добре розбиратися в фінансових звітах компанії, з тим, щоб скласти вірну думку про фінансовий стан і виробничу діяльність компанії.

При аналізі фінансових звітів використовуються різні методи та прийоми.

До прийомів аналізу відносять:

1) горизонтальний (часовий) аналіз;

2) вертикальний (структурний) аналіз;

3) трендовий аналіз;

4) аналіз відносних показників (коефіцієнтів);

5) порівняльний аналіз;

6) факторний аналіз.

Методи можна узагальнити в дві основні групи:

1) неформалізовані:

- експертних оцінок;

- порівняльні;

- побудови системи показників;

- побудови системи аналітичних таблиць та ін.

2) формалізовані:

- ланцюгових підстановок;

- арифметичних різниць;

- балансовий;

- відсоткових чисел;

- простих і складних процентів;

- дисконтування та ін.

Крім того, широко застосовуються і традиційні методи економічної статистики:

- середніх та відносних величин;

- групування;

- індексний та ін. (2, с.263-265).

Для аналізу фінансових звітів використовують комплекс показників, що детально й усебічно характеризують господарське становище підприємства.

Показники оцінки фінансового стану підприємства мають бути такими, щоб усі ті, хто пов’язаний із підприємством економічними відносинами, могли одержати відповідь на запитання, наскільки надійне підприємство як партнер у фінансовому відношенні, а отже, прийняти рішення про економічну доцільність встановлення таких відносин з підприємством. У кожного з партнерів підприємства – акціонерів, банків, податкових адміністрацій – свій критерій економічної доцільності. Тому й показники оцінки фінансового стану мають бути такими, щоб кожний партнер зміг зробити вибір, виходячи з власних інтересів. (2, с.266-275).

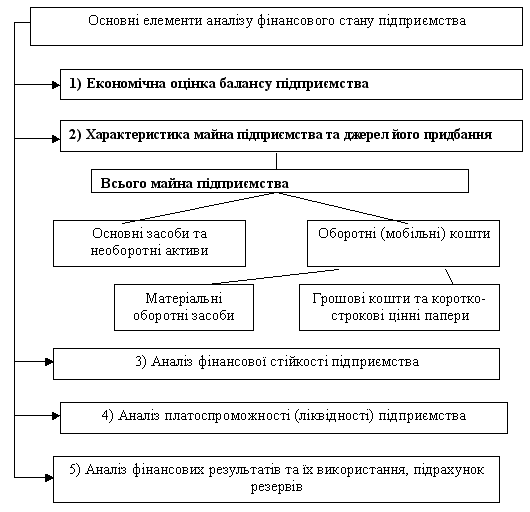

Розглянемо структуру аналізу фінансового стану підприємства. (рис.10.1).

Рис. 10.1. Структура аналізу фінансового стану підприємства.

Після того, як фінансові звіти проаналізовані, аналітик повинен зробити комплексну оцінку фінансового стану підприємства.

Для комплексного аналізу фінансового стану підприємства необхідно оцінити тенденції найбільш загальних показників, які з різних сторін характеризують фінансовий стан підприємства.

Показниками та факторами належного фінансового стану підприємства, зокрема, можуть бути: стійка платоспроможність, ефективне використання капіталу, своєчасна організація розрахунків, наявність стабільних фінансових ресурсів.

До найбільш загальних показників комплексної оцінки фінансового стану підприємства належать показники доходності та рентабельності.

Важливе значення має аналіз структури доходів підприємства та оцінка взаємозв’язку прибутку з показниками рентабельності. При цьому важливо проаналізувати зв’язок прибутку підприємства з формуючими прибуток факторами, що полегшує практичну орієнтацію в цих питаннях.

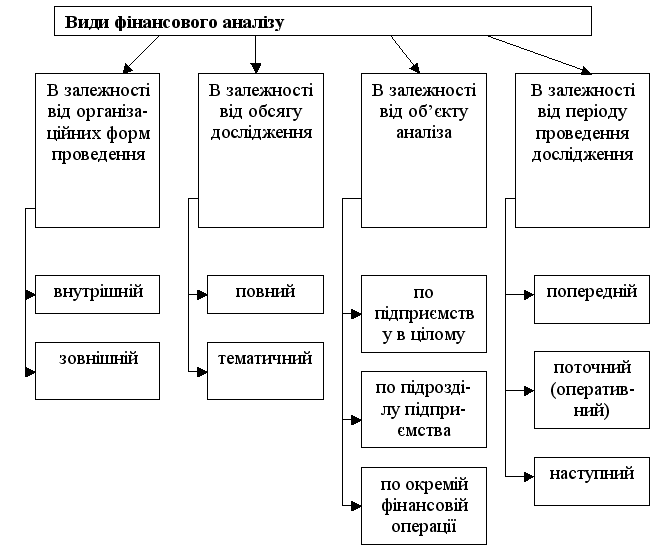

При оцінці фінансового стану підприємства користуються різними видами фінансового аналізу. Розглянемо класифікацію видів фінансового аналізу на рис.10.2.

Рис. 10.2. Класифікація основних видів фінансового аналізу.

В залежності від мети, що ставить перед собою фінансовий аналітик, він вибирає ті чи інші види фінансового аналізу.

|

|

|

|

Дата добавления: 2014-01-14; Просмотров: 485; Нарушение авторских прав?; Мы поможем в написании вашей работы!