КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Stochastics

|

|

|

|

Стохастики в своей формуле учитывают не только цены закрытия, но и максимальные и минимальные цены в течение определенного периода времени, т.е. содержат в себе больше информации о движении цен, чем RSI. Но в отличие от RSI, эти компьютерные индикаторы более подвижны, быстрее изменяются и имеют очень большую амплитуду. Такая подвижность создает некоторые трудности для анализа этих индикаторов.

Джордж Лейн (George Lane) в 50-е годы искал наиболее значимые компьютерные индикаторы и разработал целую последовательность разных индексов — %А, %В, %С и т.д. Работоспособными оказались только %К, %D и %R. Первые два индекса известны как стохастические индексы Лейна, последний носит имя Ларри Уильямса. Несмотря на то, что эти индикаторы были открыты много лет назад, применять их для фьючерсного рынка стали не так давно.

Построение данных индексов основано на том, что при повышении цен торговля обычно заканчивается в точках, близких к максимальным значениям, и наоборот, при понижении цен она заканчивается ближе к минимальным значениям. Индикатор %К стандартно рассчитывают на отрезке в 5 дней, что соответствует числу Фибоначчи и продолжительности рабочей недели.

%K=100x((Ci-L5)/(H5-L5)),

где Ci — текущая цена закрытия, L5 — самый низкий уровень за последние 5 дней, Н5 — самый высокий уровень за последние 5 дней.

Индикатор %D менее чувствителен, чем %К, и является просто трехдневным сглаженным его вариантом. %D более важен и именно он генерирует основные сигналы.

%D= 100xCL3/ НL3,

где CL3 — трехдневная сумма (Ci-L3), a HL3 — трехдневная сумма (H3-L3).

Оба индикатора просто измеряют процент от 0 до 100, определяя, где находилась цена закрьтия по отношению ко всему пятидневному диапазону изменения цен. Предельными уровнями, которые определяют экстремальные области — перезакупленности или перезапроданности. — являются уровни 30 и 70. Мы рекомендуем для FOREX или при наличии сильного тренда с быстрым движением цен использовать уровни 20 и 80. Тем не менее, при достижении этих критических областей индикаторы могут еще долго оставаться там, и при этом цены будут продолжать двигаться в направлении основного тренда.

Кроме этих индикаторов, часто рассматривается и slow %D, который является результатом трехдневного сглаживания индикатора %D. В этом случае вместо %К берут %D, а вместо %D — slow %D. Переход к более медленным индикаторам обусловлен тем, что исходные индикаторы изменяются достаточно быстро и дают очень много сигналов, среди которых встречаются ложные (см. 7—10).

Так как индикаторы колеблются между максимальными значениями весьма быстро, для наглядности одну из линий обычно чертят не в виде линии, а в виде точечного или пунктирного графика.

Основной сигнал, как и для всех осцилляторов, — дивергенция.

Для анализа ее используют только медленную линию %D. При этом значимой областью для возникновения дивергенции являются диапазоны 10—15 и 85—90.

Помимо анализа входа индикаторов в экстремальные области и анализа дивергенции, для этих индикаторов используется также еще один стандартный способ интерпретации осцилляторов — пересечение быстрой и медленной линий (см. 7—11). Достаточно важным сигналом является правостороннее пересечение %К и %D, когда более быстрая линия %К пересекает сверху медленную линию %D после того, как та уже совершила разворот. Вслед за этим линии должны начать двигаться параллельно в одном направлении. Иногда %К после пересечения снова возвращается к %D, что говорит о слабости разворота и возможном продолжении движения цены в первоначальном направлении.

Лейн рекомендует применять стохастики к недельным и месячным графикам для прогнозирования долгосрочной перспективы. Причем наибольшее значение для определения разворота основного тренда с помощью стохастиков он придает недельным графикам. Стохастики могут применяться также и для анализа дневных графиков при краткосрочной торговле.

Многие предпочитают стохастики более общепризнанному RSI из-за того, что RSI учитывает лишь цены закрытия, а стохастики используют все исходные данные. Кроме того, стохастики изменяются быстрее RSI и дают больше сигналов, и, как считают некоторые аналитики, эти сигналы более опережающие, чем сигналы RSI. Но необходимо помнить, что все равно основным по силе и опережению сигналом является дивергенция. А дивергенция при использовании RSI работает ничуть не хуже дивергенции у стохастиков. Обратите внимание, как хорошо показывают ее для дневного швейцарского франка в мае Момент и RSI (см. рис. 7—6 я 7—8), а у стохастиков практически ничего не видно. Однако внутри области консолидации (июнь—июль) «шустрые» стохастики лучше показывают развороты, чем Момент или RSI.

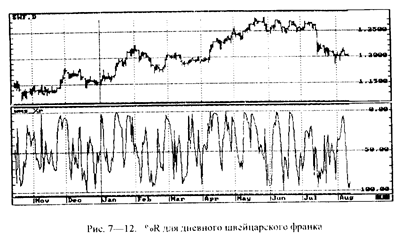

7.2.6. %R Ларри Уильямса»

Этот показатель является небольшим изменением индекса %К, и тоже измеряет отношение последней цены закрытия ко всему диапазону цен. %R вычисляется как отношение разности последней цены закрытия и высшей цены за период к общему размаху цен за весь период.

У индикатора %К разность берется между ценой закрытия и низшей ценой.

Индикатор %R, в отличие от большинства остальных осцилляторов, является «перевернутым», т.е. он достигает наибольших своих значений при убывании цен, а наименьших при их возрастании. Поэтому его часто переворачивают и чертят не как график стохастиков или RSI от 0 до 100, а как график от 100 до 0, т.е. 100 находится внизу, а 0 — наверху.

Рекомендуется использовать 10-дневный период для этого индикатора. Кроме того, %R используется при выявлении циклов, и тогда рекомендуется использовать периоды 5, 10, 20.

Анализ данного индикатора применяет стандартные для осцилляторов способы: экстремальные области, дивергенцию, линии трендов. Критические области для %R располагаются на уровнях 20 и 80, а для быстрых рынков на уровне 10 и 90.

Так же как и стохастики, этот индекс изменяется очень быстро (см. рис. 7—12).

|

|

|

|

|

Дата добавления: 2014-11-06; Просмотров: 362; Нарушение авторских прав?; Мы поможем в написании вашей работы!