КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Финансовый план

|

|

|

|

В этом разделе бизнес-плана обобщаются все предшествующие материалы разделов и представляются в стоимостном варианте.

Этот раздел является результирующим для всей производственной части проекта, он позволяет: связать все действия по реализации проекта между собой; оптимально распределить все имеющиеся ресурсы; определить календарные сроки финансирования; распределить работы между исполнителями.

Согласно методики ЮНИДО, наиболее важными в бизнес-плане являются два последних раздела – «Финансовая оценка» и «Экономический анализ издержек и прибыли».

Чтобы написать раздел «Финансовая оценка», надо ответить на следующие вопросы:

- откуда и когда будут поступать деньги? (доходная часть бюджета проекта)

- на что они будут потрачены? (затратная часть бюджета проекта)

- каким будет финансовое положение фирмы в различные отрезки времени?

- каковы итоговые показатели коммерческой привлекательности проекта?

Также в этом разделе приводятся основные показатели необходимых инвестиционных затрат в местной и иностранной валюте по следующим статьям:

- земля и подготовленные строительные площадки;

- производственные объекты и инженерные сооружения;

- производственное оборудование;

- вспомогательное и эксплуатационное оборудование;

- основные корпоративные активы;

- капитальные затраты на подготовку производства;

- потребности в чистом оборотном капитале;

- общие инвестиционные затраты.

Содержание раздела «Финансовая оценка» состоит из четырех частей. Первая часть – это финансирование проекта (предполагаемое): указываются источники финансирования, характер расходов, связанных с финансированием и погашением задолженности. Рассчитываются структурные финансовые коэффициенты.

Во второй части рассчитывается полная себестоимость реализованной продукции, приводятся годовые показатели по следующим статьям:

- производственная себестоимость

- административные накладные расходы

- издержки производства расходы на маркетинг

- амортизационные отчисления

- затраты на финансирование

- полная себестоимость реализованной продукции

Третья часть представляет собой финансовую оценку инвестиционного проекта, включающую:

Составление и анализ требуемых финансовых отчетов (прогнозы движения денежных средств, отчеты о прибылях и убытках и общие балансы) с использованием наиболее часто используемых методов оценки (см. рис. 19, 20, табл. 18).

Основные разделы финансового плана инвестиционного проекта

Рисунок 19

1- Норма прибыли равна:

Чистая прибыль/Общие инвестиционные затраты

2- Срок окупаемости – время, в течение которого возвращаются вложенные средства. В том случае, когда получаемые чистые денежные доходы равны по планируемым временным интервалам, период окупаемости определяется по формуле:

Стартовый капитал, вложенный одномоментно/Чистые денежные доходы

3- Точка безубыточности: при каких объемах реализации деятельность предприятия будет рентабельной, а при каких - предприятие понесет убытки. Определяются:

- критический объем продаж (точка безубыточности, порог рентабельности), при котором компания сможет покрыть все затраты по производству и реализации продукции, но не получит прибыли;

- запас финансовой прочности (зона безопасности), которая характеризует отклонение планируемого объема продаж от точки безубыточности.

Для расчета этих параметров используются аналитический и графический способы.

Аналитический способ: Объем продаж, при котором предприятие за счет полученной выручка от продаж полностью покрывает затраты по производству и реализации продукции, но не получает прибыли, называется критическим (ВПкрит).

Формула точки безубыточности:

ВПкрит=Спост/(1-а),

Спост – постоянные затраты в составе себестоимости продукции (услуги),

а – коэффициент соотношения переменных затрат в составе себестоимости продукции (услуги) (Сперем) и выручки от продаж (ВП):

а=Сперем/ВП,

Эта формула при необходимости может быть модифицирована в следующем выражении:

ВПкрит=Спост/Дмд,

где Дмд – доля маржинального дохода в выручке от продаж.

Маржинальный доход: Мд = ВП – Сперем, Мд = Прибыль от продаж + Спост.

Экономический смысл Мд – он обеспечивает покрытие постоянных расходов. После того, как за счет полученного Мд покрыты постоянные затраты, каждая вновь проданная единица продукции приносит прибыль.

Графический способ определения безубыточности:

Если Мд < Спост => убытки,

Мд = Спост => безубыточность,

Мд > Спост => прибыль.

Аналитический способ основан на равенстве Мд и Спост при достижении критической выручки от продаж, графический способ базируется на равенстве выручки от продаж и суммарных затрат при достижении безубыточности.

4- Методы дисконтирования: Цель дисконтирования финансовых показателей инвестиционного проекта – определить временную ценность денежных средств в разные моменты времени.

Переход стоимости денег «от настоящей к будущей стоимости» – метод наращения: FV=PV·(1+R)t, FV – будущая стоимость денег, PV – настоящая стоимость денег, R – ставка дисконтирования (должна учитывать темп инфляции, минимальную доходность инвестиций и степень риска осуществления проекта), t – количество периодов.

Переход стоимости «от будущей к настоящей стоимости» – метод дисконтирования:

PV=FV/(1+R)

5- Срок окупаемости с учетом дисконтирования:

- определить сумму возвращаемых чистых денежных доходов, наиболее близкую к величине инвестируемого капитала, но меньшую его (пример: Инвестиции=100, Чистые доходы за первый год=20, за второй=30, за третий=40, за четвертый=40, за пятый=30; за первые три года возвращается 90);

- определить разницу между инвестируемым капиталом и определенных в п.1) сумм (пример: 100-90=10);

- полученная в п.2) разница делится на величину чистых доходов следующего финансового (отчетного) года (пример: 10/40=3месяца);

- результат расчетов в п.1) прибавляется к результату расчетов в п.3) (пример: 3 года и 3 месяца).

Таблица 18 - Показатели финансовой оценки

Показатели ликвидности

Характеризуют способность предприятия быстро погашать свою задолженность:

| Показатели рентабельности

Характеризуют прибыльность деятельности предприятия:

|

Показатели деловой активности

Характеризуют насколько эффективно предприятие использует свои средства:

| Показатели финансовой устойчивости

Характеризуют состав средств предприятия с точки зрения его защищенности от внешних долгов:

|

Расчет показателей экономической эффективности проекта таких, как чистая текущая стоимость (NPV), внутренняя норма доходности (IRR), период окупаемости, рентабельность (PI) (см. табл. 19).

Таблица 19 - Показатели экономической эффективности инвестиций

| Название и сущность | Формула | Принятие решения по результату |

| Чистая текущая стоимость проекта (NPV) – это разность между интегральной суммой всех продисконтированных чистых денежных доходов, обусловленных реализацией проекта, и интегральной суммой всех продисконтированных расходов, связанных с реализацией проекта |  , где: CFt – чистые денежные доходы, i – ставка дисконтирования, It – инвестиции (расходы), t – временной интервал, I0 – стартовый капитал, который был вложен одномоментно , где: CFt – чистые денежные доходы, i – ставка дисконтирования, It – инвестиции (расходы), t – временной интервал, I0 – стартовый капитал, который был вложен одномоментно

| NPV > 0, проект при рассматриваемой ставке дисконтирования считается приемлемым |

| NPV < 0, инвестор понесет убытки, т.е. проект при рассматриваемой ставке дисконтирования неэффективен | ||

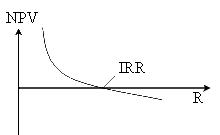

| Внутренняя норма доходности (IRR) – это такое значение ставки дисконтирования (i), при котором NPV инвестиционного проекта становится = 0, т.е. инвестиционные затраты по проекту уравновешиваются доходами от его внедрения. Или это нижний уровень доходности или та максимальная ставка дисконтирования, при которой проект остается безубыточным | Аналитическим путем IRR рассчитывается методом итерации, т.е. подбора значений ставки дисконтирования в тождестве:

= 0

Наиболее полное представление об этом показателе дает графическая зависимость: = 0

Наиболее полное представление об этом показателе дает графическая зависимость:

| IRR > нормативной ставки дисконтирования, проект считается приемлемым |

| IRR < нормативной ставки дисконтирования, проект признается неприемлемым | ||

| Рентабельность (PI) – относительный показатель, позволяющий определить, в какой мере возрастает ценность фирмы в расчете на единицу стоимости инвестиций |

| PI>1,0, проект рентабелен, т.е. затраты окупятся и проект принесет прибыль |

| Не всегда большая рентабельность является основанием выбора инвестиционного проекта, обязательно надо учитывать риски |

И в последней части раздела «Финансовая оценка» дается оценка рисков: проводится вероятностный анализ, анализ чувствительности, расчет критических точек, ставки дисконтирования или используется сценарный подход (см. табл. 20).

Таблица 20 - Основные подходы к анализу рисков

| Идея анализа рисков: три существенных момента | |||||

| 1. Риски можно измерить степенью колебаний доходов от бизнеса в различные периоды времени | 2. Инвестор в ответ на предполагаемые риски согласится инвестировать в бизнес только тогда, когда отдача с каждого вложенного рубля будет выше на некоторую величину (премия за риски) | 3. Риски делятся на две группы: Систематические – это внешние риски, которые связаны с конкуренцией, нестабильным спросом и иными рыночными факторами; Несистематические – внутренние риски бизнеса, обусловлены особенностями конкретного предприятия: системой управления, качеством менеджмента | |||

| Основные подходы к анализу рисков | |||||

| Вероятностный анализ | Анализ чувствительности | Расчет критических точек | Сценарный подход* | Расчет ставки дисконтирования | |

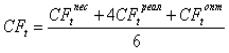

| Для каждого существенного параметра определяется коридор риска – диапазон возможных значений результирующих показателей проекта (NPV, IRR и т.д.) | Отслеживается влияние на результирующие показатели ключевых исходных параметров проекта. Границы вариации составляют, как правило, 10-15% | Определяются граничные значения параметров проекта, при которых он жизнеспособен. Например, точка безубыточности | Рассматриваются различные сценарии проекта (как минимум, «пессимистический», «оптимистический» и «реалистический») | Рассчитывается такая ставка дисконтирования, которая учитывает все виды рисков, а также инфляцию | |

,

,

где CFt – денежные потоки в периоде времени t, скорректированные с учетом рисков бизнеса по методу сценариев, CFtпес – денежные потоки в периоде времени t, прогнозируемые по пессимистическому сценарию, CFtреал – денежные потоки в периоде времени t, прогнозируемые по реалистическому сценарию, CFtопт – денежные потоки в периоде времени t, прогнозируемые по оптимистическому сценарию.

В разделе «Экономический анализ издержек и прибыли» важно провести грамотный анализ издержек, в рамках которого следует определить динамику издержек (то есть выполнение плана), состав и структуру издержек, факторы, влияющие на выполнение плана, затраты на рубль произведенной продукции, услуги, а также провести анализа прибыли, который начинается с общей оценки за анализируемый период, затем необходимо проанализировать прибыль в динамике (за ряд периодов) и изменение каждого показателя за текущий период, в заключение следует проанализировать изменение удельного веса каждого вида дохода в величине прибыли и их влияние на величину прибыли, провести оценку возможных резервов дальнейшего роста прибыли.

В заключение финансового плана необходимо указать следующую информацию:

- вклад проекта в достижение национальных социально-экономических целей;

- оценка проекта с точки зрения национальной экономики;

- наиболее важные доводы в пользу или против осуществления проекта, которые позволили бы убедить тех, кто будет принимать решение;

- основные преимущества проекта;

- основные недостатки проекта;

- возможности осуществления проекта.

|

|

|

|

|

Дата добавления: 2014-11-26; Просмотров: 523; Нарушение авторских прав?; Мы поможем в написании вашей работы!