КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Індекси вимірювання інфляції

|

|

|

|

| Назва | Формула | Сутність |

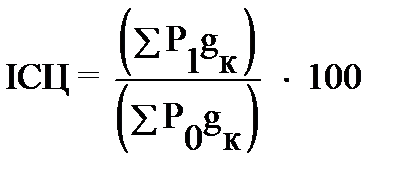

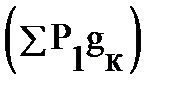

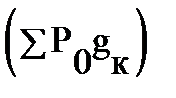

| Індекс цін споживчих товарів (індекс споживчих цін) |  ,

де ,

де  – ринкова вартість фіксованого кошика в поточному році; – ринкова вартість фіксованого кошика в поточному році;

– ринкова вар-тість фіксованого кошика в ба-зовому році;

Р0іР1 – ціни одиниці товарів (послуг) базового і звіт-ного періодів відповідно; – ринкова вар-тість фіксованого кошика в ба-зовому році;

Р0іР1 – ціни одиниці товарів (послуг) базового і звіт-ного періодів відповідно;

– кількість товарів у «споживчому кошику» базового періоду – кількість товарів у «споживчому кошику» базового періоду

| характеризує зміну в часі загального рівня цін на товари і послуги, які купує населення для особистого споживання; найчастіше використовується для характеристики інфляції, оскільки він досить точно виражає не тільки економічні, а й соціальні аспекти інфляції, зокрема її вплив на рівень життя населення, а тому його називають ще індексом вартості життя |

| Індекс цін на засоби виробництва (індекс цін виробників) (агрегатний індекс Ласпейреса) |  де Р1іPo – рівень цін одиниці товару (послуги) поточного і базового періодів відповідно;

де Р1іPo – рівень цін одиниці товару (послуги) поточного і базового періодів відповідно;

– кількість товарів у базовому періоді, що взяті в розрахунок – кількість товарів у базовому періоді, що взяті в розрахунок

| характеризує зміну в часі загального рівня цін на засоби виробництва, які купують юридичні особи для виробничого спо-живання; виражає зрос-тання оптових цін |

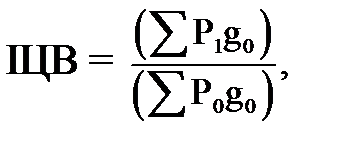

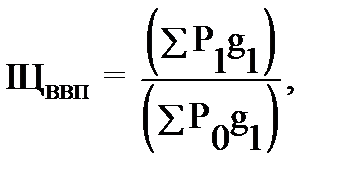

| Індекс цін ВВП (дефлятор ВВП) |  де Р1 і Po – рівень цін одиниці товару поточного і базового періодів;

де Р1 і Po – рівень цін одиниці товару поточного і базового періодів;

– кількість товарів у по-точному періоді – кількість товарів у по-точному періоді

| характеризує зміну в часі загального рівня цін на всі товари і послуги, що реалізовані кінцевим споживачам |

Визначається дефлятор ВВП теж за формулою агрегатного індексу цін Ласпейреса.

Безперечно, що індекс споживчих цін та дефлятор ВВП дають різну характеристику зміни рівня цін. Це пояснюється тим, що між цими двома індексами існує три суттєві відмінності:

– дефлятор ВВП відображає зміну цін на всі вироблені товари та надані послуги, а індекс споживчих цін – тільки на ті товари, що входять до складу споживчого кошика;

– дефлятор ВВП не відображає зміну цін на імпортні товари, оскільки імпорт не входить до складу ВВП. Але до споживчого кошика входять імпортні товари, тому в індексі споживчих цін знаходить відображення зміна цін і на імпортні товари;

– дефлятор ВВП є поточно зваженим (індекс Пааше), а індекс споживчих цін є базисно зваженим (індекс Ласпейреса).

Проте на практиці відмінність між цими двома індексами незначна, і вони обидва досить добре відображають тенденцію та швидкість зміни цін. В залежності від мети дослідження завжди можна підібрати той індекс, який найбільшою мірою відповідає поставленому завданню.

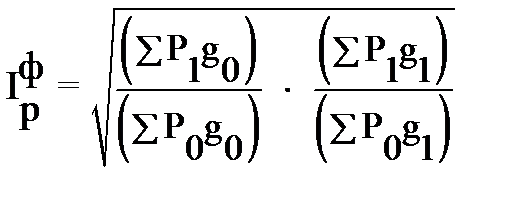

Індекс Фішера, як середнє геометричне значення індексів Пааше і Лайспереса, усуває їхню обмеженість:

(5.1)

(5.1)

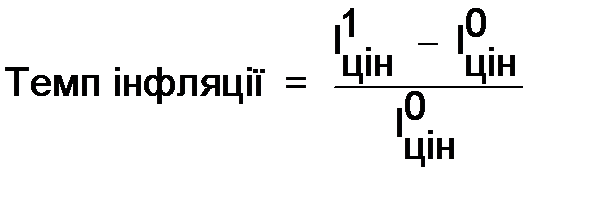

Темп інфляції показує, як змінилася сама інфляція за певний період (прискорилась чи сповільнилась), і визначається за формулою:

, (5.2)

, (5.2)

де  ,

,  – відповідно, ціновий індекс у поточному і минулому періодах.

– відповідно, ціновий індекс у поточному і минулому періодах.

Також існує так зване «правило величини 70», яке дає можливість кількісно прогнозувати інфляцію. Точніше кажучи, воно дозволяє швидко підраховувати кількість років, необхідних для подвоєння рівня цін. Потрібно тільки розділити число 70 на щорічний рівень інфляції. Наприклад, при щорічному рівні інфляції в 3 % рівень цін подвоїться приблизно через 23 роки. При 8%-ній інфляції рівень подвоїться приблизно через дев'ять років.

Слід зазначити, що «правило величини 70» не застосовується тоді, коли, наприклад, треба встановити, скільки буде потрібно часу, щоб реальний ВНП або особисті заощадження подвоїлися.

Протилежним до інфляції поняттям є дефляція, це процес призупинення або стримування темпів зростання грошової маси в обігу. Дефляція – це штучне вилучення з обігу частини надлишкової грошової маси порівняно з потребами грошового обігу паперових грошей. За своїм змістом і наслідками дефляція є складовою частиною антиінфляційної програми. Дефляційна політика проводиться державою за допомогою фінансових та грошово-кредитних заходів, серед фінансових чільне місце займають підвищення податків, скорочення бюджетних витрат, «заморожування» цін та заробітної плати, пожвавлення продажу державних цінних паперів. Монетарні заходи включають скорочення грошової емісії і кредитних вкладень, шляхом кредитної рестрикції (підвищення процентної ставки, обмеження кредитування банками), підвищення центральним банком дисконтного процента та норм обов'язкових резервів комерційних банків.

За своїм змістом і наслідками дефляція – протилежність інфляції. Інфляція – це процес зростання рівня цін. Дефляція, навпаки, є процесом зниження, рівня цін. Дефляція може спричинити негативні наслідки – скорочення ділової активності (виробництва), зниження темпів економічного зростання, збільшення безробіття та інше. У результаті вся економіка може опинитися в стані глибокої депресії.

З поняттям дефляції тісно пов¢язане визначення дефляційна політика – це сукупність регулюючих заходів уряду у сфері державних фінансів і грошово-кредитній сфері з метою стримування інфляції й оздоровлення платіжного балансу засобами зниження й уповільнення економічного зростання.

У наш час існує такий процес як дезінфляція, він означає вилучення з обігу частини надлишкової грошової маси, випущеної в період інфляції, що супроводжується зниженням темпу зростання цін. Політика дезінфляції ґрунтується на можливості вибору між інфляцією та безробіттям у короткостроковому періоді. Державні службовці, знижуючи за допомогою монетарної та фіскальної політики сукупний попит, зменшують обсяг національного виробництва, що супроводжується зростанням рівня безробіття [9].

Інфляційні процеси в Україні з часу отримання нею незалежності й до сьогоднішнього моменту були спричинені цілим комплексом факторів. Не поділяючи погляди деяких економістів, що наголошують на однозначності чинників, що викликали інфляцію в нашій державі (надлишкова емісія або ж ріст світових цін), вважається доцільним розглядати ці фактори в системі, оскільки їх визначення є досить умовним, а в економічних системах перехідного типу одні чинники інфляції переростають або діють паралельно з іншими (інфляція попиту та витрат), а іноді причини та наслідки цього процесу міняються місцями (кумулятивна спіраль зарплата-ціни-інфляція).

Проблема інфляції має для України не стільки теоретичне, скільки суто практичне значення. Уже в 1991 р., коли був проголошений курс на незалежність, Україну охопила глибока інфляція (390% за рік) [39].

Початок гіперінфляції в Україні прийшовся на 1992 рік. В січні цього року Росія, Україна та ряд інших країн колишнього Радянського Союзу провели «лібералізацію цін». Ініціатором цього можна вважати уряд Росії. В СРСР в умовах централізовано-планової системи ціни на більшість товарів та послуг визначались державою. Трансформація економіки в змішану систему потребувала формування повноцінного ринку. Як відомо, більшість цін в змішаній економіці визначаються ринком. «Лібералізація цін» означала передачу функцій ціноутворення безпосередньо виробнику продукції. До використання таких заходів значною мірою підштовхував дефіцит споживчих товарів: прилавки крамниць були майже пустими. Дефіцит товарів був давно відомий споживачам в РС, проте тепер його масштаби досягли небаченого рівня. Все це було виявом інфляції попиту.

Швидке поглиблення інфляції від прихованої до гіперінфляції протягом 1991 – 1993рр., було зумовлено, з одного боку, вкрай незадовільною структурою виробництва, його низькою ефективністю, падінням темпів росту, а потім і абсолютних обсягів виробництва, а з іншого – нарощуванням дефіциту державного бюджету із зменшенням надходження доходів та збереженням на попередньому рівні або зростанні державних витрат. Результатом цього стала безперервна емісія, а річні темпи інфляції становили:

у 1992 році - 1308,0%;

у 1993 році - 4834,9%;

у 1994 році - 992,0%;

у 1995 році - 253,5%

За даними Кабінету Міністрів України у 1994 - 1995 рр. інфляція в Україні приблизно на 86% визначалась збільшенням обсягів грошової маси і швидкістю її обігу та на 14 % – зниженням обсягів виробництва. Насправді цей вплив є більш багатобічним і глибоким. Він діє також через співвідношення попиту і пропозиції, експорту й імпорту, валютний курс тощо.

Досвід розвитку української економіки свідчить, що слід виважено і з наукових позицій підійти до обмежень темпів інфляції і бюджетного дефіциту. Без комплексу активних і супроводжувальних дій вони пригнічують платоспроможність як підприємств, так і населення. При цьому потрібен особливий механізм фінансування з тим, щоб грошові ін’єкції застосовувались безпосередньо для виробництва і ні за яких умов не йшли на погашення боргів, нагромаджених підприємствами значно раніше.

В умовах ринкових відносин можливості штучного стримування інфляції різко скорочуються. Разом з тим непослідовність в прийнятті рішень по переходу до ринку, непродуманість деяких кроків усугубляють існуючі труднощі, підсилюють інфляційні процеси.

Тривалий час економічна наука і практика оцінювали інфляцію виключно негативно. Починаючи з 60-х років ставлення до інфляції дещо змінилося, стало диференційованим. Більшість економістів (зарубіжних і вітчизняних) визнала, що «повзуча» інфляція має позитивний вплив на соціально-економічний розвиток і тільки на вищих стадіях набуває руйнівного характеру. Тому і проблема боротьби з інфляцією набула характеру її регулювання з боку держави. Основна мета такого регулювання полягає в тому, щоб стримати інфляцію в розумних межах і не допустити розгону її темпів до розмірів, загрозливих для соціально-економічного життя суспільства.

Ідею регулювати інфляцію першими висунули представники кейнсіанської школи, їх ідея «контрольованої» інфляції сформувалась як складова кейнсіанської теорії державного регулювання економіки шляхом втручання в платоспроможний попит (дефляційна політика). Для того, щоб зменшити надходження зайвих грошей в обіг, скорочуються витрати держбюджету, передусім на субсидії підприємствам, соціальні потреби, інфраструктуру, на потреби військово-промислового комплексу, посилення податкового тиску на доходи. Необхідно реально зменшувати бюджетні витрати, насамперед невиробничого призначення. Для вилучення частини зайвих грошей форсується випуск державних позик. Підвищуючи дисконтну ставку ЦБ, регулюючи процентні ставки за пасивними і активними операціями комбанків, збільшуючи норму обов’язкових резервів та ін. методами, держава скорочує банківське кредитування економіки, і цим стримує зростання грошової маси та платоспроможного попиту.

Ідея регульованої інфляції практикувалась у 50-60 рр. в більшості країн ринкової економіки. Але накопичений інфляційний потенціал і швидке зростання цін на початку 70-х років вже не піддавалось регулюванню. Тому більш надійною виявилась чітко виражена антиінфляційна політика [16].

Слід зазначити, що антиінфляційна політика не може бути спрямована на уникнення інфляції. Досвід високорозвинених країн показує, що інфляцію не можна ліквідувати.

У світі вже накопичено певний досвід боротьби з інфляцією. Цей досвід особливо помітно накопичився після 60 – 70-х років XX ст., коли у високорозвинених країнах почали істотно зростати ціни. І хоч рівень інфляції в країнах Заходу був, за нашими мірками, невеликим (до 10-15 % на рік), він став суттєвою перешкодою на шляху економічного зростання цих країн. Тому в кінці 1970-х на початку 1980-х років у розвинутих країнах Заходу почався період широкого застосування антиінфляційних заходів. Вони вже базувалися на теоретичних засадах монетаризму і зводились до необхідності підтримувати такий обсяг емісії грошей, який би не перевищував за своїми темпами темпи зростання продуктивності праці і валового внутрішнього продукту.

| Приклад | Яскравим прикладом реалізації чіткої низки антиінфляційних заходів у країнах з розвинутою ринковою економікою стала політика президента США Р. Рейгана, яка отримала назву «рейганоміки». її основні практичні заходи звелись до зменшення дефіциту державного бюджету США за рахунок скорочення перш за все непродуктивних витрат. Так, Р. Рейган скоротив чисельність державного апарату на 100 тис. чоловік. Одночасно було вжито низку заходів з посилення мотивації до праці і проведено податкову реформу, яка дала змогу корпораціям направити значні кошти на збільшення виробництва продукції і переоснащення виробництва. Конкретні заходи вживались щодо контролю за емісією грошей і швидкістю обігу грошової одиниці. Усе це дало свої позитивні результати, і вже в кінці 1980-х років інфляція в США знизилась до прийнятного рівня в 4 – 5 % річних. |

Досить цікавим є досвід боротьби з інфляцією в молодих індустріальних країнах, до яких належить і Бразилія. На початку 90-х років минулого століття президент цієї країни Ф. Коллор з метою подолання інфляції запровадив пакет надзвичайних економічних заходів, спрямованих на зменшення інфляції, що отримали назву «Нова Бразилія». В основу цих заходів покладено завдання звільнення грошового обігу від надлишкової грошової маси. З цією метою здійснено грошову реформу із заміною старої грошової одиниці на нову у співвідношенні 1:1. Але це торкнулось тільки готівкових грошей. Що ж стосується тих грошей, які були на рахунках у банках, то вони прирівнювались до старої грошової одиниці і їх власники мали право отримати ці гроші, але в розмірі не більше 20 % від суми вкладу, або не більше визначеної суми. Решта вкладів концентрувалась у Центральному банку Бразилії і власник не мав права отримати ці гроші раніше 18 місяців. Цей захід завдав сильного удару по накопиченнях грошових спекулянтів і суттєво сприяв оздоровленню грошової сфери.

Цікавим була у цьому плані й політика щодо анонімних вкладів, їх власники повинні були для отримання грошей надати свідоцтва, що підтверджували легітимність джерел утворення таких коштів. Це відчутно відбилося на грошових нагромадженнях тіньового сектору економіки. Крім того, власники рахунків, на яких були суми, що перевищували встановлений урядом Бразилії розмір, повинні були заплатити з неї певний податок у новій грошовій одиниці.

Вказані заходи уряду Бразилії призвели до заморожування банківських вкладів. Більша частина грошової маси (до 80 %) була вилучена з обігу на цілих 18 місяців. Усе це дало позитивні наслідки. Інфляцію в Бразилії було приборкано, а в економіці почалось певне пожвавлення. Проте слід сказати, що застосування таких антиінфляційних заходів, яких було вжито в Бразилії, зустрічається досить рідко.

| Цікавий факт | Цікавим є й досвід боротьби з інфляцією і нашого сусіда Польщі. У 1988 р. рівень інфляції в цій країні склав 85 %, а в наступному році він подвоївся. Для боротьби з цим уряд Польщі розробив і почав реалізовувати антиінфляційну програму, яка мала характер «шокової терапії». Ось основні заходи цієї програми: – лібералізація цін; – жорстка грошова політика; – суворий контроль за зростанням доходів і особливо заробітної плати; – зменшення норми індексації заробітної плати залежно від інфляції. Якщо спочатку (до введення програми) індексація заробітної плати становила 0,8 %, то вже у 1990 р. — 0,2 %. Стабілізаційна програма Польщі дала свої певні наслідки хоч і не досягла мети повністю. Ціни все ж таки зростали, а спад виробництва в 1990 р. зупинити не вдалося. Але в цілому цей досвід показує, що навіть у складних умовах, які віддзеркалювали перехід економіки від тотально-планової до ринкової, можна здійснювати антиінфляційні заходи і досягати в цьому певних успіхів. |

В Україні ще немає значного досвіду боротьби з інфляцією і тому в розробці своєї антиінфляційної політики в нашій державі було використано теоретичні й практичні розробки західної економічної науки в цій сфері. Це дозволило нашій країні, хоч і з багатьма серйозними помилками, приборкати, врешті-решт, інфляцію і подолати найбільш негативні її соціально-економічні наслідки.

Увесь комплекс заходів щодо боротьби з інфляцією і її наслідками, який і складає, власне, антиінфляційну політику держави, у незалежній Україні можна поділити на декілька етапів (табл.5.4).

Проте обмеження приросту грошової маси мало й негативні наслідки. Вони виявились у кризі неплатежів, у зростанні взаємної та бюджетної заборгованості, у підвищенні частки бартерних розрахунків.

З початку 2000 р. в економіці України почалось зростання виробництва. У цих умовах антиінфляційна політика була спрямована на забезпечення підйому економіки. Того часу почали застосовуватись різні, переважно непрямі антиінфляційні заходи.

У сучасних умовах в Україні для здійснення виваженої антиінфляційної політики слід, передусім, навчитись точно прогнозувати інфляцію. Для цього необхідно на основі чіткого статистичного відображення основних макроекономічних показників у сфері товарного і грошового обігу розробляти моделі можливих інфляційних змін у грошовій сфері. Але розробка моделі розвитку інфляційних процесів з огляду на заплановані основні макроекономічні показники розвитку нашої економіки являє собою тільки теоретичне обґрунтування здійснення антиінфляційних заходів. їх реалізація вимагає постійного пошуку з боку НБУ шляхів найефективнішого застосування цього інструментарію.

Останнє передбачає максимальне врахування особливостей і реального стану нашої економіки. Досвід показує, що в наших умовах традиційні антиінфляційні заходи не завжди дають відповідні результати.

Таблиця 5.4

Основні етапи антиінфляційної політики

| Початок 1990-х років перший етап | На антиінфляційної політики. Він продовжувався з 1991 по кінець 1993 р. Його суть зводилась до спроб в умовах реформування економіки підняти виробництво і наповнити ринок товарами. Але за обмеженості ресурсів і зростання цін через різке подорожчання енергоресурсів, що надходили, головним чином, з Росії, і дії інших факторів, ці спроби здійснити економічне зростання виявились марними. У той же час урядом була здійснена масова лібералізація цін і знято обмеження на підвищення заробітної плати. Усе це призвело до зростання дефіциту державного бюджету, який покривався за рахунок використання потужностей друкарського верстата. Інфляція переросла в гіперінфляцію і стала найбільш загрозливим явищем в економіці нашої держави. За суттю антиінфляційну політику держави на цьому етапі можна назвати антиінфляційною тільки умовно. Насправді вона була проінфляційною. |

| Другий етап | Формування й реалізації антиінфляційної політики починається з кінця 1993 і продовжується до вересня 1996 р. На цьому етапі антиінфляційна політика в Україні набуває певних конкретних ознак. І хоч вона інколи мала суперечливий характер, проте її спрямованість на зменшення інфляції на цьому етапі очевидна. У цей період упорядковано ціноутворення при формуванні оптових цін промисловості. З метою зменшення спекулятивних операцій було обмежено відсотки по кредитах і маржу комерційних банків. Для торговельно-посередницьких фірм уведено обмеження націнок, що не повинні бути більше 50 % від відпускної ціни промисловості. Наведені й інші заходи призвели до суттєвого зменшення динаміки зростання цін і дали можливість 2 вересня 1996 р. почати грошову реформу в Україні. |

| Третій етап з кінця 1996 і по кінець 1999 р. | Він характеризується тим, що інфляція в її розмірах у ці роки вже не була ворогом номер один і основний акцент в антиінфляційній політиці було зроблено на створенні умов для виходу з економічної кризи. Антиінфляційна політика базувалась на жорстких монетарних принципах і це призвело до придушення інфляції, яка в 1997 р. склала 110 %. |

Так, в останні роки для посилення стимулів до економічного зростання, а відтак, і впливу на інфляційні процеси, НБУ чітко проводить політику зниження облікової ставки. Якщо в 1996 р. вона склала 40%, то в 2000 р. – 27%, у 2002 р. – 8%, у 2003 р. – 7 % і тільки в кінці 2004 р. – близько біля 9 %. Незважаючи на дуже помітну тенденцію щодо здешевлення кредитних ресурсів для комерційних банків, вони не поспішають знижувати вартість кредитів, що надаються суб'єктам господарювання. Це підтверджує той факт, що середньозважена ставка за кредитами комерційних банків у 2001 р. склала 30 – 35 %, а в 2004 р. – 18%. Розрив між базовою ставкою НБУ і середньозваженими ставками комерційних банків ще великий.

Важливим напрямком здійснення антиінфляційної політики мають стати операції центрального банку на ринку цінних паперів. Активний продаж цінних паперів і реанімація цього ринку в Україні – необхідна передумова зменшення інфляційних наслідків від збільшення заробітної плати, пенсій, стипендій тощо. Нині цей ринок в Україні малоефективний і слабкий. Посилення його роботи стає неодмінною умовою як розвитку економіки в цілому, так і вдосконалення системи антиінфляційних заходів держави.

Суттєве місце в Україні щодо стримування інфляційних процесів має зайняти і організація державного управління. Як відомо, на сьогодні маємо великий і обтяжливий для країни управлінський апарат. І якщо його скорочення в більш-менш помітних масштабах на даному етапі малореальне, то треба хоч би підвищити ефективність використання коштів, які виділяються на цей апарат з державного бюджету. Великий резерв ще є і в царині функціонування всієї бюджетної сфери, де проблема не тільки в оптимізації витрат бюджетних коштів, але й в удосконаленні її організаційної структури.

У країнах з перехідною економікою, а саме такою є економіка нашої держави, важливий антиінфляційний захід – це контроль за рухом іноземної валюти. Справа в тому, що перехідна економіка характеризується, як правило, високим рівнем доларизації. А це робить грошовий обіг дуже чутливим до всіляких зовнішніх і внутрішніх змін в економіці, і за певних умов може стати чинником посилення інфляції. Принаймні вітчизняні фахівці доводять, що, наприклад, між курсом гривні до долара і рівнем інфляції є досить тісний зв'язок, який відбивається у високому значенні коефіцієнта кореляції.

З огляду на це слід дуже ретельно розробляти і реалізовувати валютну політику в усьому різноманітті її напрямків. Політика в галузі курсоутворення, організації руху іноземної валюти, її залучення до інвестиційного процесу, способи та організація її конвертації у вітчизняну грошову одиницю і т. ін. – усе це має велике значення як для всього процесу відтворення, так і для стану й динаміки інфляційних процесів.

Цілі антиінфляційної політики (рис. 5.8) відбивають загальні, стратегічні завдання суспільства в плані подальшого розвитку ринкової економіки.

Рис. 5.8. Цілі антиінфляційної політики

Однак у більш близькому варіанті антиінфляційна політика передбачає набір різних заходів, спрямованих на розвиток виробництва і диригування зростанням цін. Вона здійснюється за двома основними напрямками.

Перший – пов'язаний з тим, що однією з вирішальних причин інфляції є емісія грошей, яка у свою чергу, викликається, як правило, надмірним дефіцитом державного бюджету. Звідси й антиінфляційна політика будується переважно на монетаристських методах. Вони припускають скорочення дефіциту державного бюджету, відмову від прямого кредитування уряду на покриття цього дефіциту, або зведення такого кредитування до мінімуму, регулювання грошової маси. Останнє часто здійснюється методом таргетування, тобто збільшення грошової маси, але тільки в межах, що рекомендуються монетаристами (3 – 5 % на рік), та з поправкою на динаміку зростання ВВП і продуктивності суспільної праці.

Серед найбільш поширених заходів, що практикують центральні банки, можна назвати проведення кредитної рестрикції та лімітування випуску готівки в обіг. Стримування кредитної експансії комерційних банків здійснюється шляхом підвищення облікової ставки центрального банку, збільшення норми обов'язкових резервів, регулювання процентних ставок та іншими подібними заходами. Що ж стосується лімітування випуску готівки в обіг, то центральний банк удається до більш жорсткого контролю за обґрунтованістю великих позик, які планують видати комерційні банки. Нерідко держава вводить пряме регулювання збільшення готівкової грошової маси в обігу.

Другий напрямок пов'язаний зі спробою регулювати заробітну плату і ціни, щоб утримувати їх у рівновазі. На практиці розробки і здійснення антиінфляційних заходів пряме регулювання цін і заробітної плати використовувалося в багатьох країнах. Це знайшло вираження у заморожуванні заробітної плати, що широко практикувалося особливо в 1960 – 1970 роки в США і багатьох європейських країнах. Воно знаходило своє вираження в домовленостях з профспілками про припинення зобов'язань роботодавців (як правило, зафіксованих у колективних угодах з профспілками) про підвищення реальної заробітної плати [117].

До досить поширених заходів антиінфляційної політики належить також державне регулювання цін. Воно може супроводжуватися ще й обмеженням прибутків торговельних посередників. До цього методу країни Заходу вдавались неодноразово і дуже поступово йшли до лібералізації цін. Так, скажімо, Франція на своєму внутрішньому ринку повністю лібералізувала ціни тільки в 1986 році.

Важливою складовою антиінфляційної політики стає й регулювання зовнішньої торгівлі. Це пов'язано з тим, що за певних умов може мати місце імпорт інфляції і держава повинна вживати відповідних захисних дій. Особливо важливе значення це має для України з її величезною залежністю від імпорту енергоносіїв і високим рівнем відкритості нашої економіки.

Антиінфляційні заходи держави стосуються не тільки тих процесів, що безпосередньо впливають на інфляційне зростання цін, але й на ті явища, які стосуються скоріше її наслідків, ніж причин. Одним із таких заходів є індексація доходів. Ця політика дає певний ефект особливо в короткостроковому періоді. Але на великих відрізках часу її можливості в регулюванні інфляційних процесів різко скорочуються. Це обумовлено тим, що індексація доходів і, насамперед, заробітної плати якоюсь мірою знижує стимули до праці, а значить і послаблює ринок як систему, яка у своєму саморегулюванні найбільш ефективно діє в антиінфляційному напрямку.

Розглянуті заходи антиінфляційного характеру базуються на економічних важелях. Водночас певне значення мають і ті заходи, що пов'язані з адміністративними діями. Вони за своєю сутністю мають антиринковий характер і за крайніх проявів, наприклад в умовах тотального регулювання цін, здатні нанести ринковому механізму значних збитків. Однак у певних ситуаціях адміністративний контроль за цінами буває абсолютно необхідним і в цьому плані не руйнує, а, навпаки, зміцнює ринковий механізм. Як правило, це пов'язано з короткочасним і нетотальним регулюванням цін [117].

Зазначені основні засади організації і здійснення антиінфляційної політики мають дещо узагальнений характер. Що ж стосується розробки і реалізації антиінфляційної політики, то в кожній окремій державі вона матиме свої особливості, які відображають як загальні чинники, так і ті фактори, що притаманні саме тій чи іншій країні. Це пов'язано з тим, що антиінфляційна політика – це складне і багатомірне явище, в реалізації якого треба врахувати особливості розвитку економіки країни, пріоритет конкретних завдань, що стоять перед суспільством на тому, чи іншому етапі і дію багатьох інших чинників.

Центральний банк країни може регулювати активність банківської системи економічними та адміністративними методами. Механізм впливу центрального банку на пропозицію грошей економічними методами зображено [39; 80].

Інфляція призводить до відчутних наслідків у багатьох сферах суспільного життя, насамперед у соціальній та економічній. Якраз через ці наслідки інфляція постійно перебуває в центрі суспільної уваги, викликає занепокоєння в підприємців, політиків, усієї громадськості.

У соціальній сфері інфляція створює передумови для перерозподілу доходів між найманими працівниками та підприємцями на користь останніх. Зростання товарних цін як прояв інфляції безпосередньо сприяє збільшенню прибутків підприємців і зменшує реальні доходи робітників, службовців та інших верств населення, які змушені купувати товари за зростаючими цінами.

Структурні теоретичні основи інфляційного таргетування, як і грошово-кредитної політики в цілому, були закладені першим нобелевським лауреатом з економіки – Яном Тинбергеном [106].

Під таргетуванням розуміють застосування інструментів економічної політики для досягнення кількісних орієнтирів цільової змінної, які входять до сфери відповідальності органу регулювання [17].

Протягом 1990-х років режим таргетування інфляції отримав значне поширення у центральних банках розвинутих країн і країн, що розвиваються. Слідом за Резервним банком Нової Зеландії, що першим формально запровадив режим прямого інфляційного таргетування у 1990 році, велика кількість центральних банків також перейшли до використання експліцитних цілей за інфляцією як номінального якоря монетарної політики.

Таргетування інфляції – це концепція монетарної політики, якою передбачено наявність 3 основних елементів:

– законодавчого закріплення цінової стабільності як прямої цілі монетарної політики в довгостроковій перспективі;

– офіційного оголошення центральним банком кількісних цільових показників інфляції на визначений часовий період та відповідальності за їх дотримання;

– роз’яснення дій органів монетарної влади громадськості.

В міжнародній практиці найбільше розповсюдження отримало кілька варіантів таргетування:

– таргетування інфляції: проміжна мета грошово-кредитної політики відсутня, співпадає з кінцевою метою або в її якості виступає прогноз інфляції;

– таргетування валютного курсу: в якості проміжної мети виступає курс обміну національної валюти;

– грошове таргетування: проміжною метою є грошово-кредитні агрегати;

– таргетування номінального доходу: в якості проміжної мети виступає приріст номінального ВВП [123].

Ф. Мішкін виділяє п’ять обов’язкових елементів режиму інфляційного таргетування [132]:

1) відкрите оголошення середньострокової кількісної інфляційної мети;

2) інституційне зобов’язання щодо досягнення цінової стабільності як головної мети монетарної політики, якій підпорядковані інші цілі;

3) стратегія, заснована на використанні всієї повноти інформації, в якій при ухваленні рішень щодо інструментів монетарної політики враховуються багато змінних, а не тільки грошові агрегати або обмінний курс;

4) стратегія, заснована на високому ступені відкритості монетарної політики завдяки відповідним комунікаційним каналам зв’язку з громадськістю й учасниками ринку щодо планів, цілей і рішень монетарної влади;

5) високий рівень звітності центрального банку щодо досягнення встановленої інфляційної мети та відповідні механізми забезпечення цієї звітності.

Всі ці елементи с необхідними для так званого режиму повномас-штабного інфляційного таргетування, який відрізняється від простого оголошення інфляційної мети та дає можливість центральному банку скористатися максимальною кількістю переваг цього режиму.

Повне інфляційне таргетування здійснюється за наявності двох необхідних передумов: фіскальна політика не повинна бути домінуючою, тобто монетарна політика не підпорядковується фіскальній, та не повинно бути ніякої домовленості між урядом та центральним банком стосовно таргетування іншої номінальної змінної (скажімо, обмінного курсу), окрім інфляції.

Серед інших найважливіших рис інфляційного таргетування — рішучі зусилля, спрямовані на налагодження комунікації з громадськістю щодо планів та цілей монетарної політики, часто і щодо механізмів, які дозволяють центральному банку досягати задекларованої мети.

| Цікавий факт | Цей режим першою застосувала Нова Зеландія. Після неї — інші економічно розвинуті країни, серед них — Австралія і Канада, Фінляндія й Іспанія (до вступу в зону євро), Швеція і Велика Британія. Нині окремі країни, що розвиваються (зокрема, Бразилія, Чилі, Ізраїль, Мексика, Філіппіни, Туреччина, Колумбія, Південно-Африканська Республіка), перейшли до цього монетарного режиму. Серед країн із перехідними економіками, які працюють за інфляційним таргетуванням, слід виділити Чехію, Польщу, Угорщину, Словаччину, Румунію, Сербію. Багато країн проголосили про свої наміри перейти до інфляційного таргетування та провадять підготовку до цього. |

Як показує досвід останніх років, таргетування інфляції суттєво пом’якшує і ефект шоків пропозиції, в основному за рахунок низьких інфляційних очікувань і майже цілковитої відсутності вторинних ефектів, пов’язаних із попитом на підвищення заробітної плати та відповідною ціновою політикою фірм.

Побоювання щодо запровадження режиму інфляційного таргетування переважно пов’язані з тим, що це, як вважають, може призвести до гальмування економічного зростання та підвищення рівня безробіття. Однак досвід усіх країн, які запроваджували цей режим, починаючи з високих рівнів інфляції, засвідчує, що після досягнення стабільно низького цільового рівня ВВП зростав навіть вищими темпами, ніж до початку періоду дезінфляції.

Окремі економісти критикували інфляційне таргетування, тому що цей режим диктує жорсткі правила здійснення монетарної політики і не надає повної свободи у прийнятті рішень.

І все ж, незважаючи на описану вище гнучкість, основа стратегії інфляційного таргетування — досягнення стабільної та низької інфляції у довгостроковому періоді. Такий режим фокусує увагу тих, хто здійснює макроекономічну політику взагалі та монетарну політику зокрема, перш за все на перспективному стабільному розвитку економіки завдяки низькій та передбачуваній інфляції, а вже потім — на поточному вирішенні проблем за рахунок майбутнього розвитку.

Прозорість режиму, з одного боку, підвищує довіру до центрального банку та його монетарної політики, а з іншого — передбачає підзвітність центрального банку, що певною мірою обмежує свободу дій у разі полі тичного тиску чи намагання окремих політиків вирішувати поточні економічні проблеми за рахунок довгострокової цінової стабільності та стійкого економічного зростання.

Світовий досвід свідчить, що країни з відносно низьким рівнем ВВП на душу населення, запровадивши режим інфляційного таргетування (ІТ) з перехідним періодом, успішно використали його переваги, підняли довіру суспільства до економічної і монетарної влади, пришвидшили реформи, досягли низької інфляції та сталих темпів економічного зростання.

Контроль над інфляцією не є самоціллю монетарної політики. Довгострокова цінова стабільність важлива лише в тому аспекті, що вона сприяє прискоренню темпів економічного зростання, підвищенню добробуту населення, зниженню безробіття. При запровадженні таргетування інфляції довгострокова цінова стабільність проголошується прямою метою грошово-кредитної політики, яка сприятиме досягненню згаданих опосередкованих цілей.

| Приклад | З таблиці видно, що кількість країн, в яких використовується інфляційне таргетування постійно збільшується. За 17 років дії режиму ІТ жодна з країн, яка його ввела, не відмовилась від нього. Лише Іспанія і Фінляндія із входженням до зони євро формально скасували цей режим.

Таблиця

Країни, в яких застосовується інфляційне таргетування

|

Таргетування інфляції дає монетарній політиці «номінальний якір» – чіткий цільовий орієнтир на довгострокову перспективу. Це дає змогу суттєво знизити інфляційні очікування економічних суб’єктів, довівши їх до рівня інфляційної цілі, і внаслідок цього зменшити як саму інфляцію, так і її мінливість. Крім того, «номінальний якір» забезпечує більшу свободу дій центральному банку, водночас чітко окреслюючи сферу його відповідальності та сприяючи послабленню політичного тиску на його рішення.

Ефективність цього механізму, термін його запровадження залежать від швидкості розвитку ринку цінних паперів, ключовим гравцем на якому має бути уряд. Поза всяким сумнівом, за допомогою розвинутого інструменту відсоткових ставок центральний банк дедалі більше впливатиме на інфляцію, зокрема, через кредитні ставки банків, відсоткові ставки за цінними паперами на фондовому ринку, через канали інфляційних очікувань та обмінного курсу.

Отже, можна зробити наступні висновки. Запровадження інфляційного таргетування в Україні дало б змогу стабілізувати інфляцію, гармонізувати розвиток внутрішнього та зовнішнього секторів економіки, здешевити довгострокові кредитні ресурси. Проте сьогодні економіка, монетарна та фінансова системи країни не готові до цього рішучого кроку.

Щоб запровадити режим інфляційного таргетування, необхідно створити такі «технічні» передумови:

1) законодавчо затвердити узгоджений усіма зацікавленими сторонами рівень інфляції на довгостроковий період. При цьому цілком імовірно, що у перехідний період фактично досягнутий рівень інфляції може дещо відрізнятися від запланованого, але особливо важливо, аби подібними були траєкторії їх руху. За такої ситуації зростатиме роль комунікаційних відносин між центробанком і суспільством, оскільки необхідно що-найдокладніше пояснювати і бізнесу, і населенню, чому і на скільки відбулося відхилення, а також – скільки часу потрібно для досягнення затвердженої динаміки інфляції;

2) вдосконалити інструментарій проведення монетарної політики. Поступово основним інструментом ставатиме короткострокова відсоткова ставка центрального банку, через яку він впливає на рівень відсоткових ставок у банківській системі, на ринок цінних паперів, на валютний курс, інфляційні очікування, і в кінцевому підсумку — на рівень інфляції. Природно, що цей процес потребує певного часу;

3) налагодити конструктивний діалог уряду і центробанку із суспільством. Широка громадськість має бути інформованою як відносно загальної стратегії, так і щодо тактичних кроків грошово-кредитної політики. Лише таким чином можна добитися підвищення довіри до монетарної та економічної влади. На практиці це означає проведення прес-конференцій, круглих столів, семінарів, випуск спеціальних документів, які б пояснювали монетарну політику.

5.3. Сутність та види грошових реформ, особливості їх проведення в Україні

Тривалі і глибокі кризові явища в економіці й особливо в грошовому обігу країни завжди вимагають розробки та здійснення заходів, покликаних змінити ситуацію і поліпшити стан грошового обігу й економіки в цілому. Ці заходи можуть набувати форми часткових і подовжених у часі дій виконавчої й законодавчої влади, чи форму концентрованих за часом і місцем дій, націлених на кардинальну зміну ситуації. У такому разі звичайно говорять про господарську або грошову реформу.

| Грошова реформа |

це повна або часткова структурна перебудова наявної грошової системи країни з метою оздоровлення грошей чи поліпшення механізму регулювання грошового обороту.

В залежності від ознаки класифікації розрізняють різні види грошових реформ (табл. 5.5).

Таблиця 5.5

|

|

|

|

|

Дата добавления: 2014-11-08; Просмотров: 1925; Нарушение авторских прав?; Мы поможем в написании вашей работы!