КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Методи оцінки кредитоспроможності позичальника

|

|

|

|

Для уникнення появи безнадійних кредитів банк оцінює кредитоспроможність позичальника. При цьому кожен банк застосовує свою унікальну систему оцінки, яка, зазвичай, поєднує елементи кількох загальноприйнятих технологій і власні напрацювання банку.

Найпоширеніша система оцінки передбачає аналіз фінансового стану позичальника за коефіцієнтами, які розраховуються па підставі його балансу. НБУ в Положенні "Про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків" № 279 від 6 липня 2000 р. рекомендує банкам для здійснення оцінки фінансового стану позичальника враховувати такі основні економічні показники його діяльності:

1) платоспроможність (коефіцієнти миттєвої, ПОТОЧНОЇ і загальної ліквідності);

2) фінансова стійкість (коефіцієнт маневреності власних коштів, співвідношення залучених і власних коштів);

3) обсяг реалізації та рентабельність;

4) собівартість продукції;

5) прибутки і збитки;

6) обороти за рахунками;

7) склад та динаміка дебіторської та кредиторської заборгованостей;

8) собівартість продукції, прибутки та збитки, рентабельність у динаміці;

9) наявна кредитна історія.

Крім об'єктивних економічних показників діяльності, НБУ пропонує враховувати суб’єктивні чинники:

- ринкова позиція позичальника;

- залежність позичальника від циклічних і структурних змін в економіці або галузі;

- наявність державних замовлень чи державної підтримки галузі;

- ефективність менеджменту на підприємстві;

- професіоналізм управлінців, керівників, їхня ділова репутація;

- будь-яка інша інформація.

При визначенні кредитоспроможності позичальника-фізичної особи потрібно враховувати кількісні і якісні характеристики позичальника, що підтверджуються достовірними документами.

Зазначимо, що банки активно створюють бюро кредитних історій, які накопичують усю інформацію про співпрацю особи з фінансовими інституціями як економічного характеру (своєчасність погашень, частота виникнення проблем, обсяги кредитування, додаткові умови тощо), так і суб'єктивного характеру (здатність до шахрайства, авторитет у ділових колах, професіоналізм та ін.).

В Україні на сьогодні діють близько десяти бюро кредитних історій, найбільші з них:

1) Українське бюро кредитних історій - 22,1 млн. кредитних історій; власником є Приватбанк і Big Optima Limited;

2) Перше всеукраїнське бюро кредитних історій - 1,627 млн. кредитних історій; бюро створене під егідою Асоціації українських банків;

3) Міжнародне бюро кредитних історій - 4 млн. кредитних історій; засновниками є Національна асоціація кредитних спілок України, Кредитінфо Груп Хф. (Ісландія) та Інвестиційно-фінансова група ТАС;

4) бюро кредитних історій "Русский стандарт" - 300 тис. кредитних історій, створене російською групою "Русский стандарт";

5) бюро кредитних історій "ДАТА МАЙНШГ ГРУП" -100 тис. кредитних історій.

Для аналізу кредитоспроможності позичальників також використовуються принципи: раціонального кредитування CAMPARI; правило 6 С; cash-flow.

Кредитна лінія - це письмова угода між банком і позичальником, у якій передбачено умови надання кредиту в заздалегідь обумовлених сумах протягом певного часу.Доки діє кредитна лінія, клієнт може в будь-який момент отримати позику без додаткового оформлення та переговорів із банком. Водночас можна і не скористатися правом на отримання кредиту або взяти лише частину суми. Кредитна лінія відкривається для постійних клієнтів з метою підтримання їхньої поточної ліквідності.

Додаткові матеріали до питання 3.3 теми 3. Формули для розрахунку коефіцієнтів та аналізу грошових потоків позичальника:

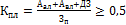

Коефіцієнти миттєвої ліквідності (  ) розраховується за формулою

) розраховується за формулою

(4.1)

(4.1)

де  ,

,  – абсолютно ліквідні та високоліквідні активи (готівка, кошти на поточних розрахункових рахунках, поточні фінансові інвестиції);

– абсолютно ліквідні та високоліквідні активи (готівка, кошти на поточних розрахункових рахунках, поточні фінансові інвестиції);  – поточні зобов’язання (кредиторська заборгованість і короткострокові пасиви).

– поточні зобов’язання (кредиторська заборгованість і короткострокові пасиви).

Значення 0,2 означає, що підприємство може негайно погасити щонайменше 20% свої поточних зобов’язань.

Коефіцієнт поточної (швидкої) ліквідності (  ) розраховується за формулою

) розраховується за формулою

, (4.2)

, (4.2)

де ДЗ – дебіторська заборгованість.

Загальний коефіцієнт ліквідності (  ) розраховується за формулою:

) розраховується за формулою:

, (4.3)

, (4.3)

де  – усі оборотні активи.

– усі оборотні активи.

Коефіцієнт маневреності власних коштів (  ) розраховується за формулою:

) розраховується за формулою:

, (4.4)

, (4.4)

де ВК – власний капітал; НА – необоротні активи.

Цей коефіцієнт визначає рівень залучення власних коштів у поточну операційну діяльність. Він відображає, яку частку власного капіталу використовують як оборотні кошти.

Коефіцієнт співвідношення залучених і власних коштів (коефіцієнт незалежності) (  ): розраховується за формулою

): розраховується за формулою

, (4.5)

, (4.5)

де ЗК – залучений капітал.

Коефіцієнти рентабельності визначаються за допомогою показників:

, (4.6)

, (4.6)

де  – рентабельність активів; ЧП – чистий прибуток; А – активи.

– рентабельність активів; ЧП – чистий прибуток; А – активи.

, (4.7)

, (4.7)

де  – рентабельність активів; ЧП – чистий прибуток; В – виручка від реалізації продукції без ПДВ.

– рентабельність активів; ЧП – чистий прибуток; В – виручка від реалізації продукції без ПДВ.

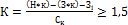

Аналіз грошових потоків позичальника потрібно виконувати з урахуванням такого показника:

, (4.8)

, (4.8)

де К– співвідношення чистих надходжень на всі рахунки позичальника до суми основного боргу за кредитною операцією та відсотками за нею з урахуванням терміну дії кредитної угоди, а для суб’єктів господарської діяльності, що отримали кредит в іноземній валюті, - з урахуванням зміни валютного курсу; Н – середньомісячні надходження на рахунки позичальника протягом трьох останніх місяців (за винятком кредитних коштів); к – кількість місяців дії кредитної угоди; З – щомісячні умовно-постійні зобов’язання позичальника (адміністративно-господарські витрати тощо);  – податкові платежі та сума інших зобов’язань перед кредиторами, що мають бути сплачені з рахунку позичальника, крі сум зобов’язань, термін погашення яких перевищує строк дії кредитної угоди;

– податкові платежі та сума інших зобов’язань перед кредиторами, що мають бути сплачені з рахунку позичальника, крі сум зобов’язань, термін погашення яких перевищує строк дії кредитної угоди;  – сума кредиту та відсотки за ним (за кредитами в іноземній валюті ця сума приймається до розрахунку з урахуванням зміни валютного курсу).

– сума кредиту та відсотки за ним (за кредитами в іноземній валюті ця сума приймається до розрахунку з урахуванням зміни валютного курсу).

|

|

|

|

|

Дата добавления: 2014-11-08; Просмотров: 507; Нарушение авторских прав?; Мы поможем в написании вашей работы!