КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Формы международных расчетов

|

|

|

|

1. Выбор форм международных расчетов не спонтанен, а зависит от многих факторов:

1) вида товаров, приобретаемого по внешнеторговому контракту;

2) наличия кредитного соглашения;

3) платежеспособности и репутации контрагентов во внешнеэкономических сделках;

4) уровня спроса и предложения на товар на мировом рынке;

5) размера расходов, которые готов понести импортер за расчет по контракту;

6) наличия банков, через которые удобно произвести расчеты и т.д.

Международные расчеты регулируются как нормативными законодательными актами государства, так и международными правилами и обычаями, обобщенными в результате деятельности международных экономических организаций.

Международные расчеты имеют в основном документарный характер, поскольку производятся против финансовых и коммерческих документов. Финансовые документы – это простые и переводные векселя, чеки и платежные расписки. Коммерческие документы – это счета-фактуры, морские коносаменты, железнодорожные, автомобильные и авиационные накладные, почтовые квитанции, документы страховых компаний, сертификаты, удостоверяющие происхождение и качество товаров, а также возможны и другие документы.

В результате сложившейся практики применяются следующие основные формы международных расчетов: документарный аккредитив, инкассо, межбанковский перевод, вексель и чек.

2. Аккредитивная форма расчетов применяется уже длительное время, чему способствовала работа Международной торговой палаты по совершенствованию этой формы в Унифицированных правилах и обычаях для документарных аккредитивов. Первая редакция Правил была принята еще в 1933 г. Последняя по времени принятия редакция относится к 2006 г. Унифицированные правила и обычаи для документарных аккредитивов, редакция 2006 г., публикация МТП № 600, применяют ко всем документарным аккредитивам, если в них специально не оговорены иные условия. Новая редакция действует с 1 июля 2007 г.

В расчетах по аккредитиву участвуют импортер (приказодатель), экспортер (бенефициар) и, обычно, два банка: банк-эмитент, открывающий аккредитив, и авизующий (извещающий) банк. Схема расчета по документарному аккредитиву выглядит следующим образом.

|

4 4

4 4

|

8 9 5 3 1

|

Импортер (покупатель) представляет в банк, клиентом которого он является, заявление на открытие аккредитива (1). Банк импортера, именуемый эмитентом, направляет аккредитивное письмо одному из своих корреспондентов в стране экспортера (продавца), назначая его авизующим (извещающим) банком (2) и поручая ему передать аккредитив экспортеру (он же бенефициар) (3). После получения открытого в его пользу аккредитива, который выступает как гарантия оплаты, экспортер-бенефициар производит отгрузку товаров (4) и передает документы (счета-фактуры, накладные, сертификаты и т.д.) в авизующий банк (5), который пересылает их банку-эмитенту для оплаты (6). Банк-эмитент проводит проверку правильности оформления документов, производит их оплату (7) и выдает оплаченные документы импортеру для получения товара (8). Авизующий банк зачисляет экспортную выручку на счет импортера (9). Если у банка-эмитента и авизующего банка нет взаимных корреспондентских счетов, к расчетам по аккредитиву может быть подключен третий (рамбурсирующий) банк, в котором банк-эмитент и авизующий банк имеют счета.

Согласно Правилам, аккредитив по своей природе представляет собой сделку, обособленную от договора купли-продажи или иного договора, на котором он может быть основан, и банки не связаны и не обязаны заниматься такими договорами в плане проверки их действительности и т.д. На бенефициара (получателя) аккредитива не распространяются договорные отношения между банками или между приказодателем (импортером) аккредитива и банком-эмитентом.

По видам аккредитивы могут быть отзывные и безотзывные, что должно в них указываться, поскольку в случае отсутствия такого указания аккредитив будет считаться безотзывным.

Отзывной аккредитив может быть дополнен или аннулирован банком-эмитентом в любой момент без предварительного уведомления бенефициара. Безотзывной аккредитив, в случае соблюдения всех требований в отношении документов и если соблюдены его сроки и условия, составляет твердое обязательство банка-эмитента по оплате.

Все аккредитивы должны содержать указания относительно порядка их исполнения: путем платежа по предъявлению, платежа с рассрочкой или путем их акцепта.

Унифицированные правила по документарным аккредитивам содержат обязательства и ответственность сторон, участвующих в расчетах. Правила допускают возможность перевода аккредитива при условии, что банк-эмитент обозначит его как «переводной» или «трансферабельный». В заключении Правил указывается, что сам факт выдачи аккредитива по условиям Международной торговой палаты не означает наличия соглашения между сторонами, использующими аккредитив о рассмотрении спора Арбитражем МТП. Для такого арбитража рекомендуется специальная оговорка следующего содержания: «Все споры, возникающие в связи с настоящим контрактом, будут окончательно разрешены согласно Правилам Третейского и Арбитражного суда Международной торговой палаты путем назначения одного или более арбитров в соответствии с указанными Правилами».

Расчеты с помощью документарных аккредитивов являются наиболее сложными и затратными для импортеров (покупателей), но они надежно обеспечивают их интересы, поскольку дают гарантию получения расчета за отгруженный товар.

Банки Республики Беларусь применяют аккредитивную форму расчетов. В соответствии с п. 8 Главы 2 Инструкции о банковском переводе, утвержденной Постановлением Национального банка Республики Беларусь от 29 марта 2001 г. № 67 (в ред. Постановления от 10 мая 2011 г. № 1701): «При осуществлении операций по международным аккредитивам стороны руководствуются Унифицированными правилами и обычаями для документарных аккредитивов (публикация МТП в редакции, действующей на дату открытия аккредитива). Унифицированные правила и обычаи по аккредитивам могут применяться к внутренним аккредитивам в случае ссылки на них в тексте аккредитива.

3. Еще одним видом расчетов являются расчеты по инкассо. Международная торговая палата разработала первые правила по инкассо в 1936 г., затем издавались последующие редакции правил в 1967 и 1978 гг. Последние Унифицированные правила по инкассо были изданы в 1995 г. в публикации Международной торговой палаты № 522.

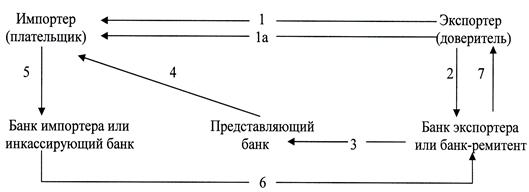

Инкассо – это форма международных расчетов между покупателем и продавцом, которая осуществляется с помощью трех банков: банка-экспортера или банка-ремитента, представляющего банка и банка-импортера или инкассирующего банка. Схема расчета по инкассо следующая.

Экспортер заключает контракт с импортером о продаже товаров на условиях расчета в форме документарного инкассо и отправляет ему товар (1). Одновременно экспортер направляет своему банку инкассовое поручение и коммерческие документы (2). Банк экспортера пересылает инкассовое поручение и коммерческие документы представляющему банку (или банку импортера) (3). Представляющий банк вручает поручение и документы импортеру, на чем его миссия и заканчивается (4). Импортер производит оплату на основании инкассового поручения и документов своему банку, который выступает в роли инкассирующего банка (5). Инкассирующий банк переводит платежи банку-ремитенту, он же банк экспортера, который зачисляет денежную сумму на счет экспортера (6).

Согласно ст. 1 Унифицированных правил по инкассо 1995 г. (УПИ), эти правила будут применяться ко всем инкассо, когда ссылка на них включена в текст инкассовых инструкций, и будут обязательны для всех сторон, если иное не оговорено специально или иное не содержится в нормах национального законодательства, от которых нельзя отступить.

В соответствии с содержанием ст. 1 УПИ в Инструкции о банковском переводе, утвержденной Постановлением № 67 Национального банка Республики Беларусь указано, что при осуществлении инкассо банки и их клиенты руководствуются Банковским кодексом Республики Беларусь, указанной Инструкцией и другими нормативно-правовыми актами. В то же время при осуществлении международного инкассо банки могут применять Унифицированные правила по инкассо, если в тексте инкассового поручения указано, что инкассо подчиняется этим правилам (п. 79).

В ст. 2 УПИ дано определение инкассо как операций, осуществляемых банками на основании полученных инструкций в целях: получения платежа или акцепта, передачи документов против платежа или против акцепта, передачи документов на других условиях. Под документами понимаются финансовые документы (переводные и простые векселя, чеки или иные подобные документы, используемые для получения платежа деньгами) и/или коммерческие документы (счета, транспортные документы, товарораспределительные или иные подобные документы). Правила различают «чистое инкассо» (инкассо финансовых документов, не сопровождаемых коммерческими документами) и «документарное инкассо» (инкассо финансовых документов, сопровождаемых коммерческими документами, и коммерческих документов, не сопровождаемых финансовыми документами).

Все документы, направляемые для инкассации, должны сопровождаться инкассовым поручением, в котором указывается, что данное инкассо подчиняется Унифицированным правилам по инкассо, публикация № 522, а также содержатся точные и полные инструкции банкам, которым разрешено действовать только в соответствии с инкассовыми инструкциями и Унифицированными правилами по инкассо.

Расчеты по инкассо дают определенные выгоды импортеру, поскольку он может получать товар, не произведя расчет за него. В результате у экспортера возникает риск, связанный с возможным отказом импортера от платежа. В связи с этим обстоятельством условием инкассовой формы расчетов является доверие импортера к платежеспособности и добросовестности экспортера. Для преодоления такого риска сложилась практика выдачи банком импортера экспортеру отдельной гарантии оплатить сумму инкассо в случае неплатежа со стороны импортера.

4. Межбанковские переводы осуществляются уполномоченными банками по поручению их клиентов в соответствии с имеющимися у них корреспондентскими отношениями с иностранными банками. В соответствии с Инструкцией о банковском переводе, утвержденной Постановлением № 67 Национального банка, при этом должны соблюдаться требования законодательства Республики Беларусь.

В частности, в заключаемых договорах между уполномоченными банками и их банками-корреспондентами должны быть отражены следующие моменты:

- наименование валют, в которых открываются корреспондентские и (или) клиринговые счета;

- порядок открытия корреспондентских и (или) клиринговых счетов и проведения операций по ним;

- расчетный период, лимит сальдо клирингового счета, если он устанавливается, и порядок урегулирования сальдо клирингового счета;

- ответственность сторон по договору, в том числе за несвоевременное проведение межбанковских переводов;

- порядок рассмотрения споров в случае их возникновения.

При заключении между уполномоченным банком и иностранным банком договора об открытии счета «Ностро», его условия определяются по усмотрению сторон законодательством Республики Беларусь или законодательством страны, где находится банк.

Широкое распространение получили международные клиринговые переводы, осуществляемые на основе договоров, заключенных между уполномоченными банками и банками-нерезидентами. Для ведения клиринговых переводов открывается отдельный лицевой счет на балансовом счете банка для учета операций по клиринговым переводам. Сверки сумм, отражаемых по клиринговому счету, и урегулирование сальдо клирингового счета производятся в соответствии с условиями договора. Уполномоченный банк вправе, если иное не установлено законодательством Республики Беларусь, определить в договоре с банком-нерезидентом в качестве клиринговой валюты любую иностранную валюту, официальный курс белорусского рубля к которой установлен Национальным банком, или белорусские рубли.

|

|

|

|

|

Дата добавления: 2014-12-26; Просмотров: 715; Нарушение авторских прав?; Мы поможем в написании вашей работы!