КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Особенности исследования конъюнктуры финансового рынка

|

|

|

|

Соотношение объема спроса и предложения, а также уровня цен на финансовые инструменты постоянно меняются на финансовом рынке в целом, отдельных его видах и сегментах. Это общее состояние динамики отдельных элементов финансового рынка представляет собой чрезвычайно сложное экономическое явление, поскольку оно формируется под влиянием множества разнородных и разнонаправленных внутрирыночных и макроэкономических факторов.

В то же время каждому предприятию, выступающему на финансовом рынке в роли как покупателя, так и продавца отдельных финансовых инструментов, важно знать, на какую степень активности финансового рынка в целом, отдельных его видов и сегментов ему следует ориентироваться при разработке финансовой стратегии и финансовой политики, выборе источников привлечения финансовых ресурсов, формировании портфеля финансовых инвестиций и т.п. Если предстоящий характер финансового рынка в рамках тех сегментов, в которых предприятие намечает осуществлять свою финансовую деятельность, определен неправильно, неизбежны просчеты в выборе направлений финансовых операций и конкретных финансовых инструментов, снижение эффективности финансовой деятельности, а в отдельных случаях — ощутимая потеря капитала, приводящая к банкротству.

Степень активности финансового рынка в разрезе отдельных его видов и сегментов, соотношение отдельных его элементов — объема спроса и предложения, уровня цен на отдельные финансовые инструменты — определяются путем изучения его конъюнктуры.

Конъюнктура финансового рынка представляет собой форму проявления системы факторов (условий), характеризующих состояние спроса, предложения, цен и конкуренции на рынке в целом, отдельных его видах и сегментах.

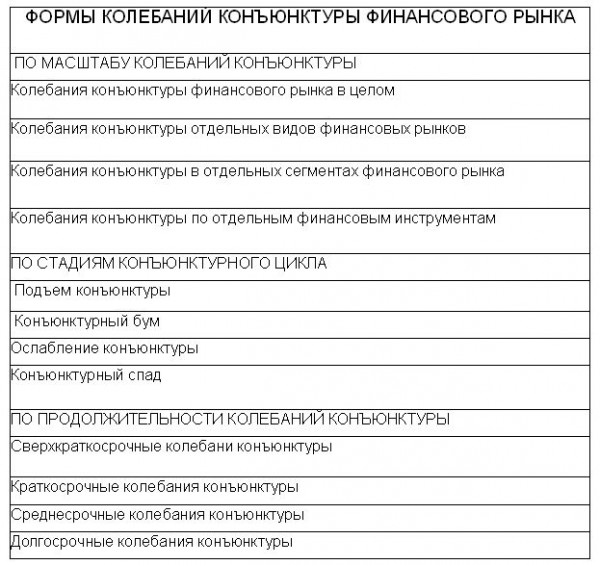

Динамика конъюнктуры финансового рынка характеризуется постоянной колеблемостью отдельных его элементов. Эти колебания носят разный характер, принимают различные формы и классифицируются по следующим основным признакам (рис. 3.9).

1. По масштабу колебаний конъюнктуры выделяются следующие основные виды этих колебаний:

а) Колебания конъюнктуры финансового рынка в целом. Такие колебания носят наиболее масштабный характер, определяемый действием макроэкономических факторов и существенным изменением форм государственного регулирования этого рынка. Они происходят одновре-менно и однонаправленно на всех видах финансового рынка.

б) Колебания конъюнктуры отдельных видов финансо- вого рынка. Такие колебания происходят под воздействием отдельных макроэкономических факторов или изменения Форм государственного регулирования конкретных видов финансовых рынков.

Рисунок 3.9. Классификация форм колебаний конъюнктуры финансового рынка по основным признакам.

В рамках отдельных периодов колебания конъюнктуры различных финансовых рынков могут носить разнонаправленный характер.

в) Колебания конъюнктуры в отдельных сегментах финансового рынка. Такие колебания могут вызываться действием отдельных макро- и микроэкономических факторов и по направленности могут не соответствовать тенденциям развития конкретного вида финансового рынка.

г) Колебания конъюнктуры по отдельным финансовым инструментам. Такие колебания определяются преимущественно действием микроэкономических факторов и прежде всего — изменением финансового состояния продавцов этих инструментов (отдельных банков и других кредитно- финансовых учреждений; предприятий-эмитентов ценных бумаг; отдельных страховых компаний и т.п.).

2. По стадиям конъюнктурного цикла эти колебания охватывают все уровни финансового рынка и носят продолжительный характер. Для финансового рынка в целом и отдельных его уровней характерны следующие четыре стадии конъюнктурного цикла.

а) Подъем конъюнктуры связан с повышением активности рыночных процессов в связи с оживлением экономики в целом. Проявление подъема конъюнктуры характеризуется ростом объема спроса на отдельные финансовые инструменты, повышением уровня цен (ставки процента) на них, возрастанием конкуренции среди операторов финансового рынка, финансовых посредников и т.п. Фондовый рынок в период подъема конъюнктуры характеризуется как "бычий".

б) Конъюнктурный бум характеризует резкое возрастание спроса на основные финансовые инструменты, особенно объекты инвестирования, которое предложение (несмотря на его рост) полностью удовлетворить не может. В этот период растут цены (ставки процента) на объекты инвестирования, повышаются доходы инвесторов, финансовых посредников и операторов финансового рынка. "Бычий рынок" в этот период достигает своего пика.

в) Ослабление конъюнктуры финансового рынка связано со снижением инвестиционной активности в связи с началом спада в экономике в целом, относительно высоким предложением различных финансовых инструментов при снижении спроса на них. Для этой стадии характер ны сначала стабилизация, а затем и начало снижения цен на большинство финансовых инструментов.

Фондовый рынок в этот период начинает формироваться как "медвежий".

г) Конъюнктурный спад на финансовом рынке является наиболее неблагоприятным его периодом с позиций инвестиционной активности, объема продажи финансовых инструментов и уровня их доходности (кроме долговых ценных бумаг и депозитных вкладов). На этой стадии конъюнктуры финансового рынка существенно снижаются цены на объекты инвестирования, "медвежий рынок" достигает своего пика.

3. По продолжительности колебаний конъюнктуры выделяют следующие виды этих колебаний:

а) Сверхсрочные колебания конъюнктуры. Продолжительность таких колебаний составляет период от нескольких часов (т.е. в рамках одних биржевых торгов) до нескольких дней. Они вызываются действием случайных факторов, как правило, поступлением неверной информации на рынок и обычно непредсказуемы.

б) Краткосрочные колебания конъюнктуры. Продолжительность таких колебаний составляет период от нескольких дней до нескольких недель. Они вызываются активной спекулятивной игрой отдельных участников рынка (игрой на повышение или игрой на понижение курсовой стоимости отдельных финансовых инструментов); реакцией на существенные изменения конъюнктуры зарубежных финансовых рынков, последствия которых для национального рынка трудно предугадать; действием других случайных факторов.

в) Среднесрочные колебания конъюнктуры. Продолжительность таких колебаний составляет период от нескольких недель до нескольких месяцев. Они носят характер' "рыночных волн" и вызываются действием сезонных или иных факторов, которые могут быть выявлены в процес се трендового анализа уровня цен на отдельные финансовые инструменты.

г) Долгосрочные колебания конъюнктуры. Продолжительность таких колебаний составляет период от нескольких месяцев до нескольких лет. Такие колебания вызываются обычно сменой фаз развития экономики страны в целом; изменением стадий конъюнктурного цикла; сменой стадий жизненного цикла отдельных финансовых инструментов; кардинальным изменением форм государственного регулирования финансового рынка в связи с корректировкой финансовой политики государства и другими аналогичными существенными факторами долгосрочного характера.

В связи с циклическим развитием и постоянной изменчивостью финансового рынка в разрезе отдельных его видов и сегментов необходимо систематически исследовать состояние его конъюнктуры для формирования эффективной финансовой стратегии, разработки финансовой политики по отдельным аспектам, принятия экономически обоснованных стратегических решений. Это исследование охватывает следующие три этапа:

1) Текущее наблюдение за состоянием финансового рынка, в первую очередь, в тех сегментах, в которых предприятие осуществляет свою финансовую деятельность. Такое наблюдение требует формирования целенаправленной системы показателей, характеризующих отдельные его элементы (спрос, предложение, цены, конкуренцию), а также организации постоянного их мониторинга. Результаты текущего наблюдения за конъюнктурой финансового рынка фиксируются в табличной или графической формах.

2) Анализ текущей конъюнктуры финансового рынка и выявление современных тенденций ее развития. Этот анализ состоит в выявлении особенностей конкретных сегментов финансового рынка и тех изменений, которые происходят на рынке в момент наблюдения по сравнению с предшествующим периодом. Анализ конъюнктуры финансового рынка проводится в два этапа. На первом этапе анализа проводится расчет системы аналитических показателей, характеризующих текущую конъюнктуру финансового рынка (на основе информативных показателей текущего наблюдения). На втором этапе выявляются предпосылки к изменению текущей стадии конъюнктуры финансового рынка.

3) Прогнозирование конъюнктуры финансового рынка для выбора основных направлений стратегии финансовой деятельности и формирования инвестиционного портфеля. Такой прогноз осуществляется по следующим трем этапам:

а) выбор периода прогнозирования. Различают краткосрочный (до одного месяца), среднесрочный (на несколь ко предстоящих месяцев) и долгосрочный (до двух лет) прогноз конъюнктуры финансового рынка;

б) определение глубины прогнозных расчетов. Эта глубина определяется целями финансовой деятельности и связана с соответствующей углубленной сегментацией финансового рынка (рынка ценных бумаг; рынка депозитных инструментов; кредитного рынка и т.п.);

в) выбор методов прогнозирования и осуществления прогнозных расчетов. Прогнозирование конъюнктуры финансового рынка осуществляется в современных условиях двумя основными группами методов — "техническим" (как его аналог используются термины "прикладной" или "трендовый") и "фундаментальным" (как его аналог используется термин "факторный"). Метод технического анализа основан на распространении выявленной в процессе предшествующего исследования конъюнктурной тенденции изменения уровня цен на предстоящий период (с учетом предстоящего изменения стадии конъюнктуры финансового рынка); этот метод является недостаточно точным и может быть использован лишь для краткосрочного и среднесрочного прогнозирования. Метод фундаментального анализа основан на изучении отдельных факторов, влияющих на спрос, предложение и уровень цен на финансовом рынке, а также на определении возможного изменения этих факторов в предстоящем периоде. Более подробная характеристика методов технического и фундаментального анализа конъюнктуры финансового рынка рассматривается в последующих разделах.

Оба этих метода могут быть дополнены при прогнозировании конъюнктуры финансового рынка методом экс-' пертных оценок.

I. Исследование конъюнктуры финансового рынка методами технического анализа получило наибольшее распространение в отечественной практике. Хотя методологические принципы технического анализа были разработаны применительно к рынку ценных бумаг, они почти в полном диапазоне могут быть использованы и при исследовании конъюнктуры других видов финансовых рынков, в первую очередь, в организованном (биржевом) их секторе.

Технический анализ предполагает изучение внутренней информации, генерируемой самим рынком, в первую очередь, — данных о динамике важнейших его элементов.

Концепция и методологические принципы технического анализа базируются на том, что динамика основных элементов рынка — объема спроса, уровня цен и т.п. подвержена определенным закономерностям, которые с большой долей вероятности должны проявиться и в предстоящем периоде. Таким образом, методологический аппарат технического анализа, т.е. исследование динамики внутренних технических характеристик самого финансового рынка, может быть применен как для анализа, так и для прогнозирования его конъюнктуры.

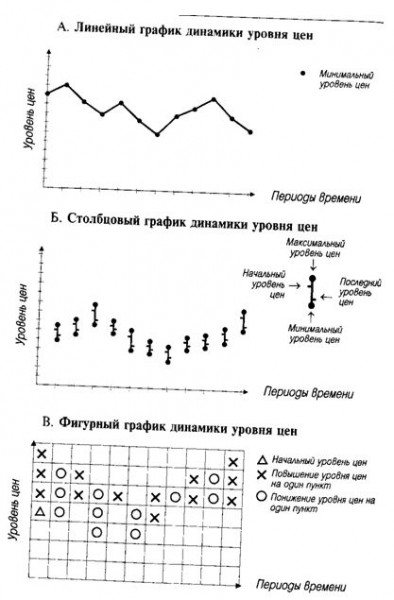

Основу аналитического аппарата технического анализа

составляет построение и интерпретация графиков динамики уровня цен и объемов продажи отдельных видов финансовых инструментов. В процессе технического анализа используются следующие виды графиков (рис. 3.10).

1. Линейный график динамики. Это наиболее простой вид графика, отражающий только одно значение изучаемого показателя, например, минимальный уровень цен на финансовый инструмент в наблюдаемом периоде. Этот вид графика не требует привлечения большого числа значений изучаемого показателя и является наиболее наглядным при анализе линии тренда. Вместе с тем, он не позволяет исследовать диапазон изменения изучаемого показателя в каждом из периодов наблюдения, что снижает его аналитическую ценность.

2. Столбцовый график динамики. На этом графике каждое значение наблюдаемого показателя в отдельном периоде представлено в определенном диапазоне (столбце) от минимального до максимального. Кроме того, на столбце графика могут быть помещены и другие значения показателя, например, слева — начальный уровень цен ("курс открытия"), а справа — последний наблюдаемый уровень Цен ("курс закрытия"). Такой диапазон значений наблюдаемого показателя в каждом периоде дает возможность учета всех нюансов его динамики не только в анализируемом отрезке времени, но и в течение каждого из периодов наблюдения.

3. Фигурный график динамики. Являясь достаточно сложным, этот график дает наиболее общее представление о динамике изучаемого показателя и изменении его трендоб.

Рисунок 3.10. Основные виды графиков, используемые в техническом анализе.

В этом графике горизонтальная ось времени отсутствует, а сетка координат фиксирует лишь изменение показателя в определенном направлении (его рост или понижение). Для этого избирается количественный масштаб изменения, принимаемый за один шаг (он должен соответствовать значимым изменениям наблюдаемого показателя). Построение фигурного графика в избранной системе координат начинается с обозначения в ней начального уровня наблюдаемого показателя (на графике — знак "А"). По отношению к нему обозначаются затем изменения уровня в сторону его повышения (обозначаемые по каждому шагу знаком "X") или понижения (обозначаемые по каждому шагу знаком "О"). При этом каждая колонка в сетке координат отражает лишь одну тенденцию наблюдаемого показателя — повышательную или понижательную; переход к построению следующей колонки начинается лишь с того момента, когда тенденция изменилась на противоположную.

В процессе графического изучения текущей динамики наблюдаемых показателей методами технического анализа ставятся следующие основные задачи:

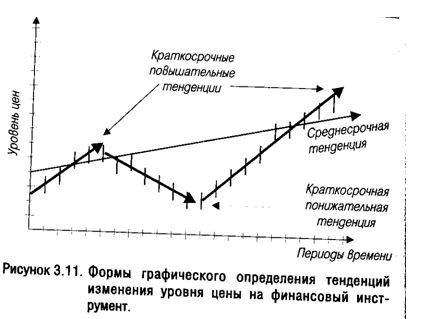

1. Определить характер тенденций изучаемого показателя. В зависимости от объема накопленной информации и задач анализа конъюнктуры рынка выделяют краткосрочные, среднесрочные и долгосрочные тенденции изменения наблюдаемого показателя. Пример определения характера тенденции показателя уровня цен по результатам составленного столбцового графика приведен на рис. 3.11.

Как видно из рисунка, наблюдение за динамикой уровня цены на определенный финансовый инструмент в среднесрочном периоде позволяет выявить в целом повышательную его ее тенденцию (тенденцию роста). В то же время в рамках этой среднесрочной тенденции в анализируемом периоде можно наблюдать три краткосрочных тенденции — две повышательные и одну понижательную.

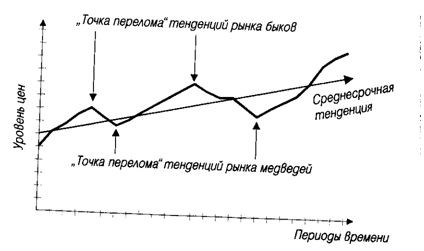

2. Определить "точки перелома" тенденции. Под точками перелома тенденции понимаются максимальные или минимальные значения наблюдаемого показателя, после которых тенденция изменяется на противоположную. Пример определения точек перелома тенденции показателя уровня цены финансового инструмента по результатам составленного линейного графика приведен на рис. 3.12.

Рисунок 3.11. Формы графического определения тенденций изменения уровня цены на финансовый инструмент.

Рисунок 3.12. формы графического определения „точек перелома" тенденций рынка быков и медведей.

Как видно из приведенного рисунка "точки перелома" бычьего рынка на графике определяются по максимальному уровню цен в коротком периоде, в то время как "точки перелома" медвежьего рынка — соответственно по минимальному уровню цен в коротком периоде. В рамках долгосрочной тенденции система точек перелома тенденции дополняется и пиковыми (максимальными и минимальными) уровнями цен по каждой среднесрочной тенденции.

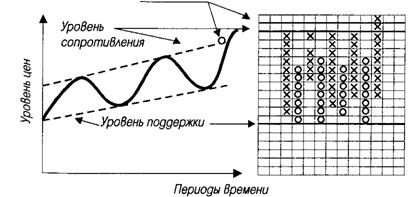

3. Определить уровни поддержки и сопротивления наблюдаемого показателя. Уровень поддержки представляет собой выстроенную на графике линию соединения всех минимальных значений наблюдаемого показателя по соответствующим "точкам перелома", а уровень сопротивления — аналогичную линию, выстроенную по максимальным его значениям. Пример определения уровней поддержки и сопротивления цены финансового инструмента по результатам составленных линейного и фигурного графиков приведен на рис.3.13.

Рисунок 3.13. Формы графического определения уровня поддержки и уровня сопротивления цены.

Как видно из приведенного рисунка уровень поддержки и уровень сопротивления цены на обеих видах графиков просматривается довольно четко. В рамках этих Уровней осуществляются краткосрочные колебания наблюдаемого показателя. Выход за пределы уровня сопротивления или уровня поддержки характеризует "точку прорыва" (на графике она "прорвала" уровень сопротивления цены).

Обычно прорыв уровня сопротивления или уровня поддержки краткосрочных периодов является предвестником изменения тенденции среднесрочного периода (в рамках долгосрочной тенденции).

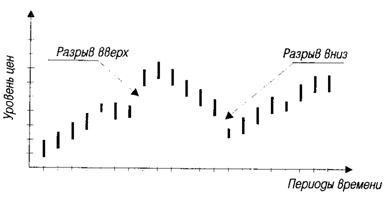

4. Определить частоту и характер разрывов наблюдаемого показателя. Разрыв характеризует существенные различия между конечным уровнем наблюдаемого показателя в конце предшествующего периода наблюдения и его начальным уровнем в последующем периоде наблюдения. Если наблюдение осуществляется ежедневно, то разрыв может быть результатом реакции участников рынка на вечернюю или ночную информацию. Обычно разрыв является сигналом последующей смены тенденции наблюдаемого показателя. Пример определения разрывов уровня цены финансового инструмента по результатам составленного столбцового графика приведен на рис. 3.14.

Рисунок 3.14. Формы графического определения разрывов уровня цены финансового инструмента в среднесрочном периоде.

В теории технического анализа выделяют различные виды разрывов (ускоряющий, замедляющий, опережающий, островной, окончательный и другие), каждый из которых позволяет определить направления и степень интенсивности изменения тенденции наблюдаемого показателя. Однако следует иметь ввиду, что разрыв любого вида является надежным индикатором изменения тенденции только при условии высокой ликвидности финансового инструмента на рынке и достаточно ощутимых объемов его реализации в рассматриваемом периоде.

В связи с этим, большое значение в теории технического анализа придается построению графиков не по двум параметрам (уровень цены — время), а по трем (уровень цены — объем продажи — время). Это обусловлено тем, что продолжительные наблюдения за комплексом этих показателей, показали, что их тенденции позволяют заранее предопределять точки перелома рынка. С этих позиций рассматриваются три принципиальных сочетания тенденций уровня цены и объема реализации определенного финансового инструмента (рис. 3.15).

• Рост цены сопровождается увеличением объема реализации. Такое сочетание тенденций свидетельствует о нормальном развитии рынка и отвечает основному принципу технического анализа: "цена должна следовать за объемом реализации". Аналогичное сочетание тенденций справедливо не только для повышательной, но и для понижательной тенденции этих двух показателей.

• Рост цены сопровождается снижением объема реализации. Такая динамика рассматриваемых показателей является предвестником перелома тенденции с рынка быков на рынок медведей (т.е. предстоящего снижения уровня цен на рассматриваемый финансовый инструмент).

• Снижение цены сопровождается ростом объема реализации. Такая динамика рассматриваемых показателей также сигнализирует о предстоящем переломе тенденции в обратном направлении — с рынка медведей на рынок быков (т.е. о предстоящем возрастании уровня цен на рассматриваемый финансовый инструмент).

Выводы технического анализа используются не только для исследования текущей конъюнктуры финансового рынка, но и для ее прогнозирования. Прогнозный аппарат технического анализа базируется на отдельных теориях этого прогнозирования, среди которых наибольшее распространение получили: теория Доу; теория волн Эллиотта; теория скользящей средней и некоторые другие.

1. Теория Доу рассматривается как наиболее известная прикладная концепция технического анализа, направленная на прогнозирование развития фондового рынка в целом. В основе прогноза этого развития лежит динамика промышленного и транспортного индексов Доу-Джонса.

Рисунок 3.15. Принципиальные формы сочетания тенденций уровня цены и объема реализации определенного финансового инструмента.

В соответствии с принципами этой теории динамика цен на рынке характеризуется колебаниями трех видов: а) ежедневными (а иногда и ежечасными) колебаниями, которые с позиций прогнозирования рассматриваются как абсолютно несущественные; б) еженедельными (в пределах нескольких месяцев) колебаниями, которые в процессе прогнозирования могут учитываться лишь как промежуточные, не выявляющие основной тенденции развития; в) долгосрочными (в пределах от нескольких месяцев до 1-2 лет) колебаниями, которые и представляют основную тенденцию при прогнозировании развития рынка.

В пределах основной тенденции, которая может носить как повышающийся, так и понижающийся характер, в соответствии с теорией Доу должны моделироваться промежуточные колебания, которые должны воспроизводить от одной до двух третей фактического пути основной тенденции в предшествующем периоде. Если в рамках основной повышающейся тенденции каждый новый максимальный уровень цены превышал значение предыдущего и в дальнейшем опускался до значения ниже минимального предшествующего, такой размах колебаний всегда должен обусловливать соответствующий перелом тенденции с возрастающей на понижающуюся (в рамках аналогичного прогнозного интервала). И наоборот — если в рамках основной понижающейся тенденции новый минимальный уровень цены был больше предыдущего его уровня, а последующий ее рост колеблется в большем диапазоне, такой размах колебаний будет вызывать соответствующий перелом тенденции с понижающейся на возрастающую. Новые основные тенденции будут действовать до тех пор, пока оба индекса не начнут менять характер своей промежуточной динамики.

Таким образом, теория Доу позволяет прогнозировать среднесрочные изменения конъюнктуры финансового рынка в рамках выявленной основной тенденции.

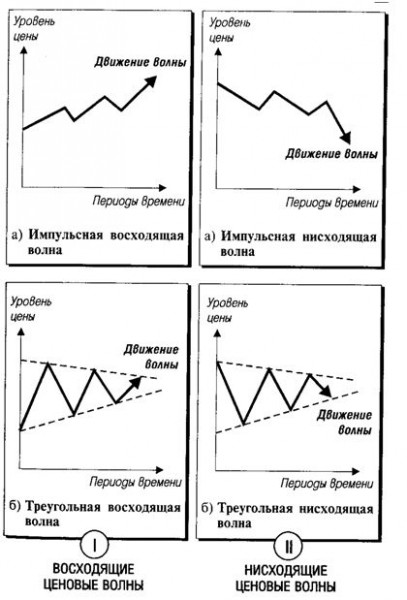

2. Теория волн Эллиотта, так же как и теория Доу, базируется на графическом изучении колебания уровня цен на финансовые инструменты с последующим их прогнозированием на основе предложенных моделей. Согласно этой теории динамика цен на отдельные финансовые инструменты при ее снижении или росте характеризуется пятью основными этапами, которые можно представить в виде трех волн. После прохождения ценой всех пяти этапов и достижения минимальной или максимальной точек последней волны следует ожидать перелома ее тенденции.

В соответствии с теорией Эллиотта все волны цен предварительно классифицируются в зависимости от общей тенденции их динамики на восходящие (состоящие из трех этапов возрастания цены и двух этапов ее снижения) и нисходящие (состоящие из трех этапов ее снижения и двух этапов ее роста). В рамках каждой из этих видов волн выделяются отдельные их типы или структуры (каждый из этих типов волн характеризуется определенными отличительными графическими признаками и условиями возникновения). График различных видов волн Эллиотта представлен на рис. 3.16.

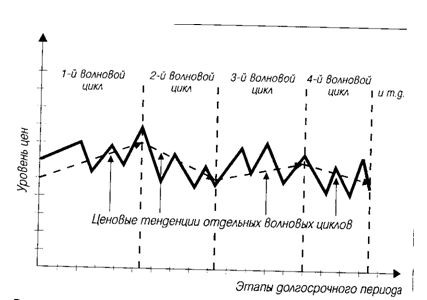

Рассматривая приведенный рисунок следует иметь в виду, что график каждой волны характеризует цикл движения уровня цен на финансовый инструмент лишь в среднесрочном периоде. При этом каждый из этих волновых циклов — восходящий или нисходящий — после его завершения меняет направление волны на противоположное. Поэтому длительные колебания уровня цен (т.е. их движение в долгосрочном периоде) состоят из последовательно меняющих свое направление отдельных волновых циклов (рис. 3.17).

Выявленные в процессе графического анализа типы ценовых волн и последовательность их сменяемости в рамках долгосрочных колебаний уровня цены позволяют осуществлять прогнозирование этого показателя на следующий среднесрочный период.

3. Теория скользящей средней является одной из наиболее современных в системе прогнозного аппарата технического анализа. Эта теория позволяет дополнить графические методы анализа динамики уровня цен соответствующими математическими расчетами их тренда.

Основным принципом теории скользящей средней является сглаживание конкретных значений уровня цен в процессе графического их анализа в рамках определенных интервалов времени. Для анализа колебания уровня цен в среднесрочном периоде их скользящее среднее значение рассчитывается в рамках недельного интервала, а в среднесрочном периоде — в рамках одно-двухмесячного интервала. При расчете скользящей средней используются формулы среднеарифметической взвешенной, среднеарифметической экспоненциальной, средней хронологической и других алгоритмов вычисления средних значений в динамике.

Рисунок 3.16. Основные виды и типы (структуры) ценовых волн Эллиотта.

Рисунок 3.17. Динамика ценовых волн Эллиотта в долгосрочном периоде.

Слаженные показатели динамики уровня цен позволяют нивелировать нетипичные (случайные) экстремальные их значения в процессе графического анализа и строить более наглядную тенденцию их измерения. При этом в целях сопоставления ценовые графики динамики могут отражать тенденции, полученные по результатам расчетов средних значений различными методами.

В процессе анализа графиков скользящей средней основное внимание уделяется выявлению точек перелома тенденции изменения уровня цены по рассматриваемому финансовому инструменту как в среднесрочном, так и в долгосрочном периоде. Выявленные в процессе такого графического анализа закономерности ценовой динамики используются затем в процессе прогнозирования уровня цен в предстоящем среднесрочном периоде.

Характеризуя методический аппарат технического анализа в целом необходимо отметить, что несмотря на его простоту и универсальность он не позволяет получить достаточно достоверные прогнозные данные, особенно в условиях нестабильного экономического развития и меняющейся финансовой среды, характерных для нашей страны на современном этапе.

Поэтому прогнозные результаты, полученные на основе использования методов технического анализа, должны быть уточнены с учетом предстоящего изменения основных факторов, влияющих на конъюнктуру финансового рынка в целом, отдельных его видов и сегментов.

II. Исследование конъюнктуры финансового рынка методами фундаментального анализа является более надежным, хотя его сложность и относительно высокая стоимость проведения существенно сдерживают сферу его применения. Результаты фундаментального анализа являются главным условием высокой степени эффективности финансового рынка (в то время как результаты технического анализа могут обеспечить эффективность финансового рынка лишь в слабой степени).

Диапазон исследований финансового рынка на основе методов фундаментального анализа наиболее широкий. Основными направлениями такого исследования являются:

1. Анализ и прогнозирование конъюнктуры финансового рынка в целом в увязке с общеэкономическим развитием страны.

2. Анализ и прогнозирование конъюнктуры отдельных видов и сегментов финансового рынка.

3. Анализ и оценка перспектив финансового развития отдельных отраслей экономики.

4. Анализ и оценка перспектив финансового развития отдельных регионов страны.

5. Анализ и оценка финансового состояния и перспектив финансового развития отдельных участников финансового рынка (кредитно-финансовых учреждений, страховых компаний, эмитентов различных видов фондовых инструментов и т.п.).

6. Сравнительный анализ финансовых и инвестиционных качеств отдельных финансовых инструментов и соответственное прогнозирование динамики уровня цен на них.

Фундаментальный (или как его еще называют — факторный) анализ основан на исследовании отдельных факторов, влияющих на динамику изучаемых показателей, и определении возможного изменения этих факторов в предстоящем периоде. При этом в зависимости от направления исследования, осуществляемого с помощью фундаментального анализа, все факторы подразделяются на следующие основные группы:

• макроэкономические факторы, определяющие развитие экономики страны в целом;

• отраслевые факторы;

• региональные факторы;

• внутрирыночные факторы развития финансового рынка в целом и в разрезе отдельных его видов и сегментов;

• микроэкономические факторы, определяющие финансовое развитие отдельных участников финансового рынка;

• конкретные факторы, определяющие характер обращения на рынке отдельных видов финансовых инструментов.

1. Макроэкономические факторы, определяющие развитие экономики страны в целом, оказывают влияние на результаты исследования, осуществляемые в процессе фундаментального анализа по всем их направлениям. Основными из этой группы факторов являются: фаза экономического развития страны и предпосылки ее смены в предстоящем периоде; динамика валового внутреннего продукта; динамика национального дохода и пропорций его распределения на потребление и накопление; динамика объема доходов государственного бюджета и размера бюджетного дефицита; тенденции и объемы эмиссии денег; уровень денежных доходов населения; объем депозитных и сберегательных вкладов населения; индекс (или темп) инфляции; уровень учетной ставки центрального банка и другие.

2. Отраслевые факторы используются в процессе оценки методами фундаментального анализа инвестиционной привлекательности отдельных отраслей, а также в процессе прогнозирования спроса на кредитные ресурсы, отдельные страховые продукты и т.п. К числу основных факторов этой группы относятся: стадия жизненного цикла отрасли; уровень государственной поддержки развития отрасли; динамика отраслевого объема продукции; среднеотраслевой индекс цен; среднеотраслевой уровень рентабельности активов и собственного капитала; уровень коммерческого и финансового риска, характерный для отрасли и другие.

3. Региональные факторы используются в процессе анализа и прогнозирования развития региональных финансовых рынков, а также для оценки инвестиционных качеств отдельных ценных бумаг, эмитированных региональными государственными органами.

К числу основных из факторов этой группы, используемых в процессе фундаментального анализа, относятся: удельный вес региона в валовом внутреннем продукте и национальном доходе; соотношение доходной и расходной частей регионального бюджета; уровень доходов населения региона; соотношение городских и сельских жителей в регионе; уровень развития рыночных отношений и инфраструктуры регионального финансового рынка; численность и состав региональных институциональных участников финансового рынка; наличие валютных, фондовых, товарных и других бирж.

4. Внутрирыночные факторы развития финансового рынка в целом и в разрезе отдельных его видов и сегментов учитываются в процессе всех направлений исследований, осуществляемых методами фундаментального анализа. В составе основных факторов этой группы обычно выделяются следующие: объем спроса и предложения на финансовом рынке; динамика фактического объема сделок на рынке; динамика уровня цен на основные финансовые инструменты; емкость финансового рынка (расчетный показатель потенциально возможного объема сделок на финансовом рынке, обеспечивающий полное удовлетворение спроса на отдельные финансовые инструменты при сложившемся уровне цен); количество и состав основных финансовых инструментов, обращающихся на рынке; динамика основных индикаторов финансового рынка в отчетном периоде; соотношение продажи основных финансовых инструментов на организованном и неорганизованном рынках.

5. Микроэкономические факторы, определяющие финансовое развитие отдельных участников финансового рынка, учитываются в процессе осуществления фундаментального анализа отдельных эмитентов, заемщиков, страхователей и других категорий участников с целью выявления объема спроса в отдельных сегментах рынка и уровня риска осуществления отдельных финансовых операций. В процессе использования соответствующих методов фундаментального анализа учитываются следующие основные факторы: темпы экономического развития соответствующих хозяйствующих субъектов; динамика прироста их активов и собственного капитала; соотношение используемого собственного и заемного капитала, уровень кредитоспособности и платежеспособности покупателей финансовых инструментов и эмитентов, уровень финансового равновесия их экономического развития и другие.

6. Конкретные факторы, определяющие характер обращения на рынке отдельных видов финансовых инструментов,

определяются видом финансового рынка и особенностями этих инструментов. Особое значение в процессе осуществления фундаментального анализа придается таким факторам, как ликвидность отдельных финансовых инструментов, объемы сделок по ним, колеблемость уровня цен на них и некоторым другим.

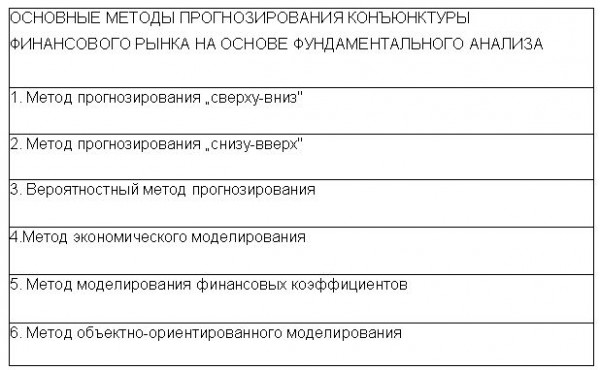

В процессе прогнозирования конъюнктуры финансового рынка на основе фундаментального анализа используются следующие основные методы (рис. 3.18).

Рисунок 3.18 Система основных методов фундаментального анализа, используемых при прогнозировании конъюнктуры финансового рынка.

Метод прогнозирования "сверху-вниз" предусматривает осуществление прогнозных расчетов в направлении от обшего к частному. В процессе осуществления таких про- гнозных расчетов вначале оценивается возможное изменение параметров общеэкономического развития страны; затем прогнозируются основные параметры предстоящего развития отдельных элементов финансового рынка в целом; после этого прогнозируется конъюнктура отдельных видов финансовых рынков; затем осуществляется прогноз конъюнктуры отдельных сегментов финансового рынка, интересующих его участника; на завершающей стадии прогнозных расчетов определяются вероятные параметры обращения на рынке конкретных видов финансовых инструментов. Базой каждого последующего этапа прогнозирования (при его следовании "вниз") являются результаты прогнозных расчетов, осуществленных на предшествующей стадии. При наличии соответствующей информационной базы такой подход к прогнозированию конъюнктуры финансового рынка на всех его уровнях является наиболее фундаментальным и одновременно наиболее трудоемким.

• Метод прогнозирования "снизу вверх" предусматривает осуществление прогнозных расчетов в обратной последовательности. Примером осуществления таких расчетов вначале является оценка предстоящей деятельности конкретного предприятия-эмитента ценных бумаг; затем осуществляется прогнозная оценка инвестиционной привлекательности отрасли, к которой принадлежит эмитент; после этого прогнозируются показатели конъюнктуры сначала сегмента, а затем и вида финансового рынка, на котором эти ценные бумаги будут обращаться. Число уровней прогнозирования определяет при этом сам аналитик исходя из стоящих перед ним задач. Основным недостатком Данного метода является возможная некорректность прогнозных показателей более высоких уровней, если расчеты осуществляются без достаточного учета взаимосвязей отдельных уровней — в этом случае разные аналитики одного и того же предприятия могут прийти к совершенно Различным результатам. Поэтому на практике этот метод прогнозирования используется в сочетании с системой "сверху-вниз".

• Вероятностный метод прогнозирования осуществляется в условиях недостатка исходной информации, особенно характеризующей предстоящую динамику макроэкономических факторов. В этом случае прогнозирование отдельных показателей конъюнктуры финансового рынка на всех его уровнях носит многовариантный характер в диапазоне от оптимистической до пессимистической оценки возможного развития отдельных факторных показателей. Такой метод прогнозирования конъюнктуры финансового рынка, используемый в фундаментальном анализе, дает возможность определить диапазон колебаний отдельных ее показателей и в рамках этого диапазона избрать наиболее вероятный вариант его развития. Диапазон колебаний отдельных значений прогнозируемой конъюнктуры финансового рынка или динамики отдельных финансовых инструментов создает достаточно надежную информационную базу для оценки возможных финансовых рисков — как систематического, так и несистематического.

• Метод эконометрического моделирования прогнозируемых показателей конъюнктуры финансового рынка или отдельных финансовых инструментов основан на построении индивидуальных эконометрических (экономико-математических) моделей, как правило, многофакторных. В этих целях на первом этапе исследуется влияние отдельных факторов на развитие изучаемого показателя (на основе методов парной корреляции); затем ранжируются и отбираются для построения модели наиболее значимые факторы, по которым строится многофакторная модель (модель множественно регрессии); после этого устанавливается плановое значение отдельных факторов, которые подставляются в модель для получения искомых прогнозных результатов. Современная практика использует большое многообразие эконометрических моделей прогнозирования, применяемых в фундаментальном анализе для различных его целей и показателей.

• Метод моделирования финансовых коэффициентов используется в основном для прогнозирования показателей развития отдельных участников финансового рынка. Система таких коэффициентов, рассмотренная ранее, позволяет оценить финансовую устойчивость, платежеспособность, рентабельность и другие стороны предстоящей финансовой деятельности конкретного предприятия.

В этих случаях для расчета отдельных коэффициентов используется разработанная на предприятии система текущих финансовых планов. Кроме того, метод моделирования финансовых коэффициентов применяется в фундаментальном анализе и при прогнозировании показателей, характеризующих обращение отдельных финансовых инструментов на рынке (коэффициенты их рыночной стоимости, доходности, ликвидности и т.п.).

• Метод объектно-ориентированного моделирования (или метод построения электронных таблиц) основан на разложении отдельных прогнозируемых интегральных показателей на ряд частных их значений при использовании компьютерных электронных таблиц (он подробно рассмотрен ранее при изложении методологии осуществления интегрального финансового анализа). Построив в форме электронной таблицы соответствующую модель формирования интегрального показателя, можно затем, подставляя в нее соответствующие исходные плановые данные получать искомые результаты прогноза. Метод объектно-ориентированного моделирования, используемый в фундаментальном анализе, дает возможность осуществления многовариантных прогнозных расчетов.

Использование в сочетании методического аппарата фундаментального и технического анализа создает предпосылки для осуществления надежных прогнозов конъюнктуры финансового рынка на различных его уровнях.

|

|

|

|

|

Дата добавления: 2015-03-31; Просмотров: 980; Нарушение авторских прав?; Мы поможем в написании вашей работы!