КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Номінальна та реальна процентні ставки

|

|

|

|

Як у компаундуванні, так і у дисконтуванні користуються ставкою дисконту, яка є очікуваною майбутньою альтернативною вартістю грошей, іноді теперішньою або реальною ставкою процента або окремою величиною, що залежить від наведеної строкової обмеженої цінності грошей (про це мова піде нижче).

Під час оцінки проектів необхідно обрати один з методів приведення всіх грошових потоків до базового року. Якщо використовується метод дисконтування, то всі грошові потоки приводять у відповідність з першим (або нульовим) роком. При застосуванні методу компаундування всі грошові потоки приводять до останнього n -го року.

При оцінці величини грошових потоків з урахуванням фактора часу найбільш поширеними проблемами є:

1) складність вибору відповідної процентної ставки;

2) непослідовність у користуванні показниками процентних ставок.

Величина процентної ставки відображає вартість капіталу для інвестора, наприклад рівень дохідності за облігаціями державної позики. Оскільки цінність грошей у реальному виразі може знижуватися протягом часу через інфляцію, у проектному аналізі використовують такі дві ставки:

реальна процентна ставка (r) — ставка доходу на капітал без урахування інфляції. У разі використання реальної ставки процента необхідно проводити розрахунок грошових потоків у постійних цінах, тобто нейтралізувати вплив інфляції;

номінальна (теперішня) процентна ставка (i) — ставка доходу з позицій інвестора на приватному ринку, яка включає інфляцію (t) і тому визначається підсумовуванням реальної ставки процента та величини темпу інфляції:

i = r + t, (2.2.5)

де r — реальна процентна ставка (дохідність інвестицій); t – темп інфляції.

Якщо інфляція має значні темпи, то розрахунок номінальної процентної ставки здійснюється за формулою складних процентів:

i = r + t + r · t, (2.2.6)

де r · t — інфляційна премія.

Інфляційна премія — це премія за інфляційне очікування, яку інвестори додають до реального, вільного від ризиків рівня доходу (норми прибутку).

Величина реальної ставки визначається за рівнянням:

. (2.2.7)

. (2.2.7)

Якщо в аналізі проекту використовують лише реальні (постійні) ціни, то для визначення вартості капіталу не слід збільшувати на інфляцію річні виробничі експлуатаційні витрати і вигоди.

Розглянемо вплив інфляції на номінальні та реальні рівні доходів фірми. Визначимо, як зміна темпу інфляції вплине на величину номінальних доходів та рівень дохідності до і після сплати податку (табл. 6 і 7). Розрахуємо номінальні ставки дохідності згідно з різними темпами інфляції — 20, 100 та 150% на рік.

Таблиця 6

РОЗРАХУНОК НОМІНАЛЬНОЇ СТАВКИ

ДОХІДНОСТІ ІНВЕСТИЦІЙ, %

| Показники | Окремі інфляційні сценарії | ||

| Реальна ставка дохідності, r | |||

| Темп інфляції, t | |||

| Реальна ставка дохідності, яку скориговано на інфляцію, r · t | |||

| Номінальна ставка дохідності, i = r + t + r · t |

Величина номінальної ставки дохідності за першим сценарієм дорівнює 140%, за другим — 300, за третім — 400%.

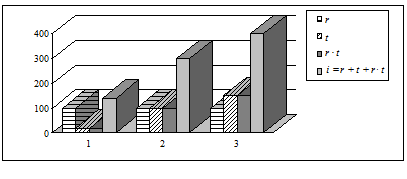

Рис. 10. Динаміка змін номінальної ставки дохідності до сплати

податків за різними інфляційними сценаріями

Розрахунки, наведені у табл. 6, свідчать, що при збільшенні темпів інфляції номінальний дохід від інвестицій зростає більш високими темпами, і навпаки, при повільному зменшенні інфляції номінальна дохідність спадає стрімкіше.

Таблиця 7

РОЗРАХУНОК РІВНЯ НОМІНАЛЬНОЇ ДОХІДНОСТІ

ПРИ РІЗНИХ ТЕМПАХ ІНФЛЯЦІЇ, %

| Показники | Окремі інфляційні сценарії | ||

| Реальна ставка дохідності, r | |||

| Темп інфляції, t | |||

| Реальна ставка дохідності, яку скориговано на інфляцію, r · t | |||

| Номінальна ставка дохідності, i = r + t + r · t | |||

| Рівень номінальної дохідності після сплати податку на прибуток (k = 35%) |

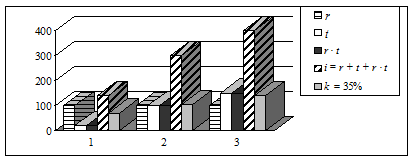

Рис. 11. Динаміка змін номінальної ставки дохідності після сплати

податків за різними інфляційними сценаріями

Як бачимо, при різкому зниженні інфляції виплата податків спочатку здійснюється за рахунок чисто інфляційного доходу (компонента i). Потім починає зменшуватися реальний дохід, скоригований на інфляцію (компонент ri), і у подальшому погашення податкових зобов’язань повинно здійснюватися за рахунок власного реального доходу від інвестиційного проекту. Тому аналітики при аналізі фінансової привабливості проекту, який реалізується при певному рівні інфляції, повинні враховувати деякі взаємовпливаючі показники: номінальна дохідність проекту, його реальна дохідність, ставка податку та рівень інфляції. Слід пам’ятати, що високоефективні проекти більш чутливі до інфляційних процесів, їх номінальна дохідність різко збільшується в умовах зростання інфляційних процесів, однак при зниженні розвитку інфляції швидкість падіння дохідності відбувається випереджаючими темпами.

Таблиця 8

|

|

|

|

|

Дата добавления: 2015-05-23; Просмотров: 723; Нарушение авторских прав?; Мы поможем в написании вашей работы!