КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Отдельные рынки

|

|

|

|

Индексы CRB для отдельных групп рынков

Индекс фьючерсных цен CRB

Вполне логично, что при анализе определенного товарного рынка нужно прежде всего выяснить общее направление развития всех товарных рынков в целом. Для этого вполне подходит индекс фьючерсных цен Бюро исследования товарных рынков (Commodity Research Bureau Futures Price Index), который является общепризнанным барометром ситуации на товарных рынках. Этот индекс определяет ценовые тенденции на 27 товарных фьючерсных рынках. Цены на таких рынках имеют тенденцию к движению в одном направлении. Таким образом, сначала необходимо определить, растут или падают цены на товарных рынках в целом и, соответственно, в каком окружении - бычьем или медвежьем - находится конкретный интересующий вас рынок.

Затем аналитик должен изучить различные группы рынков и выделить из них наиболее сильные и перспективные. Если фьючерсный индекс CRB устойчиво растет или только поворачивает вверх, то аналитик может использовать принцип относительной силы для выделения тех индексов, которые показывают признаки укрепления. На этих группах рынков и следует сконцентрировать свое внимание.

Потом следует сосредоточить внимание на самой сильной группе рынков и определить наиболее перспективные рынки из этой группы. (Речь идет о ситуации роста цен, когда трейдер стремится занять длинную позицию.) Во время периодов инфляции (таких как, например, в 1970-х годах), когда фьючерсный индекс CRB устойчиво растет, следует обратить внимание на самые сильные рынки в самой сильной группе для того, чтобы открывать на них длинные позиции. Во время дефляционных периодов (с 1980 года), когда индекс CRB устойчиво снижается, трейдеру необходимо искать наиболее слабые рынки в самой слабой группе и играть там на понижение.

Таким образом, прежде чем приступать к изучению графиков конкретного рынка, вы должны определить общее направление, в котором движутся товарные рынки в целом, и перспективы развития той группы рынков, в которую входит интересующий вас рынок.

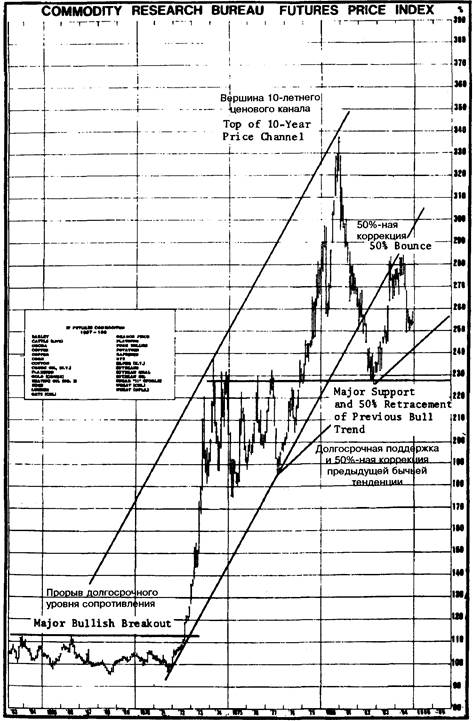

Суммируя все вышеизложенное, можно сказать, что наиболее правильно начинать тщательный анализ тенденций с рассмотрения месячного графика индекса фьючерсных цен CRB за последние 20 лет, затем анализируется недельный график за последние пять лет и, наконец, дневной график. После этого рекомендуется внимательно изучить долгосрочные недельные и дневные графики индексов CRB для различных групп рынков (или для отдельной группы, интересующей аналитика). И наконец, следует проанализировать месячные, недельные и дневные графики отдельных рынков именно в этом порядке. В соответствии с такой стратегией, первым графиком, приведенным на рис. 8.1, является месячный график непрерывного развития индекса фьючерсных цен CRB за последние 20 лет.

НУЖНА ЛИ КОРРЕКТИРОВКА ДОЛГОСРОЧНЫХ ГРАФИКОВ С УЧЕТОМ ИНФЛЯЦИИ?

Перед тем как завершить обсуждение долгосрочных графиков, следует сделать еще несколько замечаний. Часто возникает вопрос, следует ли исторические уровни цен, отраженные на этих графиках, корректировать в соответствии с инфляцией. Имеют ли какую-либо ценность уровни долгосрочных пиков и спадов, если они не скорректированы с учетом изменений стоимости доллара США на фоне мощных инфляционных процессов 1970-х годов и последующего снижения инфляции во время 1980-х? По этому вопросу аналитики придерживаются различных мнений.

Автор полагает, что существуют несколько причин, по которым долгосрочные графики не нуждаются в корректировке. Основная из них состоит в том, что рынки сами учитывают изменения стоимости валют. Обесценивание валюты приводит к увеличению стоимости товаров, котируемых в этой валюте. Таким образом, снижение стоимости доллара приводит к росту цен на товарных рынках. Можно не сомневаться, что росту цен, отраженному на долгосрочных графиках товарных рынков в 1970-е годы, способствовало ослабление доллара. С другой стороны, падение цен на товарных рынках за последние пять лет можно напрямую связать с укреплением доллара.

Следует обратить внимание на то, что быстрый рост цен на товарных рынках в 1970-е годы и их снижение в 1980-х являются классическими примерами влияния инфляции на изменения цен. Однако в семидесятые годы никому и в голову не могло придти, что уровни цен на товарных рынках, выросшие в два, а то и в три раза, следовало бы скорректировать в соответствии с инфляцией. Рост цен на товарных рынках уже сам по себе отражал инфляционные процессы, охватившие экономику. Снижение цен на товарных рынках в 1980-х годах отмечалось многими экономистами как результат обуздания инфляции. Должны ли мы цену на золото, которое в настоящее время стоит в два раза меньше чем в 1980 году, скорректировать таким образом, чтобы она отражала низкий уровень инфляции? Я думаю, рынок сам позаботился об этом.

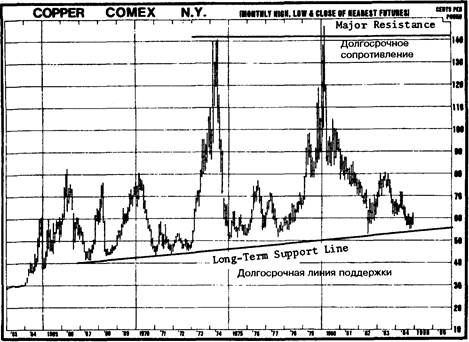

И наконец, последний довод в этом споре связан с одним из основных положений технического анализа, согласно которому динамика цен, в конечном итоге, учитывает все. Рынок сам приспосабливается к периодам инфляции и дефляции, а также к изменениям стоимости валюты. Ответ на вопрос, должны ли долгосрочные графики корректироваться с учетом инфляции, лежит в самих графиках. График меди на рис. 8.12а демонстрирует, что вершина бычьего рынка, зафиксированная в 1980 году, оказалась на уровне соответствующего показателя 1974 года, а в ходе последующего падения цены достигли уровня основания медвежьего рынка 1975-1977 годов, где и стабилизировались. На многих рынках цены часто не могут преодолеть исторические уровни сопротивления, образовавшиеся несколь лет назад, а снижаясь, прорывают многие известные многолетние уровни поддержки. Этого бы не происходило, если бы цены, отраженные на графиках, нуждались в поправках на инфляцию.

РОЛЬ ДОЛГОСРОЧНЫХ ГРАФИКОВ В ПРИНЯТИИ ТОРГОВЫХ РЕШЕНИЙ

Долгосрочные графики как таковые не могут служить основой для принятия торговых решений. Следует различать прогностический анализ и анализ с целью выбора наиболее благоприятного момента для открытия и закрытия позиций. Долгосрочные графики полезны при определении направления основной тенденции и ценовых ориентиров. Однако они не предназначены для выбора времени входа в рынок и выхода из него. Для этой цели следует использовать более чувствительные дневные и внутридневные графики.

ЗАКЛЮЧЕНИЕ

Технические методы и инструменты, применяемые в анализе графиков, представленных в конце этой главы, относятся к числу наиболее распостраненных и должны быть известны всем, кто знаком с основами графического анализа. В этих примерах используются только принципы, изложенные в главах 1-7. Однако это не означает, что в анализе недельных и месячных графиков не могут применяться и другие методы. Например, эти графики полезны при определении долгосрочных циклов. Кроме того, они могут быть использованы в волновом анализе Эллиота. Посмотрите, как отчетливо просматривается пятиволновая структура бычьего рынка на месячных графиках кукурузы и хлопка.

К сожалению, очень мало внимания уделяется изучению эффективности долгосрочных средних скользящих в анализе этих графиков. Исследование, проведенное автором несколько) лет назад, показало, что 10-и 30-недельные средние скользящие на недельных графиках могут с успехом использоваться^, для определения долгосрочных тенденций. Эти средние сколь- J зящие являются неотъемлемой частью анализа фондового, рынка, но на фьючерсном рынке они практически не применяются.

Долгосрочные графики требуют тщательного изучения лишь время от времени. Долгосрочные ценовые модели за короткий период времени почти не изменяются, поэтому вполне достаточно их исследование в переспективе в сочетании с периодическим глубоким анализом.

Дневные графики являются и должны оставаться основным рабочим инструментом трейдеров на фьючерсных рынках. Для более краткосрочного и тщательного анализа рекомендуется также применять внутридневные графики. Все, о чем говорилось в этой главе, никоим образом не было направлено на то, чтобы принизить значение подобных графиков. Автор лишь хотел довести до сведения читателя, что огромное количество полезной информации о ценах теряется, если при анализе наряду с краткосрочными графиками не используются долгосрочные. При этом следует знать, что включение в анализ обобщенных товарных индексов также очень полезно.

Читатель должен четко представлять себе, что использование долгосрочных графиков и индексов в сочетании с дневными графиками может значительно расширить горизонты применения стандартного графического анализа и повысить эффективность применения принципов технического анализа на товарных фьючерсных рынках.

ПРИМЕРЫ НЕДЕЛЬНЫХ И МЕСЯЧНЫХ ГРАФИКОВ

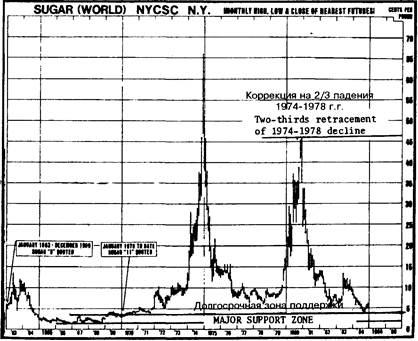

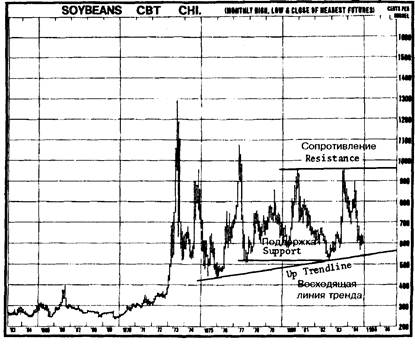

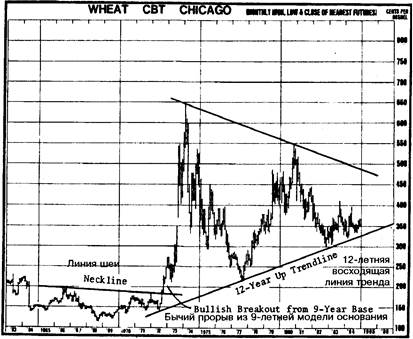

Далее приведено несколько примеров долгосрочных недельных и месячных графиков. Эти графики говорят сами за себя и почти не требуют пояснений. Во всех представленных примерах продемонстрированы наиболее простые и уже известные читателю методы технического анализа, за исключением краткого упоминания теории волн Эллиота и пятиволновой структуры бычьего рынка (рис. 8.5 и 8.6). Обозначения на графиках ограничены долгосрочными линиями поддержки и сопротивления, линиями тренда, процентными отношениями длины коррекции, недельными переломами и несколькими ценовыми моделями.

Просмотрите эти графики и обратите внимание на огромное количество содержащихся на них данных, которые полностью отсутствуют на дневных графиках. На дневных графиках нет почти 80% информации о ценах, которая имеется на недельных графиках за пять лет, и 95% информации, имеющейся на месячных графиках за 20 лет. Хочется надеяться, что эти примеры помогут читателю понять ценность включения в анализ рынка данных, полученных за длительный период времени.

Рис. 8.1 Месячный график индекса фьючерсных цен CRB

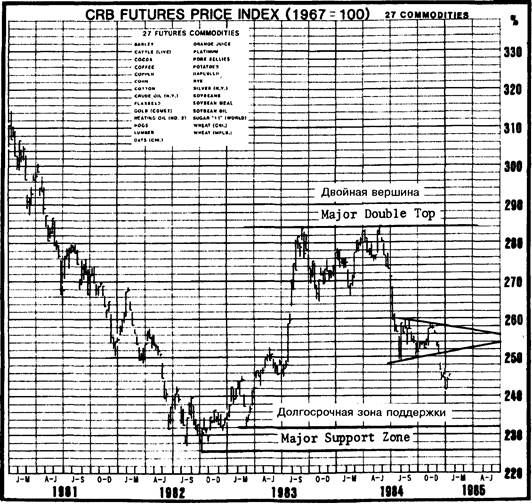

Рис. 8.2 Недельный график индекса фьючерсных цен СРВ. Обратите внимание на двойную вершину и симметричный треугольник. Цены все еще снижаются, однако они вошли в потенциальную зону поддержки, образованную уровнями спадов 1982 года.

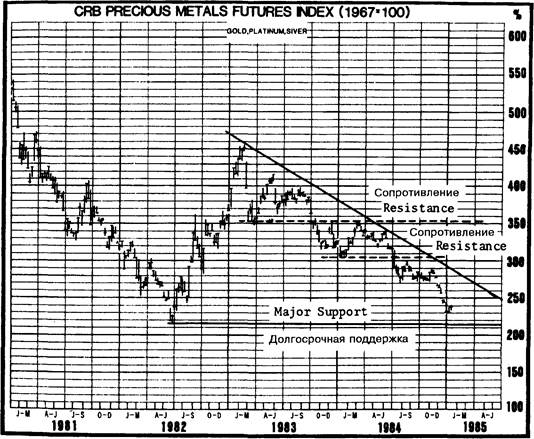

Рис. 8.3 Недельный график фьючерсного индекса драгоценных металлов СРВ. Обратите внимание на четко выраженную нисходящую тенденцию с уровнями поддержки, которые впоследствии стали уровнями сопротивления. В настоящее время индекс достигдолгосрочной области поддержки. Рекомендуется изучить показатели данного индекса, прежде чем приступать к анализу отдельных рынков драгоценных металов.

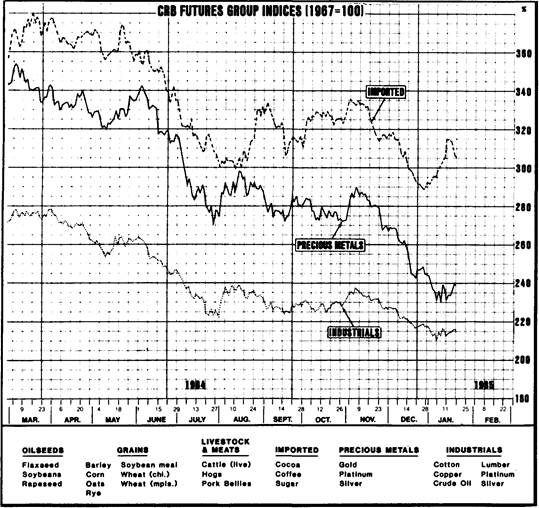

Рис. 8.4 Пример групповых индексов CRB. Их рекомендуется исследовать до анализа отдельных рынков. Обратите внимание, что из трех приведенных индексов самым сильным оказался индекс импортируемых товаров. Это означает, что наибольшим потенциалом к росту обладают рынки какао, кофе и сахара. Внизу графика указаны различные группы рынков.

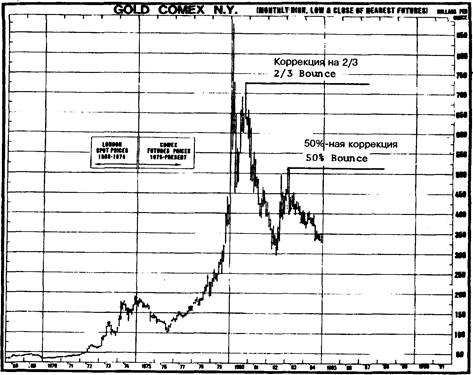

Рис. 8. 5 Обратите внимание, что в 1980 году рост цен остановился на том же уровне, что и в 1974. На этом графике явно прослеживается пятиволновая структура бычьего рынка.

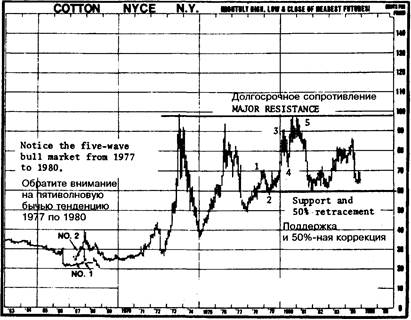

Рис. 8.6 Обратите внимание, что долгосрочный уровень сопротивления расположен на отметке $1.00, а уровень поддержки на отметке 60с. С 1977 по 1980 год наблюдался бычий рынок с четко выраженными пятью волнами.

Рис. 8. /Обратите внимание, что после прорыва вверх уровни сопротивления на отметках 35с и 56с стали уровнями поддержки. Цены на рынке скота колеблятся в пределах "торгового коридора" с 1979 года, при этом диапазон колебаний не превышает 20с.

Рис. 8. 8

Рис. 8.9 Обратите внимание как уровни поддержки и сопротивления, образовавшиеся несколько лет назад, впоследствии повлияли на рынок сои.

Рис.8.10

Рис. 8. 11а и б

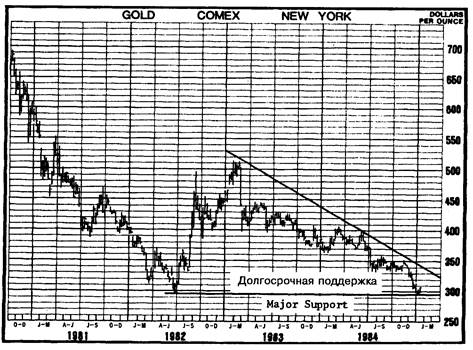

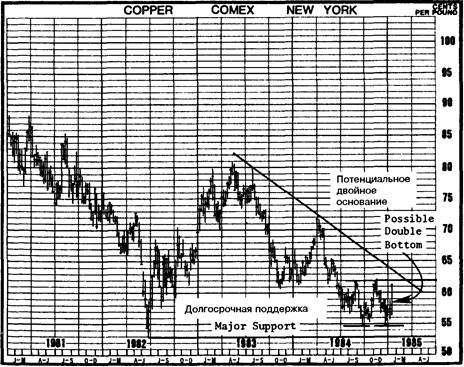

Рис.8.12а и б

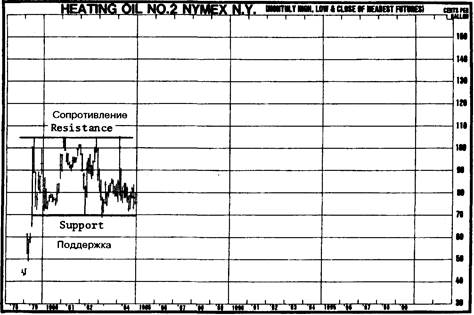

Рис. 8. f3a и б Эти долгосрочные графики показывают, что рынок мазута уже в течении шести лет находится в пределах "торгового коридора" (от 1.05 доллара до 70 центов).

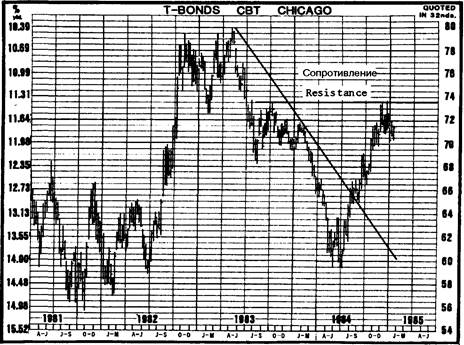

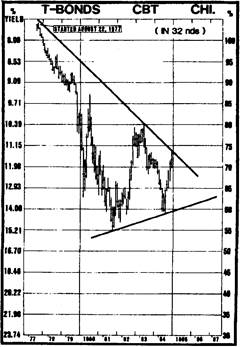

Рис 8. 14а и б На недельном графике (8.14а) цены на долгосрочные казначейские обязательства столкнулись с уровнем сопротивления на отметке 73-16. На месячном графике (8.146) видно, что цены также приблизились к долгосрочной нисходящей линии тренда.

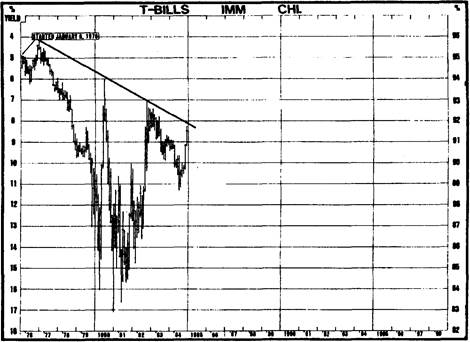

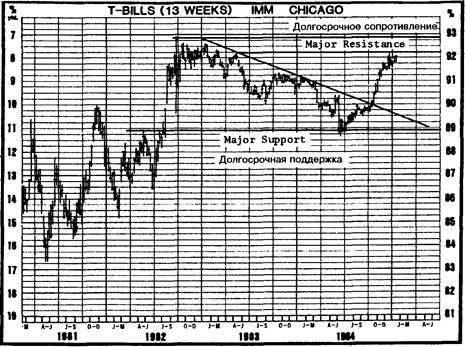

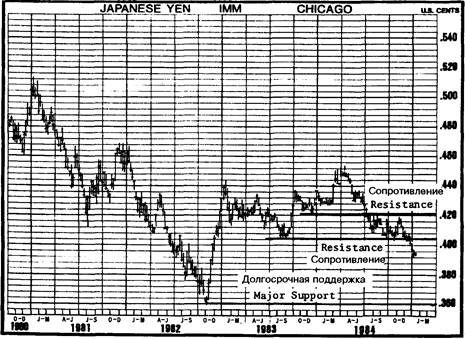

Рис. 3.15а и б Обратите внимание на долгосрочную нисходящую линию тренда на верхнем графике (8.15а). На нижнем графике (8.156) цены столкнулись с сопротивлением на уровнях максимумов, достигнутых в 1982 и 1983 годах.

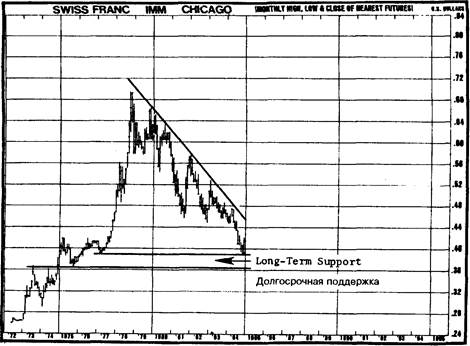

Рис. 8.16а и б Ни одна из этих долгосрочных областей поддержки на рынке швейцарского франка не видна на дневных графиках. Обратите внимание на нисходящую линию тренда с 1979 года.

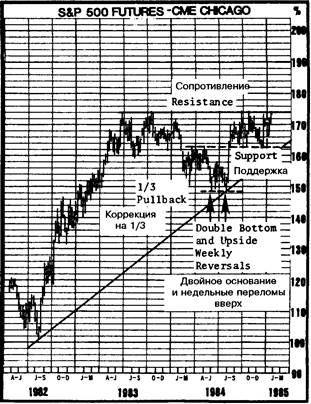

Рис. 8.17 Недельный график фьючерсного контракта на индекс S&P 500. Этот график более ясно, чем дневные, отражает динамику цен. Цены в 1983-84 годах снизились, покрыв ровно треть расстояния, пройденного рынком в ходе роста в 1982-83 годах. Обратите внимание на двойное основание, которое образовалось в середине 1984 года на отметке 150. Оба спада в этой модели завершились недельным переломом вверх. Резкий спад цен в конце 1984 года наткнулся на уровень поддержки на отметке 163. Ранее это был уровень сопротивления. Длительные тенденции на долгосрочных графиках прослеживаются лучше. Состояние рынка, отраженное на этом графике, определяется как бычье - причем в большей степени, чем показывают краткосрочные графики.

ТЕХНИЧЕСКИЕ ИНДИКАТОРЫ

В следующей главе мы обсудим скользящее среднее значение - один из наиболее часто используемых технических индикаторов, ставший основой для большинства систем, следующих за тенденцией.

Глава 9.

Скользящие средние значения

ВСТУПЛЕНИЕ

Одним из наиболее универсальных и широко используемых технических индикаторов является так называемое среднее скользящее значение. Благодаря легкости построения, вычисления и тестирования, свойственной этим индикаторам, они используются в большинстве механических систем, следующих за тенденцией.

Графический анализ достаточно субъективен и с трудом поддается тестированию. Именно поэтому его не так просто переложить на язык компьютерных программ. Что же касается процедур и правил анализа средних скользящих, то они легко закладываются в компьютерную программу, которая потом может выдавать специальные сигналы, указывающие пользователю на наиболее благоприятные моменты для открытия длинных или коротких позиций. Если результаты графического анализа часто оказываются противоречивыми, у аналитиков могут возникнуть разногласия относительно того, к какому типу относится та или иная ценовая модель: к треугольникам или, скажем, алмазам; на преобладание каких настроений указывают изменения объема: бычьих или медвежьих, то сигналы средних скользящих, наоборот, - точны и недвусмысленны.

Прежде чем мы начнем обсуждение среднего скользящего, нам необходимо его определить. Первая часть этого термина указывает на то, что речь идет об усредненном значении некоторых данных. Допустим, нам нужно получить среднюю цену закрытия за последние десять дней. Для этого мы складываем все показатели цен, зафиксированные за этот период и делим полученную сумму на 10 (количество дней). "Скользящее" означает, что при подсчете берутся цены только за последние десять дней подряд. Таким образом, ценовые данные, которые подвергаются усреднению (т. е. последние десять цен закрытия), каждый день как бы "проскальзывают" на один день вперед.

При подсчете среднего скользящего, как мы уже показали, чаще всего берется сумма цен закрытия, зафиксированных за последние десять дней. С каждым новым днем к общей сумме добавляется очередной показатель, одновременно вычитается первая в ряду цена закрытия, то есть зафиксированная одиннадцать дней назад. Вновь полученная сумма затем делится на 10 (количество дней, составляющих данный период).

Приведенный нами пример показывает, как высчитывается простое десятидневное среднее скользящее цены закрытия. Однако существуют и другие, гораздо более сложные виды средних скользящих. Существует множество вопросов относительно того, как наилучшим образом использовать средние скользящие. Например: существует ли оптимальная временная протяженность периода расчета усредненных показателей? Какие средние значения следует использовать: кратковременные или долговременные? Существуют ли оптимальные средние скользящие для всех рынков или для каждого рынка в отдельности? Является ли цена закрытия наиболее оптимальной ценой, которую следует учитывать? Не лучше ли использовать несколько средних скользящих? Какой тип средних скользящих лучше: простой, линейно взвешенный или экспоненциально сглаженный? Существуют ли периоды, в которые эти показатели более значимы, чем в остальное время?

В общем, имеется целый ряд вопросов, которые следует учитывать при использовании средних скользящих. В этой главе мы постараемся ответить на большинство из них. Мы также приведем примеры того, как наиболее часто используются средние скользящие. На все заданные нами выше вопросы, конечно, нет заведомо точных ответов, тем не менее мы попробуем в них разобраться, рассмотрев некоторые исследования, проведенные в этой области.

ПОСТРОЕНИЕ СРЕДНИХ СКОЛЬЗЯЩИХ -МЕТОД СГЛАЖИВАНИЯ ПОКАЗАТЕЛЕЙ ЦЕН С ВРЕМЕННОЙ ЗАДЕРЖКОЙ

Среднее скользящее значение относится к категории аналитических инструментов, которые следуют за тенденцией. Его цель состоит в том, чтобы определить время начала новой тенденции, а также предупредить о ее завершении или повороте. Средние скользящие предназначены для отслеживания тенденций в процессе их развития, и их можно рассматривать как искривленные линии тренда. Однако среднее скользящее не предназначено для прогнозирования движений на рынке в том смысле, в котором это делает графический анализ, поскольку оно всегда следует за динамикой рынка, а не опережает ее. Этот показатель не прогнозирует динамику цен, а только реагирует на нее. Он всегда следует за движениями цен на рынке и сигнализирует о начале новой тенденции, но только после того, как она появилась.

Построение среднего скользящего представляет собой специальный метод сглаживания ценовых показателей. Действительно, при усреднении ценовых показателей их кривая заметно сглаживается, и наблюдать тенденцию развития рынка становится намного проще. Однако уже по своей природе среднее скользящее как бы отстает от динамики рынка. Краткосрочное среднее скользящее (иначе называемое "коротким"), например, пяти- или десятидневное, точнее передает движение цен, чем более продолжительное ("длинное") скажем, сорокадневное. Применение коротких средних скользящих позволяет сократить отставание по времени, однако полностью устранить его невозможно. Короткие средние скользящие более чувствительны к динамике цен, чем длин-' ные. На одних рынках целесообразнее использовать короткие средние скользящие, на других эффективнее длинные, как менее чувствительные (см. рис. 9.1 а и б).

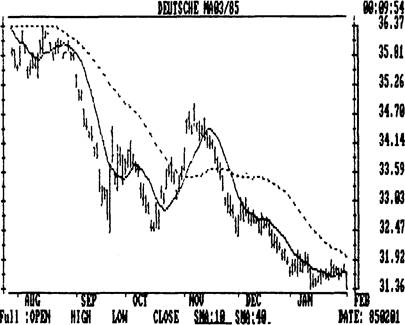

Рис.9.1а Пример комбинации десяти- и сорокадневного простых средних скользящих. Обратите внимание, насколько точно движения ценовой тенденции повторяются коротким, десятидневным средним скользящим. Сорокадневное среднее скользящее "отстоит" от движения цен несколько дальше. Средние скользящие значения сглаживают ценовой разброс, однако всегда отстают во времени от динамики рынка. Десятидневное среднее скользящее обозначено сплошной линией, сорокадневное - пунктиром.

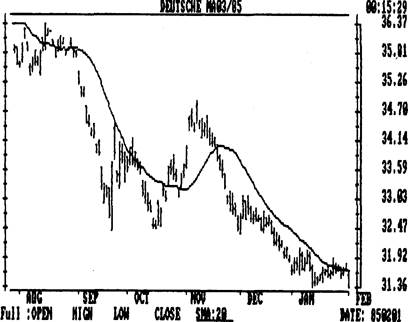

Рис. 9.16 Пример простого двадцатидневного среднего скользящего. Трейдеры рассматривают пересечения ценами кривых средних скользящих как сигналы к открытию соответствующих позиций. Показатели цен в настоящее время (правый край графика) находятся ниже кривой среднего скользящего, это означает, что рынок находится в стадии падения. Обратите внимание, что двадцатидневная кривая среднего скользящего сглаживает динамику цен, хотя и отстает от нее.

|

|

|

|

|

Дата добавления: 2015-05-29; Просмотров: 491; Нарушение авторских прав?; Мы поможем в написании вашей работы!