КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Особенности оформления кассовых операций платежными агентами

|

|

|

|

Положением установлены особенности расчета лимита банковскими и небанковскими платежными агентами.

При определении величины лимита они не учитывают наличные деньги, принятые ими при осуществлении этой деятельности (п. 1.3 Положения). Ведь собственниками принятых денег агенты не являются, деньги с момента получения в кассу платежного агента принадлежат третьим лицам, и их следует сдавать в банк для зачисления в полном объеме на специальный банковский счет (ст. 3, п. 15 ст. 4 Федерального закона от 03.06.2009 № 103-ФЗ).

Платежные агенты и банковские платежные агенты (субагенты) обязаны вести отдельную кассовую книгу по средствам, полученным в рамках деятельности платежного агента и формировать отдельные ПКО на эти средства (п. 3.3 Положения).

Вторую кассовую книгу они ведут по собственным операциям, как любые юридические лица (п. 5.1 Положения). Приход и расход собственных денег также оформляется отдельно. Чтобы разделить приходные ордера по собственным и несобственным средствам, следует продумать их раздельную нумерацию.

Особенности оформления кассовых операций обособленными подразделениями

Обособленным подразделениям (филиалам, представительствам) юридического лица могут быть открыты банковские счета в кредитной организации или Центральном банке РФ.

Если такой счет открыт, то лимит остатка наличных денег устанавливается для подразделения отдельно в том же порядке, что для юридического лица (п. 1.2 Положения).

Если у подразделения нет счета, то по юридическому лицу устанавливается единый лимит с учетом наличных денег, хранящихся в обособленных подразделениях (п. 1.3 Положения).

Данные правила в целом согласовываются с правилами, установленными в абзаце 4 пункта 2.5 Положения о правилах организации наличного денежного обращения на территории РФ от 05.01.1998 № 14-П. Правда, в нем сказано, что отдельный лимит устанавливается банками, обслуживающими подразделения, которые имеют самостоятельный баланс и отдельный счет. В новом Положении о самостоятельном балансе упоминаний нет. А Положение 14-П отменено Указанием ЦБ РФ от 13.12.2011 № 2750-У.

|

|

|

Наличные деньги сверх установленного лимита подразделению следует хранить на открытых ему банковских счетах. Деньги в банк, инкассаторам или на почту должен сдавать уполномоченный представитель юридического лица, индивидуальный предприниматель или его уполномоченный представитель.

Обособленное подразделение, помимо перечисленных ситуаций, может сдавать деньги в свое юридическое лицо (п. 1.5 Положения). Скорее, это требование относится к подразделениям, не имеющим счета в банке. Прием денег оформляется приходным ордером (п. 3.5 Положения). Выдача денег такому представителю оформляется расходным ордером (п. 4.5 Положения). В связи с тем, что эти операции должны быть урегулированы внутренними документами организации, рекомендуем разработать соответствующий локальный акт.

Установлен порядок ведения кассовой книги обособленным подразделением. Напомним, что поскольку в Порядке такие особенности не были установлены, а книга должна была формироваться в целом по организации, Центробанк разъяснял особенности составления такой книги в письме ЦБ РФ от 11.12.2008 № 29-1-1-11/7735, которое было доведено до сведения налоговых органов письмом Минфина РФ и ФНС РФ от 19.01.2009 № ШС-22-2/28@.

Порядок, установленный в пункте 5.6 Положения, похож на рекомендованный ранее ЦБ РФ в указанном письме. После выведения в кассовой книге остатка наличных на конец рабочего дня обособленное подразделение передает свой лист юридическому лицу не позднее следующего рабочего дня. Если книга формируется на бумажном носителе, следует передать отрывной второй экземпляр книги, а при компьютерном оформлении - второй экземпляр листа. Передача может осуществляться в электронном виде, в этом случае бумажные носители передаются по правилам документооборота, утвержденным юридическим лицом.

|

|

|

Если ранее в пункте 23 Порядка было установлено, что каждая организация ведет одну кассовую книгу, то теперь об этом не упоминается. Установлено, что листы кассовой книги 0310004 обособленного подразделения подбираются и брошюруются юридическим лицом по каждому обособленному подразделению.

Очевидно, что в зависимости от того, установлен ли лимит в целом по организации либо он установлен обособленному подразделению отдельно, следует принимать решение о порядке формирования кассовой книги по юридическому лицу.

Лекция 4 «Условия применения ККМ»

В соответствии с пунктом 1 статьи 2 Федерального закона № 54-ФЗ "О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт" контрольно-кассовая техника, включенная в Государственный реестр, применяется на территории Российской Федерации в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими наличных денежных расчетов и (или) расчетов с использованием платежных карт в случаях продажи товаров, выполнения работ или оказания услуг. Таким образом, применяемый организацией налоговый режим не влияет на применение или неприменение ККМ при приёме наличных денег.

Пунктом 2 статьи 2 Закона № 54-ФЗ предусмотрена возможность осуществления наличных денежных расчётов и (или) расчётов с использованием платежных карт без применения ККТ в случае оказания услуг населению при условии выдачи соответствующих бланков строгой отчетности. Порядок осуществления организациями и индивидуальными предпринимателями наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения ККТ в случае оказания услуг населению при условии выдачи документа, оформленного на бланке строгой отчетности, приравненного к кассовому чеку, а также порядок утверждения, учёта, хранения и уничтожения таких бланков установлен «Положением об осуществлении наличных денежных расчётов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники», утвержденного Постановлением Правительства РФ от 06.05.2008 № 359.

|

|

|

Кто имеет право не применять ККМ? (2013 год)

С 01 января 2013 произошли некоторые изменения в законодательстве, регулирующем применение кассовой техники.

Давайте еще раз уточним, какие организации и индивидуальные предпринимателе могу не применять ККМ и не выдавать кассового чека при расчетах?

А также ККМ можно не применять, если вы осуществляете:

— торговлю мороженым и безалкогольными напитками в киосках; — продажу в пассажирских вагонах поездов чайной продукции по утвержденному ассортименту; — продажу товаров в отдаленных и труднодоступных местностях, включенных в перечень, который утвержден исполнительным органом субъекта РФ; — продажу продуктов питания в общеобразовательных школах, лицеях, гимназиях во время учебных занятий; — продажу лотерейных билетов; — продажу предметов религиозного культа и религиозной литературы; — прием членских и вступительных взносов. Таким образом, принимая решение не применять контрольно кассовую технику, оцените соблюдение всех условий, которые предъявляются к месту и виду торговли. Ведь в случае незаконного не применения вами ККМ, вам грозит немаленький административный штраф. |

Лекция 5 «Учет финансовых вложений в ценные бумаги»

Организации могут осуществлять финансовые вложения путем приобретения долговых ценных бумаг с цель получения дохода в течение установленного срока. К долговым ценным бумагам относятся облигации, векселя, сберегательные и депозитные сертификаты.

Облигацией признается ценная бумага, удостоверяющая право ее держателя на получение от лица, выпустившего облигацию, в предусмотренный ею срок номинальной стоимости облигации или иного имущественного эквивалента. Кроме того, она предоставляет держателю право на получение определенного в ней процента от своей номинальной стоимости либо иные имущественные права.

В зависимости от субъекта, выпускающего облигации и гарантирующего уплату их владельцам указанной суммы и оговоренных процентов, эти бумаги подразделяются на государственные, муниципальные и облигации юридических лиц.

Вексель – ценная бумага, содержащая простое и ничем не обусловленное обязательство векселедателя уплатить в определенный срок и в определенном месте оговоренную сумму векселедержателю или по его приказу.

В зависимости от предполагаемых целей использования векселей их подразделяют:

– на товарные (коммерческие) – применяются для расчетов за продукцию, работы или услуги и выпускаются, как правило, коммерческими организациями;

– финансовые – получаемые или приобретаемые организацией в результате нетоварных операций с целью получения инвестиционного дохода.

Сделка с товарными векселями представляет собой коммерческий кредит, предоставляемый организациями друг другу, минуя банк. Оформление такого кредита векселем имеет ряд преимуществ по сравнению с кредитным договором.

В составе финансовых вложений учитывают финансовые (банковские) векселя, эмитентами которых являются банки и кредитные учреждения.

Финансовые вложения в ценные бумаги отражаются в сумме фактических затрат.

К фактическим затратам на приобретение ценных бумаг относят следующие суммы:

1) уплачиваемые в соответствии с договором продавцу;

2) уплачиваемые специализированным организациям и иным лицам за информационные и консультационные услуги, связанные с приобретением ценных бумаг;

3) вознаграждения, уплачиваемые посредническим организациям, с участием которых приобретены ценные бумаги;

4) расходы по уплате процентов по заемным средствам, используемым на приобретение ценных бумаг до принятия их к бухгалтерскому учету;

5) иные расходы, непосредственно связанные с приобретением ценных бумаг.

Синтетический учет финансовых вложений в государственные и корпоративные ценные бумаги осуществляют на субсчете 58-2 «Долговые ценные бумаги».

Облигации могут приобретаться на вторичном рынке или при их размещении эмитентом. Для учета расчетов с продавцом облигаций применяется счет 76 «Расчеты с разными дебиторами и кредиторами».

Долговые ценные бумаги могут приобретаться по цене, отличающейся от их номинальной стоимости. Разницу между первоначальной стоимостью долговых ценных бумаг, по которым не определяется текущая рыночная стоимость и их номинальной стоимостью списывается равномерно в течение срока их обращения на финансовые результаты организации. К моменту погашения (выкупа) долговых ценных бумаг, оценка, по которой они были приобретены и учитывались на счете 58-2, должна соответствовать их номинальной стоимости.

Долговые ценные бумаги, по которым определяется их текущая рыночная стоимость, отражаются в учете по текущей рыночной стоимости путем корректировки их оценки.

Бухгалтерские записи по учету финансовых вложений в ценные бумаги в виде финансовых векселей представлены в табл. 11.2.

Таблица 11.2

Операции по учету финансовых вложений в ценные бумаги

| № п/п | Содержание операции | Дебет счета | Кредит счета | Оценка, руб. |

| Произведена оплата за вексель и услуги, связанные с его приобретением | 76-6 | 50, 51, 52 | Сумма фактически произведенных затрат без НДС | |

| Учтен НДС | 76-6 | Сумма НДС | ||

| Принят к учету вексель | 58-2 | 76-6 | Балансовая стоимость, равная сумме фактически произведенных затрат | |

| Списаны суммы НДС | 91-2 | Сумма НДС | ||

| Передан вексель покупателю и выставлен счет | 76-5 | 91-1 | Сумма денежных средств, подлежащих получению | |

| Списана балансовая стоимость векселя | 91-2 | 58-2 | Балансовая стоимость | |

| 7.1 | Выявлена прибыль | 91-9 | Сумма полученной прибыли | |

| 7.2 | Выявлен убыток | 91-9 | Сумма полученного убытка | |

| Начислены проценты по процентному векселю | 91-1 | Сумма начисленных процентов | ||

| Поступили денежные средства | 50, 51 | 76-5 | Сумма фактически полученных денежных средств |

Лекция 6 «Учет кассовых операций и оформление денежных документов»

Учет кассовых операций

Порядок хранения, расходования и учета денежных средств в кассе регулируется Положением Банка России от 05.01.98 г. № 14-П “О правилах организации наличного денежного обращения на территории Российской Федерации”, а также Порядком ведения кассовых операций в Российской Федерации, утвержденным решением совета директоров Банка России от 22.09.93 г. № 40.

В соответствии с этими документами организации независимо от организационно-правовых форм и сферы деятельности обязаны хранить свободные денежные средства в учреждениях банков.

Организации могут иметь в своих кассах наличные деньги только в пределах лимитов, установленных банками по согласованию с руководителями организации. При необходимости лимиты остатков касс пересматриваются.

Установлено, что организации обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с обслуживающими банками.

Организации имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию и стипендий не свыше трех рабочих дней (для организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, – до 5 дней, включая день получения их в банке).

За накоплением наличных средств в кассах организаций сверх установленных лимитов обязаны следить обслуживающие их банки, которые, используя Рекомендации по осуществлению учреждениями банков проверок соблюдения организациями и учреждениями Порядка ведения кассовых операций, направляют сведения о соответствующих нарушениях в налоговые органы, для принятия мер финансовой и административной ответственности. Так, за накопление в кассах наличных денег сверх установленных лимитов в соответствии с Указом Президента Российской Федерации от 23.05.94 г. № 1006 взимается штраф в трехкратном размере обнаруженной сверхлимитной кассовой наличности.

Лимит остатка кассы определяется исходя из объемов налично-денежного оборота организаций с учетом особенностей режима его деятельности, порядка и сроков сдачи наличных денежных средств в учреждения банков, обеспечения сохранности и сокращения встречных перевозок ценностей.

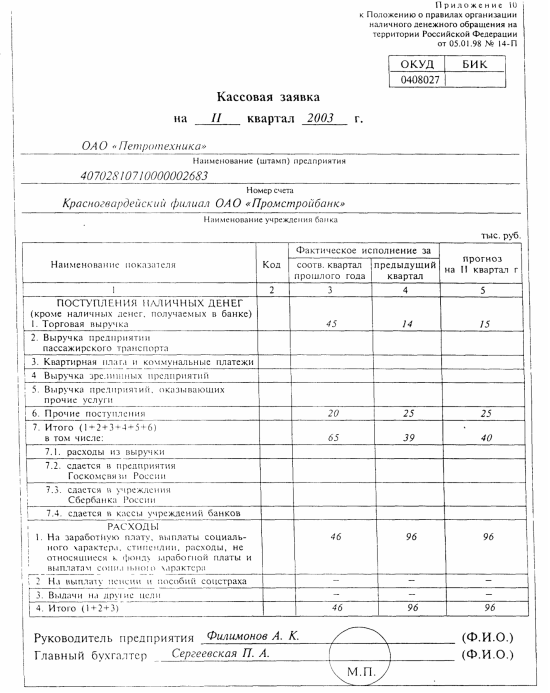

Чтобы обеспечить получение с расчетного счета в банке наличных средств в течение следующего квартала, организации необходимо представить в обслуживающий банк до начала текущего квартала кассовую заявку, в которой организация раскрывает источники поступления наличных денег и расходы, производимые за наличные деньги. Кассовая заявка подписывается руководителем и главным бухгалтером организации, подписи которых заверяются оттиском печати

Образец заполнения кассовой заявки представлен в таблице.

Образец заполнения кассовой заявки представлен в таблице.

Учреждением банка регулируется лимит наличных денег, которые организация может оставлять в качестве переходящего на следующий день кассового остатка. Для лимитирования кассового остатка организация представляет в банк на бланке соответствующей формы расчет требующейся суммы лимита. На основе решения банка закрепляется сумма лимита остатка кассы, а также разрешается (или нет) расходовать выручку на выплату заработной платы, приобретение канцелярских товаров и хозяйственного инвентаря.

Нарушение лимита расчетов грозит организации-плательщику штрафом в двухкратном размере суммы произведенного платежа.

При этом следует помнить, что неоприходование или неполное оприходование денежной наличности наказывается штрафом в трехкратном размере неоприходованной суммы.

В настоящее время (по состоянию на 1 августа 2003 года) порядок наличных расчетов без применения контрольно-кассовой техники еще не определен, разработать его поручено Минфину, МНС и Центробанку. Возможно, приходный кассовый ордер приравняют к бланку строгой отчетности, и ККТ при наличных расчетах между организациями применять будет не нужно. А пока всем организациям, за исключением отдельных категорий хозяйствующих субъектов, перечень которых установлен законом о ККТ, придется либо покупать кассовый аппарат, либо рассчитываться через банк.

Стоит отметить, что принципиальной разницы между терминами “контрольно-кассовая машина” и “контрольно-кассовая техника” нет. Поэтому эти термины и их сокращения – ККМ и ККТ – могут употребляться как синонимы.

Приобретая ККТ, необходимо учесть требования, предъявляемые к ней Законом.

Во-первых, в наличных расчетах должна использоваться ККТ, внесенная в Государственный реестр. Он утвержден решением Государственной межведомственной экспертной комиссии по контрольно-кассовым машинам от 22.10.93 г. № 3.

Во-вторых, ККТ должна иметь фискальную память. Этих условий необходимо придерживаться, чтобы не было претензий со стороны налоговой инспекции.

Обойти эти требования нельзя, так как аппараты, не состоящие на учете и обслуживании, налоговая инспекция регистрировать не будет. А без этого ККТ не могут использоваться в работе.

Для регистрации в налоговую инспекцию представляются следующие документы:

- заявление;

- паспорт ККТ;

- договор на обслуживание, заключенный с ЦТО или заводом-изготовителем;

Если приобретен аппарат, бывший в эксплуатации, то вместе с перечисленными документами представляется копия старой регистрационной карточки с отметкой о снятии его с учета в предыдущей налоговой инспекции.

Заявление на регистрацию ККТ составляется по специальной форме. Она имеется в налоговой инспекции. В течение пяти дней после подачи документов аппарат должен быть зарегистрирован. После этого можно им пользоваться.

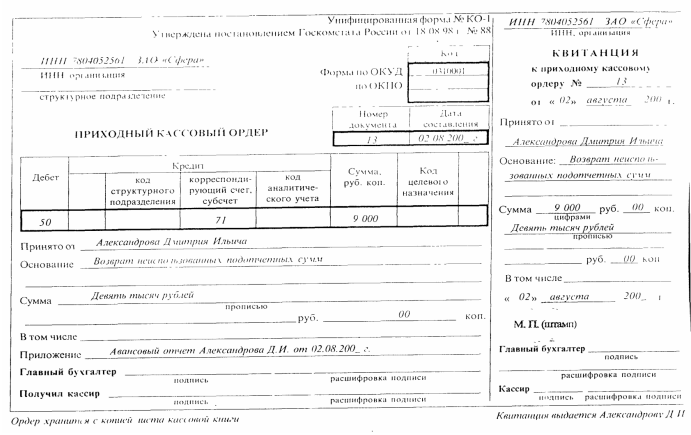

Учет в главной кассе

Для учета кассовых операций применяются следующие типовые межведомственные формы первичных документов и учетных регистров: приходный кассовый ордер (форма № КО-1), расходный кассовый ордер (форма № КО-2), Журнал регистрации приходных и расходных кассовых ордеров (форма КО-3), Кассовая книга (форма КО-4), Книга учета принятых и выданных кассиром денежных средств (форма КО-5). Прием наличных денег кассами организации производится по приходным кассовым ордерам. Приходный кассовый ордер подписывается главным бухгалтером или уполномоченным лицом, заверяется печатью и регистрируется в журнале регистрации приходных и расходных кассовых документов. Далее приходный кассовый ордер передается кассиру, который получает наличные деньги, подписывает ордер и квитанцию к нему и регистрирует операцию в кассовой книге.

Квитанция к приходному кассовому ордеру за подписями главного бухгалтера и кассира, заверенная печатью организации, хранится вместе с выпиской из кассовой книги. При получении наличных денежных средств в банке с расчетного счета и оприходовании их в кассу приходный кассовый ордер хранится вместе с квитанцией.

Пример заполнения приходного кассового ордера приведен в форме.

Пример заполнения приходного кассового ордера приведен в форме.

Нумерация приходных ордеров ведется по порядку, начиная с 1 января и до конца года. Проставляется также дата оформления ордера. В графе “Корреспондирующий счет, субсчет” указывается кредитуемый в данной операции счет, в графе “Дебет” указывается счет, на который приходуются полученные наличные денежные средства. Ниже пишется наименование юридического или физического лица, от которого получены средства. В графе “Основание” указывается источник наличных денег, приходуемых в кассу, т.е. отражается содержание финансовой операции (это может быть выручка от реализации, заем от физического лица, вклад в уставный капитал,

спонсорский взнос, остаток неиспользованного аванса, компенсация недостач по результатам инвентаризации и т.д.). По отдельной строке “В том числе” указывается сумма налога на добавленную стоимость. Кассовые документы составляются на основании первичных документов, оформляющих хозяйственную операцию, которая в данном документе указывается как приложение (например, при получении в кассу от подотчетного лица остатка неиспользованного аванса – это авансовый отчет, материальной помощи – заявление с визой руководителя, вклада от учредителя – решение собрания учредителей и т.д.).

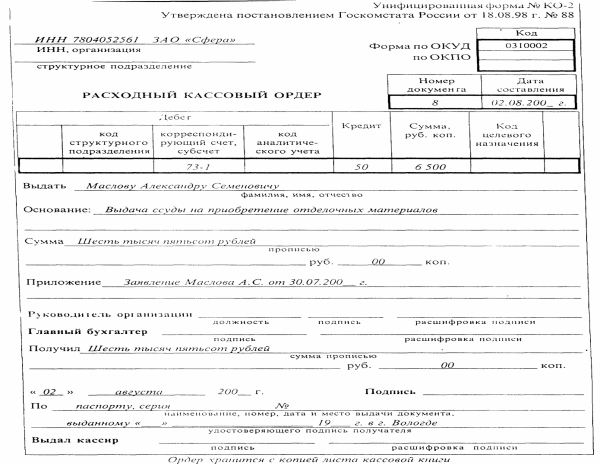

Выдача наличных денег из кассы организации производится по расходным кассовым ордерам или надлежаще оформленным другим документам (платежным ведомостям, заявлениям на выдачу денег, счетам и др.) с наложением на этих документах штампа с реквизитами расходного кассового ордера. Документы на выдачу денег должны быть подписаны руководителем, главным бухгалтером организации или лицами, на это уполномоченными.

В тех случаях, когда на прилагаемых к расходным кассовым ордерам документах, заявлениях, счетах и др. имеется разрешительная надпись руководителя организации, подпись его на расходных кассовых ордерах не обязательна.

При выдаче денег по расходному кассовому ордеру или заменяющему его документу отдельному лицу кассир требует предъявления документа (паспорта или другого документа), удостоверяющего личность получателя, записывает наименование и номер документа, кем и когда он выдан и отбирает расписку получателя.

Пример заполнения расходного кассового ордера представлен в форме.

Если заменяющий расходный кассовый ордер документ составлен на выдачу денег нескольким лицам, то получатели также предъявляют указанные документы, удостоверяющие их личность, и расписываются в соответствующей графе платежных документов. Однако, в последнем случае запись о данных документа, удостоверяющего личность на денежном документе, заменяющем кассовый расходный ордер, не производится.

Выдачу денег кассир производит только лицу, указанному в расходном кассовом ордере или заменяющем его документе. Если выдача денег производится по доверенности, оформленной в установленном порядке, в тексте ордера после фамилии, имени и отчества получателя денег бухгалтерией указываются фамилия, имя и отчество лица, которому доверено получение денег.

Выдача наличных денег под отчет производится из касс организаций.

При временном отсутствии у организаций кассы разрешается выдавать по согласованию с банком кассирам организаций или лицам, их заменяющим, чеки на получение наличных денег непосредственно из кассы банка.

Организации выдают наличные деньги под отчет на хозяйственно-операционные расходы, а также на расходы экспедиций, геологоразведочных партий, уполномоченных организаций, отдельных подразделений хозяйственных организаций, в том числе филиалов, не состоящих на самостоятельном балансе и находящихся вне района деятельности организаций, в размерах и на сроки, определяемые руководителями организаций.

Выдача наличных денег под отчет на расходы, связанные со служебными командировками, производится в пределах сумм, причитающихся командированным лицам на эти цели.

Лица, получившие наличные деньги под отчет, обязаны не позднее трех рабочих дней по истечении срока, на который они выданы, или со дня возвращения из командировки предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним.

Выдача наличных денег под отчет производится при условии полного отчета конкретного подотчетного лица по ранее выданному авансу.

После возвращения из командировки или проведенных хозоперационных расходов подотчетное лицо представляет в бухгалтерию авансовый отчет (табл.), на основании которого из-под отчета списывается выданный ранее аванс или выплачивается перерасход работнику из кассы.

Что касается хозоперационных расходов, то стоимость материальных ценностей (работ, услуг), приобретенных для производственных нужд у организаций розничной торговли и у населения за наличный расчет, к зачету у покупателя не принимается и расчетным путем не выделяется.

Приходные кассовые ордера и квитанции к ним, а также расходные кассовые ордера и заменяющие их документы должны быть заполнены бухгалтерией четко и ясно чернилами, шариковой ручкой или выписаны на машине (пишущей, вычислительной). Подчистки, помарки или исправления в этих документах не допускаются.

В приходных и расходных кассовых ордерах указывается основание для их составления и перечисляются прилагаемые книмдокументы.

Выдача приходных и расходных кассовых ордеров, или заменяющих их документов, на руки лицам, вносящим или получающим деньги, запрещается.

Прием и выдача денег по кассовым ордерам может производиться только в день их составления.

При получении приходных и расходных кассовых ордеров или заменяющих их документов кассир обязан проверить:

- наличие и подлинность на документах подписи главного бухгалтера, и на расходном кассовом ордере или заменяющем его документе – разрешительной надписи (подписи) руководителя организации или лиц, на это уполномоченных;

- правильность оформления документов;

- наличие перечисленных в документах приложений.

В случае несоблюдения одного из этих требований кассир возвращает документы в бухгалтерию для надлежащего оформления. Приходные и расходные кассовые ордера или заменяющие их документы до передачи в кассу регистрируются бухгалтерией в журнале регистрации приходных и расходных кассовых документов (табл.).

Расходные кассовые ордера, оформленные на платежные (расчетно-платежные) ведомости на оплату труда и другие приравненные к ней платежи, регистрируются после их выдачи.

Денежные средства, хранящиеся в кассе, учитывают на активном синтетическом счете 50 “Касса”. В дебет его записывают поступление денежных средств в кассу, а в кредит – выбытие денежных средств из кассы.

Ведение кассовой книги. Все поступления и выдачи наличных денег предприятия учитываются в кассовой книге. Каждая организация ведет только одну кассовую книгу, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью.

Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера данной организации. Записи в кассовой книге ведутся в 2 экземплярах через копировальную бумагу чернилами или шариковой ручкой. Вторые экземпляры листов должны быть отрывными, они служат отчетом кассира. Первые экземпляры листов остаются в кассовой книге. Первые и вторые экземпляры листов нумеруются одинаковыми номерами.

Следует помнить, что подчистки и неоговоренные исправления в кассовой книге не допускаются. Сделанные исправления заверяются подписями кассира, а также главного бухгалтера организации или лица, его заменяющего.

Записи в кассовую книгу производятся кассиром сразу же после получения или выдачи денег по каждому ордеру или другому заменяющему его документу. Ежедневно в конце рабочего дня кассир подсчитывает итоги операций за день (суммарный приход кассы – оборот по дебету, из него вычитается суммарный расход – оборот по кредиту), выводит, используя остаток средств в кассе на начало рабочего дня, остаток денег в кассе на конец рабочего дня (он же является остатком на начало следующего дня) и передает в бухгалтерию в качестве отчета кассира второй отрывной лист (копию записей в кассовой книге за день) с приходными и расходными кассовыми документами под расписку в кассовой книге. Бухгалтер проверяет правильность проставленной корреспонденции, арифметических действий.

Контроль за правильным ведением кассовой книги возлагается на главного бухгалтера организации.

Выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе, в оправдание остатка наличных денег в кассе не принимается. Эта сумма считается недостачей и взыскивается с кассира. Наличные деньги, не подтвержденные приходными кассовыми ордерами, считаются излишком кассы и зачисляются в доход организации.

Ежедневно кассир передает бухгалтеру в качестве своего отчета второй отрывной лист кассовой книги с приложенными к нему приходными и расходными ордерами. Отчет кассира, в котором бухгалтером проставлена корреспонденция счетов, служит основанием для заполнения журнала-ордера и ведомости по счету 50 “Касса”. Именно данный активный бухгалтерский счет служит для учета денежных средств организации и операций с ними. При поступлении средств в кассу увеличиваются имеющиеся у организации средства, то есть счет 50 дебетуется; в случае расходования денег из кассы средства уменьшаются, то есть активный счет 50 кредитуется, журнал-ордер и ведомость по счету 50 “Касса” являются вторичным бухгалтерским документом, который составляется на основании первичных (расходных, приходных ордеров, отчета кассира). Данные этого документа на конец отчетного периода заносятся в форму отчетности № 1 “Бухгалтерский баланс”, поэтому следует уделять особое внимание его составлению.

Денежные документы:

Инструкция №94н:

На субсчете 50-3 "Денежные документы" учитываются находящиеся в кассе организации почтовые марки, марки государственной пошлины, вексельные марки, оплаченные авиабилеты и другие денежные документы....

По дебету счета 50 "Касса" отражается поступление денежных средств и денежных документов в кассу организации. По кредиту счета 50 "Касса" отражается выплата денежных средств и выдача денежных документов из кассы организации.

Денежные документы хранятся в кассе предприятия до тех пор, пока не будут выданы в подотчет. Расход (использование) денежных документов подтверждается оправдательными документами, на основании которых оформляется авансовый отчет. Пример: талоны на бензин выдаются из кассы по распоряжению руководителя, расход талонов подтверждается кассовыми чеками. И билеты командировочнику, буде они куплены заранее у перевозчика, по выставленному счету, с накладными и пр. (а не просто подотчетник по факту командировки отчитался), обязаны быть оприходованы как денежные документы, в кассу предприятия. А если у вас в организации талоны на бензин приходуют как матзапасы или при централизованной покупке билетов оплату поставщиук проводят как выдачу денег в подотчет - ну что же, значит, вам до сих пор везло.

У бюджетников действительно порядок оформления движения денежных документов устроен грамотнее: еще со времен царя Гороха им вменено для этого использовать обычные КО-1 и КО-2, на которых ставится отметка (фондовый), и никаких проблем с "самостоятельной разработкой форм первичных документов", что в 129-ФЗ прописана.

или

Согласно п.1 ст.9 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете" все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

В данном случае первичным документом, на основании которого учитывается поступление авиабилетов в кассу и их расход, может быть указанный журнал учета приема и выдачи денежных документов.

В соответствии с п.2 ст.9 Федерального закона N 129-ФЗ первичные учетные документы, форма которых не предусмотрена в альбомах унифицированных форм первичной учетной документации, должны содержать следующие обязательные реквизиты:

а) наименование документа;

б) дату составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

ж) личные подписи указанных лиц.

Следовательно, журнал учета приема и выдачи денежных документов, форма которого устанавливается организацией, должен содержать вышеуказанные реквизиты.

<***> В соответствии с п.22 Порядка ведения кассовых операций в Российской Федерации все поступления и выдачи наличных денег предприятия учитывают в кассовой книге. Обращаем внимание, что кассовая книга заполняется на основании данных приходных и расходных кассовых документов (п.24 Порядка), которые являются первичными документами для отражения хозяйственных операций на субсчете 50-1.

При этом первичные документы, на основании которых производятся бухгалтерские записи на субсчете 50-3, не отражаются в кассовой книге.

|

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 5839; Нарушение авторских прав?; Мы поможем в написании вашей работы!