КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Подходы к оценке внутренней стоимости финансового актива

|

|

|

|

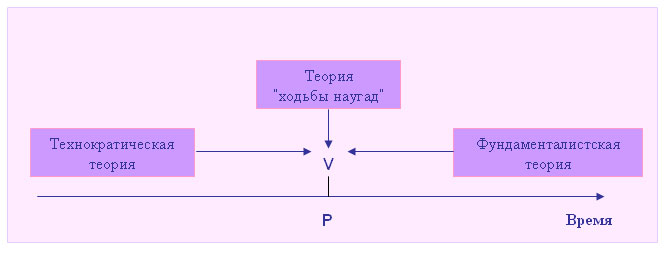

В процессе эволюции неоклассической теории финансов сформировались три основных подхода к оценке (иногда их называют теориями): технократический, теория «ходьбы наугад» и фундаменталистский (рис. 2).

Рис. 2 – Иллюстрация подходов к оценке финансового актива

Технократический подход (Technical Approach to Security Analysis). Технократы предлагают двигаться от прошлого к настоящему и утверждают, что для определения текущей внутренней стоимости конкретной ценной бумаги надо знать лишь динамику ее цены в прошлом. Используя статистику цен, а также данные о котировках цен и объемах торгов, они предлагают строить долго-, средне- и краткосрочные тренды и на их основе определять, соответствует ли текущая цена актива его внутренней стоимости. В систематизированном виде эти подходы изложены в рамках так называемого технического анализа.

Первые попытки построения теории фондового рынка относятся к 80-м гг. XIX в. и связаны с именем Ч. Доу. Основная сложность в оценке динамики цены – это отделить случайное колебание от изменения тенденции. Поэтому основная задача финансового аналитика сводится к оценке текущих колебаний цен и определения того момента, когда очередное снижение цены следует интерпретировать как смену тенденции с повышательной на понижательную и наоборот.

Теория «ходьба наугад» (Random Walk Theory). Последователи теории «ходьба наугад» считают, что текущие цены финансовых активов гибко отражают существенную информацию. Предполагается, что текущая цена всегда вбирает всю необходимую информацию. Точно так же и все будущие ожидания концентрированно отражаются в текущей цене. Поскольку новая информация с одинаковой вероятностью может быть как хорошей, так и плохой, невозможно с большей или меньшей определенностью предсказать изменение цены в будущем. Внутренняя стоимость, равно как и цена конкретного финансового актива, меняются непредсказуемо и не зависят от предыдущей динамики. Таким образом, любая информация — статистического или прогнозного характера — не может привести к получению обоснованной оценки.

Основоположником этой теории считают французского математика Л. Башелье, который в начале XX в. изучая поведение цен на финансовом рынке, пришел к выводу, что динамика цен на фондовой бирже никогда не будет точной наукой, поскольку изменения цен независимы друг от друга. Однако идея независимости изменений цен в полной мере верна лишь для эффективного рынка.

Фундаменталистский подход (Fundamental Approach to Security Analysis) Фундаменталисты считают, что внутренне присущая любому финансовому активу стоимость может быть количественно оценена как дисконтированная стоимость будущих поступлений, генерируемых этим финансовым активом, т. е. надо двигаться от будущего к настоящему. Данный подход известен как фундаментальный анализ.

По значениям предполагаемых поступлений и продолжительности периода прогнозирования, который может быть как конечным (например, для срочной облигации), так и бесконечным (например, для акции), можно рассчитать текущую внутреннюю стоимость любого финансового актива, базируясь на некоторой процентной ставке r (ставке дисконтирования), которая может быть равна ожидаемой доходности актива.

Фундаменталистский подход сформировался в конце первой трети XX в. как результат исследований, пытавшихся объяснить причину финансовых потрясений на фондовых рынках США. А. Коулз проводил исследования финансовых рынков, сначала как исследователь-любитель, а затем как основатель и финансовый спонсор так называемой Комиссии Коулза по исследованиям в экономике.

Следует понимать, что каким бы ни был используемый аналитический инструментарий для обоснования действий на финансовом рынке, решающее значение имеет фактор субъективности. Любые модели правильны в рамках определенных ограничений и допущений, однако их ценность не столько в практическом применении на финансовых рынках, сколько в демонстрации логики ценообразования на этих рынках.

Наиболее распространенным и чаще всего используемым потенциальными инвесторами является фундаменталистский подход, согласно которому текущая внутренняя стоимость (V) любого финансового актива в общем виде может быть рассчитана по формуле:

| (2.2.1) |

где ct— ожидаемый денежный поток в t -м периоде (обычно год);

n — горизонт прогнозирования

r — приемлемая (ожидаемая или требуемая) доходность.

Как видно из формулы (2.1.18), оценка теоретической стоимости актива зависит от трех параметров: ожидаемых денежных поступлений, горизонта прогнозирования и нормы прибыли (доходности). Первые два параметра привязаны непосредственно к базисному активу и потому обладают большей степенью объективности. Норма прибыли, закладываемая инвестором в анализ, не имеет отношения к базисному активу; она лишь отражает доходность альтернативных вариантов вложения капитала, доступных, возможно, лишь данному инвестору. Это предопределяет не однозначность этого параметра. Именно нормой прибыли варьируют инвесторы в процессе расчетов. Приемлемая норма прибыли может устанавливаться инвестором следующими способами:

· в размере процентной ставки по банковским депозитам (rb);

· исходя из процента, выплачиваемого банком вкладчику за хранение его средств (rb), и надбавки за риск инвестирования в данный финансовый актив (rr)

; ;

| (2.2.2) |

· исходя из процента, выплачиваемого по государственным облигациям (rsb), и надбавки за риск (rr)

; ;

| (2.2.3) |

Оценивая текущую внутреннюю стоимость ценной бумаги, инвестор варьирует значениями нормы прибыли и ожидаемых поступлений, которые могут значительно отличаться у разных инвесторов. Именно ввиду различия в оценках базовых показателей рынок ценных бумаг существует.

Формула (2.2.1) может использоваться для решения следующих задач.

Первая. Инвестор, например, планирует приобрести бескупонную облигацию, имея одновременно альтернативный вариант возможного размещения капитала. Задавая приемлемую норму прибыли (например, из альтернативного варианта), он может рассчитать устраивающую его текущую цену облигации, которая будет внутренней стоимостью облигации (с позиции данного инвестора), и сравнить ее с рыночной.

Вторая задача. Предполагается известной стоимость актива, в качестве которой берут его текущую рыночную цену. Рассчитывается норма прибыли, которая сравнивается с приемлемым для инвестора вариантом; и т.п.

|

|

|

|

|

Дата добавления: 2014-01-03; Просмотров: 1395; Нарушение авторских прав?; Мы поможем в написании вашей работы!