КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Модифицированная внутренняя норма доходности проекта (MIRR)

|

|

|

|

Внутренняя норма доходности предполагает реинвестирование полученных доходов по ставке IRR. Для корректного учета реинвестирования используется модифицированная внутренняя норма доходности, общая формула расчета которого имеет вид:

|

где R — месячная норма прибыли при реинвестировании, МIRR — месячная модифицированная внутренняя норма доходности.

Из этой формулы для расчета MIRR получим следующую формулу:

Для автоматизации расчета MIRR используется функция МВСД:

МIRR= (МВСД(денежный поток; r, R) + 1)(n-1)/n - 1.

МIRR может применяться при анализе любых проектов, т. е. и неординарных.

Отметим, что годовая модифицированная внутренняя норма доходности МIRR, будет равна

|

5. Метод расчета периода окупаемости инвестиций (DРВ, РВ)

Метод состоит в определении того срока, который понадобится для возмещения суммы первоначальных инвестиций, т. е. дисконтированный срок окупаемости инвестиций DРВ (Disconted рауbаск реriod) удовлетворяет условию

а при последовательном инвестировании финансовых ресурсов

|

DРВ определяется путем последовательного суммирования членов ряда дисконтированных доходов до тех пор, пока не будет получена сумма, равная или превышающая соответствующую сумму дисконтированных инвестиций. Отметим, что это может случиться несколько раз, но DРВ — это последний номер периода, для которого выполняется (4.2).

Обозначим:

|

причем m — последний номер периода, для которого выполняется соотношение SCFdm <=SIdm <=SCFdm+1

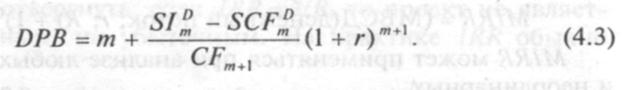

Тогда дисконтированный срок окупаемости инвестиций определяется следующим образом:

Статический срок окупаемости определяется аналогичным образом:

|

В оценке инвестиционных проектов критерии РВ и DРВ могут использоваться двояко:

а) проект принимается, если окупаемость имеет место,

т. е. DРВ(РВ) < = n;

б) проект принимается только в том случае, если срок окупаемости не превышает установленного в компании некоторого лимита НТ,

т. е. DРВ(РВ) <= HT.

Срок окупаемости должен использоваться не в качестве критерия выбора инвестиционного проекта, а лишь в виде ограничения при принятии решения. Это означает, что если срок окупаемости больше принятого граничного значения, то инвестиционный проект исключается из состава рассматриваемых.

|

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 542; Нарушение авторских прав?; Мы поможем в написании вашей работы!