КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Методика оценки эффективности инновационных проектов

|

|

|

|

Оценка эффективности инновационных проектов: сущность и принципы

Инновационная деятельность отличается неопределенностью результатов, что усложняет оценку ее эффективности.

В основу оценки эффективности положены принципы, применимые к любым типам проектов независимо от их технических, технологических, финансовых, отраслевых или региональных особенностей:

- рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода) — от предынвестиционных исследований до прекращения проекта;

- моделирование денежных потоков, включающих все связанные с осуществлением проекта денежные поступления и расходы за расчетный период с учетом возможности использования различных валют;

- сопоставимость условий сравнения различных проектов (вариантов проекта);

- принцип положительности и максимума эффекта;

- учет фактора времени;

- учет только предстоящих затрат и поступлений.

- сравнение «с проектом» и «без проекта»;

- учет всех наиболее существенных последствий проекта;

- учет всех участников проекта, несовпадения их интересов и разных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

- многоэтапность оценки на разных стадиях разработки и осуществления проекта с разной глубиной проработки;

- учет влияния на эффективность инвестиционного проекта потребности в оборотном капитале, необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов;

- учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта) и возможности использования при реализации проекта нескольких валют;

- учет (в количественной форме) влияния неопределенностей и рисков, сопровождающих реализацию проекта.

Эффективность проекта в целом оценивается для определения потенциальной привлекательности проекта и поиска источников финансирования. Она включает общественную и коммерческую составляющие. Показатели общественной эффективности учитывают социально-экономические последствия осуществления инвестиционного проекта для общества в целом. Показатели коммерческой эффективности проекта учитывают финансовые последствия его осуществления для участника.

Эффективность инвестиционных проектов оценивается в течение расчетного периода от начала проекта до его прекращения. Чем больше расчетный период, тем сложнее учет возможных результатов проекта.

Расчетный период разбивается на шаги — отрезки, в пределах которых проводится агрегирование данных, используемых для оценки финансовых показателей. Шаги расчета определяются их номерами (0, 1,...). Время в расчетном периоде измеряется в годах или долях года и отсчитывается от фиксированного момента t = 0, принимаемого за базовый.

Как и любая финансовая операция, проект порождает денежные потоки (потоки реальных денег).

Значение денежного потока обозначается через Ф(t), если оно относится к моменту времени t, или через Ф(m), если оно относится к m-му шагу.

На каждом шаге значение денежного потока характеризуется:

- притоком, равным размеру денежных поступлений (или результатов в стоимостном выражении) на этом шаге;

- оттоком, равным платежам на этом шаге;

- сальдо (активным балансом, эффектом), равным разности между притоком и оттоком.

Денежный поток Ф(t) обычно состоит из (частичных) потоков от отдельных видов деятельности:

- денежного потока от инвестиционной деятельности Ф0 (t);

- денежного потока от операционной деятельности Ф0(t),

- денежного потока от финансовой деятельности Фф(t)

|

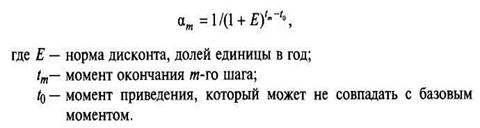

Учет фактора времени ориентирован на то, что настоящая ценность денег больше, чем будущая. Поэтому для соизмерения разновременных величин применяется дисконтирование (приведение их к ценности настоящего момента времени). Для приведения к начальному моменту времени используется коэффициент дисконтирования аm, определяемый как величина, обратная начислению процента:

Норма дисконта Е представляет собой минимальный прибыльный процент, при котором инвестиционный проект будет доходным. В отдельных случаях значение нормы дисконта может выбираться разным для разных шагов расчета (переменная норма дисконта). Это может быть целесообразно в случаях:

- переменного по времени риска;

- переменной по времени структуры капитала при оценке коммерческой эффективности инвестиционного проекта.

Денежные потоки от финансовой деятельности учитываются, как правило, только на этапе оценки эффективности участия в проекте.

Различаются нормы дисконта — коммерческая, участника проекта, социальная и бюджетная.

Основные показатели, используемые для расчетов эффективности инвестиционных проектов, следующие:

- чистый доход;

- чистый дисконтированный доход;

- внутренняя норма доходности;

- потребность в дополнительном финансировании;

- индексы доходности затрат и инвестиций;

- срок окупаемости;

- группа показателей, характеризующих финансовое состояние предприятия — участника проекта.

Условия финансовой реализуемости и показатели эффективности рассчитываются на основании денежного потока Ф.

Чистым доходом (ЧД) называется накопленный эффект (сальдо денежного потока) за расчетный период:

Суммирование распространяется на все шаги расчетного периода.

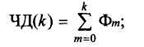

Чистый дисконтированный доход (ЧДД) — накопленный дисконтированный эффект за расчетный период — один из важнейших показателей, на основании расчета которого принимается решение об эффективности (неэффективности) проекта. ЧДД рассчитывается по формуле

Чистый дисконтированный доход (ЧДД) — накопленный дисконтированный эффект за расчетный период — один из важнейших показателей, на основании расчета которого принимается решение об эффективности (неэффективности) проекта. ЧДД рассчитывается по формуле

ЧД и ЧДД характеризуют превышение суммарными денежными поступлениями суммарных затрат для данного проекта соответственно без учета и с учетом фактора времени.

Разность (ЧД — ЧДД) нередко называют дисконтом проекта. Положительное значение чистого дисконтированного дохода (ЧДД > 0) показывает, что данный вариант проекта при выбранной норме дисконта доходен, т.е. инвестор получит норму прибыли выше, чем расчетная норма дисконта. Если сравниваются альтернативные проекты, предпочтение должно отдаваться проекту с большим значением ЧДД.

В некоторых случаях определение внутренней нормы доходности (ВИД) предваряет инвестиционные расчеты. Это определяется тем, что она выявляет границу, отделяющую все доходные инвестиционные проекты от убыточных. Чаще всего для инвестиционных проектов, начинающихся с инвестиционных затрат и имеющих положительный чистый доход, внутренней нормой доходности называется положительное число Ев, если:

- при норме дисконта Е = Ев чистый дисконтированный доход проекта обращается в 0,

- это число единственное.

Для оценки эффективности инвестиционных проектов значение ВИД необходимо сопоставлять с нормой дисконта Е. Инвестиционные проекты, у которых ВНД > Е, имеют положительный ЧДД и поэтому эффективны. Проекты, у которых ВНД < Е, имеют отрицательный ЧДД и потому неэффективны.

Для оценки эффективности инвестиционного проекта за первые k шагов расчетного периода используются следующие показатели:

Для оценки эффективности инвестиционного проекта за первые k шагов расчетного периода используются следующие показатели:

- текущий чистый доход (накопленное сальдо):

- текущий чистый дисконтированный доход (накопленное дисконтированное сальдо):

- текущая внутренняя норма доходности.

Сроком окупаемости называется продолжительность периода от начального момента до момента окупаемости. Начальным моментом обычно считается начало нулевого шага или операционной деятельности. Моментом окупаемости называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый доход ЧД(k) становится положительным.

Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до момента окупаемости с учетом дисконтирования — того наиболее раннего момента времени в расчетном периоде, после которого текущий чистый дисконтированный доход ЧДД(k) становится положительным.

Потребность в дополнительном финансировании (ПФ) — максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Величина ПФ показывает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска.

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) — максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности. Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Индексы доходности характеризуют (относительную) отдачу проекта на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются:

- индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам);

- индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков;

- индекс доходности инвестиций (ИД) — отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций;

- индекс доходности дисконтированных инвестиций (ИДД) — отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧДД к накопленному дисконтированному объему инвестиций.

При расчете ИД и ИДД могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения).

При ИД > 1 и ЧД > 0 проект признается эффективным, и наоборот. То же самое относится и к индексу доходности затрат и инвестиций.

Расчет эффективности инвестиционных проектов с использованием приведенных показателей не позволяет получить достоверный результат без учета инфляции. Инфляция существенно влияет на эффективность инвестиционного проекта, условия его финансовой реализуемости, потребность в финансировании и эффективность участия в проекте собственного капитала. Наибольшее влияние инфляция оказывает на проекты с длительным циклом и требующие больших объемов заемных средств, а также использования нескольких валют.

Учет инфляции осуществляется с использованием:

- общего индекса внутренней рублевой инфляции, определяемого с учетом систематически корректируемого рабочего прогноза хода инфляции;

- прогнозов валютного курса рубля;

- прогнозов внешней инфляции;

- прогнозов изменения во времени цен на продукцию и ресурсы (в том числе газ, нефть, энергоресурсы, оборудование, строительно-монтажные работы, сырье, отдельные виды материальных ресурсов), а также прогнозов изменения уровня средней заработной платы и других укрупненных показателей на перспективу;

- прогноза ставок налогов, пошлин, ставок рефинансирования Банка России и других финансовых нормативов государственного регулирования.

Для описания влияния инфляции на эффективность инвестиционного проекта используются следующие показатели:

- общий индекс инфляции за период; он отражает отношение среднего уровня цен в конце m-го шага к среднему уровню цен в начальный момент времени;

- общий индекс инфляции за m -й шаг Jm, отражающий отношение среднего уровня цен в конце m-го шага к среднему уровню цен в конце (m-1) -гo шага (цепной общий индекс инфляции);

- темп (уровень, норма) общей инфляции за этот шаг im; выражаемый обычно в процентах в год (или в месяц);

- средний базисный индекс инфляции на m -м шаге, отражающий отношение среднего уровня цен в середине m -то шага к среднему уровню цен в начальный момент.

Аналогичными показателями характеризуется изменение цен на отдельные виды товаров и услуг.

Использование Методических рекомендаций по оценке эффективности инвестиционных проектов для целей инновационных проектов имеет существенные ограничения, связанные с особенностями проектов. Поскольку большинство инновационных проектов требует внешнего инвестирования, в составе финансового раздела бизнес-плана приводится расчет проектной эффективности, как правило, определяемой в соответствии с Методическими рекомендациями с учетом степени риска и неопределенности результатов. При этом наиболее реальны те результаты расчетов, что осуществлены для инноваций с коротким жизненным циклом, преимущественно псевдоинноваций.

Практически любые инвестиции в большей или меньшей степени являются рисковыми. Чем серьезнее инвестиционный проект, крупнее инвестиции, продолжительнее срок получения отдачи от них, тем выше инвестиционный риск.

Инвестиционные риски могут заключаться:

- в упущенной выгоде (когда принимается решение о реализации инвестиционного проекта, который в результате дает меньший, чем другие, доход);

- в снижении доходности в результате воздействия ряда внутренних и внешних факторов (уменьшение объемов продаж по сравнению с запланированным, изменение процентной ставки по кредиту и так далее);

- в возможных прямых финансовых потерях из-за банкротства партнеров, изменения рыночной конъюнктуры и прочих факторов.

Еще более рискованны инновационные проекты, в которых на общие инвестиционные риски налагаются специфические инновационные.

Существует множество инновационных рисков и направлений их воздействия на оценку результатов инновационного процесса. Инновационные риски связаны с особенностями инноваций как объекта управления. Их уровень определяется несколькими факторами:

1) этапом инновационного цикла, определяемым видом инновации (наибольший риск свойственен разработке базовых инноваций со слабой предсказуемостью результата и срока его получения);

2) видом инновации (для продукт-инновации риск связан с возможностью появления на рынке нового товара с лучшими свойствами, качеством и ценой, для процесс-инновации — с несоответствием ее параметров с требованиями рынка по качеству продукции, выпускаемой с ее использованием);

3) завышением (реже — занижением) авторами характеристик инновации;

4) недостатком информации о рыночном спросе (объемах, продолжительности) на продукт-инновацию;

5) недостатком информации о требуемых характеристиках оборудования, квалификации персонала при освоении продукт-инновации;

6) недостаточной квалификацией разработчиков, воплощающих инновационную идею;

7) неполнотой информации о требуемых объемах финансирования для коммерциализации инновационной идеи; и многими другими.

Для того чтобы расчет эффективности инновационных проектов был достаточно достоверным, необходим учет факторов риска и неопределенности.

Оценка влияния риска на конечный результат имеет очень важное значение для правильности выбора инновационного проекта, а также для планирования инновационного портфеля.

Существует достаточно много методов оценки рисков инвестиционных проектов:

- метод аналогий;

- корректировка нормы дисконта;

- корректировка ожидаемых денежных потоков;

- анализ чувствительности;

- анализ сценариев развития событий;

- имитационное моделирование.

Метод аналогий. Заключается в сравнении проекта с аналогичным, осуществляемым в тех же внутренних и внешних условиях. При всей своей простоте он имеет существенный недостаток: требует полной аналогии условий осуществления проекта, что для инновационного проекта практически невозможно, даже при разработке и внедрении псевдоинноваций.

Корректировка нормы дисконта. Этот метод заключается в проведении расчетов с использованием выбранной нормы дисконта и по более высокой норме, рассчитанной с учетом возможных изменений состояния внешней среды. Однако для проектов, связанных с реализацией улучшающих и псевдоинноваций, риск максимален для начальных стадий и уменьшается по мере укрепления новой продукции (работы или услуги) на рынке.

Корректировка ожидаемых денежных потоков. В отличие от предыдущего этим методом проводится корректировка денежных потоков (как притоков, так и оттоков) по коэффициентам, рассчитанным методом экспертных оценок. В данном случае точность результатов обусловлена качеством работы экспертов.

Анализ чувствительности. Недостаток метода заключается в том, что, во-первых, в нем невозможно учесть риск неосуществимости инновационного проекта на ранних стадиях; во-вторых, изменение каждого из факторов рассматривается изолированно, тогда как они, как правило, влияют на конечный результат одновременно.

Анализ сценариев развития событий. Прорабатываются три возможных сценария: запланированный (расчетный), пессимистический (с резким отклонением в худшую сторону всех вводимых параметров) и оптимистический (при отклонении вводимых параметров в положительную сторону). Этот метод также основан на экспертных оценках возможности положительного или отрицательного стечения обстоятельств, что делает его результаты достаточно субъективными. Вместе с тем метод сценариев применим на всех этапах формирования инновационного проекта и может помочь в принятии решения о его продолжении или отклонении на любой стадии инновационного цикла.

Имитационное моделирование. Связано с разработкой математических моделей и проведением ряда расчетов для получения данных о влиянии на конечный результат нескольких одновременно действующих на него факторов.

Алгоритм моделирования показывает, что качество результата имитационного моделирования зависит от ряда факторов:

- степени детализации отбора входных переменных параметров математической модели;

- точности установления математических взаимосвязей между входными и выходными параметрами модели;

- соответствия заданных законов распределения вероятностей для параметров математической модели реальным.

Тем не менее, несмотря на ряд ограничений, этот метод оценки инновационных рисков в настоящее время наиболее точен и достоверен.

Все методы, кроме первого, включают разработку сценариев реализации проекта в наиболее вероятных или наиболее опасных для каких-либо участников условиях и оценку финансовых последствий осуществления таких сценариев.

Это дает возможность при необходимости предусмотреть в проекте меры по предотвращению или перераспределению возникающих потерь. К таким мерам могут относиться:

- создание необходимых запасов, резервов денежных средств, отчислений в дополнительный фонд;

- корректировка условий взаиморасчетов между участниками проекта;

- страхование участников проекта на те или иные страховые случаи.

Эти меры могут ограниченно снизить риск для инновационного проекта, поскольку инновационная деятельность — один из самых рисковых видов деятельности. Указанные методы применяются для оценки риска и неопределенности преимущественно инвестиционных проектов.

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 957; Нарушение авторских прав?; Мы поможем в написании вашей работы!