КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Возникновение финансов. Социально-экономическая сущность финансов

|

|

|

|

Основной целью разработки плана поступления и расходования денежных средств является прогнозирование во времени валового и чистого денежных потоков предприятия в разрезе отдельных видов его хозяйственной деятельности и обеспечение постоянной платежеспособности на всех этапах планового периода.

План поступления и расходования денежных средств разрабатывается на предприятии в такой последовательности:

1. Прогнозируется поступление и расходование денежных средств по операционной деятельности предприятия, так как ряд результативных показателей этого плана служат исходной предпосылкой разработки других составных его частей.

2. Разрабатываются плановые показатели поступления и расходования денежных средств по инвестиционной деятельности предприятия (с учетом чистого денежного потока по операционной его деятельности).

3. Рассчитываются плановые показатели поступления и расходования денежных средств по финансовой деятельности предприятия, которая призвана обеспечить источники внешнего финансирования операционной и инвестиционной его деятельности в предстоящем периоде.

4. Прогнозируются валовой и чистый денежные потоки, а также динамика остатков денежных средств по предприятию в целом.

I. Прогнозирование поступления и расходования денежных средств по операционной деятельности предприятия осуществляется двумя основными способами: 1) исходя из планируемого объема реализации продукции; 2) исходя из планируемой целевой суммы чистой прибыли.

1. При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемого объема реализации продукции расчет отдельных показателей плана осуществляется в такой последовательности.

1.1 Определение планового объема реализации продукции базируется на разработанной производственной программе (плане производства продукции), учитывающей потенциал соответствующего товарного рынка. Такой подход позволяет увязывать плановый объем реализации продукции с ресурсным потенциалом предприятия и уровнем его использования, а также емкостью соответствующего товарного рынка. Базовым показателем расчета плановой суммы реализации продукции выступает в этом случае планируемый объем производства товарной продукции. Модель расчета планового объема реализации продукции имеет следующий вид:

ОРП = ЗГПН + ПТП -ЗГПК,

где ОРП — плановый объем реализации продукции в рассматриваемом периоде (месяце); ЗГПН — сумма запасов готовой продукции на начало планируемого периода;

ПТП — суммарный объем производства готовой товарной продукции в рассматриваемом плановом периоде; ЗГПК— сумма запасов готовой продукции на конец рассматриваемого периода.

Плановый объем реализации продукции дифференцируется в разрезе реализации за наличный расчет и с предоставлением товарного (коммерческого) кредита с учетом сложившейся хозяйственной практики.

1.2 Расчет планового коэффициента инкассации дебиторской задолженности осуществляется исходя из фактического его уровня в отчетном периоде с учетом намечаемых мероприятий по изменению политики предоставления товарного (коммерческого) кредита.

1.3. Расчет плановой суммы поступления денежных средств от реализации продукции осуществляется по следующей формуле:

ПДСП = ОРпн + (ОРПК хКИ) + НОпр,

где ПДСП — плановая сумма поступления денежных средств от реализации продукции в рассматриваемом периоде; ОРПН — плановый объем реализации продукции за наличный расчет в рассматриваемом периоде; ОРПК — объем реализации продукции в кредит в текущем периоде; КИ — коэффициент текущей инкассации дебиторской задолженности, выраженный десятичной дробью; НОпр — сумма ранее неинкассированного остатка дебиторской задолженности (подлежащего инкассации в плановом периоде).

Рассчитанный показатель плановой суммы поступления денежных средств от реализации продукции характеризует планируемый объем положительного денежного потока предприятия по операционной деятельности.

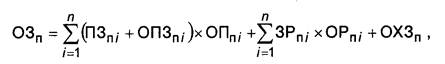

1.4. Определение плановой суммы операционных затрат по производству и реализации продукции является одним из наиболее трудоемких этапов прогнозирования денежных потоков предприятия. В его основе лежит калькулирование себестоимости отдельных видов продукции (производственной и полной). В состав плановой себестоимости конкретного вида продукции включаются все прямые и непрямые затраты на ее производство и реализацию. В наиболее общем виде плановая сумма совокупных операционных затрат предприятия может быть представлена следующим расчетным алгоритмом:

где ОЗП — плановая сумма операционных затрат по производству и реализации продукции; ПЗПi — плановая сумма прямых затрат на производство единицы продукции; ОПЗПi — плановая сумма общепроизводственных (непрямых) затрат на производство единицы продукции; ОПпi — планируемый об]ем производства конкретных видов продукции в натуральном выражении; ЗРпi — плановая сумма затрат на реализацию единицы продукции; ОРпi — планируемый объем реализации конкретных видов продукции в натуральном выражении; ОХЗП — плановая сумма общехозяйственных затрат предприятия (административно-управленческих расходов по предприятию в целом).

1.5. Расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции), осуществляется исходя из планируемого объема реализации отдельных видов продукции и соответствующих ставок налога на добавленную стоимость, акцизного сбора и других аналогичных налогов.

1.6. Расчет плановой суммы валовой прибыли предприятия по операционной деятельности производится по следующей формуле:

ВПП = ОРП-ОЗП-НПД,

где ВПП — плановая сумма валовой прибыли предприятия по операционной деятельности в рассматриваемом периоде;

ОРП — плановый объем реализации продукции в рассматриваемом периоде;

ОЗП — плановая сумма операционных затрат по производству и реализации продукции;

НПД — плановая сумма налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции).

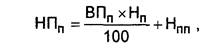

1.7 Расчет плановой суммы налогов, уплачиваемых за счет прибыли, осуществляется по следующей формуле:

где НПП — плановая сумма налогов, уплачиваемых за счет прибыли; ВПП — плановая сумма валовой прибыли предприятия по операционной деятельности; Нп — ставка налога на прибыль, в процентах; Нпп — сумма прочих налогов и сборов, уплачиваемых за счет прибыли.

1.8 Расчет плановой суммы чистой прибыли предприятия по операционной деятельности производится по формуле:

ЧПп = ВПп-НПп,

где ЧПП— плановая сумма чистой прибыли предприятия по операционной деятельности в рассматриваемом периоде; ВПП— плановая сумма валовой прибыли предприятия по операционной деятельности в рассматриваемом периоде; НПП — плановая сумма налогов, уплачиваемых за счет прибыли.

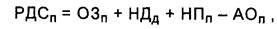

1.9 Расчет плановой суммы расходования денежных средств по операционной деятельности осуществляется по следующей формуле:

где РДСП — плановая сумма расходования денежных средств по операционной деятельности в рассматриваемом периоде; ОЗП — плановая сумма операционных затрат по производству и реализации продукции; НПД— плановая сумма налогов и сборов, уплачиваемых за счет дохода (входящих в цену продукции); НПП— плановая сумма налогов, уплачиваемых за счет прибыли; АОП— плановая сумма амортизационных отчислений от основных средств и нематериальных активов.

Рассчитанный показатель плановой суммы расходования денежных средств характеризует планируемый объем отрицательного денежного потока предприятия по операционной деятельности.

1.10 Расчет плановой суммы чистого денежного потока может быть осуществлен по любому из рассматриваемых ниже алгоритмов:

ЧДПП = ЧПП + АОП, или

ЧДПП = ПДСП - РДСП,

где ЧДПП — плановая сумма чистого денежного потока предприятия в рассматриваемом периоде; ЧПП — плановая сумма чистой прибыли предприятия по операционной деятельности; АОП — плановая сумма амортизационных отчислений от основных средств и нематериальных активов; ПДСП — плановая сумма поступления денежных средств от реализации продукции; РДСП — плановая сумма расходования денежных средств по операционной деятельности.

2. При прогнозировании поступления и расходования денежных средств по операционной деятельности исходя из планируемой целевой суммы чистой прибыли расчет отдельных показателей плана осуществляется в такой последовательности.

2.1 Определение плановой целевой суммы чистой прибыли предприятия представляет собой наиболее сложный этап в системе прогнозных расчетов денежных потоков. Целевая сумма чистой прибыли представляет собой плановую потребность в финансовых ресурсах, формируемых за счет этого источника, обеспечивающую реализацию целей развития предприятия в предстоящем периоде. Расчет целевой суммы чистой прибыли предприятия ведется в разрезе отдельных элементов предстоящей потребности, состав которых представлен на рис. 14.3.

Результаты прогнозных расчетов целевой суммы чистой прибыли предприятия в разрезе перечисленных элементов позволяют не только сформировать исходную базу планирования его денежных потоков, но и определить внутренние пропорции предстоящего ее использования.

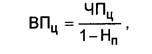

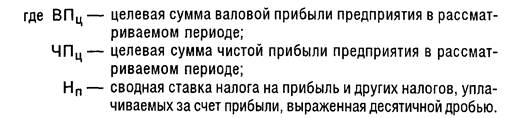

2.2. Расчет плановой целевой суммы валовой прибыли предприятия осуществляется по следующей формуле:

2.3. Расчет плановой суммы налогов, уплачиваемых за счет прибыли, производится по формуле:

НПП = ВПЦ – ЧПЦ,

где НПП — плановая сумма налогов, уплачиваемых за счет прибыли; ВПЦ — целевая сумма валовой прибыли предприятия в рассматриваемом периоде; ЧПЦ — целевая сумма чистой прибыли предприятия в рассматриваемом периоде.

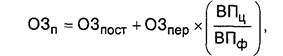

2.4. Определение плановой суммы операционных затрат по производству и реализации продукции при этом методе прогнозирования носит обобщенный характер, так как предполагает, что производственная программа под целевую сумму прибыли еще не сформирована. Упрощенный алгоритм осуществления таких расчетов имеет следующий вид:

где О3П — плановая сумма операционных затрат по производству и реализации продукции в рассматриваемом периоде; ОЗПОСТ— фактическая сумма постоянных операционных затрат в аналогичном предшествующем периоде; 03пер— фактическая сумма переменных операционных затрат в аналогичном предшествующем периоде; ВПЦ— плановая целевая сумма валовой операционной прибыли предприятия; ВПф — фактическая сумма валовой операционной прибыли предприятия в аналогичном предшествующем периоде.

В составе плановых операционных затрат отдельной позицией отражается сумма амортизационных отчислений.

2.5. Расчет плановой суммы поступления денежных средств от реализации продукции осуществляется по следующей формуле:

где ПДСП — плановая сумма поступления денежных средств от реализации продукции в рассматриваемом периоде; ВПЦ— плановая целевая сумма валовой операционной прибыли предприятия; ОЗП — плановая сумма операционных затрат по производству и реализации продукции в рассматриваемом периоде; Нд — сводная ставка налога на добавленную стоимость и других налогов и сборов, уплачиваемых за счет доходов, выраженная десятичной дробью.

2.6. Расчет плановой суммы налоговых платежей, уплачиваемых за счет дохода (входящих в цену продукции), производится по такой формуле:

НПд = ПДСп-ОЗп-ВПц,

где НПД — плановая сумма налогов и сборов, уплачиваемых за счет дохода (входящих в цену продукции); ПДСП — плановая сумма поступления денежных средств от реализации продукции в рассматриваемом периоде; ОЗП — плановая сумма операционных затрат по производству и реализации продукции в рассматриваемом периоде; ВПу — плановая целевая сумма валовой операционной прибыли предприятия.

2.7. Расчет плановой суммы расходования денежных средств по операционной деятельности основывается на плановых операционных затратах предприятия (без суммы амортизационных отчислений) и плановой сумме налогов и сборов, уплачиваемых за счет доходов и прибыли.

2.8. Расчет плановой суммы чистого денежного потока основывается на ранее рассмотренных алгоритмах. Этот показатель может быть определен путем суммирования целевой суммы чистой прибыли и амортизационных отчислений или как разность между суммой поступления и расходования денежных средств в планируемом периоде.

II. Прогнозирование поступления и расходования денежных средств по инвестиционной деятельности осуществляется методом прямого счета. Основой осуществления этих расчетов являются:

1. Программа реального инвестирования, характеризующая объем вложения денежных средств в разрезе отдельных осуществляемых или намечаемых к реализации инвестиционных проектов.

2. Проектируемый к формированию портфель долгосрочных финансовых инвестиций. Если такой портфель на предприятии уже сформирован, то определяется необходимая сумма денежных средств для обеспечения его прироста или объем реализации инструментов долгосрочных финансовых инвестиций.

3. Предполагаемая сумма поступления доходов от реализации основных средств и нематериальных активов. В основу этого расчета должен быть положен план их обновления.

4. Прогнозируемый размер инвестиционной прибыли. Так как прибыль от завершенных реальных инвестиционных проектов, вступивших в стадию эксплуатации, показывается в составе операционной прибыли предприятия, в этом разделе прогнозируется размер прибыли только по долгосрочным финансовым инвестициям — дивидендам и процентам к получению.

III. Прогнозирование поступления и расходования денежных средств по финансовой деятельности осуществляется методом прямого счета на основе потребности предприятия во внешнем финансировании, определенной по отдельным ее элементам (алгоритмы расчета этой потребности рассмотрены ранее). Основой осуществления этих расчетов являются:

1. Намечаемый объем дополнительной эмиссии собственных акций или привлечения дополнительного паевого капитала. В план поступления денежных средств включается только та часть дополнительной эмиссии акций, которая может быть реализована в конкретном предстоящем периоде.

2. Намечаемый объем привлечения долгосрочных и краткосрочных финансовых кредитов и займов во всех их формах (привлечение и обслуживание товарного кредита, а также краткосрочной внутренней кредиторской задолженности отражается денежными потоками по операционной деятельности).

3. Сумма ожидаемого поступления средств в порядке безвозмездного целевого финансирования. Эти показатели включаются в план на основе утвержденных государственного бюджета или соответствующих бюджетов других государственных и негосударственных органов (фондов, ассоциаций и т.п.).

4. Суммы предусмотренных к выплате в плановом периоде основного долга по долгосрочным и краткосрочным финансовым кредитам и займам. Расчет этих показателей осуществляется на основе конкретных кредитных договоров предприятия с банками или другими финансовыми институтами (в соответствии с условиями амортизации основного долга).

5. Предполагаемый объем дивидендных выплат акционерам (процентов на паевой капитал). В основе этого расчета лежит планируемая сумма чистой прибыли предприятия и осуществляемая им дивидендная политика.

Показатели разработанного плана поступления и расходования денежных средств служат основой оперативного планирования различных видов денежных потоков предприятия.

Далее Разработка платежного календаря

ЛИЗИНГ (от англ, leasing — аренда) — долгосрочная аренда (на срок от 6 месяцев до нескольких лет) машин, оборудования, транспортных средств, сооружений производственного назначения, предусматривающая возможность их последующего выкупа арендатором. Лизинг осуществляется на основе долгосрочного договора между лизинговой компанией (лизингодателем), приобретающей оборудование за свой счет и сдающей его в аренду на несколько лет, и фирмой-арендатором (лизингополучателем), которая постепенно вносит арендную плату за использование лизингового имущества. После истечения срока действия договора арендатор либо возвращает имущество лизинговой компании, либо продлевает срок действия договора (заключает новый договор), либо выкупает имущество по остаточной стоимости. Международным называют лизинг, договор о котором заключается между арендатором и арендодателем, находящимися в разных странах.

ЛИЗИНГ БАНКОВСКИЙ - лизинговая сделка, в которой в качестве лизинговой компании выступает банк, приобретающий по заказу лизингополучателя оборудование и сдающий ему это оборудование в аренду.

ЛИЗИНГ ВОЗВРАТНЫЙ - см. ЛИЗ-БЭК. (англ. lease-back — обратная аренда) — приобретение лизинговой компанией за наличный расчет оборудования в другой стране у фирмы-изготовителя с последующим его предоставлением той же фирме в аренду.

ЛИЗИНГ ГЕНЕРАЛЬНЫЙ - договор о лизинге, дающий право лизингополучателю дополнять список арендуемого оборудования без дополнительного согласования с лизинговой фирмой (лизингодателем).

ЛИЗИНГ ИМПОРТНЫЙ - закупка лизинговой компанией оборудования у зарубежных фирм с последующей передачей его в аренду отечественным предприятиям — лизингополучателям.

ЛИЗИНГ КЛАССИЧЕСКИЙ - форма лизинга, при которой лизингополучатель принимает на себя все расходы, связанные с содержанием и эксплуатацией оборудования, включая налоговые выплаты.

ЛИЗИНГ ОПЕРАТИВНЫЙ - форма лизинга, при которой лизинговая компания (арендодатель) оказывает лизингополучателю услугу по содержанию и ремонту арендованного имущества.

ЛИЗИНГ ОПЕРАЦИОННЫЙ - договор аренды, заключаемый на срок, меньший амортизационного периода, что дает возможность лизингодателю после окончания договора вновь сдать имущество в аренду.

ЛИЗИНГ ПОЛНЫЙ — форма лизинга, предусматривающая обслуживание, ремонт, замену арендованного оборудования лизинговой компанией (лизингодателем).

ЛИЗИНГ ФИНАНСОВЫЙ - договор о лизинге, согласно которому лизингополучатель выплачивает лизинговой компании в течение периода действия договора сумму, равную полной стоимости амортизации и доли прибыли от использования оборудования, получая право выкупа оборудования по остаточной стоимости после окончания срока действия договора, возврата оборудования или продления договора.

Все финансовые отношения имеют денежную основу. Впервые слово финансы появилось в 13 -15 вв. в Италии. Позднее этим словом стали обозначать финансовые отношения к государству.

Черты, присущие финансовым отношениям:

1.эти отношения имеют денежный характер

2. они складываются между неравноправными субъектами, один из них обладает особыми властными полномочиями (государство)

3.отношения носят фондовый характер, т.е. в их результате формируются определенные фонды денежных средств

4.общегосударственный фонд денежных средств, создаваемый с помощью финансов – это бюджет. Регулярное поступление средств в бюджет основано на принудительном характере этих поступлений, т.е. государство придает им обязательный характер и создает специальный аппарат, который обеспечит это (фискальный аппарат).

Финансы – это совокупность денежных отношений, организованных государством, в процессе которых формируются и используются общегосударственные фонды денежных средств для решения экономических политических и социальных задач государства. Субъектами финансовых отношений являются предприниматели, предприятия, домохозяйства, государство.

Финансы появляются вместе с возникновением государства. Сущность финансов, закономерности их развития, сфера товарно-денежных отношений, которые финансы охватывают, их роль в общественном воспроизводстве определяется экономическим строем общества, природой и функциями государства.

Расчленение общества на классы привело к разложению родового строя и замене его государством, которое должно было выполнять определенные функции. Для этого государству необходимы были ресурсы, которые оно формировало в принудительной форме с помощью различных налогов и сборов. Главными расходами первых государств были затраты на ведение воин, поддержание порядка, содержание двора, строительства общественных сооружений. С развитием капитализма все большее значение стали приобретать денежные доходы государства. В начале развития государства его ресурсы отождествлялись с ресурсами главы государства. Монархи были полными собственниками своих стран, неограниченно распоряжались средствами.

В условиях капитализма, когда товарно-денежные отношения становятся всеобъемлющими финансы выражают экономические отношения в связи с образованием, распределением и использованием фондов денежных средств. Основные средства капиталистических государств стали собираться в государственном бюджете.

Основные затраты капиталистических государств шли на военные цели, на содержание государственного аппарата. Процесс глобализации ведется до сих пор. Как правило, с расширением функции бюджета формируется с дефицитом.

Кроме государственных финансов в это время активно развивались финансы и предприятия. Основная форма – акционерная. Финансы предприятий обслуживают огромный кругооборот фондов денежных средств. Поэтому такое значение приобретают вопросы финансового менеджмента, т.е. эффективного управления средствами государства и предприятия.

Финансы охватывают 2 сферы:

1.та, в которой экономические и денежные отношения связаны с формированием и использованием централизованных денежных фондов государства, аккумулируемых в государственной бюджетной системе и государственных внебюджетных фондах.

2.та, которой экономические и денежные отношения формируют кругооборот денежных фондов предприятия.

Финансы – это экономические отношения, связанные с формированием, распределением и использованием централизованных и децентрализованных фондов денежных средств в целях выполнения функций и задач государства и обеспечения условий расширения воспроизводства. Централизованные финансы – это экономические отношения, связанные с использованием денежных средств государства, аккумулируемых в государственной бюджетной системе и правительственных внебюджетных фондах. Децентрализованные – денежные отношения, определяющие кругооборот денежных фондов предприятия

Финансы – это экономический инструмент распределения и перераспределения национального дохода, средство контроля за образованием и расходованием фондов денежных средств.

Виды экономических отношений, которые выражают финансы:

I. Экономические отношения между предприятиями в процессе приобретения и реализации товаров и услуг. При реализации возникает выручка. При приобретении предприятие тратит средства из фонда на оборотные средства.

II. Отношения между предприятиями и вышестоящими организациями при создании и распределении централизованных фондов денежных средств.

III. Отношения между государством и юридическими лицами при внесении налогов в бюджетную систему и обратно при финансировании расходов.

IV. Отношения между государством и гражданами при внесении ими налогов и получении государственных трансфертов (виды материальной помощи в виде стипендии, пособия по безработице и т.д.).

V. Отношения между предприятиями и гражданами с одной стороны и внебюджетными фондами при внесении платежей и получении ресурсов.

VI. Отношения между отдельными звеньями бюджетной системы

VII. Отношения между физическими и юридическими лицами с одной стороны и органами страхования с другой при уплате страховых взносов и возмещении ущерба.

VIII. Отношения в результате которых складывается кругооборот фондов предприятия.

Социально-экономическая сущность финансовых отношений состоит в исследовании вопроса – за счет кого гос-во получает финансовые ресурсы и в чьих интересах использует эти средства.

2.Функции финансов: распределительная, контрольная, регулирующая

Сущность любой экономической категории проявляется в ее функциях. Финансы выполняют 2 основные функции: распределительная и контрольная, причем они осуществляются практически одновременно. Каждая финансовая операция означает распределение совок общественного продукта и НД и одновременно контроль за этим распределением.

I Распределительная функция проявляется при распределении НД, когда происходит создание первичных или основных доходов. Их сумма составляет НД. Основной доход формируется при распределении НД среди его создателей (т.е. участников материального производства). Эти создатели НД делятся на 2 группы:

1.з/п всех работников сферы материального производства

2.доходы предприятий материального производства (юридические лица)

В результате перераспределения НД образуются вторичный или производные доходы.

Государство с помощью финансов изымает часть созданных в материальной сфере доходов и направляет их в другие сферы, осуществляя перераспределение: необходимость наличия наряду с производственной и непроизводственной сферы, связано межотраслевым и территориальным перераспределением средств, перераспределение доходов между различными социальными группами населения.

Вторичные доходы формируют конечные пропорции используя НД. Именно через распределительную функцию реализуется общественное назначение финансов: обеспечить каждого субъекта хозяйствования необходимыми финансовыми ресурсами.

II. контрольная функция. Проявляется в контроле за распределением совокупного продукта по соответствующим фондам и в контроле за их расходованием по целевому назначению. Одна из важнейших задач контроля – проверка соблюдения законодательства, (контроль за распределением совок продукта по соотв фондам,) своевременности и полноты выполнения финансовых обязательств перед бюджетом, налоговой службой, банками, а также предприятиями-партнерами (контрагенты). Т.к. финансы пронизывают общественное производство, они выступают универсальным орудием контроля со стороны общества за производством, распределением и исполнением (потреблением совокупного продукта).

Инструментом реализации контрольной функции выступает финансовая информация, заключенная в бухгалтерской статистической отчетности, в фин показателях, отраж различн стороны деят-ти пр-тия.

Важна фин дисциплина – как должно вести себя хоз-во, правила обязат для всех.

Распределяющая и контрольная функции реализуются через финансовый механизм, который является частью хозяйственного механизма. Он включает все формы финансовых отношений, порядок образования, использования централизованных и децентрализованных денежных фондов, методы финансового планирования, формы управления финансами и финансовое законодательство.

Кроме перечисленных функций финансы выполняют и другие: регулирующую, стимулирующую и т.д. Эти функции связаны с вмешательством государства через финансы в процесс воспроизводства в целях регулирования экономики и социальных отношений.

Та часть финансов, которая функционирует в сфере материального производства (финансы предприятий материальной сферы) и участвует в создании денежных доходов и накоплений выполняет функцию формирования денежных доходов.

Главное назначение финансов состоит в том, чтобы, во-первых, с помощью образования денежных доходов фондов обеспечения потребности государства и предприятия в денежных средствах, а, во-вторых, обеспечить контроль за их расходованием.

|

|

|

|

|

Дата добавления: 2013-12-12; Просмотров: 675; Нарушение авторских прав?; Мы поможем в написании вашей работы!