КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Єдиний податок

|

|

|

|

Цю класифікацію витрат реалізовано в «1С:Бухгалтерії 8 для України» шляхом віднесення витрат на різні рахунки обліку. Аналітичний облік на рахунках витрат ведеться в розрізі статей витрат (довідник «Статті витрат»)і за статтями неопера- ційних витрат.

Аналітичний облік доходів ведеться в розрізі статей доходів (довідник «Статті доходів»). Якщо подивитися у План рахунків, ми побачимо, що субконто до рахунків доходів має значення «(об.) Статті доходів». Нагадаємо: префікс «об.» свідчить про те, що підсумки виводяться лише за оборотами, за залишками не виводяться, що цілком логічно, оскільки рахунки доходів наприкінці місяця закриваються і залишки з них списуються на фінансовий результат.

Для узагальнення інформації про доходи від операційної, інвестиційної та фінансової діяльності підприємства, а також від надзвичайних подій призначено рахунки класу 7 «Доходи і результати діяльності».

Незважаючи на те, що проводки на рахунках витрат і доходів формуються багатьма документами різних підсистем обліку, при їх формуванні використовуються ті самі принципи й довідники.

Класифікація доходів та витрат. Згідно з п. 7 П(С)БО 15доходи класифікуються за такими групами:

1) дохід (виручка) від реалізації продукції (товарів, робіт, послуг);

2) інші операційні доходи;

3) фінансові доходи;

4) інші доходи;

5) надзвичайні доходи.

Власне довідник «Статті доходів» призначено для ведення аналітичного обліку за статтями на рахунках доходів (клас 7). У довіднику наявні зумовлена група «Статті доходів по структурі Декларації про прибуток» та елемент «Дохід операційної діяльності (від реалізації товарів,робіт, послуг)». До кожної статті доходів прив'язано статтю декларації з податку на прибуток, у якій цей дохід має відображатися.

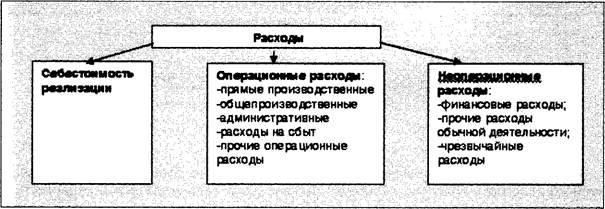

Склад витрат, що визначається П(С)БО 16 «Витрати», наведено нижче у вигляді схеми.

|

Довідник «Статті витрат» призначено для зберігання переліку статей витрат. Результат проведення документів програми залежатиме від настройок реквізитів цього довідника. Для кожного елемента довідника задаються реквізити:

- «Вид витрат» — вибираємо один із зумовлених варіантів. Цей реквізит допомагає сформувати витрати за економічними елементами: матеріальні, оплата праці, відрахування на соціальні потреби, амортизація та інші згідно з П(С)БО 16;

— «Рахунок класу 8» — рахунок, що відповідає елементу витрат, до якого належать витрати за цією статтею. Не варто нехтувати цим реквізитом, оскільки, якщо підприємство використовує рахунки класів 8 і 9, то при формуванні проводок транзитні рухи на рахунках класу 8 формуватимуться автоматично;

— «Постійна витрата» — ознака того, чи є витрата постійною або змінною. Важливо встановлювати цю ознаку, якщо підприємство використовує рахунок 91;

— «Стаття декларації по податку на прибуток» — заповнюється шляхом вибору потрібного значення з довідника «Статті податкових декларацій».

Після того як елемент довідника було використано в проведених документах, значення його реквізитів краще не змінювати. Інакше документи необхідно перепровести.

Рахунки. Рахунки обліку витрат визначаються в регістрі відомостей «Облікова політика організацій» на закладці «Бухгалтерський та податковий облік» (поле «Доходи і витрати»). Згідно з Інструкцією № 291 рахунки класу 9 «Витрати діяльності» ведуться всіма підприємствами, крім суб'єктів малого підприємництва. Такому підприємству слід установити константу в значення «Клас 9 (витрати діяльності)». Рахунки лише класу 8 можуть застосовуватися малими підприємствами та організаціями, що не ведуть комерційну діяльність. Константу вони встановлюють у значення «Клас 8 (елементи витрат)». Але податковий облік при використанні рахунків лише класу 8 вести буде складніше.

За власним бажанням підприємство може використовувати рахунки класів 8 та 9 одночасно. Для цього константі потрібно задати значення «Класи 8 та 9 (елементи і витрати діяльності)».

При формуванні проводок документа використовують рахунки обліку витрат і доходів, задані користувачем. Наприклад, для відображення доходу від реалізації використовується довідник «Схеми реалізації». Первісно в інформаційній базі наявні 4 зумовлені схеми реалізації, для кожної з них зазначено рахунок доходів, витрат і рахунок для списання собівартості реалізації, а також статті декларації з податку на прибуток.

Задіяні довідники. Про основні довідники «Статті витрат» і «Статті доходів» було написано вище. Тепер же розглянемо довідники «Статті неопераційних витрат» і «Витрати майбутніх періодів».

Довідник «Статті неопераційних витрат» використовується для ведення аналітичного обліку на рахунках неопераційних витрат. Для організацій, що використовують лише рахунки класу 8, це рахунок 85 «Інші затрати», а для організацій що використовують рахунки класу 9, — рахунки 95 — 99.

При першому запуску програми довідник заповнюється декількома статтями неопераційних витрат. У подальшому за необхідності ви зможете самостійно розширити перелік статей. Зверніть увагу: як і в попередніх довідниках, тут до кожної статті неопераційних витрат прив'язана стаття декларації з податку на прибуток. Тобто, якщо ви самостійно створюватимете новий елемент довідника, не забудьте прив'язати до нього посилання на декларацію.

Довідник «Витрати майбутніх періодів» призначено для зберігання списку витрат, які здійснені в поточний момент, але пов'язані з отриманням доходів у мабутньому, та інформації, необхідної для автоматизації списання таких витрат у майбутніх періодах. Створивши потрібний елемент, уведіть його найменування, суму витрат, у реквізитах «Початок списання» та «Закінчення» потрібно вказати часовий період списання витрат. Для елемента довідника також зазначають рахунок обліку витрат і аналітику по ньому. Надалі витрати майбутніх періодів списуватимуться шляхом рівномірного розподілу загальної суми витрат за вказаною статтею витрат на зазначений період. Списання оформляється документом «Закриття місяця»

При формуванні операційних витрат задіяно довідники «Підрозділи організації» та «Номенклатурні групи».

Довідник «Підрозділи організації» використовується для ведення кадрового та аналітичного обліку в розрізі підрозділів кожної організації. Він дозволяє вести облік витрат у розрізі структурних підрозділів підприємства (цех № 1, цех № 2 тощо).

Довідник «Номенклатурні групи» містить список номенклатурних груп, за якими ведеться облік витрат основного та допоміжного виробництва, а також виручки, отриманої від реалізації товарів, продукції, послуг. До номенклатурної групи слід об'єднувати продукцію, що має однакову структуру собівартості та належить до одного виду податкової діяльності. Реквізит «Податкове призначення» визначає вид податкової діяльності для продукції, що випускається в цій номенклатурній групі.

4. Податковий облік в програмі

Облік податку на додану вартість (ПДВ)

Яку саме схему обліку ПДВ використовувати, зазначають у договорі з контрагентом (опція «Складний облік ПДВ»). При використанні «простої» схеми обліку проводки з ПДВ завжди формуються за першою подією, під час проведення або товарних, або грошових документів.

Робота за «складною» схемою характеризується тим, що незалежно від вибраної в договорі з контрагентом схеми податкового обліку ПДВ фіксується лише документами відвантаження та надходження. Ілише наприкінці місяця, коли достовірно буде відома вся потрібна інформація, користувач проводить документ «Реєстрація авансів в податковому обліку».

Податкові накладні. Отримані від постачальника податкові документи в інформаційній базі оформляють документом «Реєстрація вхідного податкового документа». Його призначено для реєстрації первинних документів, що є підставою для внесення записів до реєстру податкових накладних. Кожен документ «Реєстрація вхідного податкового документа» відповідає одному рядку в реєстрі.

Розглянемо заповнення документа. У шапці документа потрібно вказати організацію, контрагента, договір і документ розрахунків у тому випадку, якщо в договорі зазначено ведення розрахунків у розрізі розрахункових документів. У реквізиті «Основа» з інформаційної бази вибирають документ, згідно з яким булс отримано йослуги (товари) та постачальником було виписано податкову накладну. Після того як усі ці реквізити заповнено, скористаємося кнопкою «Заповнити» для швидкого заповнення табличної частини. Виберемо варіант «Заповнити по документу-основі» — і табличну частину буде автоматично заповнено необхідною інформацією.

Для реєстрації та формування друкованих форм податкових накладних, що виписуються покупцям від імені нашої організації, призначено документ «Податкова накладна». Ним оформляються такі види операцій:

- «Операції, які обкладаються ПДВ» - для товарів, оподатковуваних за ставками 0% та 20%;

- «Операції, звільнені від ПДВ» - для товарів, оподатковуваних за ставко «Без ПДВ»;

- «Операції, які не є об’єктом оподаткування» - для товарів, оподатковуваних за ставко «Не ПДВ» та ін.

У шапці документа необхідно вказати контрагента і договір з ним. Документ складається з декількох табличних частин, призначених для введення товарів, тари, послуг, ОЗ, нематеріальних активів.

Для швидкого заповнення табличної частини в реквізиті «Док. основа» потрібно зазначити документ, на підставі якого виписуємо податкову накладну. Завдяки цьому табличну частину буде заповнено всіє необхідною інформацією.

Для формування податкових накладних можна скористатися також і обробкою «Формування податкових документів». А для заповнення податкових накладних щодо роздрібних продажів існує обробка «Формування податкових документів по роздрібу».

Обробка «Формування податкових документів» використовує як вихідні дані суми податкових зобов’язань з ПДВ, розраховані за даними обліку. На закладці «Настройка» необхідно зазначити організацію та вибрати один з режимів роботи:

- «Зобов’язання, які виникли за період»;

- «Непідтверджені зобов’язання на дату».

Облік ПДВ можна перевіряти за допомогою стандартних бухгалтерських звітів по субрахунках 6412, 643 і 644. Наприклад, звіт «Аналіз субконто», проведений по субрахунку 6431, покаже суми незакритих авансів, а той самий звіт субрахунку 6441 допоможе перевірити їх відповідність нарахованому ПДВ.

Регламентований звіт «Податкова декларація з ПДВ» заповнюється автоматично згідно «Реєстру податкових накладних», а той в свою чергу формується документами «Реєстрація вхідного податкового документа» та «Податкова накладна».

Форма звіту «Податкова декларація з ПДВ» формується із списку «Регламентовані та фінансові звіти» меню «Звіти». Потрібно лише вказати дату заповнення і натиснути кнопку «Заповнити».

Облік податку на прибуток

Витрати і доходи податкового обліку обліковуються на рахунках бухгалтерського Плану рахунків. З цією метою у Плані рахунків з'явилася нова ознака «П/о», його вказують для рахунків доходів і витрат, а також для рахунків класів 1,2. Але для рахунків обліку запасів, необоротних активів і деяких інших рахунків також уключено ознаку податкового обліку. Зроблено це з метою мати можливість відстежити податкове призначення цих активів, адже вони не відразу списуються на витрати.

Програма дуже «пильно» стежить за дотриманням цільового використання придбаних активів. Цільове використання активу ви вказуєте при його оприбуткуванні в реквізиті «Податкове призначення». В програмі використовують два види податкових призначень:

— «Податкове призначення доходів та витрат» — визначає вид податкової діяльності при нарахуванні доходів і витрат; використовується разом з рахунками класів 7, 8, 9 (Госп. д-сть, Негосп. д-сть та ін.). Його вказують у документах продажу, а також у документах, що реєструть інші доходи і витрати;

— «Податкове призначення ПДВ» — визначає вид діяльності з ПДВ при купівлі та використанні активів; використовуються в документах «Надходження товарів та послуг», «Надходження додаткових витрат», «Реалізація товарів та послуг», «Звіт про роздрібний продаж» тощо для зазначення параметрів нарахування ПДВ, а також для реєстрації та подальшого контролю цільового призначення активів (Опод. ПДВ, Неопод. ПДВ та ін.).

Зазначити, за якою схемою оподаткування працює підприємство, потрібно в «Обліковій політиці організації».

У регістрі відомостей «Ставки податку на прибуток» вказують усі види діяльності підприємства і для кожного з них задають ставку податку на прибуток.

Ставки податку на прибуток підприємств:

з 1 квітня 2011 року по 31 грудня 2011 року - 23%;

з 1 січня 2012 року по 31 грудня 2012 року - 21%;

з 1 січня 2013 року по 31 грудня 2013 року - 19%;

з 1 січня 2014 - 16%.

Але, крім цього, існує ще один регістр відомостей, безпосередньо пов'язаний з веденням податкового обліку. Це «Параметри податкового обліку» (меню «Підприємство - Облікова політика – Параметри податкового обліку»).

У цьому регістрі відомостей зберігається інформація про параметри податкового обліку, значення яких визначаються нормативною базою і застосування яких є обов'язковим для всіх підприємств та організацій. Змінюватися параметри можуть лише при зміні нормативної бази податкового обліку, наприклад, при зміні законів щодо податкового обліку або форм та порядків заповнення податкових декларацій.

Регістр складається з двох закладок. На закладці «Витрати на відрядження» зазначено граничну суму добових, що виплачується працівнику, який перебуває у відрядженні. На закладці «Нормовані витрати» зазначено перелік нормованих витрат і норму витрат згідно з положеннями ПКУ.

Операції із запасами в податковому обліку відображаються тими самими документами, що і в бухгалтерському. При проведенні документи формують проводки одночасно в бухгалтерському та податковому обліку.

Сума бухгалтерських проводок потрапляє до фінансової звітності, а податкових до декларації з податку на прибуток.

Операції з обліку грошових коштів на рахунках підприємства та виданих під звіт у податковому обліку відображаються такими документами, як ВКО, ПКО, платіжні доручення тощо.

Що ж стосується особливостей податкового обліку виробничої діяльності, то в податковому обліку за операціями виробництва програма відстежує залишки активів та витрат згідно з податковим призначенням. Податкове призначення (Госп. д-сть і т.д.)для продукції, що виготовляється, визначається номенклатурною групою, до якої належить продукція, і задається в довіднику «Номенклатурні групи».

Відповідно до п. 16 П(С)БО 16 постійні загальновиробничі витрати розподіляються на собівартість продукції, робіт, послуг та НЗВ (рахунок 23) у межах нормальної потужності. Нерозподілені (наднормативні) постійні ЗВВ відносяться на собівартість реалізованої продукції, робіт, послуг (рахунок 90).

Організаціям, що здійснюють розподіл постійних ЗВВ між рахунками 23 і 90, рекомендуємо отримати індивідуальне податкове роз'яснення щодо права визнання нерозподілених постійних ЗВВ у податковому обліку.

Для заповнення собівартості реалізації в декларації з податку на прибуток у програмі потрібно наприкінці звітного періоду формувати документ «Розрахунок коефіцієнтів для заповнення СВ до декларації про прибуток». Зазначивши в документі дату, потрібно натиснути на кнопку «Заповнити» - «Заповнити за даними обліку».

Документ заповнюється автоматично з урахуванням оборотів по дебету рахунка 23, у тому числі з урахуванням проводок Дт 23— Кт 91, сформованих документом «Закриття місяця». Беруться до уваги лише загальновиробничі витрати, розподілені починаючи із серпня 2011 року.

При формуванні Декларації з податку на прибуток (з документа за III квартал 2011 року) у розрахунку беруть участь як статті прямих виробничих витрат, так і статті розподілених загальновиробничих витрат, дані до звіту потрапляють при автоматичному заповненні.

Необоротні активи згідно з принципами відображення їх у програмі можна поділити на такі групи:

— виробничі активи — використовуються в діяльності підприємства, що обкладається податком на прибуток;

— малоцінні необоротні активи — обліковуються аналогічно ТМЦ;

— невиробничі активи — використовуються в операціях, що не обкладаються податком на прибуток.

Виробничі активи, у свою чергу, поділяються на основні засоби та нематеріальні активи. Усі виробничі активи підлягають амортизації, що зменшує оподатковуваний прибуток підприємства. Амортизація нараховується документом «Закриття місяця», а також у момент продажу чи ліквідації.

Зорієнтуватися, які саме цифри потрапляють до декларації з податку на прибуток, допоможе стандартний звіт «Аналіз субконто «Статиі витрат».

Розрахунки з податку на прибуток. Документ «Розрахунки з податку на прибуток» призначено для розрахунку та реєстрації в системі відстрочених податкових активів (ВПА) та зобов'язань (ВПЗ), а також для відображення суми витрат з податку на прибуток у бухгалтерському обліку.

Документ проводять наприкінці податкового періоду після того, як усі документи введено і всі дані перевірено. Заповнюючи документ, у шапці зазначимо організацію, для якої здійснюється розрахунок. Потім у реквізиті «Поточний податок на прибуток» уручну вказуємо суму податку на прибуток за даними податкового обліку. Параметр «Розраховувати відстрочені податкові активи та зобов’язання» управляє розрахунком відстрочених податкових активів та відстрочених податкових зобов'язань.

Під час проведення документ формує проводки на рахунках 17 «Відстрочені податкові активи» та 54 «Відстрочені податкові зобов'язання». У результаті залишки на цих рахунках стають рівними сумам, зазначеним у табличній частині документа. Сума поточного податку на прибуток, скоригована на зміну величин ВПА та ВПЗ, відображається як витрата (дохід) з податку на прибуток.

З 2 кварталу 2011 р., зі вступом в силу розділу ІІІ ПКУ, підприємства здають нову форму «Декларації з податку на прибуток», яка включає основну форму та додатки.

Форма регламентованого звіту «Декларація з податку на прибуток» формується із списку «Регламентовані та фінансові звіти» меню «Звіти». Потрібно лише вказати дату заповнення і натиснути кнопку «Заповнити».

Для того щоб вести облік єдиного податку, в обліковій політиці підприємства необхідно вибрати один з варіантів схем оподаткування — «Єдиний податок та ПДВ» або «Єдиний податок». При цьому для кого ведеться облік — для юридичних або для фізичних осіб — зазначається в довіднику «Организації» в реквізиті «Юр./фіз. особа».

Дані для обліку єдиного податку містяться лише в реквізитах документів, пов'язаних з рухом грошових коштів. Платіжні документи містять дані про виручку або витрати, а також статтю єдиного податку, за якою обліковується ця сума. Для заповнення використовується «Стаття декларації по єдиному податку».

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 635; Нарушение авторских прав?; Мы поможем в написании вашей работы!