КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

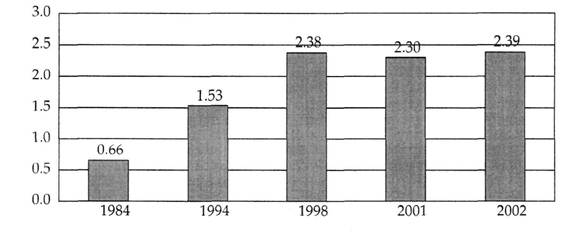

Малюнок 6.1. Податкові пільги в Нідерландах

|

|

|

|

Процентна ставка ВВП

Подальше збільшення важливості податкових пільг в 1984 і 1994 рр. було результатом введення трьох основних податкових пільг: (a) податкова пільга за інвестування капіталу, яка частково замінила пряму пільгову схему інвестування (скасована в 1987); (б) виключення заощаджень на певному ощадному рахунку для працівників, що було введено в 1994 р.; та (в) зменшений податок на заробітну плату для працівників для науково-дослідницьких та досвідно-конструкторських робіт, також введений в 1994 р. Подальше збільшення, головним чином відбулося в 1994 і 1998 рр., через введення чотирьох нових положень для зменшення податку на заробітну плати для працівників в 1996 (стосується працівників з низькою заробітною платою, довгострокових безробітних, навчання та служби турботи про дітей).

Як відображено на малюнку 6.1., використання податкових пільг надзвичайно розширилося в 1990-их. Це завищене використання було головним чином заохочено під час економічної та бюджетної політики уряду Кока-І (1994-98). Уряд підключив коаліцію соціал-демократів, лібералів і консерваторів. Податкові пільги розширилися з наступних причин:

• По-перше, економічна політика була виразно націлена на створення робочих місць, головним чином зменшуючи оподаткування для підприємств невеликого та середнього розміру (МСБ). Уряд оголосив про пакет податкових пільг, що становлять € 2505000

(0.1 відсотка ВВП) для МСБ.

• По-друге, бюджетна політика уряду Кока - І схвалила податок на пільги за прямими витратами, тому що межі податків були введені для прямих витрат. Крім того, коаліційні партії погодилися, що фіксований відсоток додаткових податкових надходжень за довгостроковими прогнозами міг би використовуватися з метою зменшення оподаткування, наприклад, шляхом введення нових податкових пільг.

Оскільки це була політика визначити податкові надходження передбачливо, істотні неочікувані додаткові податкові надходження були викликані як наслідок економічного зростання, таким чином забезпечуючи простір для більш низьких ставок оподаткування і створюючи нові податкові пільги.

• По-третє, переконання, що резерви для виплати податків більш відповідали ефективно функціонуючій ринковій економіці, ніж субсидії сприяли перетворенню прямих витрат до податкових пільг.

Однак, поточний спад в економічному зростанні мав негативний вплив на зростання податкових надходжень, залишаючи менше простору для прямих витрат і податкових пільг. Отже, спад у використанні податкових пільг у майбутньому є обмежуючим дією положенням Європейського союзу (ЄС) в національному податковому законодавстві. Протягом років положення ЄС, що керуються субсидіями держави, стали більш важливими для податкових умов. Кілька років тому загальне уявлення полягало в тому, що тільки програми прямих витрат повинні були бути схвалені Європейською комісією, однак, за ці роки стало зрозуміло, що податкові умови також можуть скласти заборонену державою допомогу в контексті угоди ЄС. У наш час це стандартна процедура, що резерви для виплати податків, які приносять користь певним категоріям фірм, повинні бути заздалегідь схвалені Європейською комісією. Кілька податкових пільг, які в минулому були поза увагою Європейської комісії, були вже заборонені.

Щорічний податковий пільговий звіт Бюджетного Меморандуму

З початку фінансового року 1999 був опублікований в ATER як додаток до Бюджетного Меморандуму. Найважливіша частина звіту - короткий огляд інформації бюджету про податкові пільги, який щорічно оновлюється. Цей огляд вміщує оцінку положень бюджету про податкові пільги протягом року, що передує поточний фінансовий рік і найближчий фінансовий рік. Також довгострокові прогнози створюються протягом наступних 4 фінансових років. В окремій таблиці огляд пропозицій Бюджетного Меморандуму щодо введення нових податкових пільг або змін та скасування існуючих.

Кількісна інформація положень бюджету відносно податкових пільг

Таблиці ATER Бюджетного Меморандуму 2003 р. відтворені у додатках A і B. Таблиці 6.1 та 6.2 представляють загальний обсяг різних категорій податкових пільг. У Бюджетному Меморандумі 2003 жодні довгострокові прогнози відносно податкових пільг не були представлені у непрямих витратах.

Таблиця 6.1. Оцінки податкових пільг у податках на дохід, прибуток і власність, 2001-07

(бюджетні рахунки за кумулятивним методом в мільйонах €)

| Категорія | |||||||

| податкової пільги | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 |

| Зменшене оподаткування для компаній | |||||||

| Загальний обсяг | 1,646 | 11,717 | 1,762 | 11,804 | 1,829 | 1,841 | 1,869 |

| Загальний обсяг інвестування 436 | |||||||

| Інвестування з вигодою для навколишнього середовища | |||||||

| Зменшене оподаткування для робочої сили | |||||||

| Націлена на працівників | 2,123 | 22,309 | 1,968 | 11,610 | 1,367 | 1,132 | 1,172 |

| Націлена на працівників | |||||||

| Зменшене оподаткування | |||||||

| на прибутоквід власності | |||||||

| 1,626 | 11,740 | 1,725 | 11,764 | 1,809 | 1,856 | 1,907 | |

| Інші податкові пільги | 1,009 | 11,117 | 1,080 | 11,102 | 1,120 | 1,134 | 1,162 |

| Всього | 8,080 | 88,710 | 7,219 | 66,914 | 6,820 | 6,734 | 6,924 |

Таблиця 6.2. Оцінка податкових пільг в непрямих податках, 2001-03

(рахунки бюджету за кумулятивним методом в мільйонах €)

| Категорія податкової пільги | |||

| Регулюючий податок на енергію | |||

| Податок на прибуток: | |||

| Знижений пільговий тариф | 2,563 | 2,722 | 2,858 |

| Витрати | |||

| Акцизний збір | |||

| Спеціальний акцизний збір на транспортний засіб | |||

| Податок на транспортний засіб | |||

| Податок на великоваговий транспортний засіб | |||

| Податок на продаж нерухомості | |||

| Всього | 4,415 | 4,948 | 4,506 |

Обговорення певних тем

Крім кількісної інформації бюджету, якісна інформація представлена в ATER. Щороку визначена тема дискусії про податкові пільги обрана для подальшого дослідження. У першому ATER на Бюджетному Меморандумі 1999 р. багато уваги було приділено поняттю податкових пільг.

ATER Бюджетного Меморандуму 2000 р. досліджував можливості меж бюджету для податкових пільг. Основна ідея цього обговорення полягала в тому, щоб співвіднести бюджетну обробку податкових пільг і відповідно з тим прямих витрат. Межі пільг для прямих витрат були введені в фінансовому році 1994. Висновок зводився до того, що не потрібно вводити окремі межі для податкових пільг і що процес рішень для податкових пільг схожий на процес для прямих витрат. Питання також виникає в тому, чи буде технічно можливо проектувати відповідні межі для податкових пільг, оскільки податкові пільги складають приховану втрату для бюджету відносно податкових надходжень.

В ATER Бюджетного Меморандуму в 2001 р. увагу приділили контрольному показнику податкової структури в новому Законі про прибутковий податок 2001 р., на основі якого було введено багато суттєвих змін у заробітній платі і прибутковий податок. Крім того, у відповідь на критику Парламенту і Рахункової Палати Нідерландів, окремий параграф був присвячений розвитку критеріїв, щоб вирішити, чи повинні використовуватися податкові пільги або інший інструмент економічної політики, такий як прямі витрати з метою досягнення певних цілей державної політики.

У Бюджетному Меморандумі в 2002 році, ATER був підпорядкований новій системі бюджету. Ця система, в ефективному фінансовому році 2002, підкреслює, що зв'язок між засобами раніше використовувався для досягнення стратегічних цілей і результатів економічно відібраних інструментів. Оскільки податкові пільги - також інструменти економічної політики, податкові пільги були безпосередньо призначені для відповідних відділів, що відповідають за стратегічні цілі відносно відповідних податкових пільг. Наприклад, податкові пільги для досягнення екологічних цілей були призначені для Міністерства житлового будівництва, стратегічного планування і навколишнього середовища, а податкові пільги для торгово-промислового сектора були призначені для Міністерства економіки. Крім того, ATER включав огляд стратегічних цілей, які будуть досягнуті за рахунок відповідних податкових пільг та огляду запланованих і підсумкових оцінок для податкових пільг. Ця інформація щорічно оновлюється з початку фінансового року 2002.

Короткий огляд податкових пільг у непрямих витратах з'явився вперше в ATER Бюджетного Меморандуму 2003 р. Як вже зазначалося, кілька прагматичних підходів було виявлено у відборі податкових пільг у непрямих витратах для включення їх до списку.

Крім того увагу приділили різним аспектам методу, який використовується з метою оцінки податкових пільг.

Бюджетний процес вартості податкових пільг

Одне з головних критичних зауважень про використання податкових пільг - те, що їх вартість, в більшості випадків, являє собою приховану втрату податкових надходжень до бюджету, і це не може бути окремо ідентифіковано адміністрацією державних доходів. Як вже зазначалося, однією з ідей для звуження використання податкових пільг полягала в тому, щоб ввести межі, які тяготіть до прямих витрат; однак, цей підхід не визнали життєздатним. Основні питання - те, як підвести систему бюджету до вартості податкових пільг. У ATER Бюджетного Меморандуму 2001 р. були ідентифіковані чотири базових системи для бюджетного процесу вартості податкових пільг;

• Система 1. Прийняття бюджету, перевитрата в основному році. Податкові умови таким чином пристосовують так, щоб в подальшому уникати перевитрат в майбутньому.

• Система 2. Відшкодування бюджету, регулярна перевитрата в основному році, зменшуючи бюджет у наступних роках.

• Система 3. Використання резерву для виплати податків за принципом «першим прийшов – першим обслуговують». Заяви платників податків на резерв для виплати податку повинні бути отримані і схвалені податковою службою своєчасно. Коли межа бюджету буде досягнута, податкова служба відкине наступні заяви протягом минулого фінансового року. Платники податків, які спізнились з заявами, повинні повторно використати можливість у наступному фінансовому році.

• Система 4. Встановлення рівня податкової переваги, що забезпечується існуючою системою оподаткування, після того, як всі заяви будуть отримані від платників податків. Таким чином, усі заяви будуть розглянуті, але в той час, коли заяви лише подаються, кількість податкової вигоди не буде визначено. Чим більше число платників податків, що звертаються за наданням, тим нижче число податкової переваги.

Ці системи бюджету відображені в таблиці 6.3 на основі чотирьох загальних критеріїв. Чотири критерії є наступними:

Контроль бюджету. Контроль бюджету оптимальний, коли можливості надмірної перевитрати грошей мінімальні.

Адміністративні витрати. Адміністративні витрати - ті витрати, які податкова служба повинна виконати з метою управління податковими пільгами. Чим нижче адміністративні витрати системи бюджету, тим вище показник у таблиці 6.3. Витрати дотримання. Витрати дотримання – це ті витрати, які платники податків споживають з метою виконання умов податкових пільг. Чим нижче адміністративні витрати певної системи бюджету, тим вище показник у таблиці 6.3.

Таблиця6.3. ОцінкаБюджетної системи

| Бюджетний контроль | Адміністративні витрати | Додаткові витрати | Юридична впевненість | ||

| Система 1 Система 2 Система 3 Система 4 | • • • • •• • •• • | • •• • • • • • • | •••• • • • • • • • • | • • • • • • • | |

| Примітка • = низька відмітка | •••• = | Висока відмітка |

Юридична впевненість. Система бюджету отримала високу оцінку за цим критерієм, коли у платників податків є завчасно впевненість, що вони мають право на податкове забезпечення і можуть визначити суму податку, яку вони отримають.

Як відображено в таблиці 6.3, є від’ємна кореляція між бюджетним контролем і юридичною впевненістю. Якщо бюджетний контроль високий, то юридична впевненість низька, і навпаки. Практично, дуже небагато податкових пільг з’являються в одній із цих систем. Звичайно, використовується система 3, яка належить до прискореного списання екологічних та енергозберігаючих інвестицій, вирахування для енергозберігаючих інвестицій, прискорене списання інвестицій в умовах праці, вирахування для інвестицій в фільми. Система 1 належить до податку із заробітної плати за дослідження і розвиток. Системи бюджету2 і 4 на даний час не використовуються.

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 348; Нарушение авторских прав?; Мы поможем в написании вашей работы!