КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Оцінка вартості окремих елементів власного капіталу

|

|

|

|

Ефективне використання власного капіталу забезпечує фінансову стійкість і рівень платоспроможності підприємства. Тому першочергова увага повинна бути і приділена оцінці вартості власного капіталу в розрізі окремих його елементів і в цілому.

Оцінка вартості власного капіталу має ряд особливостей, основними з яких є:

- суми виплат власникам капіталу входять до складу оподаткованого прибутку, що збільшує вартість власного капіталу порівняно з позиковим. Виплати власникам капіталу у формі відсотків і дивідендів здійснюються за рахунок чистого прибутку підприємства, у той час як виплати відсотків за позиковий капітал здійснюються за рахунок витрат (собівартості). Це визначає більш високий рівень вартості нового власного капіталу, що залучається порівняно з позиковим;

- залучення власного капіталу пов’язано з більш високим рівнем ризику інвесторів, що збільшує його вартість на розмір премії за ризик.

Це пов’язано з тим, що претензії власників основної частини цього капіталу (за винятком власників привілейованих акцій) задовольняються при банкрутстві підприємства в останню чергу;

- залучення власного капіталу не пов’язано, як правило, із поворотним грошовим потоком за основною його сумою, що визначає вигідність використання цього джерела підприємством, незважаючи на більш високу його вартість.

Щодо залученого власного капіталу поворотний грошовий потік включає, як правило, тільки платежі відсотків і дивідендів власникам. Це визначає велику безпеку використання власного капіталу з позицій забезпечення платоспроможності та фінансової стійкості підприємства, що стимулює його готовність йти на більш високу вартість залучення цього капіталу.

Розглянемо механізм оцінки і управління вартістю власного капіталу. До базових елементів такої оцінки належать:

1. Вартість функціонуючого власного капіталу.

2. Вартість нерозподіленого прибутку останнього звітного періоду.

3. Вартість додаткового акціонерного капіталу, що залучається:

– привілейованих акцій;

– простих акцій (додаткових паїв).

1. Вартість функціонуючого власного капіталу має найбільш надійний базис розрахунку у вигляді звітних даних підприємства.

Вартість функціонуючого власного капіталу підприємства у звітному періоді визначається за такою формулою:

ВКфз – вартість функціонуючого власного капіталу підприємства у звітному періоді, %;

ЧПв – сума чистого прибутку, виплачена власникам підприємства в процесі її розподілу за звітний період;

ВК – середня сума власного капіталу підприємства у звітному періоді.

Відповідно, вартість функціонуючого власного капіталу в плановому періоді визначається за формулою:

ВКфп = ВКфз х ПВт,

де ВКфп – вартість функціонуючого власного капіталу підприємства в плановому періоді, %;

ВКфз – вартість функціонуючого власного капіталу підприємства у звітному періоді, %;

ПВт – плановий темп росту виплат прибутку власникам на одиницю вкладеного капіталу, виражений десятковим дробом.

2. Вартість нерозподіленого прибутку останнього звітного періоду

Нерозподілений прибуток є тією капіталізованою її частиною, що буде використана в наступному періоді. Отже, ціною сформованого нерозподіленого прибутку виступають плановані на її суму виплати власникам, яким вона належить.

Такий підхід щодо оцінки нерозподіленого прибутку заснований на тому, що якби він був виплачений власникам капіталу при його розподілі за результатами звітного періоду, то вони інвестували його в будь-які об’єкти, одержали б певний прибуток, який був би ціною цього інвестованого капіталу. Але власники віддали перевагу інвестуванню даного прибутку у власне підприємство, отже, його ціною виступає запланована до розподілу сума чистого прибутку майбутнього періоду на частину капіталу, що інвестується.

З урахуванням такого підходу вартість нерозподіленого прибутку (ВНП) прирівнюється до вартості функціонуючого власного капіталу підприємства (ВКфп) у плановому періоді:

ВНП = ВКфп

Отже, коли вартість функціонуючого власного капіталу в плановому періоді і вартість нерозподіленого прибутку в цьому ж періоді рівні, при оцінці середньозваженої вартості капіталу в плановому періоді ці елементи капіталу можуть розглядатися як єдиний підсумований елемент, тобто включатися в оцінку з єдиною підсумованою питомою вагою.

3. Вартість додаткового акціонерного капіталу, що залучається, розраховується в процесі оцінки диференційовано за привілейованими акціями та за простими акціями.

Вартість залучення додаткового капіталу за рахунок емісії привілейованих акцій визначається з урахуванням фіксованого розміру дивідендів, що за ним заздалегідь визначений. Особливістю процесу визначення вартості даного елемента капіталу є те, що обслуговування зобов’язань за привілейованими акціями багато в чому співпаде з обслуговуванням зобов’язань за позиковим капіталом. Але суттєвим розходженням у характері цього обслуговування з позицій оцінки вартості є те, що виплати щодо обслуговування позикового капіталу відносяться на витрати (собівартість) і тому виключені зі складу оподаткування прибутку, а дивідендні виплати за привілейованими акціями здійснюються за рахунок чистого прибутку підприємства, тобто не мають "податкового щита". Крім виплати дивідендів, до витрат підприємства належать також емісійні витрати щодо випуску акцій ("витрати розміщення"), що складають суттєвий розмір.

З урахуванням цих особливостей вартість додаткового капіталу, що залучається за рахунок емісії привілейованих акцій розраховується за формулою:

,

,

де ВВКпр – вартість власного капіталу, що залучається за рахунок емісії привілейованих акцій, %;

Дпр – сума дивідендів, передбачених до виплати відповідно до контрактних зобов’язань емітента;

Кпр – сума власного капіталу, що залучається за рахунок емісії привілейованих акцій;

ЕВ – витрати щодо емісії акцій, виражені десятковим дробом відносно суми емісії.

Вартість залучення додаткового капіталу за рахунок емісії простих акцій є найбільшею, бо витрати щодо його обслуговування не зменшують базу оподатковування прибутку, а премія за ризик – найбільш висока, тому що цей капітал при банкрутстві підприємства захищений в найменшому ступені.

Розрахунок вартості додаткового капіталу, що залучається за рахунок емісії простих акцій, здійснюється за такою формулою:

,

,

де ВВКпа – вартість власного капіталу, що залучається за рахунок емісії простих акцій, %;

Kа – кількість додатково емітованих акцій;

Дпа – сума дивідендів, виплачених на одну просту акцію у звітному періоді або виплат на одиницю паїв, %;

ПВт – плановий темп виплат дивідендів, виражений десятковим дробом;

Кпа – сума власного капіталу, залученого за рахунок емісії простих акцій або додаткових паїв;

ЕВ – витрати на емісію акцій, виражені в десятковому дробі відносно суми емісії акцій або додаткових паїв.

3. УПРАВЛІННЯ ФОРМУВАННЯМ ОПЕРАЦІЙНОГО ПРИБУТКУ

Основу формування власних внутрішніх фінансових ресурсів підприємства, спрямованих на виробничий розвиток, складає оподаткований прибуток, що є сумою таких видів прибутку підприємства:

- прибуток від реалізації продукції або операційний прибуток;

- прибуток від реалізації майна;

- прибуток від позареалізаційних операцій.

Серед цих видів головна роль належить прибутку від реалізації продукції, на частину якого припадає в даний час 90 – 95 % загальної суми прибутку. Тому управління формуванням прибутку підприємства розглядається як процес формування прибутку від реалізації продукції або операційного прибутку.

Основною метою управління формуванням операційного прибутку підприємства є виявлення основних факторів, що визначають її кінцевий розмір, і вишукування резервів подальшого збільшення його суми.

Механізм управління формуванням операційного прибутку базується на системі взаємозв’язку, що одержала назву "Взаємозв’язок витрат, обсягу реалізації і прибутку" (Cost-Volume-Profit-relationships; "CVP-аналіз")і дозволяє виділити роль окремих факторів у формуванні операційного прибутку та забезпечити ефективне управління цим процесом на підприємстві (Див. тему 7 в конспекті з дисципліни «Економічне обґрунтування господарських рішень»).

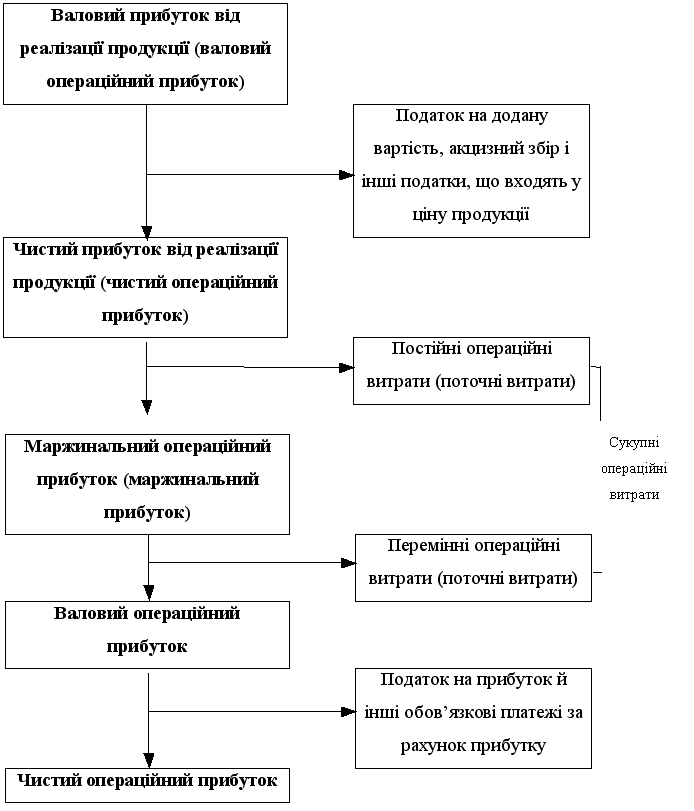

Механізм даної системи передбачає послідовне формування різноманітних видів операційного прибутку підприємства за схемою (рис.2). Дана схема доводить, що в процесі здійснення операційної діяльності формується три види операційного прибутку:

1) маржинальний операційний прибуток.

2) валовий операційний прибуток.

3) чистий операційний прибуток.

Рис. 2. Схема формування різних видів операційного прибутку підприємства

|

|

|

|

Дата добавления: 2014-01-04; Просмотров: 1294; Нарушение авторских прав?; Мы поможем в написании вашей работы!