КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Типология платежеспособности

|

|

|

|

Классификационный признак

Вид платежеспособности

Дефиниция платежеспособности

1. Характер отношения к определенному периоду времени

· плановая

платежеспособность, определяемая на предстоящий (плановый) период, в основу расчета которой положены плановые (прогнозные) показатели;

· фактическая

платежеспособность за прошедший период, рассчитываемая по его окончании на основе фактических показателей.

2. Степень срочности исполнения обязательств

· оперативная

способность исполнения обязательств, наступающих в течение месяца;

· текущая

способность помесячного исполнения обязательств, наступающих в трехмесячный период;

· среднесрочная

способность помесячного исполнения обязательств, наступающих в течение года;

· перспективная (за пределами одного года)

способность помесячного исполнения обязательств, наступающих за период, продолжительность которого равна максимальному сроку предоставления инвестиционного кредита;

· общая

способность обеспечения в любой момент времени всех обязательств (просроченных, наступивших и будущих) всем имуществом, оцененным по рыночной стоимости;

3. Отношение к сферам деятельности предприятия

· операционная

способность исполнения обязательств, наступивших в операционной (текущей) сфере деятельности за определенный период времени, за счет наличных денежных средств из закрепленных источников и, при их недостатке, прочих источников и резервов;

· инвестиционная

способность исполнения обязательств, наступивших в инвестиционной и финансовой сферах деятельности за определенный период времени, за счет наличных денежных средств из закрепленных источников и, при их недостатке, прочих источников и резервов;

· интегральная

способность исполнения обязательств, наступивших во всех сферах деятельности за определенный период времени, за счет наличных денежных средств из всех закрепленных источников и, при их недостатке, прочих источников и резервов.

4. Виды ресурсов, используемых для исполнения обязательств

· нормальная

способность исполнения обязательств, наступивших в определенных сферах деятельности за определенный период времени, за счет наличных денежных ресурсов, поступающих из соответствующих, закрепленных за каждой сферой деятельности, источников;

· анормальная

способность исполнения обязательств, наступивших в определенных сферах деятельности за определенный период времени, как за счет собственных, включая все виды ресурсов и активов, так и с привлечением заемных средств;

в том числе:

I уровень

способность исполнения обязательств, наступивших в определенных сферах деятельности за определенный период времени, за счет перекрестного привлечения недостающих средств из источников, закрепленных за другими сферами деятельности;

II уровень

способность исполнения обязательств, наступивших в определенных сферах деятельности за определенный период времени, за счет привлечения недостающих средств (включая привлечения предыдущего уровня) из резервного капитала, посредством реализации краткосрочных финансовых вложений и других собственных источников денежных средств;

III уровень

способность исполнения обязательств, наступивших в определенных сферах деятельности за счет привлечения неденежных внешних источников: отсрочка, реструктуризация обязательств и пр., а также досрочного погашения дебиторской задолженности, оплаты векселями и др.

IV уровень

способность исполнения обязательств, наступивших в определенных сферах деятельности за определенный период времени, за счет привлечения недостающих средств (включая привлечения предыдущих уровней) посредством реализации внеоборотных и оборотных активов;

V уровень

способность исполнения обязательств, наступивших в определенных сферах деятельности за определенный период времени, за счет привлечения недостающих средств (включая привлечения предыдущих уровней) в виде краткосрочных кредитов и займов;

5. Уровень резервирования средств, необходимых для исполнения обязательств

· неустойчивая

имеет место при недостаточном уровне резервирования средств, необходимых для исполнения обязательств, при котором ущерб от иммобилизации денежных средств в резерве меньше ущерба, возникающего в результате утраты платежеспособности;

· устойчивая

имеет место при достаточном уровне резервирования денежных средств, необходимых для исполнения обязательств, при котором ущерб от иммобилизации денежных средств в резерве сопоставим с ущербом, возникающим в результате утраты платежеспособности;

· абсолютная

имеет место при достаточном уровне резервирования денежных средств, необходимых для исполнения обязательств, при котором ущерб от иммобилизации денежных средств в резерве превышает ущерб, возникающий в результате утраты платежеспособности;

Как видно, платежеспособность широкое и многогранное понятие, базирующееся на таких фундаментальных принципах, как срочность обязательств, сфера деятельности предприятия, источники средств и их достаточность для исполнения обязательств, снижение риска неплатежеспособности посредством резервирования денежных средств. Поэтому речь должна идти не просто о платежеспособности, а о платежеспособности в привязке к определенному периоду времени, за который необходимо исполнить обязательства (например, оперативная платежеспособность), применительно к конкретной сфере деятельности (например, оперативная инвестиционная платежеспособность) или ко всем сферам деятельности (например, оперативная интегральная платежеспособность), с учетом достаточности денежных средств в закрепленных за определенными обязательствами источников (например, нормальная оперативная инвестиционная платежеспособность) или их недостаточности (например, анормальная оперативная инвестиционная платежеспособность), с указанием степени ее устойчивости к риску неплатежеспособности (например, устойчивая нормальная текущая операционная платежеспособность).

В качестве механизма (механизм – совокупность состояний и процессов, из которых складывается какое-либо явление) раннего обнаружения кризиса, а соответственно, и предупреждения банкротства, может быть использована система управления платежеспособностью. Под системой управлением платежеспособностью мы понимаем совокупность взаимосвязанных управленческих действий, направленных на выработку и реализацию управленческих решений по поддержанию и восстановлению, в случае утраты, платежеспособности при минимизации связанных с этим затрат.

Система управления платежеспособностью включает решение следующих укрупненных задач:

а) количественная оценка платежеспособности;

б) разработка прогнозов и планирование платежеспособности на различные временные периоды;

в) мониторинг платежеспособности;

г) анализ платежеспособности;

д) выявление факторов, вызывающих кризисную ситуацию, и разработка мер по их устранению;

е) контроль за реализацией мер по восстановлению платежеспособности.

Управление платежеспособностью предопределяет необходимость ее количественных измерителей. Общий подход к оценке текущей платежеспособности состоит в следующем. Статьи бухгалтерского баланса реклассифицируются на четыре группы: активы – по скорости возможной реализации, пассивы – по срокам предъявления требований, которые необходимо будет удовлетворить без отсрочек. Данное положение составляет основу методов определения текущей платежеспособности, но именно оно и содержит противоречия при изучении конкретных методов его реализации.

В настоящее время количественная оценка платежеспособности осуществляется в основном через оценку ликвидности баланса предприятия. При этом используются несколько методов такой оценки. Рассмотрим эти методы с последующим общим комментарием.

Балансовая модель основана на группировке активов по степени их ликвидности, с одной стороны, и пассивов (обязательств) по степени срочности их исполнения, с другой стороны, и соответствующего их соизмерения. Под степенью ликвидности здесь понимается скорость преобразования активов в денежные средства.

В мировой и отечественной практике группировка активов осуществляется по следующей схеме:

А1 – наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения);

А2 – быстро реализуемые активы (дебиторская задолженность со сроком погашения до 12 месяцев);

А3 – медленно реализуемые активы (запасы всех видов);

А4 – трудно реализуемые активы (внеоборотные активы).

Обязательства предприятия представляются также четырьмя группами:

П1 – наиболее срочные обязательства (кредиторская задолженность);

П2 – краткосрочные обязательства (краткосрочные кредиты и займы);

П3 – долгосрочные обязательства (долгосрочные кредиты и займы);

П4 – постоянные (устойчивые) пассивы (собственный капитал и резервы).

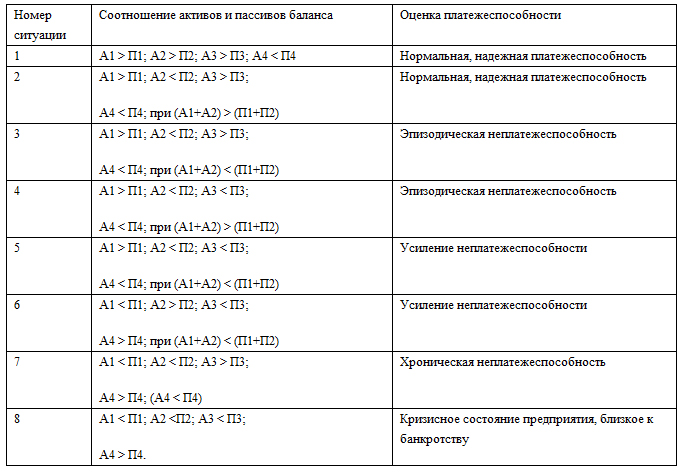

Оценка ликвидности баланса и платежеспособности предприятия осуществляется по соотношению групп активов и пассивов баланса. Жарковская выделяет наиболее возможные ситуации, исходя из их соотношений, которые представлены в виде таблицы:

|

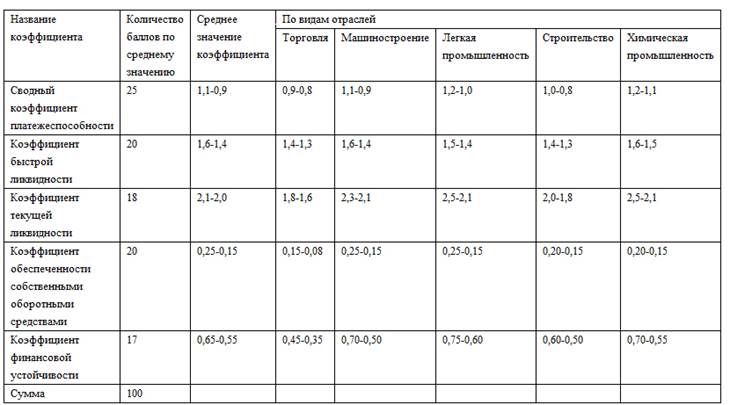

Балльный метод оценка платежеспособности основан на экспертных оценках и учитывает значения следующих показателей:

Сводный коэффициент платежеспособности (Ксп), определяемый по формуле:

Ксп =.

Коэффициент быстрой ликвидности (Кбл), определяемый по формуле:

Кбл =.

Коэффициент текущей ликвидности (Ктл), определяемый по формуле:

Ктл =.

Коэффициент обеспеченности собственными оборотными средствами (Ксос), определяемый по формуле:

Ксос =.

Коэффициент финансовой устойчивости (Кфу), определяемый по формуле:

Кфу =,

где ВБ – валюта баланса.

Начисление баллов осуществляется в соответствии с фактическими значениями коэффициентов с использованием специальной таблицы, представленной ниже.

Как видно из таблицы, максимальное количество баллов – 100. В зависимости от фактического количества баллов определяется тип финансовой устойчивости и уровень платежеспособности. Различают шесть таких типов:

а) 85-100 баллов –финансово устойчивое и платежеспособное предприятие;

б) 70-84 балла – нормальная устойчивость, возможны эпизодические краткосрочные задержки в платежах;

в) 50-69 баллов – развитие неустойчивого финансового состояния, увеличение частоты и времени просрочки платежей;

г) 30-49 баллов – хроническая финансовая неустойчивость и неплатежеспособность;

д) 11-29 баллов – кризисное финансовое состояние предприятия;

е) < 10 баллов – банкротное состояние предприятия.

Отметим, что данный метод достаточно распространен в зарубежной практике.

Метод, основанный на коэффициентах ликвидности (его также называют коэффициентным анализом), основывается на трех коэффициентах:

- коэффициент абсолютной ликвидности:

К1 =.

- коэффициент быстрой ликвидности:

К2 =

- коэффициент текущей ликвидности:

Ктл =

Коэффициент абсолютной ликвидности отражает наличие у предприятия денежных средств и краткосрочных финансовых вложений для погашения краткосрочных (текущих) обязательств. Рекомендуемое значение этого коэффициента – 0,2-0,5. Это означает, что каждый день подлежат погашению 20-50 % краткосрочных обязательств предприятия или, другими словами, в случае поддержания остатка денежных средств на уровне отчетной даты (в основном за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность может быть погашена в течение 2-5 дней. Если данное условие выполняется, то платежеспособность считается нормальной.

Коэффициент быстрой ликвидности характеризует платежеспособность при условии полного погашения дебиторской задолженности (с учетом использования для исполнения текущих обязательств денежных средств и краткосрочных финансовых вложений). Рекомендуемое значение этого коэффициента в интервале 0,8-1,0.

Коэффициент текущей ликвидности (другое название – коэффициент покрытия) показывает, в какой степени текущие активы покрывают текущие обязательства. Он характеризует платежные способности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и реализации готовой продукции, но и продажи при необходимости материальных оборотных средств. Рекомендуемое значение этого коэффициента – 2,0.

Таким образом, нами представлены три наиболее распространенные методики оценки платежеспособности. На наш взгляд, данные методика имеют значительные недостатки.

В коэффициентном анализе и балльном методе платежеспособность оценивается через оценку ликвидности. Однако при данном подходе методы могут подойти для анализа уже имеющихся данных баланса предприятия. Использование данных коэффициентов позволяет получить ответ на вопрос: достаточно ли предприятие имеет ликвидных оборотных активов для исполнения в полном объеме текущих обязательств в данный момент времени. Показатели ликвидности позволяют оценить платежеспособность лишь на отчетные даты. Следовательно, данными коэффициентами можно оценивать данные, находящиеся в статике. При оценки платежеспособности нужно не забывать, что анализ осуществляется на определенный временной интервал. В течение этого периода основная деятельность предприятия будет осуществляется, соответственно, будет приток и отток денежных средств. Получается, активы и обязательства предприятия будут находиться в динамике, и, оценивая платежеспособность, нужно это учитывать.

Коэффициентами ликвидности можно оценивать финансово-экономическое состояние предприятия исключительно на начало и конец отчетного периода, на дату составления баланса. В данный момент на счету может оказаться незначительная сумма. Но это не говорит, что предприятие неплатежеспособно, так как средства могут поступить в ближайшие дни, и это позволит ему своевременно исполнить свои обязательства. Также выводы о платежеспособности (неплатежеспособности) по состоянию на отчетные даты переносятся на весь период, что экономически не оправданно.

В целом же показатель платежеспособности очень динамичен, меняется быстро, а, рассчитанный данными, полученными один раз в квартал, он не позволяет аналитику получить достоверную картину.

Также возможность завышения коэффициентов путем включения в состав текущих активов так называемых «мертвых» статей, например, неликвидных запасов товарно-материальных ценностей, неликвидной дебиторской задолженности

Поэтому, применение коэффициентов ликвидности для оценки платежеспособности ограничено.

В группу А1, используемую в расчетах коэффициентов, относят денежные средства на расчетных счетах и в кассах и краткосрочные финансовые вложения. Де-факто эта составляющая является динамичной и постоянно(ежедневно) изменяется. В группу П1 входит кредиторская задолженность. Она также принимается во внимание при расчете коэффициентов в балльном методе оценки платежеспособности. Но, опять таки, данная величина учитывается в статическом состоянии. Но ведь у предприятия, например, через неделю кредиторская задолженность может уменьшиться либо возникнет потребность в новом кредите.

Если бы мы производили продукцию 1 раз в 3 месяца на момент составления баланса и продавали бы ее сразу, возможно можно было бы использовать данную методику. Однако мы ежедневно производим, ведем работу с контрагентами, т.е. показатель платежеспособности очень динамичен, быстро меняется, а, рассчитанный один раз в квартал или один раз в год, он не позволяет аналитику получить достоверную картину.

При рассмотрении формул для расчета показателей возникает вопрос о значениях весовых коэффициентов. Так, в сводном коэффициенте платежеспособности балльного метода учитывается только половина быстрореализуемых активов и половина краткосрочных обязательств, а медленно реализуемые активы и долгосрочные обязательства имеет весовой коэффициент, равный 0, 3. Обоснований этих значений в методике не приводится.

Нельзя согласиться с используемым в балансовом методе закреплением пар активов и пассивов: А1-П1, А2-П2, А3-П3. Дело в том, что и кредиторская задолженность (П1), и краткосрочные кредиты и займы (П2), а также часть долгосрочных обязательств (П3), необходимых к исполнению в предстоящем периоде, относятся, согласно принятой классификации обязательств, к категории текущих обязательств со сроком исполнения до 12 месяцев. При этом к первоочередным обязательствам относится только часть П1 (оплата труда, налоги, платежи во внебюджетные фонды). Остальные же обязательства являются равноприоритетными и могут погашаться из любого источника и в первую очередь за счет выручки от продаж.

Также неправомерно с позиции платежеспособности (но не ликвидности) сравнивать разновременные величины, как например, текущие обязательства со сроком исполнения в течение 12 месяцев и денежные средства, имеющиеся на данный момент времени на счетах и в кассе. Понятно, что этих денежных средств, как правило, недостаточно для погашения всех текущих обязательств или хотя бы кредиторской задолженности. Но этого и не требуется, так как на ближайший предстоящий период (месяц) необходимо погасить лишь часть текущих обязательств, срок исполнения которых наступил и которые мы ранее предложили называть наступившими. А для этого имеющихся средства может оказаться достаточно, и не только тех, которые имеются на начало периода, но и тех, которые поступят в течение данного периода. Но за этот же период могут измениться и обязательства в связи с возникновением новых.

Нет ясности относительно продолжительности периода, на который рассчитывается платежеспособность. С одной стороны, в методике используются наличные денежные средства, - значит, рассчитывается оперативная платежеспособность. С другой стороны, данные берутся из баланса предприятия, - тогда, получается, рассчитывается текущая платежеспособность. Кроме того в состав П1 входит кредиторская задолженность со сроком погашения до 12 мес., следовательно рассчитывается краткосрочная платежеспособность.

Исходя из этих замечаний, можно сделать вывод, что использование на практике неадаптированной к российским условиям группировке активов и пассивов может привести к ошибочным выводам при прогнозе финансового положения предприятия. Поэтому необходимо использовать другой подход к оценки платежеспособности, который учитывает и устраняет недостатки приведенной выше методики. Необходима система количественной оценки платежеспособности, которая будет учитывать постоянное движение денежных средств.

Нами предлагается в основу количественной оценки платежеспособности положить принцип соизмерения притока и оттока денежных средств за определенный период времени (для оперативной платежеспособности – за месяц) с учетом рисков.

Приток денежных средств осуществляется за счет: выручки от продаж продукции (работ, услуг); иного имущества; полученных авансов, кредитов и займов; возврата дебиторской задолженности; дивидендов и процентов по финансовым вложениям и др.

Отток денежных средств возникает вследствие исполнения наступивших обязательств: покрытие операционных (текущих) и инвестиционных затрат; платежей в бюджет и взносов в государственные внебюджетные фонды; выплат дивидендов и процентов владельцам ценных эмиссионных бумаг, финансовых вложений; возврата кредитов и процентов по ним и др.

В общем случае формула для расчета коэффициента платежеспособности за период времени t (Кпл.(t)) будет иметь вид:

Кпл =,

где П(t) и О(t) – притоки и оттоки за период времени t соответственно.

Риски являются следствием неопределенности, к примеру, в выполнении планов производства и реализации продукции, в ценовой политике на готовую продукцию, сырье и др. Наличие рисков предопределяет необходимость формирования некоторого резерва денежных средств, т.е. создания положительного сальдо притоков и оттоков, обеспечивающего достаточно устойчивую платежеспособность в условиях неопределенности. Другими словами, коэффициент платежеспособности на стадии планирования должен превышать единицу, т.е. Кпл.(t)>l. Понятно, чем больше будут потери от рисков, тем больше должно быть это превышение (резерв). Недостаток резерва денежных ресурсов, а также ситуации, при которых Кпл.(t)<1 свидетельствуют о возможной неплатежеспособности предприятия. И наоборот, превышение необходимой величины резерва приводит к «замораживанию» денежных средств и, с точки зрения эффективности производства, нежелательно. Графически описанное явление можно представить в виде следующего рисунка 1.

|

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 853; Нарушение авторских прав?; Мы поможем в написании вашей работы!