КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Платежное поручение 4 страница

|

|

|

|

Отсутствие условия о безакцептном списании денежных средств в договоре банковского счета либо дополнительного соглашения к договору банковского счета, а также отсутствие сведений о кредиторе (получателе средств) и иных вышеуказанных сведений является основанием для отказа банком в оплате платежного требования без акцепта Данное платежное требование оплачивается в порядке предварительного акцепта со сроком для акцепта пять рабочих дней.

При приеме платежных требований на безакцептное списание денежных средств ответственный исполнитель исполняющего банка обязан проверить наличие ссылки на законодательный акт (основной договор), дающий право получателю средств на указанный порядок расчетов, его дату, номер, соответствующий пункт, а также, в установленных случаях, наличие показаний измерительных приборов и действующих тарифов либо — записи о расчетах на основании измерительных приборов и действующих тарифов.

При отсутствии указания «без акцепта» платежные требования подлежат оплате плательщиком в порядке предварительного акцепта со сроком для акцепта пять рабочих дней.

Банки не рассматривают по существу возражений плательщиков по списанию денежных средств с их счетов в безакцептном порядке.

§ 3. Чековая форма расчетов

Чек — ценная бумага, содержащая безусловное распоряжение чекодателя банку заплатить указанную в нем сумму предъявителю чека (чекодержателю) (см. рис. 2). При этом чекодателем считается юридическое или физическое лицо, имеющее в банке деньги, которыми он вправе распоряжаться данным способом, чекодержателем — юридическое или физическое лицо, претендующее на получение денег по чеку (лицо, в пользу которого чекодатель выдал чек). Банк, в котором находятся деньги чеко-

Порядок и условия использования чеков в платежном обороте регулируются Гражданским кодексом РФ, а в части, им неурегулированной, другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

Чеки, выпускаемые банками (кредитными организациями) могут применяться для безналичных платежей в отношениях банков со своими клиентами, клиентами данного банка, выпустившего чеки, а также в межбанковских платежах в рамках корреспондентских отношений (на основании специальных договоров с клиентами и межбанковских соглашений).

Официальная форма чека не утверждена. Другими словами, форму чека банк может определять самостоятельно. Вместе с тем такой чек должен содержать все обязательные реквизиты, установленные Гражданским кодексом РФ (ст. 878). Он также может включать иные реквизиты, необходимые для отражения специфики банковской деятельности и реализации налогового законодательства.

В общем случае чек должен содержать:

• наименование «чек», включенное в текст документа;

• поручение плательщику выплатить определенную денежную сумму;

• указание даты и места составления чека;

• наименование плательщика и указание счета, с которого должен быть произведен платеж; указание валюты платежа;

• подпись лица, выписавшего чек;

• оттиск печати чекодателя.

Отсутствие в документе какого-либо из указанных реквизитов лишает его силы чека.

Основные правила работы с чеками:

• в качестве плательщика по чеку может быть указан только банк, где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков;

• не допускается отзыв чека до истечения срока, в течение которого он может быть предъявлен к оплате;

• выдача чека не погашает денежное обязательство, во исполнение которого он выдан;

• чек оплачивается за счет средств чекодателя;

• чек подлежит оплате при условии предъявления его к оплате в срок, установленный законом;

• плательщик обязан удостовериться всеми доступными способами в подлинности чека, а также в том что предъявитель чека является уполномоченным на это лицом;

• лицо, оплатившее, дек, вправе потребовать, чтобы чек ему передали с распиской в, получении платежа;

• предъявление чека в банк, обслуживающий чекодержателя, на инкассо считается предъявлением чека к платежу;

• средства по инкассированному чеку зачисляются на счет предъявителя чека после получения платежа от плательщика, если иное не предусмотрено договором между чекодержателем и банком.

Операционное содержание схемы

1- Заявление а получение чековой книжки.

2 - Платежное поручение на депонирование средств.

3 - Депонирование средств,

4 - Выдача чековой книжки.

5 - Отгрузка товаров (выполнение работ, оказание услуг).

6а, 66, 6в - Передача чека в и на оплату.

7 - Перечисление средств.

Представление чека в банк, обслуживающий чекодержателя, для получения платежа считается предъявлением чека к оплате.

Плательщик по чеку обязан удостовериться всеми доступными ему способами в подлинности чека. Порядок возложения убытков, возникших вследствие оплаты плательщиком подложного, похищенного или утраченного чека, регулируется законодательством.

Бланки чеков являются бланками строгой отчетности и учитываются в банках на внебалансовом счете № 91207 «Бланки строгой отчетности». Хранение бланков чеков банками осуществляется в порядке, установленном нормативными актами Банка России»

Для осуществления безналичных расчетов могут применяться чеки, выпускаемые кредитными организациями. Чеки кредитных организаций могут использоваться клиентам кредитной организации, выпускающей эти чеки, а также в межбанковских расчетах при наличии корреспондентских отношений, но не применяются для расчетов через подразделения расчетной сети Банка России.

В случае, когда сфера обращения чеков ограничивается кредитной организацией и ее клиентами, чеки используются на основании договора о расчетах чеками, заключаемого между кредитной организацией и клиентом.

Чеки, выпускаемые кредитными организациями, могут применяться в межбанковских расчетах на основании договоров, заключаемых с клиентами, и межбанковских соглашений о расчетах чеками в соответствии с внутрибанковскими правилами проведения операций с чеками, разрабатываемыми кредитными организациями и определяющими порядок и условия использования чеков.

Межбанковское соглашение о расчетах чеками может предусматривать:

— условия обращения чеков при осуществлении расчетов;

— порядок открытия и ведения счетов, на которых учитываются операции с чеками;

— состав, способы и сроки передачи информации, связанной с обращением чеков;

— порядок подкрепления счетов кредитных организаций — участников расчетов;

— обязательства и ответственность кредитных организаций-участников расчетов;

— порядок изменения и расторжения соглашения. Внутрибанковские правила проведения операций с чеками, определяющие порядок и условия их использования, должны предусматривать:

— форму чека, перечень его реквизитов (обязательных, дополнительных) и порядок заполнения чека;

— перечень участников расчетов данными чеками;

— срок предъявления чеков к оплате;

— условия оплаты чеков;

— ведение расчетов и состав операции по чекообороту;

— бухгалтерское оформление операций с чеками;

— порядок архивирования чеков.

Изначально чек был чисто американским продуктом, но в настоящее время подобный инструмент платежа широко применяете во всем мире. Клиент закупаем чеки и подписывает их в присутствии операциониста банка. Стоимость чека, как правило, списывается с текущего счета клиента. Находясь за рубежом, обладатель чека может обналичить его в любом банке, в отеле или крупном магазине. Для этого он должен вторично поставить свою подпись на чеке в присутствии должностного лица, удостоверяющего идентичность обеих подписей владельца чека. В дополнение к этому для подтверждения личности клиента он должен предъявить удостоверение личности, например паспорт.

Еврочековую книжку можно приобрести в любом банке. Чек выписывается в местной валюте, на него распространяется гарантия еврочековой карточки (аналогично другим чековым карточкам), в результате операций сумма списывается в фунтах стерлингов с текущего счета клиента в Великобритании.

У чека есть ряд недостатков:

— на счете лица, выдавшего чек, может не сказаться нужной суммы и чек будет возвращен неоплаченным;

— у данного лица может вообще не быть счета, или чек может быть неправильно заполнен, или не будет совпадать подпись, тогда банк возвращает чек с соответствующими отметками.

В то же время чеки удобны для оплаты покупок, их охотно берут в магазинах, особенно когда владелец магазина знает адрес покупателя, а также если клиент-плательщик и получатель оплаты связаны долгосрочными отношениями.

Порядок и условия использования чеков в платежном обороте регулируются ГК РФ, а в части, им не урегулированной — другими законами и устанавливаемыми в соответствии с ними банковскими правилами.

§ 4. Расчеты по аккредитиву

Аккредитив — форма расчетов, при которой банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк-эмитент), обязуется заплатить получателю средств либо дать полномочие другому банку (исполняющему банку) заплатить получателю средств при условии представления им документов, предусмотренных аккредитивом, и при выполнении других условий аккредитива.

Могут открываться Следующие виды аккредитивов:

покрытый (депонированный) — аккредитив, при открытии которого банк-эмитент обязан перечислите сумму аккредитива (покрытие за счет плательщика либо за счет предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка-эмитента;

непокрытый (гарантированный) — аккредитив, при открытии которого исполняющему банку предоставляется право списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента (при наличии корреспондентских отношений);

безотзывный аккредитив — аккредитив, который не может быть отменен без согласия получателя средств;

отзывной аккредитив — аккредитив, который может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств.

На каждом аккредитиве должно быть указано, является ли он отзывным или безотзывным. При отсутствии такого указания аккредитив считается отзывным.

Аккредитив может быть предназначен для расистов только с одним получателем средств.

Срок действия и порядок расчетов по аккредитиву устанавливаются в договоре между плательщиком и получателем средств, в котором следует указать:

— наименование банка-эмитента;

— наименование-байка, обслуживающего получателя средств;

— наименована получателя средств - сумма аккредитива;

— вид аккредитива

— способ извещения получателя средств об открытии аккредитива;

— способ извещения плательщика о номере счета для депонирования средств, открытого исполняющим банком;

— полный перечень и точная характеристика документов, представляемых получателем средств;

— сроки действия аккредитива, представления документов, подтверждающих поставку товаров (выполнение работ, оказание услуг), и требования к оформлению указанных документов;

— условие оплаты (с акцептом или без акцепта);

— ответственность за неисполнение (ненадлежащее исполнение) обязательств.

В основной договор могут быть включены иные условия, касающиеся порядка расчетов по аккредитиву.

Платеж по аккредитиву проводится в безналичном порядке путем перечисления суммы аккредитива на счет получателя средств. Допускаются частичные платежи по аккредитиву.

Для открытия аккредитива плательщик представляет обслуживающему банку (банку-эмитенту) заявление на бланке (форма 0401005), в котором плательщик обязан указать:

• номер договора, по которому открывается аккредитив;

• срок действия аккредитива (дата закрытия);

• наименование получателя средств;

• наименование банка, исполняющего аккредитив;

• место исполнения аккредитива;

• полное и точное наименование документов, против которых будет производиться выплаты по аккредитиву.

• вид аккредитива (с указанием необходимых данных о нем), под какую сделку он открывается;

• срок совершения сделки (отгрузки товаров, выполнения работ оказания услуг);

• сумму аккредитива;

• способ реализации аккредитива.

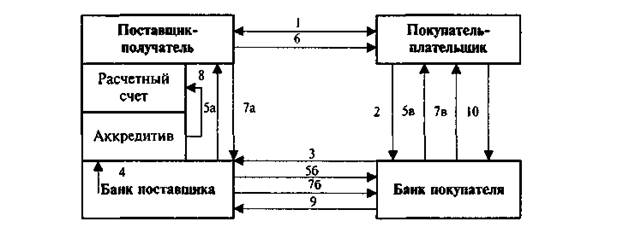

Схема расчета аккредитивом (вариант непокрытого аккредитива)

1 — Договор о сделке.

2 — Заявление на аккредитив.

3 — Распоряжение об открытии непокрытого аккредитива.

4 — Открытие аккредитива (депонирование средств).

5а, 56, 5в — Извещение об открытии аккредитива.

6 — Выполнение предмета договора (отгрузка товаров, выполнение работ, оказание услуг).

7а, 76, 7в — передача пакета документов с подтверждением (авизование).

8 — Зачисление денег на расчетный счет поставщика-получателя.

9 — Расчеты между банками.

10 — Возмещение расходов банка.

При выплате по аккредитиву банк получателя средств (исполняющий банк) обязан проверить соблюдение получателем средств всех условий аккредитива, а также правильность оформления реестра всех условий аккредитива, а также правильность оформления реестра счетов, соответствие подписей и оттиска печати получателя средств на нем заявленным образцам.

Выплата с аккредитива наличными деньгами не допускается.

Условиями аккредитива может быть предусмотрен акцепт уполномоченного плательщиком лица.

Получатель средств может отказаться от исполнения аккредитива до истечения срока его действия, если возможность.такого отказа предусмотрена условиями аккредитива.

Порядок расчетов по аккредитиву устанавливается в основном договоре, в котором отражаются следующие условия.

Порядок работы с аккредитивами в банке-эмитенте. Плательщик представляет обслуживающему банку аккредитив на бланке формы № 0401063, в котором кроме основных реквизитов плательщик обязан указать:

— вид аккредитива (при отсутствии указания на то, что аккредитив является безотзывным, он считается отзывным);

— условие оплаты аккредитива (с акцептом или без акцепта);

— номер счета, открытый исполняющим банком для депонирования средств при покрытом (депонированном) аккредитиве;

— срок действия аккредитива с указанием даты (число, месяц и год) его закрытия;

— полное и точное наименование документов, против которых производится платеж по аккредитиву;

— наименование товаров (работ, услуг) для оплаты которых открывается аккредитив, номер и дату основного договора, срок отгрузки товаров (выполнения работ, оказания услуг), грузополучателя и место назначения (при оплате товаров).

При отсутствии хотя бы одного из этих реквизитов банк отказывает в открытии аккредитива.

Для расчетов по покрытому (депонированному) аккредитиву плательщик указывает в аккредитиве открытый в установленном порядке исполняющим банком номер лицевого счета балансового счета 40901 «Аккредитивы к оплате», доводимый исполняющим банком до сведения получателя средств, а получателем средств — до сведения плательщика.

При выставлении непокрытого (гарантированного) аккредитива поле «Счет 4090» в аккредитиве не заполняется.

Если платеж по аккредитиву должен быть произведен против реестра счетов без акцепта уполномоченного плательщиком лица, в аккредитив могут быть включены следующие дополнительные условия:

— отгрузка товаров в определенные пункты назначения;

— представление документов, удостоверяющих качество продукции, или актов о приемке товаров для отсылки их через исполняющий банк и банк-эмитент плательщику;

— запрещение частичных выплат по аккредитиву;

— другие условия, предусмотренные основным договором, Банк-эмитента учитывает суммы покрытых (депонированных) аккредитивов на внебалансовом счете 90907 «Выставленные аккредитивы», а непокрытых (гарантированных).аккредитивов — на внебалансовом, счете 91404 «Гарантии, выданные банком».

В случае отзыва (полного или частичного) или изменения условий аккредитива плательщик представляет в банк-эмитент соответствующее распоряжение, составленное в произвольной форме в трех экземплярах и оформленное на всех экземплярах подписями лиц, имеющих право подписи расчетных документов, и оттиском печати. На каждом экземпляре распоряжения, принятого банком-эмитентом, ответственный исполнитель банка проставляет дату, штамп и подпись. Первый экземпляр распоряжения помещается к соответствующему внебалансовому счету, два экземпляра распоряжения не позже рабочего дня, следующего за днем его получения, пересылаются в исполняющий банк. Один экземпляр распоряжения исполняющий банк передает получателю Средств, другой служит основанием для возврата денег либо изменения условий аккредитива.

При установлении несоответствия документов, принятых исполняющим банком от получателя средств, условиям аккредитива банк-эмитент вправе требовать от исполняющего банка по покрытому (депонированному) аккредитиву вымещения сумм выплаченных получателе средств, а по непокрытому (гарантированному) аккредитиву — восстановления сумм, списанных с его корреспондентского счета.

Банк-эмитент обязан не позже рабочего дня следующего за днем возврата суммы не использованного покрытого (депонированного) аккредитива, зачислить ее на счет плательщика, с которого были перечислены деньги в счет покрытия по аккредитиву.

Порядок работы с аккредитивами в исполняющем банке. При поступлении от банка-эмитента покрытого (депонированного) аккредитива сумма аккредитива исполняющим банком зачисляется на открытый для расчетов по аккредитиву отдельный лицевой счет балансового счета 40901 «Аккредитивы к оплате», а при поступлении непокрытого (гарантированного) аккредитива сумма аккредитива учитывается на внебалансовом счете 91305 «Гарантии, поручительства, полученные банком».

При сомнении в правильности указания реквизитов аккредитива исполняющий банк обязан не позже, рабочего дня, следующего за днем получения аккредитива, направить в банк-эмитент запрос в произвольной форме и до получения дополнительной информации не платить по аккредитиву.

В случае покрытого (депонированного) аккредитива поступившие от банка-эмитента деньги зачисляются на счет сумм до выяснения. При получении подтверждения по реквизитам аккредитива от банка-эмитента исполняющий банк перечисляет такие деньги на отдельный лицевой счет балансового счета 40901 «Аккредитивы к оплате»

Для получения денег по аккредитиву получатель средств представляет в исполняющий банк четыре экземпляра реестра счетов (форма № 0401065), отгрузочные и другие документы в пределах срока действия аккредитива

Исполняющий банк обязан проверить соответствие документов, представленных получателем средств, документам, предусмотренным аккредитивом, а также правильность оформления реестра счетов, соответствие подписей и оттиска печати получателя средств образцом, заявленным в карточке с образцами подписей и оттиска печати

При установлении нарушений в части представления документов, предусмотренных аккредитивом, а также правильности оформления реестров счетов платеж по аккредитиву не производится, документы возвращаются получателю средств. Получатель средств вправе повторно представить документы, предусмотренные аккредитивом, до истечения срока его действия

При платеже по аккредитиву сумма, указанная в реестре счетов, зачисляется на счет получателя средств. Первый экземпляр реестра помещается в документы дня банка в качестве основания списания средств с лицевого счета балансового счета 40901 «Аккредитивы к оплате» по покрытому (депонированному) аккредитиву или основания списания средств с корреспондентского счета банка-эмитента, открытого в исполняющем банке, по непокрытому (гарантированному) аккредитиву. Второй экземпляр реестра с приложением товарно-транспортных и иных требуемых условиями аккредитива документов, а также третий экземпляр направляются банку-эмитенту для вручения плательщику и одновременного отражения на счете 90907 «Выставленные аккредитивы» или 91404 «Гарантии, выданные банком» в зависимости от вида аккредитива Четвертый экземпляр реестра выдается получателю средств в качестве расписки в приеме реестра счетов.

Если условиями аккредитива предусмотрен акцепт уполномоченного плательщиком лица, пошедшей обязан представить исполняющему банку:

— доверенность, выданную плательщиком на его имя, содержащую образец подписи уполномоченного лица,

— паспорт или иной документ, удостоверяющий его личность;

— образец своей подписи (проставляется в банке в карточке с образцами подписей и оттиска печати).

Данные предъявленного паспорта или иного документа, удостоверяющего личность, и адрес уполномоченного лица банк записывает в карточке с образцами подписей и оттиска печати.

Образец подписи уполномоченного лица в карточке сличается с образцом его подписи в доверенности. В этой же карточке делается отметка о дате и номере доверенности, выданной организацией, открывшей аккредитив.

Все записи в карточке заверяются подписью главного бухгалтера исполняющего банка или его заместителя.

Уполномоченное плательщиком лицо на всех экземплярах бланков реестра счетов заполняет следующие реквизиты:

«Акцептован за счет аккредитива №______от______ (дата) уполномоченным ___________ (Ф.И.О., паспортные данные)»

Наименование, организации-покупателя_______________________________________________

Подпись__________________ Дата_____________»

В целях подтверждения выполнения условий основного договора уполномоченное плательщиком Лицо делает аналогичную надпись на товарно-транспортных и других документах, требуемый в соответствии с условиями аккредитива.

В исполняющем банке аккредитив закрывается:

— по истечении срока аккредитива (в сумме аккредитива или его остатка);

— на основании заявления получателя средств об отказе от дальнейшего использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива (в сумме аккредитива или его остатка);

— по распоряжению плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможен по условиям аккредитива (в сумме аккредитива или в сумме его остатка).

При отзыве аккредитив закрывается или его сумма уменьшается в день получения от банка-эмитента распоряжения плательщика о полном или частичном отзыве аккредитива. При этом сумма покрытого (депонированного) аккредитива уменьшается в пределах суммы остатка, учитываемого на лицевом счете балансового счета 40901 «Аккредитивы к оплате».

При частичном отзыве аккредитива на лицевой стороне аккредитива исполняющий банк проставляет отметку «Частичный отзыв», сумма, обозначенная цифрами, обводится и проставляется новая сумма. На оборотной стороне покрытого (депонированного) аккредитива делается запись о размере возвращаемой суммы и дате возврата, которая заверяется подписью ответственного исполнителя (с указанием фамилии), а также штампом банка.

Неиспользованная или отозванная сумма покрытого (депонированного) аккредитива подлежит возврату исполняющим банком платежным поручением банку-эмитенту одновременно с закрытием аккредитива или уменьшением его суммы.

О закрытии аккредитива исполняющий банк должен направить в банк-эмитент уведомление в произвольной форме.

§ 5. Расчеты по инкассо

Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (далее — банк-эмитент) по поручению и за счет клиента на основании расчетных документов действует с целью получения от плательщика платежа. Для проведения расчетов по инкассо банк-эмитент вправе привлекать другие банки (далее — исполняющий банк).

Расчеты по инкассо осуществляются на основании платежных требования, которые могут оплачиваться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплачиваемых без распоряжения плательщика (в бесспорном порядке).

Платежные требования и инкассовые поручения предъявляются получателем средств (взыскателем) к счету плательщика через банк, обслуживающий получателя средств (взыскателя).

Получатель средств (взыскатель) представляет в банк указанные расчетные документы вместе с реестром переданных на инкассо расчетных документов (форма № 0401014), составляемом в двух экземплярах. По усмотрению получателя средств (взыскателя) в реестр могут включаться платежные требования и/или инкассовые поручения.

Первый экземпляр реестра оформляется двумя подписями лиц, имеющих право подписи расчетных документов, и оттиском печати.

При приеме на инкассо платежных требований, инкассовых поручений ответственный исполнитель банка-эмитента проверяет соответствие расчетного документа установленной форме бланка, полноту заполнения всех предусмотренных бланком реквизитов, соответствие подписей и печати получателя средств (взыскателя) образцам, указанным в карточке с образцами подписей и оттиска печати, а также идентичность всех экземпляров расчетных документов. Кроме того, при приеме инкассовых поручений с приложенными исполнительными документами ответственный исполнитель банка обязан проверить соответствие реквизитов расчетного документа (даты и номера исполнительного документа, на который сделана ссылка в расчетном документе, взыскиваемой суммы, наименований, указанных в полях «Плательщик» и «Получатель» расчетного документа) реквизитам исполнительного документа. Затем на всех экземплярах принятых расчетных документов ответственный исполнитель представляет штамп банка-эмитента, дату приема и свою подпись. Не принять» документы вычеркиваются ста, реестра пери-данных на инкассо расчетных документов и возвращаются получателю средств (взыскателю), количество и сумма расчетных документов в реестре исправляются. Оба экземпляра реестра и исправления в них заверяются подписью ответственного исполнителя банка-эмитента.

Последние экземпляры расчетных документов вместе со вторым экземпляром реестра возвращаются получателю средств (взыскателю) в качестве подтверждения, приема документов на инкассо.

Первые экземпляры реестров остаются в банке-эмитенте, подшиваются в отдельную папку, используются в качестве журнала регистрации принятых на инкассо расчетных документов и хранятся в банке-эмитенте.

Банк-эмитент, принявший на инкассо расчетные документы, принимает на себя обязательство доставить их по назначению. Данное обязательство, а также порядок и сроки возмещения затрат на доставку расчетных документов отражаются в договоре банковского счета с клиентом.

Учреждения и подразделения расчетной сети Банка России осуществляют экспедирование расчетных документов самих кредитных организаций и других клиентов Банка России в порядке, предусмотренном нормативными актами Банка России. Кредитные организации (филиалы) организуют доставку расчетных документов своих клиентов самостоятельно.

Платежные требования и инкассовые поручения клиентов кредитных организаций (филиалов), предъявляемые к счету кредитной организации (филиала), должны направляться в учреждение или подразделение Банка России, обслуживающее данную кредитную организацию (филиал).

Поступившие в исполняющий банк платежные требования и инкассовые поручения регистрируются в журнале произвольной формы с указанием номера счета плательщика, номера, даты и суммы каждого расчетного документа. Учреждениями и подразделениями расчетной сети Банка России при регистрации дополнительно указываются БИК банка плательщиками БИК банка получателя средств (банка взыскателя). Па первом экземпляре поступивших платежных требований и инкассовых поручений в верхнем левом углу проставляется дата поступления расчетного документа.

Ответственный исполнитель исполняющего банка осуществляет контроль полноты и правильности заполнения реквизитов платежных требований и инкассовых поручений, за исключением проверки подписи и печати получателя средств (взыскателя), а также проверяет наличие на всех экземплярах расчетных документов штампа банка-эмитента и подписи ответственного исполнителя.

Расчетные документы, оформленные с нарушением требований, подлежат возврату, о чем делается запись с указанием даты и причины возврата в регистрационном журнале.

При отсутствии или недостаточности денежных средств на счете плательщика и при отсутствии в договоре банковского счета условия об оплате расчетных документов сверх имеющихся на счете денежных средств платежные требования, акцептованные плательщиком, платежные требования на безакцептное списание денежных средств и инкассовые поручения (с приложенными в установленных законодательством случаях ми документами) помешаются в картотеку по внебалансовому счету № 90902 «Расчетные документы, не оплаченные в срок» с указанием даты помещения в картотеку. Об этом исполняющий банк обязан известить банк-эмитент направив извещение о постановке в картотеку (форма 0401075). Указанное извещение направляется исполняющим банком банку-эмитенту не позже рабочего дня, следующего за днем помещения расчетных документов в картотеку. При этом на оборотной стороне первого экземпляра расчетного документа делается отметка о дате направления извещения, проставляется штамп банка и подпись ответственного исполнителя.

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 337; Нарушение авторских прав?; Мы поможем в написании вашей работы!