КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Цена Капитала

|

|

|

|

Цена капитала - это плата за использование того или иного источника финансирования предприятия, причем не только заемного, но и собственного капитала. Каждый из таких источников имеет цену. Она выражается в процентах к величине используемого капитала. По отношению к собственному капиталу цена - это дивиденды акционерам, издержки, связанные с эмиссией акций, и т.п. Цену капитала не следует отождествлять со стоимостью предприятия (бизнеса) или стоимостью имущества предприятия. Для одних видов капитала его цена достаточно четко выражена, для других ее необходимо рассчитывать. Цена капитала показывает минимально допустимый уровень доходности операций хозяйствующего субъекта. Цена капитала дает возможность обосновывать принимаемые инвестиционные решения, определять финансовые издержки, оптимизировать структуру капитала и др. Различают цены собственного капитала, привлекаемого за счет внутренних и внешних источников. Цена капитала зависит от многих факторов. Это спрос и предложение капитала, уровень конкуренции на финансовых рынках, степень развития финансовых рынков, уровень риска финансовых активов и др. Цена капитала связана с его отдачей (рентабельностью). Последняя должна быть выше цены капитала, иначе его использование теряет смысл. Цена капитала является одним из критериев осуществления инвестиционных проект

Предприятие привлекает дополнительный капитал для покрытия самых разнообразных инвестиционных потребностей: реализации высокодоходных проектов, развития производственной инфрастуктуры, прироста запасов и т.п. Независимо от общего числа направлений инвестирования, структура источников финансирования каждого из них должна оставаться неизменной (см. параграф 6.1). Поэтому в ходе инвестиционного проектирования используются не цены отдельных источников капитала (акционерного, заемного и др.), а средняя цена совокупного капитала заданной структуры. Так как цена каждого из перечисленных источников является ничем иным, как полной доходностью соответствующих финансовых инструментов, вполне логично предположить, что совокупная цена всех источников определяется по формуле средней доходности, то есть по формуле средней арифметической взвешенной (параграф 5.2). Получаемая таким образом средняя величина издержек по привлечению капитала обозначается WACC (Weighted Average Cost of Capital):

где w – удельный вес конкретного источника в общем объеме капитала;

Ke – цена собственного капитала;

Kps – цена капитала, привлекаемого за счет выпуска привилегированных акций;

Kd – цена заемного капитала;

В таблице ниже приведены исходные данные для расчета средней цены капитала.

Таблица. Пример расчета средней цены капитала (WACC)

| Наименование источника | Сумма, млн. руб. | Уд. вес (wi) | Цена (Ki) | Ki * w |

| Собственный капитал, E | 0,6 | 25% | 15% | |

| Привилегированные акции, Ps | 0,1 | 23% | 2,3% | |

| Заемный капитал, D | 0,3 | 20% | 6% | |

| Итого | -- | 23,3% |

Итоговое значение гр. 5 табл. показывает величину WACC – 23,3%. Именно эта ставка должна использоваться для дисконтирования денежных потоков по конкретным инвестиционным проектам. Она характеризует величину альтернативных издержек по привлечению капитала.

Рассмотренная методика достаточна проста и очевидна. Однако ее практическое применение сталкивается с серьезными трудностями, для преодоления которых требуются дополнительные расчеты. К числу основных проблем относятся: неоднородность структуры собственного капитала; возрастание цены отдельных источников по мере увеличения их объема; многообразие способов расчета удельных весов отдельных источников (проблема взвешивания); различные подходы к определению фактической величины капитала – по рыночной и по балансовой стоимости; необходимость учета цены амортизационных отчислений. Остановимся более подробно на каждой из перечисленных проблем.

1. Неоднородность структуры собственного капитала. Собственный капитал формируется за счет продажи обыкновенных акций и реинвестирования нераспределенной прибыли. Следовательно, цена собственного капитала (Ke) состоит из двух компонентов – цены обыкновенного акционерного капитала (Kes) и цены нераспределенной прибыли (Kre). Так как эти цены не равны между собой, следует выполнять отдельные расчеты WACC для случаев, когда собственный капитал состоит из нераспределенной прибыли и когда его величина равна сумме акционерного капитала. Прежде чем начинать эмиссию акций, предприятие предпочтет использовать всю нераспределенную прибыль как более дешевый источник. Поэтому сначала расчитывается WACC для Ke = Kre, а затем для Ke = Kes. Полученные результаты наносятся на график средней цены капитала, показывающий изменение WACC в зависимости от объема привлекаемого капитала (рис. 15). Иными словами, формула (6.4.1) должна использоваться неоднократно, и в результате ее использования получают не единственное значение средней цены капитала, а набор предельных значений, изменяющихся по мере роста потребности в капитале. Представленный на рисунке график показывает два предельных значения средней цены капитала: WACC1 при условии, что весь собственный капитал представлен нераспределенной прибылью (Ke = Kre); WACC2 в случае эмиссии акций (Ke = Kes). Излом графика WACC происходит в точке BP, которая называется точкой излома.

Рисунок 15. Общий вид графика WACC

Усложним наш пример (табл.), предположив, что сумма собственного капитала включает в себя величину нераспределенной прибыли (12 млн. рублей) и дополнительной эмиссии обыкновенных акций (18 млн. рублей). Цена нераспределенной прибыли (Kre) составляет 23,5%, а цена акционерного капитала (Kes) – 26%. Рассчитаем WACC при условии, что весь собственный капитал состоит из нераспределенной прибыли. Так как структура капитала должна оставаться неизменной, нераспределенная прибыль (12 млн. рублей) составит 60% общего объема финансирования, привлекаемого при данных условиях. Следовательно, пока Ke = Kre, общий объем привлекаемого капитала будет равен 20 млн. рублей (12 / 0,6), в том числе: 12 млн. рублей – собственный капитал, 2 млн. рублей – привилегированные акции (10% от 20 млн. рублей) и 6 млн. рублей – заемный капитал (30% от 20 млн. рублей). Рассчитаем WACC для этих условий, используя формулу:

На этих условиях предприятие сможет привлечь 20 млн. рублей совокупного капитала. Так как его инвестиционные потребности (50 млн. рублей) превышают эту сумму, оно собирается получить еще 18 млн. рублей собственного капитала путем выпуска обыкновенных акций. При неизменной доле собственного капитала (60%), всего будет привлечено 30 млн. рублей (18 / 0,6), в том числе: 18 млн. рублей – собственный капитал, 3 млн. рублей – привилегированные акции (10% от 30 млн. рублей) и 9 млн. рублей – заемный капитал (30% от 30 млн. рублей). В этом случае цена собственного капитала составит уже 26%, поэтому средняя цена всего капитала будет равна:

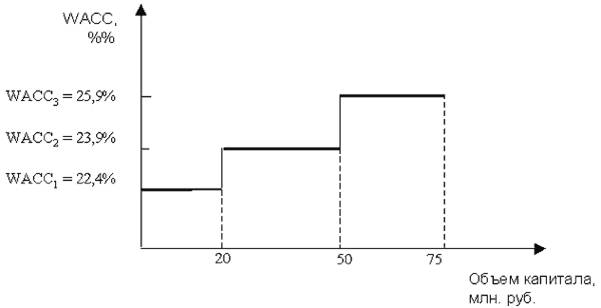

Нанесем результаты расчетов на график

Рисунок16. График WACC для бюджета капвложений 50 млн. рублей

В чем практический смысл подобных расчетов? Очевидно, что предприятие заинтересовано в привлечении более дешевых источников капитала: только исчерпав их, оно направляет на финансирование инвестиций ресурсы, обходящиеся ему дороже. Однако, это не означает, что какая-то часть проектов финансируется исключительно из заемных источников, а другая – из нераспределенной прибыли. Структура (соотношение удельных весов собственного, заемного и привилегированного акционерного) капитала остается неизменной для всей совокупности финансируемых проектов. Каждый рубль инвестиций, начиная с самого первого, будет финансироваться именно в заданной пропорции. В нашем примере предприятие может привлечь первые 20 млн. рублей капитала по цене 22,4%. Если его инвестиционные возможности исчерпываются данной суммой, то оно может спокойно приступать к составлению бюджета капвложений. Однако, если предприятие располагает высокодоходными инвестиционными проектами на более значительную сумму, оно будет заинтересовано в привлечении дополнительного капитала по более высокой цене. В нашем примере речь идет о 30 млн. рублей по цене 23,9%. Точкой излома BP является сумма 20 млн. рублей, после ее прохождения цена капитала возрастает. Особо следует подчеркнуть, что на любом отрезке графика структура капитала остается неизменной: 60% собственный капитал; 10% привилегированные акции и 30% заемные источники.

2. Возрастание цены отдельных источников капитала по мере увеличения их объема. Как и любой другой производственный фактор, капитал является ограниченным ресурсом. Поэтому, по мере увеличения потребности в капитале, его цена также будет расти. Данное утверждение относится к любому источнику финансирования: собственным и заемным средствам, привилегированным акциям. Этим обусловливается множественность точек излома на графике WACC. Средняя цена капитала будет увеличиваться не только вследствие перехода от использования нераспределенной прибыли к эмиссии обыкновенных акций, но и в результате удорожания какого-либо другого источника капитала, вызванного ростом потребности в данном источнике. Например, цена акционерного капитала может оставаться на неизменном уровне 26% только в том случае, если его эмиссия будет ограничена объемом 30 млн. рублей. Дополнительная потребность в капитале такого вида может обойтись предприятию дороже, например в 28%. Точно так же издержки по привлечению заемного капитала будут увеличиваться, начиная с определенного предела. Увеличение доли задолженности в правой части баланса означает усиление эффекта финансового рычага, то есть – возникновение дополнительного финансового риска. Платой за этот риск будет удорожание заемного капитала.

Увеличение цены отдельных источников неизбежно приведет к росту средних издержек по привлечению капитала (WACC). На графике WACC это отразится в увеличении числа точек излома (BP). Поэтому техническим решением проблемы является построение общего алгоритма нахождения этих точек. На рис. 6.4.2 излом графика происходит в точке BP = 20 млн. рублей. Вспомним, как было получено это значение: сумма нераспределенной прибыли (12 млн. рублей) была разделена на удельный вес собственного капитала (60%). Обобщая этот подход можно сформулировать общее правило: точка излома графика WACC находится путем деления суммы капитала данного вида, привлекаемого по более низкой цене, к доле капитала данного вида в общем объеме финансирования. В рассмотренном выше примере только собственный капитал характеризовался наличием двух разных цен: Kre = 23,5% и Kes = 26%. Поэтому на графике была лишь одна точка излома, отражающая переход от более дешевого к более дорогому собственному капиталу. Она рассчитывалась как отношению общей суммы более дешевого капитала (нераспределенной прибыли) к удельному весу собственного капитала. Если бы предприятие не ограничилось привлечением акционерного капитала в объеме 18 млн. рублей, а захотело бы получить еще 15 млн. рублей по цене 28%, то на графике появилась бы еще одна точка излома. Для ее нахождения следовало бы общую сумму более дешевого собственного капитала – 30 млн. рублей (12 + 18) – разделить на удельный вес собственного капитала – 0,6. В результате получилось бы 50 млн. рублей (30 / 0,6), то есть каждый дополнительный рубль сверх 50 млн. рублей обходился бы предприятию дороже.

Рассмотрим этот пример более подробно, взяв за основу данные табл. Предположим, что предприятие решило увеличить свой бюджет капвложений до 75 млн. рублей и привлечь дополнительно еще 15 млн. рублей в форме обыкновенного акционерного капитала по цене 28%. Чтобы не нарушить плановую структуру капитала, оно обязано дополнительно получить заемный и привилегированный акционерный капитал. Общая сумма вновь привлекаемого капитала должна составить 25 млн. рублей (15 / 0,6), в том числе: обыкновенные акции – 15 млн. рублей, привилегированные акции – 2,5 млн. рублей (10% от 25 млн. рублей), заемный капитал – 7,5 млн. рублей (30% от 25 млн. рублей). Цена вновь привлекаемого заемного капитала составит 22%, выпуск привилегированных акций обойдется предприятию в 25%.

Рассчитаем все точки излома на графике WACC:

Переход от использования нераспределенной прибыли к первой эмиссии обыкновенных акций. Объем более дешевого собственного капитала составляет 12 млн. рублей (нераспределенная прибыль). BP1 = 20 млн. рублей (12 / 0,6).

Переход от первой ко второй эмиссии обыкновенных акций. Объем более дешевого собственного капитала составляет 30 млн. рублей (12 млн. рублей нераспределенной прибыли + 18 млн. рублей обыкновенных акций от первой эмиссии). BP2 = 50 млн. рублей (30 / 0,6).

Переход от первой ко второй эмиссии привилегированных акций. Объем более дешевого капитала данного вида составляет 5 млн. рублей (первая эмиссия привилегированных акций). BP3 = 50 млн. рублей (5 / 0,1).

Переход от первой ко второй эмиссии облигаций. Объем более дешевого заемного капитала составляет 15 млн. рублей (первая эмиссия облигаций). BP4 = 50 млн. рублей (15 / 0,3).

Последние три точки излома совпадают, то есть на графике (рис. 6.4.3) появится только одна новая точка излома BP = 50 млн. рублей. Рассчитаем WACC в этой точке:

Рисунок17. График WACC для бюджета капвложений 75 млн. рублей

Как видно из графика, дополнительные 25 млн. рублей капитала обойдутся предприятию значительно дороже – по цене 25,9%, что на 2 процентных пункта выше, чем цена предыдущей порции капитала. Разница между двумя первыми порциями составляла лишь 1,5 процентных пункта.

3. Многообразие способов расчета удельных весов отдельных источников (проблема взвешивания). Существует три основных метода определения структуры капитала: первоначальное, целевое и маржинальное взвешивание. Первоначальное взвешивание используется в том случае, если предприятие намерено поддерживать фактически сложившуюся структуру капитала. Например, правая часть отчетного бухгалтерского баланса предприятия имеет следующий вид:

собственный капитал – 75 млн. руб.;

привилегированные акции – 5 млн. руб.;

заемный капитал – 20 млн. руб.;

итого долгосрочный капитал – 100 млн. руб.

В этом случае первоначальная структура капитала составит: 75% - собственный капитал (75 / 100); 5% - привилегированные акции (5 / 100); 20% - заемный капитал (20 / 100).

Если предприятие не устраивает фактически сложившаяся структура его капитала, оно может установить для себя целевую структуру капитала, к достижению которой руководство предприятия будет стремиться в течение ряда лет. Например, через 5 лет капитал предприятия должен состоять из следующих компонентов:

собственный капитал – 100 млн. руб.;

привилегированные акции – 25 млн. руб.;

заемный капитал – 75 млн. руб.;

итого долгосрочный капитал – 200 млн. руб.

Тогда, целевая структура капитала будет характеризоваться следующими цифрами: 50% - собственный капитал; 12,5% - привилегированные акции; 37,5% - заемный капитал.

К маржинальному взвешиванию прибегают в том случае, если весь привлекаемый капитал планируется направить на финансирование одного или нескольких крупных инвестиционных проектов, например: строительство новых заводов. При этом использование уже имеющихся у предприятия ресурсов в осуществлении этого проекта будет минимальным, а создаваемые в соответствии с проектом объекты будут характеризоваться высокой степенью автономии. При маржинальном взвешивании в расчет принимается только структура вновь привлекаемого капитала. Например, планируется использование собственного капитала в сумме 25 млн. рублей; выпуск привилегированных акций 5 млн. рублей; и привлечение заемного капитала в размере 20 млн. рублей. Маржинальная структура капитала будет иметь вид: 50% – собственный капитал; 10% - привилегированные акции; 40% - заемный капитал.

4. Различные подходы к определению фактической величины капитала. Много споров вызывает процедура оценки отдельных видов капитала: какая стоимость должна браться за основу – рыночная или балансовая? В теории предпочтение отдается оценке по рыночной стоимости. Обоснование этому очевидно: реальная стоимость капитала может быть выявлена только на фондовом рынке. Следовательно, в расчет нужно принимать не бухгалтерские данные, отраженные в балансе, а сведения о рыночной стоимости собственного и заемного капитала предприятия в соответствии с котировками его акций и облигаций. Однако, практическая реализация такого подхода сопряжена со значительными трудностями: даже если предположить, что все ценные бумаги предприятия активно торгуются на рынке, цены на них могут быть подвержены существенным колебаниям. Поэтому на практике может использоваться оценка капитала по балансовой стоимости, что не рассматривается как серьезное отступление от теоретических принципов.

При определении структуры капитала по рыночной стоимости возникает еще одна проблема – нахождение рыночной стоимости нераспределенной прибыли. Рыночная цена акции “впитывает” в себя всю информацию о финансовых результатах работы предприятия, в том числе и сведения о том, какая доля прибыли реинвестируется в него. При этом неясно, какую именно часть цены составляет стоимость нераспределенной прибыли. Зато в бухгалтерском балансе нераспределенная прибыль показывается отдельной строкой, сверх номинальной стоимости акционерного капитала. Комбинируя рыночную и балансовую оценку капитала, можно найти условную величину нераспределенной прибыли в составе рыночной цены обыкновенных акций. Например, на отчетную дату рыночная капитализация предприятия составила 5 млрд. рублей. В бухгалтерском балансе на ту же дату номинальная величина акционерного капитала (без привилегированных акций) составляет 2 млрд. рублей, а нераспределенная прибыль – 500 млн. рублей или 20% от учетной стоимости всего собственного капитала (500 / (2000 + 500)). Следовательно, рыночная оценка нераспределенной прибыли будет равна приблизительно 1 млрд. рублей (20% от 5 млрд. рублей).

5. Необходимость учета цены амортизационных отчислений. Как было отмечено в предыдущем параграфе, амортизация является важнейшим источником капитала, который, так же как и любые другие, имеет свою цену. Цена амортизации равна средним издержкам на капитал – величине WACC – при условии, что весь собственный капитал состоит только из нераспределенной прибыли. Поэтому отсутствует необходимость включать амортизационные отчисления в для расчета средней цены капитала, цена амортизации всегда будет равна WACC1 – средним издержкам на капитал до эмиссии обыкновенных акций. С другой стороны, сумму амортизационных отчислений нельзя не учитывать при формировании бюджета капвложений, так как она является реальным источником финансовых ресурсов. Амортизация добавляется к сумме привлекаемого капитала, но она не изменяет его среднюю цену. То есть, на ее величину график WACC сдвигается вправо по оси абсцисс, но его положение относительно оси ординат остается неизменным. Причем увеличивается сумма капитала, привлекаемого на самом первом этапе, когда весь собственный капитал представлен только нераспределенной прибылью. Таким образом, первый интервал на графике WACC становится длиннее на величину, соответствующую сумме амортизационных отчислений. В результате, и все остальные точки графика, находящиеся правее первой точки излома, сдвигаются еще дальше вправо.

Например, если предприятие планирует начислить в предстоящем периоде амортизацию в сумме 5 млн. рублей, то его реальный бюджет капвложений составит уже не 75, а 80 млн. рублей, причем все показатели WACC (точки на оси ординат графика) останутся неизменными. Зато изменится положение графика относительно оси абсцисс. Применительно к графику на рис17 это означает, что первый его излом произойдет в точке 25 млн. рублей, второй – в точке 55 млн. рублей, а конечная точка на оси абсцисс будет равна 80 млн. рублей. Иными словами, весь график сместится по оси абсцисс вправо на 5 млн. рублей. Причем, данное смещение произойдет за счет увеличения только первого отрезка, показывающего сумму финансирования при условии, что весь собственный капитал состоит только из нераспределенной прибыли.

2. ФОРМИРОВАНИЕ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ

|

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 8122; Нарушение авторских прав?; Мы поможем в написании вашей работы!