КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Пассивные операции, их значение

|

|

|

|

Понятие банковских операций, их классификация

ТЕМА 3 Банковские операции

3.1 Понятие банковских операций, их классификация

3.2 Пассивные операции, их значение

3.3 Активные операции, их значение

3.4 Активно-пассивные операции, их значение

Банковская услуга – деятельность банка, осуществляемая по поручению клиента с целью удовлетворения его потребностей в банковском обслуживании (в кредите, расчетно-кассовом обслуживании, покупке-продаже валюты и т.д.).

Розничная банковская услуга – это услуга, оказываемая физическим лицам.

Комплексная банковская услуга – предоставление определенного набора услуг клиентам на более выгодных условиях, чем если бы эти услуги предлагались раздельно.

Рынок розничных банковских услуг – это сфера рыночных отношений, складывающихся по поводу удовлетворения потребностей физических лиц в банковских услугах.

Новая банковская услуга – это существующая (уже оказываемая) услуга, модифицированная с целью улучшения ее потребительских свойств или вновь созданная услуга, то есть услуга с новыми потребительскими свойствами.

Качество банковской услуги – совокупность ее свойств, обеспечивающих удовлетворение уже сформировавшихся (установленных) и ожидаемых (потенциальных) потребностей клиентов.

Банковский продукт всегда имеет материальное воплощение (банковские акции, облигации, сертификаты, векселя, чеки, карточки и т.п.).

Банковские операции – это комплекс взаимосвязанных действий (сделок) банков и клиентов, производимых от имени банка, с учетом исключительного права банков на эти операции.

В соответствии с Банковским кодексом Республики Беларусь к банковским операциям относятся:

- привлечение денежных средств физических и (или) юридических лиц во вклады;

- размещение привлеченных денежных средств от своего имени и за свой счет на условиях возвратности, платности и срочности;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление расчетного и (или) кассового обслуживания физических и юридических лиц, в том числе банков-корреспондентов;

- валютно-обменные операции;

- выдача банковских гарантий;

- доверительное управление денежными средствами, драгоценными металлами и драгоценными камнями;

- инкассация денежной наличности, валютных и других ценностей, а также платежных документов;

- выпуск в обращение банковских пластиковых карточек;

- финансирование под уступку денежного требования (факторинг);

- предоставление физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей и др.

Также банки и небанковские кредитно-финансовые организации вправе осуществлять:

- поручительство за третьих лиц, предусматривающее исполнение обязательств в денежной форме;

- приобретение исполнения обязательств в денежной форме от третьих лиц;

- финансовую аренду (лизинг);

- операции с использованием банковских пластиковых карточек;

- консультационные и информационные услуги;

- и иную деятельность, предусмотренную законодательством Республики Беларусь.

Банки и небанковские кредитно-финансовые организации не вправе осуществлять производственную и (или) торговую деятельность, за исключением случаев, когда такая деятельность осуществляется для их собственных нужд. Не имеют они права вести и страховую деятельность в качестве страховщиков.

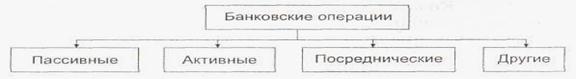

В условиях рыночной экономики все операции коммерческого банка можно классифицировать (рис. 3.1).

Рис.3.1- Виды банковских операций

Прежде чем приступить к размещению денежных средств, банк должен сформировать ресурсы, за счет которых он и будет совершать активные операции. В силу этого пассивные банковские операции имеют для банка исключительное значение и носят первичный характер по отношению к активным операциям.

Пассивными операциями – это операции, в результате которых происходит увеличение денежных средств, находящихся на пассивных или активно-пассивных счетах в части превышения пассивов над активами.

Т.е. пассивные операции – это операции, посредством которых банки формируют свои ресурсы для проведения кредитных и других активных операций.

Выделяют четыре основные формы пассивных операций банков:

1. первичное размещение ценных бумаг собственной эмиссии;

2. формирование или увеличение фондов банка за счет отчислений от прибыли банка;

3. депозитные операции;

4. кредиты и займы, полученные от других юридических лиц.

Благодаря проведению пассивных операций, банки аккумулируют временно свободные средства клиентов. В ходе активных операций и, прежде всего, - кредитных, банками создаются новые ресурсы, источником которых является банковская прибыль.

В зависимости от вида эмитируемых банком ценных бумаг у него происходит формирование либо привлеченных средств (эмиссия векселей, облигаций, банковских сертификатов), либо собственных (эмиссия акций). Увеличение собственных ресурсов происходит также в результате проведения банками пассивных операций, выделенных во вторую группу.

Наибольшую часть ресурсов коммерческих банков составляют привлеченные средства. Они могут покрывать до 80 % всей потребности банков в денежных ресурсах. Основная часть привлеченных ресурсов формируется банками на депозитной основе в результате зачисления средств на текущие (расчетные) и другие счета до востребования или же при приеме банком от клиентов срочных вкладов (депозитов).

Привлечение средств на основе выпуска долговых ценных бумаг и покупка ресурсов на межбанковском рынке является для банка дополнительным источником привлеченных ресурсов, приобретение которых чаще всего связано с необходимостью регулирования банковской ликвидности. В некоторых случаях их активный поиск на рынке ведется для обеспечения кредитными ресурсами первоклассных клиентов или в результате возможности иного эффективного использования.

Взаимосвязь пассивных и активных операций

Активные и пассивные операции находятся в теснейшей взаимосвязи. При размещении средств в других банках, покупке ценных бумаг, предоставлении клиентам кредитов и разнообразных услуг коммерческие банки постоянно контролируют состав и структуру своих пассивов, следят за наличием свободных ресурсов, сроками исполнения обязательств по депозитам, стоимостью привлекаемых средств. В том случае, если коммерческий банк испытывает трудности в притоке ресурсов, он вынужден пересмотреть и свою политику в области активных операций: возможно, ему придется отказаться от новых выгодных кредитных вложений, отозвать часть кредитов, выданных ранее, реализовать ценные бумаги и т.д. При наличии конкретной программы в области активных операций коммерческий банк может целенаправленно проводить пассивные операции по формированию недостающей части ресурсов.

Таким образом, состав и структура банковских пассивов оказывают непосредственное влияние на масштабы кредитных и других активных операций банков, а также на объемы доходов, полученных за счет их проведения.

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 596; Нарушение авторских прав?; Мы поможем в написании вашей работы!