КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Тема: статистика финансовых рынков

|

|

|

|

Процентной ставкой называется отношение суммы процентных денег, выплачиваемых в единицу времени к величине займа. Ставка выражается в виде десятичной или натуральной дроби или в процентах. Если за базу начисления процентов берется первоначальная сумма долга и начисленные проценты присоединяются к этой сумме в конце срока займа, то для расчета применяется ставка процентов. Примерами являются начисление процентов за кредит, за вклад в сберкассе, на счет в банке. Если при начислении процентов за основу берется сумма, которая уплачивается должником, в этом случае применяется учетная ставка и проценты удерживаются при выдаче ссуды. Интервал времени между начислениями процентов называют периодом начислении.

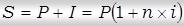

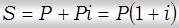

Наращенная сумма (S) представляет собой первоначальную её сумму вместе с начислениями на неё процентами к концу срока. Она определяется путём умножения начальной суммы на множитель наращивания. Наращенная сумма (формула простых процентов) рассчитывается следующим образом:

,

,

гдеS – наращенная сумма долга;

Р – первоначальная сумма долга;

– проценты за весь срок ссуды;

– проценты за весь срок ссуды;

n – общийсрок ссуды ( число периодов начисления);

i – ставка процентов за период;

– множитель наращивания простых процентов.

– множитель наращивания простых процентов.

Величина процентной ставки исчисляется по формуле:

.

.

Если величина расчетного периода принимается за 360 дней, то такие проценты называются обыкновенными или коммерческими; если 365 дней – то точными.

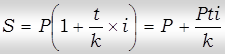

При сроке ссуды менее года необходимо определить, какая часть годового процента уплачивается кредитору. Выразим величину n в виде дроби:

,

,

где t – число дней ссуды;

k – число дней в году или временная база.

Тогда наращенная сумма примет следующий вид:

.

.

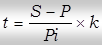

Из данной формулы выразим срок ссуды:

.

.

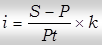

Тогда величина процентной ставки будет определяться по формуле:

.

.

В том случае, если ставка процентов меняется во времени, наращенная сумма будет рассчитываться по формуле:

,

,

где i – ставка простых процентов в периоде r;

n – продолжительность периода.

ВОПРОС 3: РАСЧЕТЫ ПРИ НАЧИСЛЕНИИ СЛОЖНЫХ ПРОЦЕНТОВ

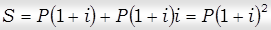

В среднесрочных и долгосрочных финансово-кредитных операциях, если проценты не выплачиваются сразу после их начисления, а присоединяются к сумме долга, для наращивания применяются сложные проценты. В соответствии с этим процесс роста первоначальной суммы происходит с ускорением. Ускорение вызвано тем, что на каждом этапе во времени начисленные проценты присоединяются к сумме, которая служила базой для их определения. Такой процесс получил название капитализация процентов.

Наращивание по сложным процентам можно рассматривать как последовательное реинвестирование средств, вложенных под простые проценты на один период начисления.

Предположим, что проценты капитализируются один раз в год (годовые проценты) на протяжении n лет. В конце первого периода проценты равны величине  , а наращенная сумма будет равна:

, а наращенная сумма будет равна:

К концу второго года она достигнет величины:

и т. д.

и т. д.

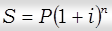

В конце n – года наращенная сумма по сложным процентам станет равной:

.

.

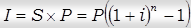

Проценты за этот период будут увеличиваться с каждым годом и составят:

.

.

Величина  называется множителем наращивания сложных процентов.

называется множителем наращивания сложных процентов.

Сопоставляя формулы наращивания по простым и сложным процентам, можно сделать следующие выводы:

1. Если n < 1, то  >

>  - сложные проценты меньше простых процентов;

- сложные проценты меньше простых процентов;

2. Если n = 1, то  =

=  - сложные проценты равны простым процентам;

- сложные проценты равны простым процентам;

3. Если n > 1, то  <

<  - сложные проценты больше простых процентов.

- сложные проценты больше простых процентов.

ВОПРОС 1: СТАТИСТИКА ДЕНЕЖНОГО ОБРАЩЕНИЯ

Деньги находятся в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Движение денег при выполнении ими своих функций в наличной и безналичной формах представляет собой денежное обращение.

В систему показателей статистики денежного обращения входят: денежный оборот, денежная масса, наличные деньги внебанковской системы, безналичные средства, продолжительность одного оборота, купюрное строение денежной массы, индекс-дефлятор, покупательная способность рубля и другие элементы.

Статистика денежного оборота занимается изучением объёма, состава и динамики денежных средств, скорости их оборачиваемости. В процессе денежного оборота постоянно происходит преобразование наличных денежных потоков в безналичные.

При безналичном денежном обороте деньги выступают как средства платежа – перечисление денежных средств по счетам кредитных учреждений, зачёт взаимных требований и т. д. (определяются правилами Банка России, которые действуют в соответствии с законодательством).

Наличные деньги используются для кругооборота товаров и услуг, расчётов по выплате заработной платы, пособий, премий, при оплате ценных бумаг и др.

Денежная масса представляет собой сумму всех наличных и безналичных средств в обращении по РФ. Она рассчитывается Банком России по состоянию на первое число месяца на основе данных сводного баланса банковской системы. Количество денежной массы определяется государством.

Скорость обращения денег – это фактор, влияющий на денежную массу. Он представляет собой интенсивное движение денег при выполнении ими функций обращения и платежа. Скорость обращения денег измеряется двумя показателями:

1. Количество оборотов денег – показывает сколько раз за год использовался рубль для получения товаров и услуг.

,

,

где ВВП – объём ВВП в текущих ценах;

М – совокупный объём денежной массы, которая определяется как

средние остатки денег за период.

2. Продолжительность одного оборота денежной массы

,

,

где Д – число календарных дней в периоде.

Купюрное строение денежной массы представляет собой удельный вес денежных знаков различного достоинства в общей массе обращающихся денег.

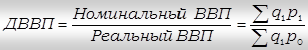

Индекс-дефлятор оценивает степень инфляции всей совокупности благ, произведённых и потреблённых в государстве. Он учитывает изменение цен на товары, которые не только потреблены населением, но и использованы в государственных интересах, инвестициях, для экспорта и импорта. Дефлятор ВВП в России определяется, как и в большинстве стран, с помощью агрегатной формулы Пааше:

.

.

ВОПРОС 2: СТАТИСТИКА ИНФЛЯЦИИ

Инфляция – является неотъемлемой категорией любой экономики, которая использует бумажно-денежное обращение. Она представляет собой обесценивание бумажных денег и безналичных денежных средств, сопровождающееся ростом цен на товары и услуги в экономике, падением уровня реальной зарплаты, неудовлетворительной платежеспособностью населения. Инфляционные процессы могут происходить и при неизменном количестве бумажных денег в результате сокращения товарной массы в обращении. Инфляция приводит к девальвации денежной единицы страны, т. е. к снижению её курса по отношению к валютам других стран, осуществляемой в законодательном порядке.

Различают четыре основные причины инфляции:

1. Диспропорции в структуре производства, чрезмерный удельный вес средств производства;

2. Дефицит государственного бюджета;

3. Рост государственного долга;

4. Разбухание объёма долгосрочных капитальных вложений, в том числе кредита.

Инфляция может проявляться в следующих формах.

Инфляция спроса возникает при проявлении избыточного спроса (снижение производства вызывает рост спроса, дефицит и последующий рост цен). В этом случае правительство обязано ликвидировать чрезмерные расходы путём сокращения собственных расходов, а также повышения налогов, ограничивая тем самым расходы частного сектора экономики.

Инфляция предложения связана с повышением издержек на единицу продукции, что ведёт к сокращению прибыли и объёмов производства. Это вызывает увеличение спроса и, как следствие его, рост цен, а это, в свою очередь, определяет новое повышение издержек и т. д. Рост издержек производства связывают обычно с увеличением номинальной зарплаты, цен на сырьё и энергоносители.

Структурная инфляция определяется при нарушении сбалансированности отраслевой структуры экономики и обнаруживается в периоды коренной перестройки экономики.

Для наиболее общей характеристики уровня инфляции в мировой практике используются два показателя: дефлятор валового национального продукта (в России применяется дефлятор валового внутреннего продукта (ДВВП)) и индекс потребительских цен (ИПЦ).

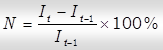

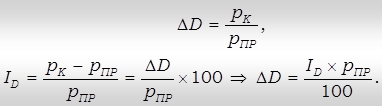

Норма инфляции представляет собой основной показатель уровня инфляции и вычисляется на основе дефлятора ВВП. Обычно норма инфляция рассчитывается по следующей формуле:

.

.

В зависимости от темпов инфляционных процессов различают следующие виды инфляции:

· ползучая инфляция имеет невысокие темпы: 1 – 9 % в год;

· галопирующая инфляция выражается в скачкообразных темпах: 10 – 49 % в год;

· гиперинфляция характеризуется чрезвычайно высокими темпами: свыше 50 % в год.

ВОПРОС 3: СТАТИСТИКА КРЕДИТА

Кредит – это разновидность экономической сделки, договор между юридическими и физическими лицами о займе или ссуде. Один из партнёров (кредитор) предоставляет другому (заёмщику) деньги на определённый срок с условием возврата эквивалентной стоимости, как правило, с оплатой этой услуги в виде процента. Срочность, возвратность и платность – принципиальные характеристики кредита. Задачи статистики кредита:

· разработка показателей кредитования;

· обобщение сведений о кредитовании;

· выявление закономерностей в этой области.

В РФ существуют следующие виды кредита:

1. Государственный кредит представляет собой средства, привлечённые государством в виде займов, эмиссии ценных бумаг;

2. Банковский кредит – основная форма кредитования, при которой денежные средства предоставляются во временное пользование банками;

3. Межбанковский кредит – это размещаемые банками денежные средства друг у друга в форме депозитов и на короткие сроки.

По срочности различают краткосрочный и долгосрочный кредиты. По обеспеченности кредиты могут быть обеспеченными и необеспеченными. Обеспечение предполагает наличие того или иного залога.

К наиболее важны показателям отечественной статистики банковского кредита относятся:

1. Общий размер кредитования банками отраслей экономики и населения с выделением краткосрочного и долгосрочного кредитования. Он определяется за вычетом погашенной суммы кредита банку, т. е. в виде остатка ссуды в определённый момент времени;

2. Доля краткосрочных и долгосрочных кредитов в общей сумме кредитных вложений;

3. Просроченная задолженность предприятий и хозяйственных организаций по ссудам банков;

4. Процент за кредит и ставка рефинансирования.

В банках ведётся ежемесячная, ежеквартальная и ежегодная отчётность по размещению кредитных ресурсов. Все сведения по кредитным вложениям отражаются в форме статистической отчётности № 1, которая составляется на основании данных по счетам бухгалтерского учёта, относящихся к кредитованию.

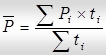

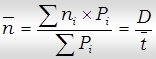

Средний размер кредита вычисляется по формуле средней арифметической взвешенной (без учёта числа оборотов в год):

,

,

где  - средний размер кредита;

- средний размер кредита;

- размер

- размер  -ого кредита;

-ого кредита;

- срок

- срок  -ого кредита.

-ого кредита.

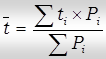

Средний срок пользования кредитом – это время, в течение которого кредит оборачивается один раз при условии непрерывности оборачиваемости:

.

.

Среднее число оборотов за год определяется по формуле:

,

,

где  - число оборотов

- число оборотов  -ого кредита за год;

-ого кредита за год;

- число дней (месяцев) в году.

- число дней (месяцев) в году.

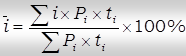

За пользование кредитом взимается плата в размере процентных ставок. Средняя процентная годовая ставка кредита рассчитывается по формуле:

,

,

где  - годовая ставка

- годовая ставка  -ого кредита.

-ого кредита.

ВОПРОС 4: СТАТИСТИКА СТРАХОВОГО РЫНКА

Страхование представляет собой систему экономических отношений, которая включает образование специального фонда (страхового фонда) и его использование (распределение и перераспределение) для преодоления и возмещения разного рода потерь, ущерба, вызванных неблагоприятными событиями путем выплаты страхового возмещения и страховых сумм.

Страхование предусматривает наличие двух обязательных сторон: специальной организации, которая ведает созданием и использованием соответствующего фонда, - страховщика и юридических и физических лиц, вносящих в фонд установленные платежи, - страхователей, взаимные обязательства которых регламентируются договором страхования в соответствии с условиями страхования.

Виды страхования:

· имущественное страхование;

· личное страхование;

· страхование ответственности;

· социальное страхование.

Для выполнения своих функций статистика имущественного страхования должна располагать необходимой информацией о страховых событиях, их тяжести, частоте и т. д., изменения которых осуществляются при помощи системы статистических показателей, которые делятся на три группы: абсолютные, средние и относительные.

К абсолютным показателям имущественного страхования относятся:

1. Страховое поле  ;

;

2. Страховой портфель (общее число заключённых договоров)  ;

;

3. Число страховых случаев  ;

;

4. Число пострадавших объектов  ;

;

5. Страховая сумма всех застрахованных объектов  ;

;

6. Страховая сумма пострадавших объектов  ;

;

7. Сумма поступивших страховых платежей  ;

;

8. Сумма выплат страхового возмещения  .

.

В число средних показателей входят:

1. Средняя страховая сумма застрахованных объектов  ;

;

2. Средняя страховая сумма пострадавших объектов  ;

;

3. Средний размер выплаченного страхового возмещения  ;

;

4. Средний размер страхового платежа (взноса)  .

.

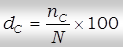

К относительным показателям относятся:

1. Степень охвата страхового поля  ;

;

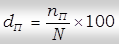

2. Доля пострадавших объектов  ;

;

3. Частота страховых случаев  ;

;

4. Коэффициент выплат страхового возмещения  ;

;

5. Уровень взносов по отношению к страховой сумме  ;

;

6. Процент дохода страховой организации  ;

;

7. Уровень убыточности страховых сумм  .

.

ВОПРОС 5: СТАТИСТИКА РЫНКА ЦЕННЫХ БУМАГ

В системе денежно-кредитных отношений важную роль играет операции с ценными бумагами. Рынок ценных бумаг – это биржевой фондовый рынок, на котором осуществляются сделки по купле-продаже ценных бумаг.

Задачи статистики рынка ценных бумаг:

· сбор и анализ данных об объёме фондового рынка;

· анализ структуры рынка ценных бумаг, специфических особенностей его формирования;

· оценка влияния биржевой практики на социально-экономические показатели развития;

· разработка показателей и методов определения уровней биржевых цен, методики расчёта основных статистических показателей биржевой статистики.

К ценным бумагам относятся акции, облигации, сертификаты, векселя и др. обязательства. Наиболее распространенным видом являются облигации, выпускаемые государством, банками в целях привлечения денежных средств. Облигация – это ценная бумага с фиксированным доходом. Основными параметрами облигации являются:

· номинальная цена;

· выкупная цена;

· дата погашения;

· норма доходности;

· сроки выплаты процентов.

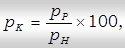

С момента выпуска и до погашения облигации продаются и покупаются по рыночным ценам, которые обычно отклоняются от номинала. Для сопоставления рыночных и номинальных цен используется показатель курса:

где  - курс покупки облигации.

- курс покупки облигации.

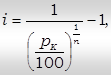

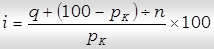

Доходность характеризует эффективность инвестиций в облигации. Доход от облигации без выплаты процентов для инвестора равен разности между выкупной ценой и ценой приобретения. Выкупная цена – это цена, по которой производится выкуп облигации эмитентом по истечении срока займа; она может совпадать с номинальной стоимостью и определяется условиями займа. Текущая доходность определяется по формуле:

где n – срок от момента приобретения до момента выкупа облигации.

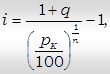

Доход от облигаций с выплатой процентов в конце срока состоит из процентов за весь срок займа и прироста капитала. В конце срока владелец получит номинал с процентами. Доходность облигации определяется по формуле:

где q – объявленная годовая норма доходности по облигации.

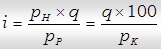

Суммарный доход облигацийс периодической выплатой процентов, погашенных в конце срока, состоит из текущего дохода и дохода, получаемого в конце срока облигации. Текущая доходность для данного вида облигаций определяется по формуле сложных процентов:

.

.

По формуле простых процентов:

.

.

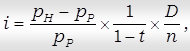

Текущая доходность облигации с учётом налоговых льгот определяется по формуле:

где t – ставка налоговых льгот;

D – количество дней в году;

n – срок погашения.

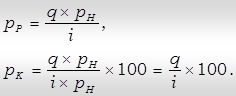

Для облигаций без обязательного погашенияс периодической выплатой процентов рыночная и курсовая цены определяются по формулам:

Акция – ценная бумага, выпускаемая акционерными обществами и удовлетворяющая право собственности на долю в уставном капитале общества. Они не имеют установленного срока обращения, их владельцы получают дивиденды до тех пор, пока АО успешно функционирует. На акции указывается номинальная стоимость, которая определяется делением величины уставного капитала на количество выпускаемых акций:

где УК – величина уставного капитала;

N – количество выпущенных акций.

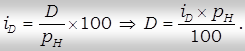

Доходность акции определяется двумя факторами: дивидендом и возможностью продать бумагу на фондовой бирже по цене, большей цены приобретения. Дивиденд – это доля прибыли, приходящаяся на одну акцию. Отношением абсолютного уровня годового дивиденда (D) к номинальной цене акции рассчитывают процентную ставку дивиденда (iD):

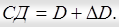

Курсовая цена акции (курс акции) – это цена, по которой бумага продаётся на рынке ценных бумаг (РЦБ). Дополнительный доход при росте курса акций или убыток от снижения курса можно определить в абсолютных единицах и в процентах. Абсолютный размер дополнительного дохода ( ) – это разница между курсовой ценой и ценой приобретения:

) – это разница между курсовой ценой и ценой приобретения:

В качестве цены приобретения может выступать и номинальная цена.

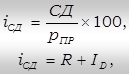

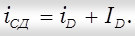

Совокупная доходность акции определяется по формуле:

Совокупная доходность в процентах рассчитывается двумя способами:

где R – рендит.

Рендит – это отношение абсолютного уровня дивиденда к цене приобретения акции по курсу.

При первичном размещении акции по номиналу её доходность определяется не рендитом, а годовой процентной ставкой дивиденда. Отсюда совокупная доходность акции равна:

|

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 535; Нарушение авторских прав?; Мы поможем в написании вашей работы!