КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Производные ценные бумаги

|

|

|

|

Основные виды производных ц. б. – форвардный контракт или форвард, фьючерсный контракт или фьючерс, опционный контракт или опцион.

Производная ценная бумага -бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной ценной бумаги биржевого актива.

Особенности производных ц.б.:

1. Цена производных ц.б. базируется на цене лежащего в основе биржевого актива, в качестве которого могут выступать другие ценные бумаги;

2. Внешняя форма обращения производных ц.б. аналогична обращения основных;

3. Временный период существования произ. ц. б. ограничен (от несколько минут до несколько месяцев)

4. Купля-продажа произ. ц. б. позволяет получать прибыль при миним- ных инвестициях, поскольку инвестор оплачивает не всю стоимость актива, а только гарантийный взнос- маржу.

Форвард – двухсторонний контракт, по которому стороны(покупатель и продавец) обязуются совершить сделку в отношении базового актива в определенный срок в будущем по зафиксированной в контракте цене.

Особенности форварда:

практически не обращаются на бирже; исполнение форварда должно заканчиваться поставкой базового актива; гарантийные взносы не предусмотрены; представляет собой взаимное обязательство покупателя и продавца; в основе форварда находятся конкретные товар или финансовый актив.

в) Фьючерс – это стандартный биржевой договор купли – продажи прав на биржевой актив, сделка по которому будет осуществлена в определенный момент времени в будущем по цене, установленной сторонами в момент его заключения.

Фьючерский контракт не всегда заканчивается механической сделкой.

Первоначально покупатель заключает с продавцом типовой контракт с соотносительной специализацией на определенную предполагаемую сумму, при этом контракт может в течении всего срока действия перекупаться много раз.

Контракт стандартизирован по всем параметрам: тип, форма, количество товара, сроки исполнения и т.д., кроме цены.

Все это позволяет ускорить заключение сделок, увеличить их количество, упростить систему расчетов и осуществить расчеты в безналичной упрощенной форме.

Торговля фьючерсами ведется только на фондовой бирже путем публичного оглашения предложений на покупку и на продажу, важнейшей особенностью фьючерской торговли является порядок расчетов и поставки товаров по истечении срока контракта.

Обслуживание фьючерсных контрактов берет на себя расчетная или клиринговая палата, т.е принимает функции посредника и страховщика для обеих сторон заключенной сделки.

Фактически палата выполняет роль покупателя для каждого продавца и роль продавца для каждого покупателя.

Основные моменты фьючерской торговли.

1. Брокерская фирма (работающая) на бирже получает приказ от клиента на покупку или продажу фьючерского контракта и выполняет его через своего представителя в операционном зале.

2. Сделка регистрируется на имя брокерской фирмы члена клиринговой палаты.

3. Первоначальная попытка или продажа фьючерского контракта называется открытием позиции покупка контракта – это открытие длинной позиции. Продажа – открытие короткой позиции.

4. На конец биржевого дня против незакрытых позиций брокерская фирма переводит на счет в клиринговой палате гарантийный взнос – начальную маржу размеры которого устанавливается биржей исходя из рыночной характеристик товара. Обычно она составляет 2-10% W актива. Эта маржа используется для залога страхования.

1. Каждый следующий день размер взноса пересматривается с учетом сумм отключения официальной цены закрытия от контрактной цены. в результате чего брокерская фирма перечисляет дополнительную маржу или снимает со счета свободный остаток сверх требуемого минимального покрытия. По такому же принципу строятся отношения между брокерской фирмой и клиентами.

2. Фьючерский контракт может быть закрыт в V день путем проведения обратной или офсетной сделки. Эта операция носит название «закрытие открытой позиции» или «открытие противоположной позиции».

Например: Покупатель фьючерского контракта на депозит сертификат закрывает свое обязательство перед клиринговой палатой посредством продажи аналогичного типового контракта на депозитный сертификат.

Выигрыши или проигрыши определяются соотношением цен покупки и продажи по 2 контрактам.

7. Если контракт не закрыт до официального срока поставки, клиент обязан выполнить свое обязательство, т.е. поставить или оплатить товар контрагенту, произвольно определяемого биржей из числа торговли с противоположной позиции.

2. W фьючерского контракта определяется следующими факторами:

- цена актива на физическом рынке;

- срок действия контракта;

- %-ая ставка (среднессудная % ставка);

- расходы, связанные с владением актива (хранение, страхование и т.д.);

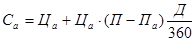

Математический расчет W фьючерского контракта можно записать следующим образом:

Cа - стоимость рыночного контакта;

Ца – рыночная цена актива на физическом рынке;

П - среднессудная процентная или банковский процент по депозитам;

Д - число дней до окончания срока действия фьючерсного контракта

Если биржевой актив приносит проценты, иди дивиденды, то формулу можно представить следующим образом:

Па - средний размер процентов по ценным бумагам, либо дивиденды по опциям.

Пр – получим по фьючерсному контракту, если

Ца - окажется выше цены фьючерсному контракта (Пр= Ца-Цфк)

Убыток, если W актива окажется ниже, чем ЦФК.

Опцион на покупку для покупателя.

Дс=(Рца -П).К-Ц

Рца - рыночная цена акций или активы;

П - цена на акции или на актив, назначенная по контракту;

К - количество акций или активов по контракту;

Ц - цена опциона.

Для продавца

Д1с=(П-Рца).К+Ц

Доход по опциону на продажу для покупателя

Др=(П-Рца).К-Ц

Доход по контракту на продажу для продавца

Д1р=(Рца-П).К+Ц

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 286; Нарушение авторских прав?; Мы поможем в написании вашей работы!