КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Начисление заработной платы

|

|

|

|

Операция начисления заработной платы в 1С:Бухгалтерии производится при помощи документа Начисление зарплаты работникам организаций (Зарплата > Начисление зарплаты работникам организаций).

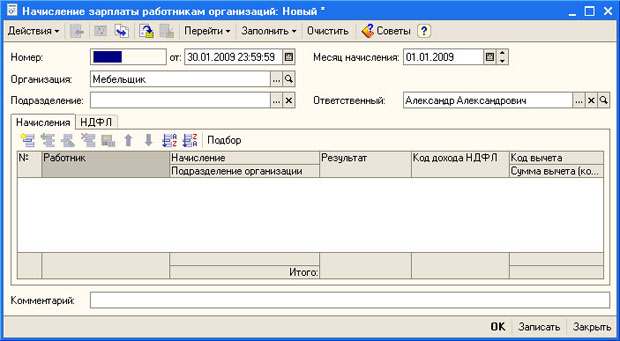

Создадим новый документ для начисления заработной платы (нажав кнопку Добавить в форме списка документов), рис. 8.16).

Рис. 8.16. Документ Начисление зарплаты работникам организаций

Обратите внимание на поля От и Месяц начисления. Здесь в поле Месяц начисления автоматически установлено 01.01.2009, а в поле от - 30.01.2009 - то есть - последний день месяца (в нашем случае это пятница). Последний день месяца здесь выставлен не случайно. Дело в том, что заработную плату в организациях обычно начисляют именно последним днем месяца, за который исчислена заработная плата. Делается это для того, чтобы начисление дохода по заработной плате соответствовало требованиям п. 2 ст. 223, гл. 23 "Налог на доходы физических лиц" НК РФ. Там указано следующее:

"При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом). В случае прекращения трудовых отношений до истечения календарного месяца датой фактического получения налогоплательщиком дохода в виде оплаты труда считается последний день работы, за который ему был начислен доход".

Система автоматически заполняет поля с информацией о дате документа и о месяце начисления. Эти поля можно редактировать вручную. Например, если у нас возникнет необходимость начислить заработную плату работнику, который уволен до истечения календарного месяца - мы сможем вручную отредактировать поле с датой нашего документа.

Документ имеет две вкладки. Вкладка Начисления заполняется списком сотрудников и содержит информацию о начисленной заработной плате. Вкладка НДФЛ содержит данные об НДФЛ, исчисленном на основе данных из вкладки Начисления.

Предусмотрено несколько способов заполнения табличных частей документа:

1. Их можно заполнить вручную, используя кнопки Добавить и заполняя их, выбирая нужные параметры в табличных частях и вводя необходимые параметры вручную.

2. Табличные части можно заполнить, воспользовавшись командой Заполнить > По плановым начислениям. Эта команда использует данные, которые хранятся в регистре Плановые начисления работников организации. В этот регистр данные заносятся при заполнении документов о приеме на работу, о перемещении, об увольнении работников.

3. Можно воспользоваться командой Заполнить > Списком работников. При выборе этой команды будет выведено окно для установки параметров отбора работников, после чего табличные поля будут заполнены.

4. Табличные части можно заполнить с помощью кнопок Подбор в каждой из них. Нажатие на эти кнопки, которая открывает справочник сотрудников организации. Кроме того, табличная часть НДФЛ имеет кнопку Рассчитать - по ее нажатию происходит автоматический расчет НДФЛ на основании данных, хранящихся в табличном поле вкладки Начисления.

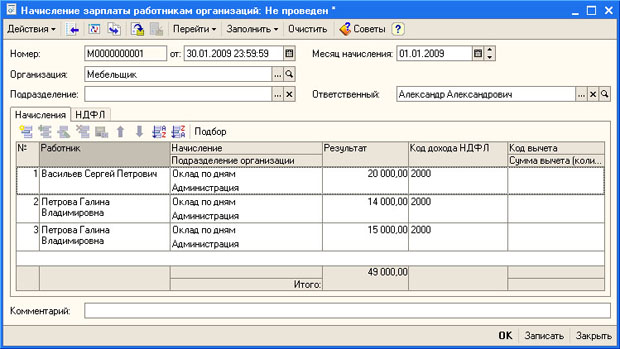

Попытаемся заполнить поля автоматически на основе регистра сведений Плановые начисления работников организации (Заполнить > По плановым начислениям). Посмотрим, что у нас получится (рис. 8.17).

Рис. 8.17. Заполненная автоматически вкладка Начисления

Если вспомнить кадровые задачи, которые мы решали выше, окажется, что Васильеву Сергею Петровичу мы должны начислить оклад в размере 20000 рублей, его мы приняли на работу в начале года, никаких кадровых перемещений не делали. А вот с Петровой Галиной Владимировной дело обстоит сложнее.

В месяце, за который мы начисляем заработную плату, мы сначала переместили ее на другую должность с более низкой заработной платой, а потом и вовсе уволили в последний рабочий день месяца. На прежней должности Петровой Г.В. полагался оклад в размере 15000 рублей в месяц, на новой - 14000. А если судить по тем начислениям, которые отражены в окне программы, может показаться, что Петровой Г.В. начислен оклад в размере 29000 рублей. На самом деле это не так. Дело в том, что "зарплатный" модуль 1С, как уже было сказано, построен по упрощенной схеме. Если в течение месяца производились кадровые перемещения, у сотрудника изменялась ставка заработной платы, при заполнении документа будут выведены данные о начислениях без учета отработанного времени.

Очевидно, что заработная плата сотрудницы в последний месяц ее работы будет складываться из двух частей - часть рабочих дней будет оплачена по старому окладу, часть - по новому, к тому же, при увольнении ей могут полагаться какие-то выплаты, например, окажется, что в прошлых периодах ей из-за ошибки в расчетах недоплачивали заработную плату, возможно, что-то будет удержано из заработной платы. Все эти расчеты бухгалтер должен провести самостоятельно. Не будем углубляться в подробности расчета заработной платы Петровой Г.В. Предположим, что в результате расчетов оказалось, что в последний месяц ей, в качестве суммы оплаты труда должны начислить 24500 рублей. Установим сумму равной 24500 рублей - удалим одну из строк с информацией о "лишнем" начислении, а в другой отредактируем сумму.

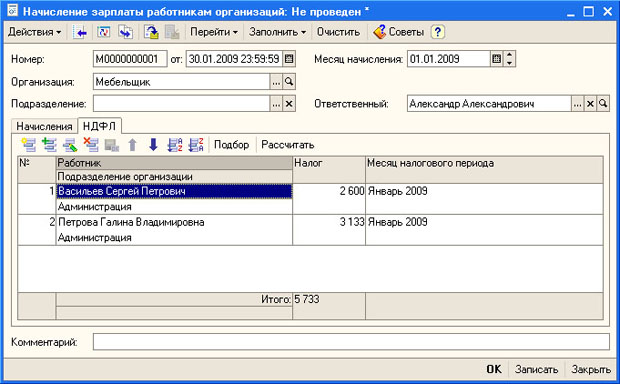

После правки данных переключимся на вкладку НДФЛ, нажмем на кнопку Рассчитать, на дополнительные вопросы программы ответим согласием. Вот, что у нас получилось (рис. 8.18).

Рис. 8.18. Заполненная вкладка НДФЛ

Важно помнить, что данные во вкладке НДФЛ автоматически не пересчитываются. Если вы вручную поменяли данные на вкладке Начисления - вам нужно обязательно нажать на кнопку Рассчитать, переключившись на вкладку НДФЛ.

Программа автоматически рассчитала суммы НДФЛ исходя из перечисленных в табличной части Начисления сумм доходов и их кодов и исходя из данных по НДФЛ, которые были введены при заполнении сведений о физических лицах (мы выполняли эти действия в лекции №3).

Вспомним, что к Васильеву С.П. налоговые вычеты не применяются, к Петровой Г.В. применяется стандартный налоговый вычет в размере 400 рублей. В итоге для Васильева С.П. мы получаем следующую сумму НДФЛ: 20000 * 13% = 2600 руб. Для Петровой Г.В. получаем следующую сумму: (24500 - 400) * 13% = 3133 руб. Если у вас получаются другие цифры - проверьте параметры НДФЛ, установленные у физических лиц в соответствующем справочнике.

Размеры вычетов по НДФЛ периодически меняются. Для того, чтобы вручную, не дожидаясь очередного обновления программы, изменить эти размеры, можно воспользоваться справочником, Размер стандартных вычетов НДФЛ (Зарплата > Учет НДФЛ и ЕСН > Размер стандартных вычетов НДФЛ). Так же этот справочник можно использовать для того, чтобы уточнить текущие размеры вычетов, установленные в программе или соответствие размеров вычетов их кодам.

Убедившись в правильности расчетов, сохраним и проведем документ нажатием на кнопку ОК.

После проведения документ сформировал движения по следующим регистрам:

- Регистр накопления Взаиморасчеты с работниками организаций. Сюда записываются суммы, которые причитаются к выплате по результатам проведения документа.

- Регистр накопления НДФЛ расчеты с бюджетом. Он хранит суммы, причитающиеся оплате в бюджет по результатам исчисления НДФЛ. Ведь организация уплачивает НДФЛ за сотрудника, поэтому именно она отвечает за расчеты с бюджетом. Здесь же сохраняется информация о налоговых вычетах. Выше, настраивая учетную политику по персоналу (Предприятие > Учетная политика > Учетная политика по персоналу), мы указали там, что при начислении НДФЛ следует принимать исчисленный налог к учету как уплаченный. Поэтому вместе с записями по задолженности по НДФЛ формируются и записи по погашению этих задолженностей. Понятно, что эти записи не уменьшат реальной задолженности перед бюджетом по НДФЛ до тех пор, пока исчисленные суммы не будут фактически уплачены.

- Регистр накопления НДФЛ сведения о доходах. Этот регистр хранит данные о доходах сотрудников для целей исчисления НДФЛ. Расчет НДФЛ зависит от сумм дохода, начисленных сотруднику в предыдущие периоды, этот регистр используется для хранения данных сумм.

Если возникает необходимость во вводе данных о доходах сотрудников для целей учета НДФЛ и ЕСН вручную, это можно сделать с помощью документа Зарплата > Учет НДФЛ и ЕСН > Ввод доходов и налогов НДФЛ и ЕСН. Если возникает необходимость в перерасчете НДФЛ или возврате НДФЛ, можно воспользоваться документами Зарплата > Учет НДФЛ и ЕСН > Перерасчет НДФЛ, Зарплата > Учет НДФЛ и ЕСН > Возврат НДФЛ.

По окончании работы с документом начисления заработной платы, можно сформировать некоторые отчеты. Например, для того, чтобы проверить правильность начисления зарплаты до того, как она найдет отражение в бухгалтерском учете, можно сформировать некоторые отчеты.

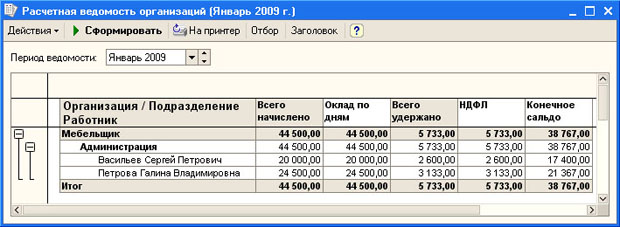

Отчет Зарплата > Расчетная ведомость (произвольная форма) предоставляет данные по начислениям и удержаниям (рис. 8.19).

Рис. 8.19. Отчет Расчетная ведомость

Этот отчет, как видно из его названия, построен по произвольной форме. С его помощью удобно проверять правильность начисления заработной платы. А вот если вам нужен отчет о расчете заработной платы, форма которого утверждена законодательно, а именно - это отчет по форме №Т-51, вам нужно выполнить команду Зарплата > Расчетная ведомость Т-51.

Можно вывести расчетные листки сотрудников командой Зарплата > Расчетные листки.

Теперь, когда заработная плата начислена, сформирована, фактически, расчетная ведомость, займемся формированием платежной ведомости, то есть, выполним п. 3. списка "зарплатных" операций, приведенного выше.

|

|

|

|

Дата добавления: 2014-01-05; Просмотров: 2605; Нарушение авторских прав?; Мы поможем в написании вашей работы!