КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Система антикризисного управления

|

|

|

|

Реструктуризация и антикризисное управление

Как правило развитие кризисной ситуации на предприятии начинается со стратегического кризиса.

К стратегическому кризису приводит отсутствие или недостаточное развитие системы стратегического управления на предприятии, в частности:

• отсутствие четкой структуризации стратегических целей предприятия;

• разработка стратегии предприятия не рассматривается как важнейший этап планирования, тесно связанный с другими этапами внутрифирменного планирования;

• ориентация высших руководителей на решение оперативных и текущих задач в ущерб стратегическим.

Углубление стратегического кризиса приводит к возникновению тактического кризиса, внешними признаками которого являются:

• сокращение масштабов деятельности;

• снижение доли рынка, уменьшение прибыли;

• сокращение численности персонала и т.д.

Дальнейшее развитие кризисного процесса обнаруживается в росте задолженности предприятия, ухудшении показателей ликвидности, т.е. способности предприятия своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам, а также показателей финансовой устойчивости. В результате кризисный процесс переходит в следующую фазу — кризиса обеспеченности.

Следствием кризиса обеспеченности может быть временная или длительная хроническая неплатежеспособность предприятия. Состояние неплатежеспособности, убыточности финансово-хозяйственной деятельности свидетельствует о том, что предприятие находится под угрозой банкротства, которое не обязательно наступает неотвратимо. Вывод предприятия из кризиса может быть достигнуты путем перемещения управленческих кадров, реструктуризации, ликвидации неэффективно работающих подразделений, привлечения новых источников финансирования и применения других мер. Если результаты анализа финансового состояния предприятия свидетельствуют об отсутствии реальной возможности восстановить его платежеспособность, это может явиться основанием для подготовки и применения процедур ликвидации предприятия.

Главной целью создания и приведения в действие системы антикризисного управления на предприятии является проведение его структурной перестройки в соответствии с потребностями рынка. Главная цель реализуется через систему основных целей антикризисного управления, к которым относятся:

• предотвращение банкротства предприятия и его социальных последствий;

• проведение санационных мероприятий;

• ликвидация неперспективного и не обладающего реальными возможностями бизнеса для восстановления платежеспособности предприятия.

Система антикризисного управления носит оберегающий характер и нацелена на поддержку предприятия, которое имеет хотя бы какие-нибудь шансы на выживание и приспособление к потребностям рынка.

Изучение отечественного и зарубежного опыта преодоления кризисных ситуаций на предприятии позволяет выделить некоторые мероприятия по предотвращению несостоятельности предприятия и выводу его из кризиса. По характеру указанных мероприятий можно выделить два наиболее распространенных вида тактики, позволяющих преодолеть кризисную ситуацию:

1. защитная, состоящая из следующих мероприятий - сокращение персонала, сокращение производства, сокращение расходов, закрытие подразделений;

2. наступательная, включающая в себя модернизацию, совершенствование управления, активный маркетинг и т.д.

Первая из применяемых тактических программ получила название "защитной", поскольку она базируется на проведении сберегающих мероприятий, основой которых является сокращение всех расходов, связанных с деятельностью предприятия, что ведет к сокращению производства в целом. Такая тактика применяется, как правило, при очень неблагоприятном стечении внешних для предприятия обстоятельств.

Однако подобная тактика, если она и может оказаться эффективной для отдельных предприятий, ожидающих оживления деловой активности и благоприятной рыночной конъюнктуры, неприемлема для более или менее значительной, не говоря уже о подавляющей, части предприятий. Очевидно, что массовое применение защитной тактики большинством предприятий ведет к еще более глубокому кризису национальной экономики и потому не способствует финансовому благополучию применяющих ее предприятий. И это вполне объяснимо: ведь главные причины кризисной ситуации находятся вне предприятия.

Наиболее эффективна наступательная тактика, для которой характерно применение не столько оперативных, сколько стратегических мероприятий.

К оперативным мероприятиям относят:

· устранение убытков;

· выявление резервов;

· привлечение специалистов;

· кадровые изменения;

· отсрочки платежей;

· кредиты;

· укрепление дисциплины и т.д.

К стратегическим относятся:

· анализ и оценка потенциала компании, производственных программ, доходов, инноваций;

· разработка концепций оздоровления финансового, маркетингового, технического, управленческого, инвестиционного положения предприятия.

В этом случае наряду с экономными, ресурсосберегающими мероприятиями проводятся активный маркетинг, изучение и завоевание новых рынков сбыта, совершенствование системы управления, производства за счет их модернизации, внедрения перспективных технологий.

Основным сводным документом оздоровления предприятия является бизнес-план, в котором анализируются процессы изменения предприятия, показывается, каким образом руководство намерено преодолеть кризисную ситуацию, возникшую на предприятии, наметить конкретные пути предотвращения банкротства. Отметим главные задачи.

Первая задача, решаемая бизнес-планом, необходима руководству и всему персоналу предприятия. Она заключается в обосновании правильности выбора цели, связанной с производством, или тех изменений в этом производстве, которые позволят предприятию не только выйти из кризисной ситуации, но и достичь стабильности на рынке и рентабельности.

Вторая задача, решаемая с помощью бизнес-плана, — убедить инвестора принять участие в финансировании предлагаемого проекта выхода из кризисной ситуации.

В настоящее время основные усилия предприятий должны быть нацелены на предотвращение фактических банкротств. Это возможно благодаря проведению систематического финансового анализа состояния предприятия. Причем это касается и процветающих фирм. В условиях рыночной экономики ведущая роль принадлежит именно финансовому анализу, благодаря которому можно эффективно управлять финансовыми ресурсами.

Финансовый анализ — многоцелевой инструмент. С его помощью принимаются обоснованные инвестиционные и финансовые решения, оцениваются имеющиеся у предприятия ресурсы, выявляются тенденции в их использовании, вырабатываются прогнозы развития предприятия на ближайшую и отдаленную перспективу.

Финансовый анализ позволяет выяснить, в чем заключается конкретная "болезнь" экономики предприятия-должника и что нужно сделать, чтобы от нее излечиться. Здесь не может быть универсального рецепта. Одному предприятию достаточно сменить руководителя и добиться компетентного управления. Другому предприятию необходимы финансовая поддержка и осуществление процедуры санации. У третьего предприятия финансовое положение столь безнадежно, что лучше его ликвидировать, а его имущество распродать.

Множество факторов являются причинами банкротства. Факторы принято делить на внутренние, имеющие место внутри предприятия и связанные с ошибками и упущениями руководства и персонала, и внешние, возникающие вне предприятия и обычно находящиеся вне сферы его влияния. В классической рыночной экономике, как отмечают зарубежные исследователи, 1/3 вины за банкротство предприятия падает на внешние факторы и 2/3 — на внутренние. Отечественные исследователи еще не провели подобного исследования, однако, по мнению ряда специалистов, для современной России характерна обратная пропорция влияния этих факторов, т.е. внешние факторы превалируют над внутренними. Политическую и экономическую нестабильность, разрегулирование финансового механизма и инфляционные процессы следует отнести к наиболее значимым факторам, обостряющим кризисную ситуацию российских предприятий.

К основным внешним факторам относятся: инфляция (значительный и неравномерный рост цен как на сырье, материалы, топливо, энергоносители, комплектующие изделия, транспортные и другие услуги, так и на продукцию и услуги предприятия), изменение банковских процентных ставок и условий кредитования, налоговых ставок и таможенных пошлин, изменения в отношениях собственности и аренды, в законодательстве по труду и введение нового размера минимальной оплаты труда и др.

Не менее опасно для деятельности предприятия негативное влияние внутренних факторов. Так, много различных неудач предприятий связано с неопытностью менеджеров, некомпетентностью руководства, его неумением ориентироваться в изменяющейся рыночной обстановке, злоупотреблениями служебным положением, консерватизмом мышления, что ведет к неэффективному управлению предприятием, принятию ошибочных решений, потере позиций на рынке.

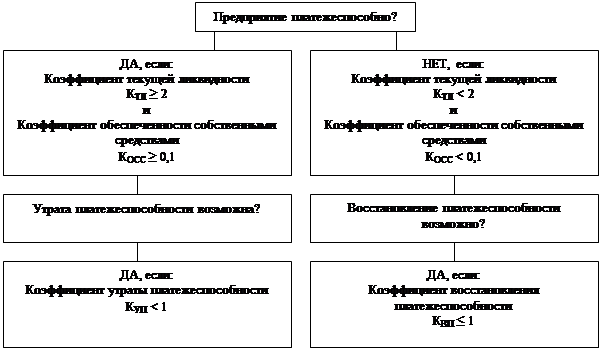

Степень неплатежеспособности предприятия оценивается по трем критериям, характеризующим удовлетворительность структуры баланса: по коэффициенту текущей ликвидности, коэффициенту обеспеченности собственными средствами и коэффициенту восстановления (утраты) платежеспособности. На основании указанной системы критериев принимаются следующие решения:

• признании структуры баланса предприятия неудовлетворительной, а предприятия — неплатежеспособным;

• наличии реальной возможности у предприятия-должника восстановить свою платежеспособность;

• наличии реальной возможности утраты предприятием платежеспособности, когда оно уже в ближайшее время не сможет выполнить свои обязательства перед кредиторами.

Указанные решения принимаются вне зависимости от наличия установленных законодательством внешних признаков несостоятельности предприятия, т.е. независимо от того, рассчитывалось или не рассчитывалось предприятие с кредиторами в какие-либо 3 мес. Решения, принимаемые в соответствии с указанной системой критериев, служат основанием для подготовки предложений по оказанию финансовой поддержки неплатежеспособным предприятиям, их приватизации или же применения процедур банкротства.

Нормативные значения принятых для оценки финансового положения предприятий критериев являются едиными и не зависят от их отраслевой принадлежности. Это объясняется тем, что всякое предприятие как юридическое лицо несет ответственность за результаты хозяйственной деятельности всем своим имуществом.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения его срочных обязательств. Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и кредиторской задолженности.

К1 = А2/(П2 – Д1 – Ф – Р)

где А2 - итог второго раздела актива баланса (стр. 290);

П2 - итог шестого раздела баланса (третьего раздела пассива, стр. 690);

Д1 - доходы будущих периодов (стр. 640);

Ф - фонды потребления (стр. 650);

Р - резервы предстоящих расходов и платежей (стр. 660).

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для обеспечения его финансовой устойчивости.

Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств и физической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов.

К2 = (П1 – A1)/A2,

где П1 - итог четвертого раздела баланса (первого раздела пассива баланса, стр. 490);

А1 - итог первого раздела актива баланса (стр. 190).

Структура баланса предприятия признается неудовлетворительной, а предприятие — неплатежеспособным, если выполняется одно из следующих условий:

• коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

• коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

В случае если хотя бы один из указанных коэффициентов не отвечает установленным выше требованиям, рассчитывается коэффициент восстановления платежеспособности за предстоящий период (6 мес.). Если коэффициент текущей ликвидности больше или равен 2, а коэффициент обеспеченности собственными средствами больше или равен 0,1, то рассчитывается коэффициент возможной утраты платежеспособности за предстоящий период (3 мес.). Таким образом, наличие реальной возможности у предприятия восстановить (или утратить) свою платежеспособность в течение определенного, заранее назначенного периода выясняется с помощью коэффициента восстановления (утраты) платежеспособности.

Коэффициент восстановления платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период восстановления платежеспособности (6 мес.). Формула расчета следующая:

К3 = (К1 - (К1 – N1) * (6/Т))/2,

где K1 - фактическое значение (в конце отчетного периода) коэффициента текущей ликвидности;

N1 - значение коэффициента текущей ликвидности в начале отчетного периода;

Т - отчетный период в месяцах;

2 - нормативное значение коэффициента текущей ликвидности;

6 - нормативный период восстановления платежеспособности в месяцах.

Коэффициент восстановления платежеспособности, принимающий значения больше 1, рассчитанный на нормативный период, равный б мес., свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если этот коэффициент меньше 1, то у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

Коэффициент утраты платежеспособности определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению. Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения этого коэффициента на конец отчетного периода и изменение этого коэффициента между окончанием и началом отчетного периода в пересчете на период утраты платежеспособности (3 мес.). Формула расчета следующая:

К4 - (К1 - (К1 – N1) * (3/Т))/2,

Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный за период, равный 3 мес., свидетельствует о наличии реальной возможности у предприятия не утратить платежеспособность. Если этот коэффициент меньше 1, то предприятие в ближайшее время может утратить платежеспособность.

При наличии оснований для признания структуры баланса предприятия неудовлетворительной, но в случае выявления реальной возможности у предприятия восстановить свою платежеспособность в установленные сроки, принимается решение отложить признание структуры баланса неудовлетворительной, а предприятия — неплатежеспособным на срок до 6 мес.

При отсутствии оснований для признания структуры баланса предприятия неудовлетворительной с учетом конкретного значения коэффициента восстановления (утраты) платежеспособности принимается одно из двух следующих решений:

• при значении коэффициента восстановления (утраты) платежеспособности больше 1 решение о признании структуры баланса неудовлетворительной, а предприятия — неплатежеспособным не может быть принято;

• при значении коэффициента восстановления (утраты) платежеспособности меньше 1 решение о признании структуры баланса неудовлетворительной, а предприятия — неплатежеспособным не принимается; однако ввиду реальной угрозы утраты данным предприятием платежеспособности органы ФУДН ставят его на соответствующий учет.

Ниже представлен алгоритм определения платежеспособности предприятия.

|

После принятия соответствующих решений о неудовлетворительности структуры баланса и неплатежеспособности предприятия у последнего запрашивается дополнительная информация и проводится углубленный анализ его финансового состояния.

Анализ проводится по следующим направлениям:

• анализ зависимости установленной неплатежеспособности предприятия от задолженности государства перед ним, после чего перерассчитывается коэффициент текущей ликвидности предприятия из предположения своевременного погашения государственной задолженности перед предприятием;

• анализ динамики валюты баланса, в ходе которого сопоставляются данные по валюте баланса на начало и конец отчетного периода;

• анализ структуры пассивов предприятия, позволяющий установить одну из возможных причин финансовой неустойчивости предприятия, приведшей к его неплатежеспособности. Такой причиной может быть нерационально высокая доля заемных средств в источниках, привлекаемых для финансирования хозяйственной деятельности;

• анализ источников собственных средств предприятия. Источниками собственных средств предприятия являются: уставный капитал с учетом добавочного капитала как следствие переоценки основных фондов, резервный капитал и резервные фонды, фонды накопления, целевые финансирования и поступления, а также нераспределенная прибыль отчетного года и прошлых лет. Увеличение доли собственных средств за счет любого из перечисленных источников способствует усилению финансовой устойчивости предприятия. При этом наличие нераспределенной прибыли может рассматриваться как источник пополнения оборотных средств предприятия и снижения уровня краткосрочной кредиторской задолженности;

• анализ структуры краткосрочной кредиторской задолженности предприятия. Выявленная тенденция к увеличению доли заемных средств в источниках образования активов предприятия, с одной стороны, свидетельствует об усилении финансовой неустойчивости предприятия и повышении степени его финансовых рисков, а с другой — об активном перераспределении (в условиях инфляции и невыполнения в срок финансовых обязательств) доходов от кредиторов к предприятию-должнику;

• анализ структуры активов предприятия как с точки зрения их участия в производстве, так и с точки зрения оценки их ликвидности. Непосредственно в производственном цикле участвуют основные средства и нематериальные активы, запасы и затраты, денежные средства. К наиболее легколиквидным активам предприятия относятся денежные средства на счетах, а также краткосрочные ценные бумаги, к наиболее труднореализуемым активам — основные фонды, находящиеся на балансе предприятия, и прочие внеоборотные активы;

• анализ основных средств и прочих внеоборотных активов предприятия. При этом необходимо обратить особое внимание на изменение абсолютных показателей за отчетный период, которое отражает движение основных средств (амортизация и выбытие основных фондов, ввод в действие новых основных фондов). Наличие в составе активов предприятия нематериальных активов (стр. 012) косвенно характеризует избранную предприятием стратегию как инновационную. Наличие долгосрочных финансовых вложений указывает на инвестиционную направленность вложений предприятия, однако необходимо изучить портфель инвестиционных ценных бумаг предприятия и дать оценку их ликвидности, а также эффективности отвлечений средств предприятия на данные вложения;

• анализ структуры оборотных средств предприятия, поскольку скорость оборота текущих активов предприятия является одной из качественных характеристик проводимой финансовой политики: чем скорость оборота выше, тем выбранная стратегия эффективнее;

• анализ результатов финансовой деятельности и направлений использования полученной прибыли. В том случае, если предприятие убыточно, можно сделать вывод об отсутствии источника пополнения собственных средств для ведения им нормальной хозяйственной деятельности. Если же хозяйственная деятельность предприятия сопровождалась получением прибыли, следует оценить те пропорции, в которых прибыль направляется на платежи в бюджет, отчисления в резервные фонды, в фонды накопления и фонды потребления.

Результатом проведения подробного финансового анализа предприятия должно быть принятие решения о мерах, применяемых к нему.

|

|

|

|

Дата добавления: 2014-01-06; Просмотров: 1733; Нарушение авторских прав?; Мы поможем в написании вашей работы!