КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Традиционная теория структуры капитала

|

|

|

|

Последователи традиционного подхода считают, что:

а) стоимость капитала фирмы зависит от его структуры;

б) существует оптимальная структура капитала, минимизирующая значение WACC и, следовательно, максимизирующая рыночную стоимость фирмы. При этом приводятся следующие аргументы.

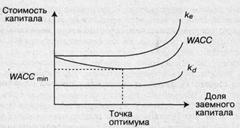

Средневзвешенная стоимость капитала зависит от стоимости его составляющих, обобщенно подразделяемых на два вида — собственный и заемный капитал. В зависимости от структуры капитала стоимость каждого из этих источников меняется, причем темпы изменения различны. Многочисленные исследования показали, что умеренный рост доли заемных средств, т.е. некоторое повышение финансового риска, не вызывает немедленной реакции акционеров в плане увеличения требуемой доходности, однако при превышении некоторого порога безопасности ситуация меняется и акционеры начинают требовать большей доходности для компенсации риска. Одновременно и стоимость заемного капитала, оставаясь сначала практически неизменной, при определенном изменении состава источников начинает возрастать. Поскольку, как отмечалось выше, стоимость заемного капитала (kd) в среднем ниже, чем стоимость собственного капитала (ke), существует структура капитала, называемая оптимальной, при которой показатель WACC имеет минимальное значение, а, следовательно, рыночная стоимость фирмы будет максимальной (см. рис. 1 и 2).

Пример. Найти оптимальную структуру капитала исходя из условий, приведенных ниже. Исходные данные и результаты расчета приведены в табл. 2.

Таблица 2 Расчет оптимальной структуры капитала

(в процентах)

| Показатель | Варианты структуры стоимости капитала ианты с труктур ы капит ала и его стоимо сть | ||||||

| Доля собственного капитала | |||||||

| Доля заемного капитала | |||||||

| Стоимость собственного капитала | 13,0 | 13,3 | 14,0 | 15,0 | 17,0 | 19,5 | 25,0 |

| Стоимость заемного капитала | 7,0 | 7,0 | 7,1 | 7,5 | 8,0 | 12,0 | 17,0 |

| WACC | 13,0 | 12,67 | 12,64 | 12,75 | 13,4 | 15,75 | 20,2 |

Таким образом, оптимальная структура капитала в условиях задачи достигается в случае, когда доля заемного капитала составляет 20%. При этом средневзвешенная стоимость капитала рассчитывается по формуле и имеет наименьшее значение, равное 12,64% (14,0% • 0,8 + 7,1% • 0,2).

|

|

|

|

Дата добавления: 2014-01-06; Просмотров: 826; Нарушение авторских прав?; Мы поможем в написании вашей работы!