КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Теории временной структуры процентных ставок

Существуют три наиболее признанные теории, объясняющие форму кривой временной структуры процентных ставок, а именно, теория чистых ожиданий, теория предпочтения ликвидности и теория сегментации рынка.

Теория чистых ожиданий

Теория чистых ожиданий и теория предпочтения ликвидности в качестве главного элемента рассматривают форвардные ставки. В соответствии с теорией чистых ожиданий сегодняшняя форвардная ставка в среднем равна ожидаемой будущей ставке спот для того же периода, для которого рассчитана форвардная ставка. Теория полагает: на рынке присутствует большое число инвесторов, стремящихся получить наибольший уровень доходности и не имеющих предпочтений относительно выбора облигаций с каким-то определенным временем до погашения в рамках некоторого инвестиционного горизонта. Поэтому рост доходности облигации с каким-либо сроком погашения по сравнению с другими облигациями привлечет к ним внимание инвесторов. В результате активной покупки данных облигаций цена их возрастет, и, следовательно, понизится доходность. Поскольку вкладчики одновременно будут продавать другие облигации, чтобы купить более доходные, то цена их упадет, а доходность вырастет. В результате таких действий через некоторое время на рынке установится равновесие. Инвестор будет безразличен, какую облигацию купить, поскольку любая стратегия в такой ситуации принесет ему одинаковую доходность. Если произойдет отклонение в доходности бумаг от состояния равновесия, то вновь начнется активная торговля и через некоторое время равновесие восстановится. Таким образом, в соответствии с теорией чистых ожиданий на рынке устанавливается положение равновесия относительно доходности, которую может получить инвестор, преследую ту или иную стратегию. Чтобы такая ситуация действительно возникла на рынке, форвардная ставка должна быть равна ожидаемой ставке спот.

Проиллюстрируем сказанное на примере. Допустим, инвестиционный горизонт вкладчика составляет 4 года. Доходность четырехлетней облигации равна 10%. Купив данную облигацию, вкладчик обеспечит себе доходность из расчета 10° о годовых. Одновременно он имеет другие варианты:

а) последовательно купить в течение четырех лет четыре годичные облигации;

б) две двухгодичные облигации;

в) одну трехгодичную и одну одногодичную облигации;

г) одну одногодичную и одну трехгодичную облигации.

Все перечисленные стратегии должны принести инвестору одинаковую доходность. В противном случае он предпочтет более доходную менее доходной. Допустим, инвестор решил купить последовательно две двухгодичные облигации. Доходность двухлетней облигации равна 9%. Чтобы он оказался безразличен к выбору отмеченной стратегии или четырехлетней бумаги, должно выполняться равенство

образом данная теория объясняет форму кривой доходности? Если кривая поднимается вверх, это говорит о том, что по мере увеличения времени форвардные ставки возрастают. Это, в свою очередь, означает ожидание роста в будущем процентных ставок по краткосрочным бумагам. Если кривая направлена вниз, то форвардные ставки падают с течением времени. Это говорит о том, что инвесторы ожидают в будущем падения ставок по краткосрочным бумагам. Если кривая доходности параллельна оси абсцисс, то форвардные ставки и текущие ставки спот по краткосрочным бумагам равны, т. е. вкладчики ожидают, что ставки по краткосрочным бумагам в будущем не изменятся.

образом данная теория объясняет форму кривой доходности? Если кривая поднимается вверх, это говорит о том, что по мере увеличения времени форвардные ставки возрастают. Это, в свою очередь, означает ожидание роста в будущем процентных ставок по краткосрочным бумагам. Если кривая направлена вниз, то форвардные ставки падают с течением времени. Это говорит о том, что инвесторы ожидают в будущем падения ставок по краткосрочным бумагам. Если кривая доходности параллельна оси абсцисс, то форвардные ставки и текущие ставки спот по краткосрочным бумагам равны, т. е. вкладчики ожидают, что ставки по краткосрочным бумагам в будущем не изменятся.

Теория предпочтения ликвидности

Данная теория полагает: инвесторы не безразличны к срокам до погашения облигаций, а предпочитают краткосрочные бумаги долгосрочным, поскольку они несут меньше риска. Краткосрочные облигации более привлекательны для вкладчиков, поэтому они готовы платить за них дополнительную сумму денег, которая называется премией за ликвидность. В результате доходность краткосрочных бумаг ниже долгосрочных. В свою очередь, долгосрочные облигации должны быть более доходными, чтобы вкладчики согласились их приобретать. Это означает, что инвестор получит более высокую доходность, если приобретет долгосрочную бумагу вместо последовательной покупки краткосрочных бумаг в течение того же периода времени. Такая ситуация будет наблюдаться, когда форвардная ставка больше будущей ожидаемой ставки спот для этого же периода. Разница между ними равна премии за ликвидность.

Таким образом, если полагаться на данную теорию для оценки будущих ставок спот, то следует учитывать, что форвардная ставка будет выше ожидаемой ставки спот по краткосрочным бумагам. Каким образом объясняет форму кривой доходности рассматриваемая теория? Если ставки по краткосрочным бумагам ожидаются неизменными, кривая доходности будет плавно подниматься вверх, поскольку по краткосрочным бумагам инвестор уплачивает премию за ликвидность, и, следовательно, доходность долгосрочных бумаг должна быть выше краткосрочных. Некоторый подъем кривой доходности в этом случае связан только с премией за ликвидность. Если кривая круто идет вверх, это происходит вследствие, во-первых, премии за ликвидность и, во-вторых, ожиданий более высокой ставки процента по краткосрочным бумагам в будущем. Если кривая параллельна оси абсцисс или направлена вниз, то это говорит о том, что ожидается падение будущих ставок.

Теория сегментации рынка

Основным положением теории является тезис: рынок облигаций поделен на сегменты, в которых действуют определенные участники. Каждый сегмент представляет собой нишу для каждого участника в силу объективных экономических или законодательных ограничений. На рынке облигаций преобладают крупные институциональные инвесторы, имеющие свои предпочтения. Так, коммерческие банки инвестируют средства большей частью в краткосрочные бумаги, чтобы иметь наиболее ликвидные активы для обслуживания требований по вкладам; страховые организации, страхующие от несчастных случаев, сосредотачивают свое внимание на среднесрочных бумагах; организации, страхующие жизнь, предпочитают долгосрочные инвестиции и т. д. В связи с этим на ставку процента воздействует спрос и предложение финансовых ресурсов в рамках каждого сегмента, а не рынка в целом, т. е. нет прямой взаимосвязи между уровнем кратко-, средне- и долгосрочных ставок. Это, естественно, не означает, что тот или иной инвестор не выходит за рамки своей ниши. В случае более выгодной ситуации в соседнем сегменте вкладчик скорее всего расширит границы своей ниши, но не намного.

Теория сегментации объясняет форму кривой доходности преимущественно как результат взаимодействия спроса и предложения облигаций в каждом сегменте, поскольку участники рынка имеют свои временные предпочтения и подвержены определенным законодательным ограничениям. Ожидания будущего развития конъюнктуры также принимаются во внимание, но в меньшей степени.

Краткие выводы

Кривая доходности представляет собой зависимость доходности облигаций от срока их погашения.

Спотовая процентная ставка для периода в п лет — это ставка для облигации с нулевым купоном, до погашения которой осталось п лет. Зная ставку спот для п лет, цену купонной облигации со временем погашения n + 1 год, можно рассчитать теоретическую ставку спот для п + 1 года.

Форвардная ставка — это ставка для некоторого периода в будущем. Она определяется ставкой спот. Если на рынке наблюдается восходящая форма кривой доходности, форвардная ставка будет превышать ставку спот и доходность купонной облигации. Если кривая доходности направлена вниз, то форвардная ставка ниже спотовой и доходности купонной облигации.

Теория чистых ожиданий полагает: инвесторы не имеют предпочтений относительно облигаций с каким-либо определенным сроком погашения в рамках своего инвестиционного горизонта. Согласно этой теории текущая форвардная ставка для некоторого периода времени равна ожидаемой будущей ставке спот для этого же периода. Теория предпочтения ликвидности говорит: инвесторы предпочитают краткосрочные бумаги долгосрочным, поскольку они несут меньше риска, и поэтому готовы платить за них более высокую цену. В соответствии с теорией форвардная ставка будет больше будущей ожидаемой ставки спот для этого же периода при восходящей форме кривой доходности.

Теория сегментации рынка полагает: рынок поделен на сегменты, в которых действуют определенные участники, и они в основном не выходят за пределы своей ниши. Поэтому ставка процента определяется спросом и предложением в рамках каждого сегмента, а не рынка в целом, и нет прямой взаимосвязи между уровнем кратко-, средне- и долгосрочных ставок.

Технический и фундаментальный анализ

В настоящей главе рассматриваются общие понятия, связанные с техническим и фундаментальным анализом. Вначале мы остановимся на характеристике технического анализа, а затем перейдем к фундаментальному анализу.

ТЕХНИЧЕСКИЙ АНАЛИЗ

Одним из подходов к принятию решений на фондовом рынке является технический анализ, возникший еще в прошлом веке. В тот период инвесторам практически была недоступна информация о результатах развития отраслей промышленности, отчеты о финансовом состоянии предприятий. Поэтому объектом изучения, на основе которого можно было строить прогнозы, являлось положение на самом рынке.

Технический анализ — это изучение состояния фондового рынка. В его основе лежит теоретическое положение о том, что все внешние силы, влияющие на рынок, в конечном итоге проявляются в двух показателях — объемах торговли и уровне цен финансовых активов. Поэтому аналитик, занимающийся техническим анализом, не принимает во внимание воздействующие на рынок внешние силы, а изучает динамику его показателей. Другая теоретическая посылка состоит в том, что прошлые состояния рынка периодически повторяются. В связи с этим задача инвестора состоит в том, чтобы на основе изучения прошлой динамики рынка определить, какой она будет в следующий момент. Конъюнктура рынка зависит от взаимодействия спроса и предложения. Технический анализ призван определить моменты их несоответствия, чтобы ответить на вопрос, когда следует купить или продать ценную бумагу. Технический аналитик обычно пытается предсказать краткосрочные движения рынка.

В процессе анализа инвестор использует графики, дающие представление о динамике цены бумаги и направлении ценового тренда. Ниже мы приводим наиболее известные из них.

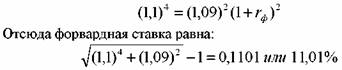

Цена бумаги каждый день испытывает колебания. Наглядное представление о ее динамике дает столбиковая диаграмма (см. рис. 9). По оси абсцисс откладывается время (дни), по оси ординат — цена бумаги, например, акции. Каждый столбик на диаграмме показывает разброс цены акции за прошедший день. Верхняя точка столбика говорит о самом высоком значении цены, нижняя — о самом низком ее значении за день. На уровне цены закрытия к столбику проводится перпендикулярная черточка.

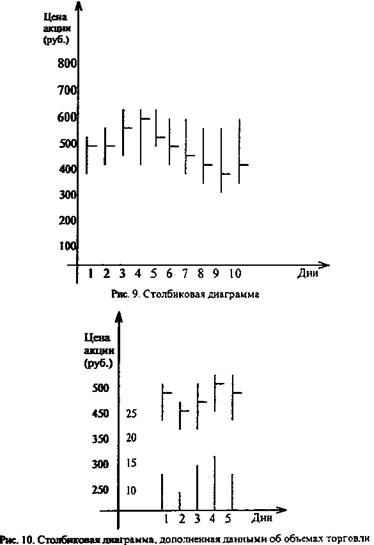

Например, в первый день самая высокая цена акции составила 500 руб. (см. рис. 9), самая низкая — 400 руб., а цена закрытия — 480 руб. Подобную диаграмму можно дополнить данными об объемах торговли, как показано на рис. 10. В этом случае по оси абсцисс с левой стороны откладывают цену акции, с правой — объем торговли. Столбики внизу рисунка показывают объем дневной торговли.

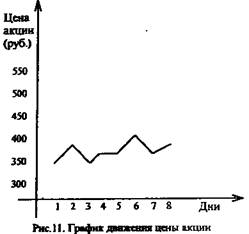

Чтобы получить более наглядную картину движения цены акции, можно соединить ее цены, например при закрытии, прямыми линиями, как показано на рис. 11.

Представление о направлении ценового тренда дает диаграмма на рис. 12. По оси ординат откладывается цена. Аналитик задает для себя шаг изменения цены (фильтр), который он регистрирует, например, 20 руб. Это означает: если цена акции за день изменилась менее чем на 20 руб., то инвестор не принимает это изменение в расчет, и оно не отражается на диаграмме. При отклонении цены более чем на 20 руб. он отмечает его на рисунке. Если цена выросла более чем на 20 руб., то на диаграмме ставят знак X. При следующем росте цены (более чем на 20 руб.) в данной колонке ставят выше новый знак X. Если цена затем падает более чем на 20 руб., то это обозначают с помощью знака 0, отступив правее и начав новую колонку. При построении диаграммы удобно округлять цены акции до значения шага цены. Если цена акции сильно изменилась и насчитывает несколько интервалов шага, то их также удобно обозначить соответствующими знаками X или О, чтобы на рисунке не было пустых промежутков.

На рис. 13 проиллюстрированы такие понятия как линия поддержки и линия сопротивления. Линия сопротивления — это линия, выше которой цена акции не должна подняться. Как показано на рис. 13, цена акции несколько раз поднималась до уровня сопротивления и

опускалась вниз. В техническом анализе считается, что если цена акции преодолевает линию сопротивления, то это служит сигналом для ее покупки. В таком случае ожидается дальнейший рост курсовой стоимости бумаги, поскольку она перешагнула через определенный психологический барьер инвесторов. Логически существование линии сопротивления можно обосновать следующим образом. Предположим, что за прошедший период времени цена акции поднималась до определенного уровня (линии сопротивления), но вновь опускалась вниз. Инвесторы наблюдали и запомнили такую ценовую динамику. Поэтому, когда цена вновь начнет приближаться к данному уровню, то лица, купившие акции по более низкой цене, станут их продавать, поскольку по их мнению, велика вероятность того, что цена акции в дальнейшем опустится, как случалось раньше.

В свою очередь, инвесторы, желающие приобрести акции, не будут спешить с покупками, так как они, на основе прежних наблюдений, полагают, что через некоторое время их цена опустится. Поэтому в такой ситуации должно оказаться больше продавцов и меньше покупателей, что и определяет линию сопротивления. Если на рынке появятся очень благоприятные известия в отношении перспектив компании, выпустившей акции, это нарушит сложившуюся логику событий, и спрос превысит предложение. Инвесторы погонятся за акциями, и линия сопротивления будет преодолена.

Линия поддержки — это линия, ниже которой цена акции не должна опуститься. Если курсовая стоимость бумаги падает ниже данного уровня, считается, что она будет падать и дальше, поскольку преодолен психологический рубеж восприятия ситуации инвесторами. Это сигнал к продаже акций. Логически линию поддержки можно обосновать следующим образом. Предположим, что за прошедший период времени цена акции опускалась несколько раз до определенного уровня (линии поддержки) и вновь поднималась. Инвесторы наблюдали и запомнили такую ценовую динамику. Поэтому когда цена вновь опускается до этого уровня, то инвесторы, которые желали приобрести акции, начинают их покупать, так как по их мнению, велика вероятность того, что цена бумаги не опустится ниже. В свою очередь, инвесторы, которые приобрели акции раньше по более высокой цене в надежде продать их еще дороже, воздержатся от продаж, так как на основе прежних наблюдений полагают, что через некоторое время цена акции вырастет. Поэтому в такой ситуации на рынке окажется больше покупателей чем продавцов, что и удержит цену акции от дальнейшего падения.

Если на рынке появятся очень неблагоприятные известия в отношении компании, выпустившей акции, то это нарушит сложившуюся логику событий, и предложение превысит спрос. Инвесторы постараются освободиться от акций и их цена упадет ниже линии поддержки. Линии поддержки или сопротивления не обязательно должны располагаться параллельно оси абсцисс, как изображено на рис. 13. Они могут быть направлены как вверх, так и вниз в соответствии с существующим трендом. Например, на рис. 14 представлен повышающийся тренд. Линии поддержки и сопротивления строят, соответственно, по нескольким нижним и верхним точкам перелома краткосрочных трендов. На рис. 14 линия поддержки построена по точкам a, b и с.

Об изменении ценового тренда говорит диаграмма, которую называют голова и плечи, представленная на рис. 15. Данная фигура имеет три пика, два более низких по краям (левое и правое плечи) и один более высокий — по середине (голова). По нижним точкам, расположенным между пиками плечей строится шея. Она является линией сопротивления. Если цена бумаги опускается ниже линии шеи, это сигнал о смене тренда на противоположный. Аналогичным образом, но в обратной динамике будет представлена фигура перевернутая голова и плечи. Она говорит о смене понижающегося тренда на повышающийся.

Один из приемов технического анализа — построение графиков на основе скользящей средней. Она рассчитывается как средняя арифметическая цен акции за определенное количество дней, которое выбирает аналитик. Данная техника называется скользящая средняя, так как при определении ее значения на следующий день из расчета исключается самая старая цена акции и включается последняя. Такой прием позволяет получить более сглаженный тренд и отчасти абстрагироваться от ежедневных колебаний цены акции. Сглаженность тренда зависит от количества дней, которые принимаются в качестве базы для расчета. Сопоставление графиков, построенных на основе скользящей средней и ежедневных значений цены, позволяет аналитикам делать прогнозы относительно моментов перелома тренда.

Помимо изучения графиков цен акций технический аналитик обращает внимание и на объем торговли. Многие инвесторы полагают, что рост объема торговли, сопровождаемый ростом цен — это ситуация, говорящая о сохранении существующего повышающегося тренда. Когда и цена, и объем торговли растут медленно и после этого происходит резкое падение цены, то можно ожидать начала понижающегося тренда.

Если существовал повышающийся тренд, и после этого наблюдается увеличение объема торговли при слабом росте цен, можно ожидать смены тренда.

Если существовал понижающийся тренд и после этого наблюдается увеличение объема торговли при незначительном изменении цены, можно ожидать смены тренда.

В целом рост объемов торговли говорит о появлении интереса инвесторов к рынку и о том, что у них произошла переоценка мнений в отношении конъюнктуры рынка.

Следующая характеристика, учитываемая в техническом анализе, — это определение числа непокрытых продаж акций (коротких продаж). Когда инвесторы полагают, что курсовая стоимость акций будет падать, они занимают бумаги и продают их в надежде выкупить позже по более низкой цене. Рост количества открытых позиций коротких продаж говорит о том, что текущая конъюнктура имеет понижающийся тренд. В то же время можно ожидать, что в будущем тренд изменится на повышающийся, так как продавцы коротких акций должны будут их выкупить, чтобы вернуть кредиторам. Это возможно удержит цены от дальнейшего понижения или даже вызовет их рост. Конкретная картина зависит от объема открытых коротких позиций по сравнению со средним ежедневным объемом торговли. Если он начинает превышать средний объем дневной торговли, можно ожидать повышения цен. Аналитики полагают: сигналом к покупке должна служить ситуация, когда стоимость открытых коротких позиций превысит средний объем дневной торговли в 1, 5 раза.

В рамках технического анализа существует теория противоположного мнения, согласно которой инвестор должен предпринимать действия, противоположные общему настроению на рынке, т. е. продавать, когда остальные лица стремятся купить бумаги, и покупать их, когда другие стараются их продать. Одним из элементов теории противоположного мнения является учет действий мелких инвесторов. Опытный аналитик должен следить за их поведением на рынке и в ряде случаев принимать решения противоположные их действиям. Такой вывод возникает в связи с тем, что мелкий инвестор часто запаздывает с выходом на рынок. Он начинает активно покупать акции, когда повышающийся тренд практически исчерпал себя, и увеличивает продажи, когда понижающийся тренд близок к своему завершению.

О поведении мелкого инвестора дает представление статистика торговли некруглыми лотами. Нарастание покупок акций некруглыми лотами является для опытного инвестора сигналом к продаже, а рост продаж бумаг не круглыми лотами — сигналом к покупке.

Рассматривая статистику торговли некруглыми лотами, следует учитывать тот факт, что обычно число покупок акций некруглыми лотами будет превышать число их продаж, так как мелкие инвесторы в силу ограниченности средств покупают акции в несколько приемов, чтобы получить в конечном итоге круглый лот. Поэтому их дальнейшие продажи уже будут учитываться как торговля круглыми лотами.

О перспективах будущей конъюнктуры можно судить о том, в какой форме инвестиционные фонды держат свои средства. В настоящее время в мировой экономике данные организации получили широкое распространение. Поэтому их влияние на фондовый рынок значительно.

Фонды могут держать свои активы в виде денег (инструментов денежного рынка) или акций. Если большая часть их средств сосредоточена в денежной форме, то можно ожидать в последующем повышения курсовой стоимости акций, когда они начнут их приобретать. Если большая часть их активов представлена акциями, то перспективы роста стоимости бумаг менее благоприятны.

|

Дата добавления: 2014-01-06; Просмотров: 492; Нарушение авторских прав?; Мы поможем в написании вашей работы!