КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Основные финансовые показатели деятельности предприятия

|

|

|

|

а) источники информация для оценки результатов деятельности предприятия;

Основными источниками информации для оценки деятельности предприятия являются следующие формы отчетности предприятия:

- Форма 1 "Баланс"

- Форма 2 "Отчет о финансовых результатах"

Баланс состоит из двух частей – актива и пассива. Актив и пассив состоят из определенных статей. В активе отражаются статьи, характеризующие то, на что были потрачены деньги предприятия. В пассиве отражаются статьи, показывающие, откуда были взяты деньги для того, чтобы вложить их в статьи актива. Таким образом, актив – это то, во что предприятие вложило свои средства, а пассив – это источники этих средств. Актив всегда должен быть равен пассиву. Баланс составляется на конкретную дату.

Отчет о финансовых результатах отображает финансовый результат деятельности предприятия. Он составляется за определенный период, а не на конкретную дату. Упрощенно отчет о финансовых результатах выглядит следующим образом:

б) показатели деятельности предприятия.

Результативность деятельности предприятия можно охарактеризовать следующими показателями:

- экономический эффект;

- показатели рентабельности;

- период окупаемости капитала;

- точка безубыточности ведения хозяйства.

Экономический эффект — это абсолютный показатель (прибыль, доход от реализации и т.п.), характеризующий результат деятельности предприятия:

Пр = Впр - Зпр,

где Пр — прибыль от реализации продукции;

Впр — выручка от продажи продукции;

Зпр — издержки на производство и сбыт продукции.

Недостаток этого показателя заключается в том, что по этому показателю нельзя сделать вывод об уровне доходности предприятия.

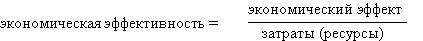

Экономическая эффективность — это относительный показатель, соизмеряющий полученный эффект с затратами, обусловившими этот эффект, или с ресурсами, использованными для достижения этого эффекта:

Степень доходности предприятия можно оценить с помощью показателей рентабельности. Можно выделить следующие основные показатели:

а) рентабельность продукции (отдельных видов) (Rп) рассчитывается как отношение прибыли от реализации (Пр) к затратам на ее производство и реализацию (Зпр):

б ) рентабельность основной деятельности (Rод) рассчитывается как отношение прибыли от реализации продукции к затратам на производство реализованной продукции:

где Пр.в.п — прибыль от реализации всей продукции;

Зпр.в.п — затраты на производство выпускаемой продукции.

в) рентабельность активов (Rа) рассчитывается как отношение балансовой прибыли к итогу среднего баланса (Кср). Этот показатель характеризует, насколько эффективно используются основные и оборотные средства предприятия. Этот показатель представляет интерес для кредитных и финансовых учреждений; деловых партнеров и т.д.:

г) рентабельность основного капитала (Rок) — отношение балансовой прибыли (Пб) к средней стоимости основного капитала (Ссг):

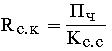

д) рентабельность собственного капитала (Rск) — это отношение чистой прибыли (Пч) к средней стоимости собственного капитала (Ксс):

Этот показатель характеризует, какую прибыль дает каждая гривна, инвестированная собственником капитала.

е) период окупаемости капитала (Т) — это отношение капитала (К) к чистой прибыли (Пч):

Показывает, через сколько лет окупятся вложенные в данное предприятие средства при неизменных условиях производственно-финансовой деятельности.

При финансовом анализе деятельности предприятия также используются следующие показатели:

1) показатели ликвидности;

2) показатели финансовой устойчивости;

3) показатели деловой активности.

1. Показатели ликвидности характеризуют способность предприятия выполнять краткосрочные (текущие) обязательства за счет текущих активов. Ликвидность предприятия определяется наличием у него ликвидных средств, к которым относятся наличные деньги, денежные средства на счетах в банках и легко реализуемые элементы оборотных ресурсов. Ликвидность отражает способность предприятия в любой момент совершать необходимые расходы.

В зависимости от скорости обращения активов в наличные деньги текущие активы могут быть разделены на 3 группы:

1) денежные средства в кассе и на расчетном счете, высоколиквидные ценные бумаги, т.е. наиболее мобильные средства, которые немедленно могут быть использованы для выполнения текущих расчетов.

2) дебиторская задолженность и отдельные виды краткосрочных финансовых вложений.

3) производственные и материальные запасы и затраты – наименее ликвидные активы.

Исходя из данной классификации текущих активов, рассчитываю следующие коэффициенты ликвидности:

1) Коэффициент текущей ликвидности (КТЛ). Отражает общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязтельств:

, где

, где

ОА – оборотные активы предприятия;

КП – краткосрочные пассивы.

Нормальное значение КТЛ: 2<КТЛ<3

2) Коэффициент срочной (быстрой) ликвидности (КБЛ) – из его расчета исключаются наименее мобильная часть оборотных средств – материальные запасы. Это связано с ем, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов. могу быть существенно иже тех сумм, по которым они были приобретены и числятся на балансе предприятия:

, где

, где

З – производственные запасы.

Нормальное значение КБЛ: КБЛ≥1

3) Коэффициент абсолютной ликвидности (КАЛ) – показывает, какая часть краткосрочных обязательств может быть погашена немедленно, исходя из того, что денежные средства являются абсолютно ликвидными по определению:

, где

, где

Д – денежные и приравненные к ним средства.

Нормальное значение КАЛ составляет 0,2 – 0,3.

2. Показатели финансовой устойчивости характеризуют степень независимости предприятия от внешних обязательств по каждому элементу активов и по имуществу предприятия в целом. Они дают возможность измерить, достаточно ли устойчиво предприятие в финансовом отношении, чтобы бесперебойно работать. Для оценки финансовой устойчивости использует следующая система коэффициентов:

1) Важнейшим показателем, характеризующим финансовую устойчивость предприятия, является коэффициент автономии, рассчитываемый как отношение суммы собственных средств предприятия к общей сумме всех средств.

Ка. = собственный капитал / Валюта баланса = стр. 380 б / стр.640 б

Минимальное пороговое значение устанавливается на уровне 0,5. В том случае, если величина коэффициента автономии превышает эту величину, можно говорить о возможности привлечения заемных средств. Этот коэффициент важен как для инвесторов, так и для кредиторов предприятия, поскольку характеризует долю средств, вложенных собственниками в общую стоимость имущества предприятия.

2) Близким по смыслу к коэффициенту автономии является коэффициент соотношения привлеченных и собственных средств, показывающий сколько привлеченных привлечено предприятием на 1 грн. собственных активов.

Кс.п.с.с = привлеченный капитал / собственный капитал =

=(стр.480 б+ стр.620 б) / стр.380 б

Нормативное значение данного коэффициента ниже 0,7. Если предприятие превысило эту границу, это говорит о его зависимости от внешних источников средств, потере финансовой устойчивости (автономии).

3) Для нормальной работы предприятия важным является способность поддерживать уровень собственного оборотного капитала и пополнять оборотные средства за счет собственных источников. Эта сторона деятельности предприятия оценивается коэффициентом маневренности, который рассчитывается как отношение собственных оборотных средств к величине собственного капитала предприятия.

Км.с.к = собственные оборотные средства / Собственный капитал =

= (стр.380 б – стр.080 б) / стр. 380 б

Коэффициент маневренности показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Нормальное значение коэффициента лежит в пределах 0,2-0,5.

4) Большое значение для финансовой устойчивости предприятия имеет наличие собственных оборотных средств в количестве, достаточном для бесперебойной работы. Для оценки этой составляющей финансовой устойчивости используется коэффициент обеспеченности собственными средствами, рассчитываемый как отношение величины собственных оборотных средств к общей величине оборотных средств предприятия.

Ко.с.o.с = собств.оборотные средства / текущие активы =

= (стр.380 б – стр. 080 б) / (стр.260 б + стр.270 б)

Нормативное значение этого коэффициента принимается не ниже 0,1.

3. Показатели деловой активности. Анализ данных показателей строится на необходимости ускорения оборачиваемости активов предприятия.

Основными показателями оценки деловой активности предприятия является:

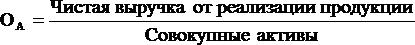

1) Коэффициент общей оборачиваемости активов (капитала) (другое название – коэффициент трансформации) отражает скорость оборота (в количестве оборотов за период) всего капитала предприятия, т.е. показывает, сколько раз за анализируемый период совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли, или сколько денежных единиц реализованной продукции принесла каждая единица активов.

2) Коэффициент оборачиваемости запасов отражает число оборотов товароматериальных запасов предприятия за анализируемый период. Снижение данного показателя свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной статье оборотных средств, тем более ликвидную структуру имеют оборотные средства и тем устойчивее финансовое положение предприятия. Коэффициент оборачиваемости материальных оборотных средств определяется по формуле

Более точно коэффициент оборачиваемости запасов можно оценить отношением себестоимости реализованной продукции к средней за период величине запасов.

Оборачиваемость материальных оборотных средств в днях определяется отношением длительности анализируемого периода к коэффициенту оборачиваемости.

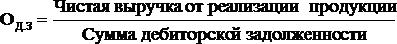

3) Коэффициент оборачиваемости дебиторской задолженности (коэффициент оборачиваемости по расчетам). В процессе хозяйственной деятельности предприятие предоставляет товарный кредит для потребителей своей продукции, т.е. существует разрыв во времени между продажей товара и поступлением оплаты за него, в результате чего возникает дебиторская задолженность. Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за год обернулись средства, вложенные в расчеты. Он определяется по формуле

В разумных пределах, чем больше количество оборотов, тем лучше. В этом случае предприятие быстрее получает оплату по счетам. Используя этот коэффициент, можно рассчитать более наглядный показатель – период инкассации, т.е. время, в течение которого дебиторская задолженность обратится в денежные средства. Для этого необходимо разделить продолжительность анализируемого периода на коэффициент оборачиваемости по расчетам.

Показатели оборачиваемости дебиторской задолженности полезно сравнивать с оборачиваемостью кредиторской задолженности. Такой подход позволяет сопоставить условия коммерческого кредита для малого бизнеса, предоставляемого анализируемым предприятием своим клиентам с условиями кредитования, которыми оно пользуется со стороны поставщиков. Для этого необходимо определить коэффициент оборачиваемости и срок оборота дебиторской и кредиторской задолженности по товарным операциям.

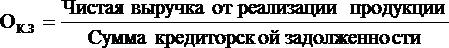

4) Коэффициент оборачиваемости кредиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого предприятию. Рост коэффициента означает увеличение скорости оплаты задолженности предприятия, снижение – рост покупок в кредит. Формула расчета коэффициента оборачиваемости кредиторской задолженности имеет вид

Более точно коэффициент оборачиваемости кредиторской задолженности можно оценить отношением себестоимости реализованной продукции к средней за период сумме кредиторской задолженности.

Срок оборота кредиторской задолженности определяется как частное от деления длительности анализируемого периода на коэффициент оборачиваемости кредиторской задолженности.

Частным случаем этого показателя является коэффициент оборачиваемости кредиторской задолженности по товарным операциям.

Наглядно период погашения дебиторской и кредиторской задолженностей можно представить, рассматривая операционный и финансовый циклы предприятия.

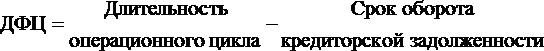

5) Операционный цикл – период времени между приобретением запасов для осуществления деятельности и получением средств от реализации произведенной из них продукции. Длительность операционного цикла рассчитывается как сумма продолжительности оборота материальных оборотных средств и длительности оборота дебиторской задолженности.

6) Финансовый цикл представляет собой период, в течение которого денежные средства отвлечены из оборота. Иначе говоря, финансовый цикл – это период времени между оплатой кредиторской задолженности и поступлением средств от дебиторов. Длительность финансового цикла определяется по формуле

Логика этого показателя в следующем: запасы и дебиторская задолженность вызывают потребность в денежных средствах, а кредиторская задолженность является источником покрытия текущих финансовых потребностей. Положительное значение финансового цикла характеризует длительность периода, в течение которого предприятие испытывает потребность в средствах для финансирования оборотных активов, которую необходимо восполнять из различных собственных и заемных источников. Отрицательное значение длительности финансового цикла означает наличие временно свободных денежных средств.

Тема 23. Интегральная эффективность деятельности предприятия и его конкурентоспособность

Вопросы:

1. Понятие и виды эффективности

2. Измерение эффективности: критерии и система показателей эффективности производства

3. Факторы роста эффективности

4. Понятие конкурентоспособности предприятия

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 9846; Нарушение авторских прав?; Мы поможем в написании вашей работы!