КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Рыночный производственный и финансовый риски

|

|

|

|

Влияние структуры капитала на стоимость фирмы

Структура капитала имеет определенное влияние на стоимость фирмы и. Для максимизации своей стоимости фирмы должны использовать заемное финансирование (модель Модильани-Миллера с учетом налогов на прибыли).

Заемное финансирование увеличивает стоимость предприятия, так как проценты по займам вычитают из налогооблагаемой прибыли (относят на себестоимость и тем самым уменьшают налогооблагаемую прибыль) и, следовательно, инвесторы получают большую долю прибыли.

Согласно модели Модильани-Миллера рыночная стоимость финансово зависимого предприятия (VL) определяется следующим образом:

VL= VU + T * D,

где

T – ставка налога на прибыль;

VL – стоимость финансово зависимого предприятия;

VU – рыночная стоимость финансово независимого предприятия;

D – рыночная оценка заемного капитала.

Рыночная стоимость финансово независимого предприятия (S) может быть определена из уравнения:

S = VU *[ EBIT *(1 - T)]/ asU,

где

EBIT – прибыль до вычета процентов и налогов;

S – общая рыночная стоимость всех обыкновенных акций предприятия;

asU – цена акционерного капитала финансово независимого предприятия.

Цена акционерного капитала финансово зависимого предприятия (asL) согласно модели определяется:

asL = asU + (asU - asL ) * (1 – T) *D/S,

где

asL - цена заемного капитала финансово зависимого предприятия.

Из формулы следует, что цена акционерного капитала финансово зависимого предприятия

равна сумме цены акционерного капитала финансово независимого предприятия из той же группы риска и премии за риск, величина которой зависит от разницы между ценой акционерного и ценой заемного капитала финансово независимого предприятия, соотношения собственного и заемного капитала и ставки налога на прибыль.

Рыночный риск представляет собой сравнительную оценку и измеряется β- коэффициентом.

Анализ влияния заемного финансирования на β -коэффициент может быть произведен на основе формул:

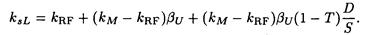

1- для определения цены акционерного капитала финансово зависимого предприятия, полученой Робертом Хамада на основе объединения САРМ с моделью Модильяни Миллера:

(Эту формулу нужно перделать сдругими обозначениями)

Примечание: Из (1)формулы следует, что требуемая доходность акционерного капитала финансово зависимой компании равна сумме безрисковой ставки, компенсирующей инвесторам временную стоимость денежных средств, премии за производственный и премии за финансовый риск.

2 – для оценки доходности акционерного капитала (формулы линии рынка ценных бумаг):

asL=aRF+(am-aRF)βL

Совместное рассмотрение формул 1 и 2 дает возможность получить формулу для оценки β- коэффициента финансово зависимого предприятия имеет следующий вид:

βL = βU [1 +(1 - T)D/S]

Примечание: β- коэффициент финансово зависимого предприятия равен β -коэффициенту, который оно бы имело, если бы не использовало заемный капитал, умноженному на коэффициент, зависящий от ставки налога на прибыль и от уровня финансового левериджа, измеряемого отношением рыночной стоимости заемного капитала (D) к рыночной стоимости акционерного капитала (S)

Таким образом, рыночный риск предприятия, измеряемый величиной βL, зависит как от производственного риска, измеряемого величиной βU, так и от финансового риска, измеряемого как: βL – β U = β U (1 - T)D/S.

При использовании заемного капитала производственный риск концентрируется на акционера, а увеличение риска сопровождается ростом ожидаемой доходности.

Затраты, связанные с финансовыми затруднениями, и агентские затраты. (Компромиссная модель)

Заемное финансирование приводит к возникновениюзатрат, связанных с финансовыми затруднениями, и агентских атрат.

Затраты, связанныес финансовыми затруднениями подразделяются на:

· Прямые затраты;

· Косвеные издержки

Агентские затраты – затраты, связанные с урегулированием отношений между держателями акций и держателями облигаций

С учетом фактора затрат, связанных с финансовыми затруднениями, и агентских атрат рыночная стоимость финансово зависимого предприятия определяется как:

VL= VU + T * D – PV ожидаемых издержек, связанных с финансовыми затруднениями - PV агентских издержек.

Отимальная структура источников финансирования

Оптимальная структура капитала находится между нулевой и 100% -ной долей заемного капитала (согласно компромиссных теорий).

Положения, которые следует учитывать при формировании структуры капитала:

1. Высокорисковым предприятиям, доходность капитала которых значительно колеблется, следует привлекать заемный капитал в меньших масштабах, чем низкорисковым;

2. Предприятия, влвдеющие материальными, реализуемыми на рынке активами, могут привлекать заемный капитал в большей степени, чем предприятия стоимость которых определяется главным образом неосязаемыми активами, например патентами и т.п.

3. Предприятия, уплачивающие высокие налоги на прибыль, не имеющие налоговых льгот, могут позволить себе большую кредиторскую задолженность, чем предприятия с низкими ставками налога на прибыль;

4. Любое предприятие должно поддерживать такую целевую структуру капитала, которая позволяет сбалансировать издержки и выгоды финансового левериджа, поскольку именно подобная структура максимизирует стоимость предприятия;

5. Предприятия одной отрасли, близкие по масштабам деятельности, имеют схожие структуры капитала, определяются приблизительно одинаковым типом активов, производственного риска и доходности.

Порядок в привлечении средств (согласно теории асимметричной информации)

· сначала используется нераспределенная прибыль, включая начисленную амортизацию;

· затем заемный капитал;

· и лишь в крайнем случае эмиссии обыкновенных акций.

Ограниченность теория структуры капитала: не дает четкого ответа на вопрос в плане ее оптимизации.

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 378; Нарушение авторских прав?; Мы поможем в написании вашей работы!