КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Посреднические функции коммерческих банков

|

|

|

|

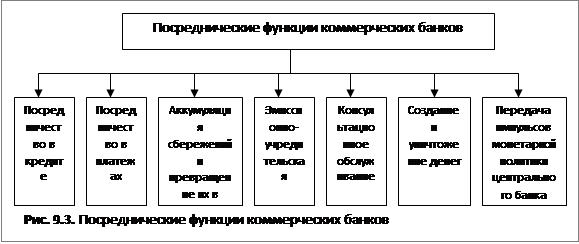

Банки выполняют следующие функции: 1) посредничество в кредите; 2) посредничество в платежах; 3) мобилизация сбережений и денежных доходов с их последующим превращением в капитал; 4) создание кредитных орудий обращения (банкноты, чеки и др.), облегчающих оборот и сокращающих издержки обращения (см. рис. 9.3).

1. Функция посредничества в кредите является самой старой функцией, которая выполняется банками. Сами банки появились в результате специализации этой функции: менялы и посредники в платежах превратились в банкиров. Банки устраняют многочисленные препятствия, возникающие в отношениях между кредиторами и заемщиками. Эти препятствия связаны: 1) размерами запрашиваемого и предлагаемого капитала; 2) с несовпадением сроков запрашиваемого капитала и сроков предложения капитала; 3) с кредитными рисками. При предоставлении кредитов банк обязан выполнять «золотое правило банкира»: сроки предоставления кредитов должны соответствовать срокам депозитов. Другими словами, долгосрочные кредиты должны предоставляться только за счет долгосрочных вкладов, а краткосрочные вклады могут служить источником только краткосрочных кредитов.

Банки способны осуществлять трансформацию множества мелких вкладов в небольшое число крупных кредитов. В условиях современной экономики важность этой функции всемерно возрастает.

Выступая посредником между кредитором и заемщиком, банк трансформирует риск кредиторов. Дело в том, что благодаря рассредоточению денежных средств по отраслям, регионами и целям использования, банки способны снизить собственные совокупный риск банка и риск своих клиентов.

2. Аккумуляция сбережений и превращение их в инвестиции. В настоящее время эта функция играет важнейшую роль в экономической политике государства. В свое время «японское экономическое чудо» во многом стало возможно потому, что банковская система страны сумела мобилизовать сбережения населения для развития экономики страны. Напротив, в России в результате серии афер типа МММ и других «финансовых пирамид» (апофеоз – «шоковая терапия», крах ГКО в 1998 г., в результате чего миллионы вкладчиков потеряли свои вклады) население существенно утратило веру в надежность отечественной финансовой системы, что стало мощным тормозом экономического развития страны. Растеряв доверие населения, банки утратили огромный источник мобилизации сбережений. Для восстановления доверия потребуется еще немало времени и усилий.

3. Эмиссионно-учредительская функция. Банки организовывают выпуск и размещение ценных бумаг. В данном случае банки осуществляют посредничество между инвесторами (владельцами свободных денежных средств) и фирмами, нуждающимися в их привлечении (эмитентами). Особенность посредничества в данном случае заключается в том, что его инструментом выступает не денежная ссуда, а ценные бумаги, которые банки могут приобретать как за свой счет, так и за счет и по поручению клиентов.организуя выпуски и размещения ценных бумаг фирм, банки способствуют трансформации сбережений в инвестиции, чем расширяют возможности экономического роста.

4. Посредничество в платежах. По поручению своих клиентов банки занимаются ведением кассы: принимают деньги от клиентов, ведут их на соответствующих счетах, учитывают все поступления и выдачи, хранят наличные деньги, осуществляют необходимые платежи и т.д. Все это обеспечивает экономию издержек обращения.

5. Консультационное обслуживание клиентов. В процессе своей деятельности банки аккумулируют солидную и весьма ценную информацию о состоянии финансового рынка и общих микро- и макроэкономических тенденциях развития. Эта информация способствует существенному повышению качества обслуживания банковских клиентов.

6. Создание и уничтожение денег. Банки создают и уничтожают деньги, то есть управляют денежной массой. Механизм данного процесса был довольно подробно рассмотрен в параграфе 4.5 «Деньги коммерческих банков (безналичные деньги)».

7. Передача экономике импульсов денежно-кредитной политики центрального банка. Центральный банк определяет общий объем денежной массы, а коммерческие банки передают экономике импульсы денежно-кредитной политики центрального банка. Это важнейшая функция в современных условиях, так как она определяет денежно-кредитную политику государства.

В параграфе 8.1.2 был рассмотрен трансмиссионный механизм, который запускается после импульса денежно-кредитной политики центрального банка. Коммерческие банки соответственно реагируют на данный импульс, а центральный банк при помощи определенных денежно-кредитных инструментов (см.: главу 11 – «Инструменты денежно-кредитной политики») стремится направить процесс в необходимое русло.

9.3. Операции коммерческих банков

Все операции коммерческого банка, как это изображено на рис. 9.4., можно условно разделить на кредитные: пассивные и активные, а также активно-пассивные (доверительные или комиссионно-посреднические).

Пассивные операции – это операции по привлечению средств в банки, формированию их ресурсов.

Пассивы коммерческого банка состоят из собственных средств (капитала) и обязательств.

К собственным средствам коммерческого банка относится уставный капитал, резервный фонд, специальные фонды, страховые резервы, нераспределенная в течение года прибыль.

Уставный капитал акционерного банка формируется за счет эмиссии обыкновенных и привилегированных акций, а уставный капитал паевого банка – за счет долевых взносов участников банка.

Резервный фонд формируется за счет ежегодных отчислений от прибыли и предназначен для возмещения убытков по активным операциям.

Специальные фонды также формируются за счет прибыли банка для производственного и социального развития самого банка.

Страховые резервы являются составной частью капитала банка и образуются за счет его прибыли; они предназначены для сглаживания негативных последствий фактического снижения рыночной стоимости активов.

Нераспределенная прибыль остается после уплаты налогов и поступает в распоряжение банка.

Обязательства коммерческого банка состоят из привлеченных, а также заемных средств.

Привлеченные средства состоят из депозитов до востребования, срочных депозитов и овердрафта[4].

К заемным средствам относятся кредиты центрального банка, а также эмитированные банком долговые обязательства: векселя, облигации, депозитные и сберегательные сертификаты.

Активные операции – это операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения прибыли и поддержания ликвидности. По степени убывания ликвидности можно выделить следующие банковские активы.

Кассовые остатки и остатки на корреспондентских счетах в Центральном банке и собственно коммерческих банках в виде банкнот и монет для обеспечения выполнения банком текущих обязательств и платежей в наличной форме, главным образом, для расчета с физическими лицами. Эти средства образуют так называемые первичные резервы или наличные активы, которые в любой момент и без всяких ограничений и дополнительных затрат могут быть использованы для выполнения обязательств банка.

Ценные бумаги для перепродажи и иные инструменты для поддержания ликвидности. Сюда относятся инвестиции в ценные бумаги рынка денег типа казначейских векселей. Это так называемые вторичные резервы.

Инвестиционные ценные бумаги рынка капитала: облигации, векселя, акции.

Кредиты – основные виды банковских активов, на которые приходится от половины, до трех четвертей всей стоимости активов.

Основные средства и нематериальные активы – остаточная стоимость зданий и оборудования, инвестиции в дочерние фирмы и т.п. Стоимость материальных средств называют также фиксированными активами.

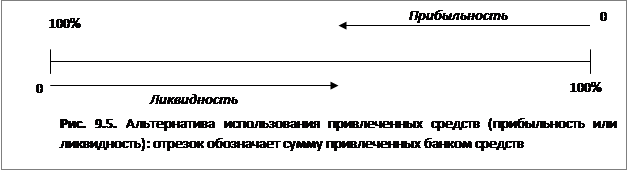

Если банки все полученные денежные средства оставляли бы в качестве наличных активов (резервов), их ликвидность была бы 100%, так как они могли бы вернуть все депозиты вкладчикам по первому требованию. Однако при этом возникает другая проблема. Если все полученные у населения средства банк держал бы у себя, то он не смог бы начислить проценты по вкладам. Банк должен найти выгодное приложение полученных денег, чтобы получить прибыль от их использования (рис. 9.5).

Чем больше срок, на который банк вкладывает средства, тем рискованней операция, выше прибыль, но ниже ликвидность банка, т.е. его способность выдавать деньги по первому требованию вкладчиков. Поэтому банки заинтересованы в срочных вкладах, которыми можно свободно оперировать в пределах оговоренного срока (срока вклада). Для различных категорий вкладов определяется своя резервная норма.

В России одним из инструментов регулирования и надзора за функционированием банков являются экономические нормативы, которые может устанавливать Банк России согласно ст. 62 Федерального закона РФ «О Центральном банке Российской Федерации (Банке России)».[5]

Комиссионные операции. Кроме кредитных операций банки выполняют разнообразные комиссионные операции. С известной долей условности их можно объединить в 5 групп.

Содержание переводных операций заключается в том, что наличные деньги переводятся посредством банка третьим лицам. Аккредитивные операции также являются формой перевода денег от одного клиента другому с помощью банка. При товарном аккредитиве условием оплаты выступает получение банком товара или документа об отправке товара. Денежный аккредитив представляет собой документ, позволяющий клиенту получить определенную сумму денег в другом городе. Инкассовые операции – это денежные операции, которые осуществляет банк от имени и за счет своих клиентов по различным документам. Доверительные операции означают временное управление имуществом, передачу наследства, а также прием различных ценностей на хранение. Клиенту могут быть предоставлены сейфы или специальные камеры, используемые обычно для хранения ценных бумаг В период длительного отсутствия клиента банк может по его поручению получать дивиденды, проценты и т.д. Наконец, торгово-комиссионные операции – это операции с золотом, валютой и ценными бумагами.

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 2924; Нарушение авторских прав?; Мы поможем в написании вашей работы!