КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Состав и структура тарифной ставки

|

|

|

|

Страховая услуга и ее цена

Страховая услуга, как и всякий товар, имеет свою стоимость (или цену) и потребительскую стоимость.

Потребительская стоимость страховой услуги состоит в обеспечении страховой защиты, которая в случае наступления страхового события материализуется в форме страховой выплаты на условиях страхового договора.

Стоимость страховой услуги (или ее цена) выражается в страховом взносе (тарифе, премии), который страхователь уплачивает страховщику.

Величина страхового взноса (премии) должна:

- покрывать ожидаемые претензии в течение страхового периода;

- создавать страховые резервы;

- покрывать издержки страховой компании на ведение дела

- обеспечивать определенный размер прибыли.

Цена страховой услуги находится под влиянием спроса и предложения. Однако минимальная цена должна покрывать страховые выплаты и издержки страховой компании. Максимальная цена ограничивается размерами спроса и величиной банковского процента.

Помимо спроса и предложения на цену страховой услуги оказывают влияние ряд факторов:

- состояние дел страховой компании;

- жизненный цикл конкретной страховой услуги;

- наличие новых страховых услуг.

Страховая премия как цена страховой услуги имеет определенную структуру, элементы которой должны обеспечивать финансирование всех функций страховщика.

Страховая премия (страховой взнос, страховой тариф, брутто-премия) отражает величину передачи страховщику ответственности страхователя по несению риска. Размер брутто-премии зависит от величины страховой суммы, уровня риска и периода, за который делается страховой взнос. Структура брутто-премии отражает экономический механизм страхования. В ней можно выделить два элемента – нетто-премию, предназначенную для страховых выплат по условиям договора страхования, и нагрузку, предназначенную для покрытия расходов на ведение дела и получения прибыли от страховых операций. Соотношение нетто-премии и нагрузки может быть различным и зависит от вида и объема страхования, а также от уровня затрат на ведение дела. В структуру брутто-премии может включаться элемент, предназначенный для формирования резерва предупредительных мероприятий (рис. 2.2).

Нетто-премия

Предназначена

для выполнения страховых операций

Нагрузка

Предназначена для покрытия расходов на ведение дела и получение плановой прибыли

от страховых операций

|

Рис. 2.2. Структура брутто-премии, выделяющая резерв предупредительных мероприятий

В общем случае нетто-премия включает следующие элементы: рисковой взнос, рисковую (гарантийную) надбавку и накопительный (сберегательный) взнос.

Рисковой взнос предназначен для покрытия риска по всем видам страхования и используется для страховых выплат при наступлении страхового случая.

Накопительный взнос (сберегательный) предназначен для накопления суммы, выплачиваемой по условиям долгосрочного договора страхования жизни.

Рисковая надбавка (гарантийная или стабилизационная) предназначена для компенсации возможного превышения фактических выплат над расчетными, учтенными в виде рискового взноса. Включение гарантийной надбавки в структуру нетто-премии зависит от выбранной страховщиком стратегии управления. Этот элемент включается в нетто-премию когда страховщик желает укрепить финансовую устойчивость. Размер рискового взноса в нетто-премии зависит от страховой суммы и вероятности наступления страхового случая.

Для определения нетто-ставки (ТН) по рисковым видам страхования необходимо вычислить вероятность наступления страхового случая (Р) и поправочный коэффициент (К), который зависит от средней выплаты на один договор ( В) и средней страховой суммы, приходящейся на один договор (

В) и средней страховой суммы, приходящейся на один договор ( С). Получаем следующую формулу для расчета нетто-ставки со 100 руб. страховой суммы:

С). Получаем следующую формулу для расчета нетто-ставки со 100 руб. страховой суммы:

ТН = Р ∙ К ∙ 100. (2.1)

Представим формулу в развернутом виде:

Представим формулу в развернутом виде:

Р = =  ; К =

; К =  ,

,

где КВ – количество выплат за тот или иной период (обычно за год), ед.;

КД – количество заключенных договоров в данный период, ед.;

С – средняя страховая сумма на один договор, руб.;

С – средняя страховая сумма на один договор, руб.;

В – средняя выплата на один договор, руб.;

В – средняя выплата на один договор, руб.;

100 – единица страховой суммы, руб.

В результате формула (2.1) принимает вид:

ТН =  или

или

ТН =  ∙ 100, (2.2)

∙ 100, (2.2)

где В – общая сумма выплат страхового возмещения;

С – общая страховая сумма застрахованных объектов.

Формула (2.2) представляет собой показатель убыточности со 100 руб. страховой суммы, которая может быть рассчитана как по видам страхования, однородным объектам страхования, так и по отдельным страховым рискам.

Нетто ставка (ТН) может состоять из двух частей – основной части (ТО) и рисковой надбавки (ТР):

ТН = ТО + ТР. (2.3)

Основой расчета основной части нетто-ставки (ТО) является убыточность страховой суммы, которая зависит от вероятности наступления страхового случая (Р) и коэффициента тяжести ущерба (К):

ТО = Р ∙ К ∙ 100.

Рисковая надбавка вводится для того, чтобы учесть неблагоприятные колебания показателя убыточности страховой суммы.

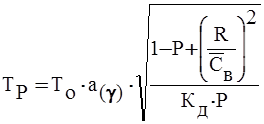

Расчет рисковой надбавки (ТР) зависит от статистических данных о страховых возмещениях:

1. При наличии статистики о страховых возмещениях и возможности вычисления среднеквадратического отклонения возмещений при наступлении страховых случаев, рисковая надбавка рассчитывается для каждого риска:

, (2.4)

, (2.4)

где  – коэффициент, который зависит от гарантии безопасности γ,

– коэффициент, который зависит от гарантии безопасности γ,

R – среднеквадратическое отклонение возмещений.

Коэффициент  позволяет страховщику обеспечить не превышение страховых возмещений над собранными взносами с предполагаемой вероятностью.

позволяет страховщику обеспечить не превышение страховых возмещений над собранными взносами с предполагаемой вероятностью.

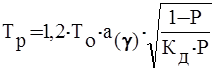

2. При отсутствии данных о среднеквадратическом отклонении страхового возмещения рисковая надбавка определяется:

. (2.5)

. (2.5)

При страховании по новым видам рисков при отсутствии фактических данных о результатах проведения страховых операций показатели страховой статистики оцениваются экспертным путем. При этом рекомендуется отношение средней выплаты страхового обеспечения к средней страховой сумме принимать не ниже:

· 0,3 – при страховании от несчастных случаев и болезней в медицинском страховании;

· 0,4 – при страховании средств наземного транспорта;

· 0,5 – при страховании грузов и имущества, кроме средств транспорта;

· 0,6 – при страховании средств воздушного и водного транспорта;

· 0,7 – при страховании ответственности владельцев автотранспортных средств, других видов ответственности и страховании финансовых рисков.

Расчет тарифных ставок по видам страхования жизни имеет определенные особенности, связанные с объектом страхования. Этим объектом является жизнь человека, постоянно подвергающаяся различным опасностям.

Вероятность дожить до определенного возраста или окончания срока страхования зависит от возраста страхователя в момент страхования и срока действия договора страхования жизни.

На основании массовых данных демографической статистики и теории вероятности выявлена подчиняющаяся закону больших чисел зависимость смертности от возраста людей. Эта зависимость является основой таблиц смертности, которые содержат конкретные цифры смертности для каждого возраста в расчете на 100 000 населения.

Вероятность смерти (G Х) при переходе от возраста х лет к возрасту (х+ 1) лет определяется по формуле:

G Х =  ,

,

где dX – число умирающих при переходе от возраста х к возрасту (х+ 1) лет,

LX – число лиц, доживающих до возраста х лет.

dX = LX – LX+ 1.

Вероятность дожития (Р Х) лица в возрасте х до возраста (х+ 1) лет определяют по формуле:

Р Х =

или Р Х = 1 – G Х.

или Р Х = 1 – G Х.

Единовременная ставка по страхованию на дожитие (ТН(Р Х)) для лица в возрасте х лет при сроке страхования t лет в расчете на 100 руб. страховой суммы определяется:

ТН(Р Х) =  ∙ 100, (2.6)

∙ 100, (2.6)

где LX + t – число лиц, доживающих до возраста (x+t) лет (принимается из таблицы смертности);

LX – число лиц, подлежащих страхованию (достигших возраста х лет из 100 000 родившихся);

Vt – дисконтирующий множитель, который определяется по формуле:

Vt =  ,

,

где n – норма доходности инвестиций;

t – срок страхования.

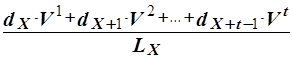

Единовременная нетто-ставка на случай смерти (ТН(GХ)) на определенный срок можно вычислить по формуле:

ТН(GХ) =  ∙ 100, (2.7)

∙ 100, (2.7)

где dX, dX+1, dX+t – 1 – число лиц, умирающих при переходе от возраста х лет к возрасту (х+ 1) лет по годам за срок страхования.

При смешанном страховании на дожитие и на случай смерти рассчитывается совокупная нетто-ставка:

ТН = ТН(Р Х) + ТН(GХ). (2.8)

Размер совокупной брутто-ставки (ТБР) рассчитывается по формуле:

ТБР = ТН + Н, (2.9)

где Н – нагрузка.

Формула (2.9) применяется для расчета брутто-ставки, если нагрузка указывается в абсолютном размере, т.е. в рублях со 100 руб. страховой суммы.

Если ряд статей нагрузки устанавливается в процентах к брутто-ставке, расчет брутто-ставки принимает следующий вид:

ТБР = ТН + Н + НО ∙ ТБР =  ∙ 100, (2.10)

∙ 100, (2.10)

где Н – статьи нагрузки, предусматриваемые в тарифе в рублях со 100 руб. страховой суммы;

НО – статьи нагрузки, закладываемые в тариф в процентах к брутто-ставке.

Если все элементы нагрузки определены в процентах к брутто-ставке, то величина Н = 0. В этом случае формула (2.10) упрощается и принимает следующий вид:

ТБР =  ∙ 100.

∙ 100.

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 694; Нарушение авторских прав?; Мы поможем в написании вашей работы!