КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Автоматизации учетно-операционной деятельности в банке

|

|

|

|

Понятие и общая характеристика комплекса задач

ТЕМА 3. ОРГАНИЗАЦИЯ ОПЕРАЦИОННОЙ РАБОТЫ В БАНКОВСКОЙ АВТОМАТИЗИРОВАННОЙ СИСТЕМЕ

Банковский бухгалтерский учёт характеризуется оперативностью и единством формы построения. Это проявляется в том, что все расчётные, кредитные и другие операции, совершённые в банке в течение операционного времени, в тот же день отражаются в лицевых счетах аналитического бухгалтерского учёта клиентов и контролируются путём составления ежедневного бухгалтерского баланса учреждения банка. Единая для всех банков форма учёта создаёт возможность анализа банковской деятельности.

Таким образом, базой бухгалтерского учёта в банках является операционная работа, к которой относятся:

• приём денежных документов от клиентов и проверка правильности их оформления;

• подготовка документов для их отражения в бухгалтерском учёте;

• ведение картотек расчётных документов и срочных обязательств;

• осуществление контроля за своевременностью платежей;

• операции с корреспондентскими счетами, возникающими в связи с осуществлением расчётов между плательщиками и получателями денег, счета которых ведутся разными банками и др.

Поэтому автоматизация бухгалтерского учёта представляет собой форму организационного управления банком на основе широкого использования программно-технических средств и новых информационных технологий.

Центральным модулем (ядром) АБС, который решает задачи банковского учета и подготавливает информационную базу для выполнения всех остальных функций банка, является «Операционный день банка». Все остальные модули автоматизированной банковской системы связаны с операционным днем, получая из него необходимые данные и после выполнения операций корректируя и обновляя базу операционного дня.

Модуль предназначен для:

– аналитического и синтетического учета и автоматической сверки результатов того и другого: ведение планов счетов бухгалтерского учета и справочника клиентов банка; организацию документооборота; ведение активных остатков счетов и бухгалтерских выписок к ним; получение всех видов отчетности; ведение картотек; выполнение проводок; начисление всех видов процентов;

– составления аналитических таблиц по требованию пользователя;

– ведения архивов учетно-аналитических данных и организации доступа к ним;

– обеспечения межбанковских операций и маршрутизации документов.

Функционирование модуля (АБС) «Операционный день банка» в течение одного рабочего дня должно соответствовать внутреннему распорядку банка и быть согласовано с регламентом работы автоматизированной системы межбанковских расчетов.

К регламенту работы модуля «Операционный день банка» (АБС) предъявляются следующие требования:

– новый операционный день не может быть начат без завершения расчетов по предыдущему операционному дню;

– по концу операционного дня должен быть сформирован бухгалтерский баланс банка.

Модуль (АБС) «Операционный день банка» должен обеспечивать выполнение следующих режимов:

· запуск системы (включению оборудования, запуску операционной системы и прикладного программного обеспечения, контролю объема базы данных в файлах и проверке ее целостности и др.);

· начало операционного дня (настройка общих параметров системы, установка текущей даты, ведению нормативно-справочной системы, установка прав пользователей, установке особых режимов функционирования и др.);

· рабочие часы (идентификация пользователей, подключению пользователей к системе, передача и прием электронных платежных документов и др.);

· конец операционного дня (систематизация введенной информации по клиентам, счетам и сделкам, формирование проводок по счетам, расчет остатков и оборотов по счетам и т.п.);

· формирование отчетов по концу операционного дня;

· завершение работы системы (копирование баз данных, установлению значений контрольных характеристик, проверяемых при запуске системы, выключению оборудования).

2. Основные функции комплекса «Операционный день банка»

Основными функциями модуля (АБС) "Операционный день банка" являются:

1. Ведение клиентов и счетов (ввод нового клиента; корректировка реквизитов клиента; закрытие клиента; формирование запроса по реквизитам клиента; открытие счета клиента; корректировка реквизитов счета клиента; формирование запроса по счету клиента; формирование запроса по балансу счета; закрытие счета).

2. Ведение бухгалтерских операций (АБС должна выполнять ручные проводки; депозитные и кредитные операции; конверсионные сделки; начисление процентов; переоценку остатков счетов в иностранной валюте).

3. Осуществление межбанковских расчетов (денежные переводы в системе BISS; денежные переводы через смежные системы, отзыв денежных переводов, прием и обработка входящих денежных переводов, прием и обработка системных сообщений и др.).

4. Формирование и обработка SWIFT-сообщений.

5. Проведение кассовых операций (ввод кассовой операции, формирование кассовых документов, формирование отчетности по кассовым операциям, работу с курсами валют и т.п.).

6. Учет доходов и расходов.

7. Запросы в АБС (запросы по клиентам и счетам, запросы по клиентам и сделкам).

8. Формирование журналов работы пользователей (дата и время осуществления операций в системе, идентификатор пользователя, идентификатор АРМа, с которого была осуществлена операция и др.).

9. Накопление статистики.

10. Формирование отчетов.

11. Ведение нормативно-справочной информации.

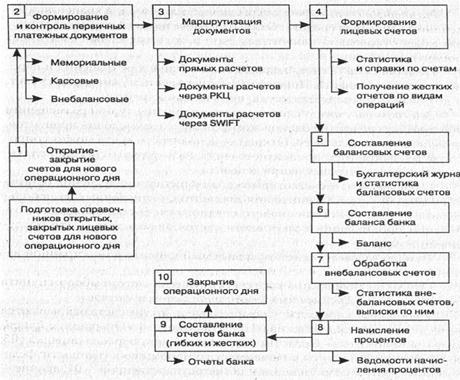

В настоящее время существует не один вариант решения «Операционного дня банка», разработанные различными фирмами-разработчиками программного обеспечения для банков. Каждый из них имеет свои особенности, однако порядок выполнения операций (алгоритм) одинаков (рисунок 1).

Рисунок 3 – Порядок выполнения операций по решению

задач комплекса «Операционный день банка»

1. Процедура открытия-закрытия счетов. Началу операционного дня банка предшествует ряд подготовительных мероприятий, которые могут проводиться как до начала операционного дня, так и после окончания предыдущего дня.

2. Формирование и контроль первичных платежных документов. С момента открытия банка для клиентов начинается операционный день банка. Первичные платежные документы могут поступать как лично от клиента в бумажном виде, так и в электронном виде из систем дистанционного обслуживания или формироваться в процессе деятельности банка. Приемом платежных документов от клиентов занимается ответственный исполнитель.

В процессе обработки платежные документы проходят визуальный, логический контроль.

3. Маршрутизация документов. Документы, прошедшие контроль, поступают на этап маршрутизации, заключающийся в определении дальнейшей технологии обработки документа, т.е. распределении документов по массивам, для каждого из которых разработан свой бизнес-процесс.

4. Формирование лицевых счетов. На этом этапе формируются проводки по документу, изменяющие обороты и соответственно остатки по аналитическим счетам.

В процессе составления лицевых счетов возможно накопление информации для отчетов по различным направлениям.

5. Составление балансовых счетов. После аналитического учета технология предусматривает выполнение операций синтетического учета. Для этого производится перегруппировка всех лицевых счетов. По номеру счета отбираются все лицевые счета, относящиеся к одному балансовому, оставляется ведомость остатков по балансовым счетам.

6. Составление баланса банка. На этом этапе счета распределяются по активу и пассиву и составляется баланс банка.

7. Для обработки внебалансовых счетов производится выборка по номерам счетов.

8. Начисление процентов. В конце операционного дня проводится начисление всех видов процентов по различным требованиям и обязательствам банка, взимание комиссий, а также различные расчеты в соответствии с технологией банка и в зависимости от дня месяца. Процедура начисления процентов выполняется автоматически по заранее установленным условиям (на основе договоров между клиентом и банком).

9. Составление отчетов. Завершает операционный день банка процедура составления отчетов. Выполняются отчеты по срокам (например, по кассе), отчеты по требованию Национального банка и гибкие, предназначенные для анализа деятельности банка, форма которых устанавливается самим банком.

В конце операционного дня также производятся регламентные работы по обслуживанию базы данных, включая архивирование, загрузку новых версий справочников и курсов, котировок и т.д. Ведется подготовка к следующему операционному дню.

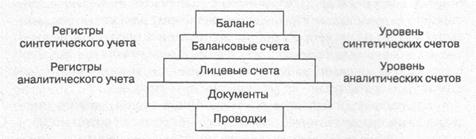

В упрощенном виде информация, введенная в качестве платежных документов, при подведении итогов операционного дня преобразовывается следующим образом (рисунок 4).

Рисунок 4 – Упрощенный вид иерархии документов

Рисунок 4 – Упрощенный вид иерархии документов

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 6817; Нарушение авторских прав?; Мы поможем в написании вашей работы!