КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Автоматизация приходных и расходных кассовых операций

|

|

|

|

Денег

Денег

Автоматизация расчетов с использованием электронных

Электронный перевод денежных средств может осуществляться как мы уже отмечали ранее посредством применения платежных инструментов, обеспечивающих доступ клиента к банковскому счету, но также и посредством предоплаченных инструментов (электронных денег).

Электронные деньги в Республике Беларусь существуют как самостоятельная категория, которая наряду с наличными деньгами отнесена к средствам платежа.

Порядок совершения банками Республики Беларусь, иными юридическими лицами, индивидуальными предпринимателями, а также физическими лицами операций с электронными деньгами на территории страны регламентируют «Правила осуществления операций с электронными деньгами» от 26 ноября 2003г. № 201 и др.

Операции с электронными деньгами осуществляются эмитентами, агентами, держателями в соответствии с правилами систем расчетов с использованием электронных денег, правилами эмитентов и условиями договоров.

Электронные деньги – это единицы стоимости в электронном виде, принимаемые в качестве средства платежа при осуществлении расчетов и выражающие сумму безусловного и безотзывного обязательства эмитента по погашению данных единиц.

Электронные деньги бывают: на аппаратной основе (смарт-карты), носителем является микрочип, и на программной основе.

Основные отличия электронных денег:

ž учитываются на одном сборном счете, т.е. электронные деньги хранятся не на лицевых счетах клиентов;

ž анонимность. В отличии от безналичных денег электронные деньги не учитываются на банковских счетах клиентов;

ž смарт-карта – выделяют как самостоятельный носитель электронных денег;

ž проценты не начисляются.

Виды операций осуществляемых банками с электронными деньгами: эмиссия (выпуск); распространение; использование; погашение

Эмиссия электронных денег – это деятельность эмитента по выпуску электронных денег в обращение путем их обмена на наличные или безналичные денежные средства с предоставлением возможности их погашения.

Эмиссию электронных денег на территории Республики Беларусь осуществляют банки.

Банк-эмитент:

– осуществляет выпуск электронных денег;

– принимает на себя безусловное и безотзывное обязательство по погашению эмитированных электронных денег;

– обеспечивает своевременность 0расчетов;

– осуществляет информирование клиентов (об условиях и порядке проведения эмиссии, распространения, использования и погашения ЭД).

Распространение на территории Республики Беларусь электронных денег банков-эмитентов осуществляется агентами.

Распространение – деятельность агента по выдаче электронных денег в обмен на наличные или безналичные денежные средства.

Агент – юридическое лицо, в том числе банк, за исключением эмитента, индивидуальный предприниматель, являющиеся резидентами, имеющие счета в банках, осуществляющие распространение и (или) погашение электронных денег по договору с эмитентом, т.е. его роль заключается в распространении электронных денег.

Для осуществления операций с электронными деньгами банк-агент должен иметь специальное разрешение (лицензию) Национального банка на осуществление банковской деятельности, предусматривающее право на осуществление расчетного и (или) кассового обслуживания физических и юридических лиц.

Держателями электронных денег выступают: физические лица; юридические лица; индивидуальные предприниматели

Для приобретения электронных денег, эмитируемых банками, юридические лица, индивидуальные предприниматели, физические лица вносят наличные денежные средства в кассу банка-эмитента (агента), осуществляют почтовый перевод или перечисляют денежные средства в безналичной форме на соответствующий балансовый счет банка-эмитента (расчетный счет агента) в порядке, установленном законодательством Республики Беларусь.

Распространение электронных денег банков-эмитентов может осуществляться через принадлежащие агентам, являющимся банками, банкоматы, платежно-справочные терминалы самообслуживания, платежные терминалы, пункты выдачи наличных денежных средств, а также принадлежащие агентам, не являющимся банками, программно-технические устройства, позволяющие в соответствии с законодательством Республики Беларусь совершать операции по приему наличных денег (устройства cash-in).

Организация расчетов с использованием электронных денег осуществляется путем открытие кошельков и взнос наличных денег в кассу банка (пополнение).

Электронный кошелек – пластиковая карточка или программное обеспечение персонального компьютера содержащее электронные деньги и обеспечивающее к ним доступ.

Виды электронных кошельков:

WMR – эквивалент российских рублей (кошелек типа R),

WMZ – эквивалент долларов США (кошелек типа Z),

WME – эквивалент Евро (кошелек типа Е),

WMU – эквивалент украинской гривны (кошелек типа U),

WMB – эквивалент белорусских рублей (кошелек типа B),

WMY – эквивалент узбекских сум (кошелек типа Y),

WMC и WMD – эквивалент WMZ для кредитных операций на С- и D-кошельках

WMG – эквивалент золота (кошелек типа G).

Зарегистрировать электронный кошелек очень просто: для этого не надо ехать в банк, открывать счет, подписывать договор, платить за это деньги. Получить свой кошелек или несколько кошельков можно на сайте www.easypay.by не отходя от компьютера. Скачивать и устанавливать программу на компьютер для этого не надо. Процедура регистрации занимает 2-5 минут.

Зайдите в раздел «Зарегистрировать кошелек», заполните предложенную форму. На Ваш e-mail будет отправлена ссылка, пройдите по ссылке для подтверждения регистрации. С этого момента у Вас есть кошелек EasyPay! В окне браузера отобразится информация о Вашем новом кошельке (Идентификатор (номер) кошелька, пароль на вход, многоразовый контрольный код для подтверждения платежей и пр.). Сохраните реквизиты кошелька в недоступном для посторонних лиц месте. Будьте внимательны, информация в окне браузера отображается единожды и в целях безопасности не сохраняется в кошельке. В своем кошельке пароль на вход и многоразовый контрольный код можно сменить на другие, более удобные для Вас. Рекомендуется это сделать в первый же сеанс входа в свой кошелек и обязательно до первого пополнения кошелька деньгами. Периодически меняйте их на новые. И не забывайте их записывать.

Личные данные Вы можете не заполнять - они не являются обязательными для открытия кошелька и использования EasyPay. Однако следует учитывать, что если Вы забудете пароль для доступа к кошельку или потеряете многоразовый контрольный код для подтверждения платежей, EasyPay сможет восстановить утерянные реквизиты кошелька или вернуть денежные средства, находящиеся в Вашем кошельке, только в том случае, если Вы предоставили системе Вашу персональную информацию. В случае отсутствия такой информации достоверно установить то, что владельцем данного кошелька являетесь именно Вы, будет невозможно.

Пополнение электронного кошелька – взнос наличных денег в кассу банка или почтовый перевод, указывается номер кошелька и пароль. Сумма может превышать сумму электронных денег (оплата открытия кошелька и за предоставленные услуги).

Банк-эмитент, банк-агент обязаны обеспечить идентификацию физических лиц, которым открываются либо открыты электронные кошельки, при наличии любого из следующих случаев:

ž если сумма на кошельке от 1000 и более базовых величин;

ž остаток на кошельке от 1000 и более базовых величин;

ž использование более 90 базовых величин в течение одного операционного дня.

Для проведения идентификации физическое лицо предъявляет уполномоченному лицу банка-эмитента, агента банка-эмитента, банка-агента документ, удостоверяющий личность, и заключает с банком-эмитентом, агентом от имени банка-эмитента, банком-агентом договор, предусматривающий права и обязанности сторон при эмиссии, распространении, использовании и погашении электронных денег, а также содержащий сведения об электронном кошельке, открываемом на имя физического лица.

Идентификация юридических лиц и ИП обязательна.

Для заключения договора необходимо:

1. Иметь зарегистрированную фирму (юридическое лицо) или быть зарегистрированным в качестве индивидуального предпринимателя.

2. Иметь сайт или web-страницу в Интернете, с указанием предоставляемых услуг, товаров.

3. Заключить с банком и подписать в бумажной форме (можно по почте) «Договор на расчетно-кассовое обслуживание электронными деньгами».

При использовании электронных денег максимальная сумма одной операции, совершаемой с участием юридических лиц (индивидуальных предпринимателей), физических лиц, не должна превышать 30 базовых величин.

Работники юридического лица (индивидуального предпринимателя), получившие электронные деньги для оплаты командировочных и иных расходов за границей, а также на территории Республики Беларусь, составляют отчеты об израсходованных суммах денежных средств, представляют их и необходимые подтверждающие документы, а также возвращают юридическому лицу (индивидуальному предпринимателю) неиспользованные средства.

Погашение электронных денег (обмен электронных денег на наличные или безналичные денежные средства), номинированных в белорусских рублях, может осуществляться:

ž держателям - физическим лицам – в белорусских рублях или в иностранной валюте;

ž держателям – юридическим лицам (индивидуальным предпринимателям) – резидентам – в белорусских рублях;

ž держателям – юридическим лицам (индивидуальным предпринимателям) – нерезидентам – в белорусских рублях или в иностранной валюте в соответствии с законодательством Республики Беларусь.

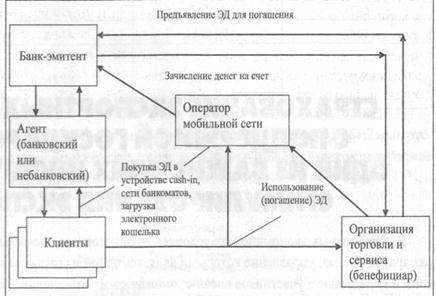

Основные элементы инфраструктуры систем электронных денег и механизм информационного взаимодействия между участниками будут практически идентичными и представлены на рисунке 12.

Рисунок 12 – Схема отношений в системах электронных

Первая операция – эмиссия электронных денег – связана с обменом наличных либо депозитных денег на электронные единицы стоимости. Такой обмен может происходить либо через филиалы банков, либо виртуально, в сети банкоматов, терминалов, через компьютерные сети посредством специального программного обеспечения.

Данная информация поступает банку-эмитенту, в котором осуществляются учет задолженности по электронным деньгам и передача информации оператору системы (при его наличии) для отражения суммы электронных денег на виртуальном счете в системе электронных денег или записью информации о стоимости на программное (техническое) средство владельца. С этого момента электронная стоимость начинает свое обращение и может быть использована либо в организациях торговли и сервиса, либо в сети Интернет, либо передана другому лицу, в зависимости от правил системы. Эмитент электронных денег должен соответствующим образом защитить электронную стоимость от подделки. После использования электронных денег данные единицы стоимости могут быть предъявлены банку-эмитенту для погашения.

Несмотря на множество способов осуществления розничных платежей, их суть остается неизменной – выполнение обязательств плательщика перед бенефициаром. При этом в современных банковских системах, в конечном итоге, использование различных платежных инструментов и средств платежа приводит к инициации электронного перевода денежных средств. С этих позиций обеспечение эффективности розничных платежей связано с интеграцией новых платежных решений в уже существующую банковскую платежную инфраструктуру.

Автоматизация бухгалтерского учета кассовых операций решает следующие задачи:

· проведения наличных и валютно-обменных операций в кассах банка;

· автоматического учета ценностей и бланков строгой отчетности;

· взаимодействия касс и хранилища банка;

· учета наличных средств в разрезе рабочих мест кассиров, подведения итогов по кассам.

Организация кассовой работы в банках Республики Беларусь осуществляется в соответствии с Инструкцией по организации кассовой работы в банках и небанковских кредитно-финансовых организациях Республики Беларусь, утвержденной постановлением Правления Национального банка Республики Беларусь от 21 декабря 2006 г. № 211 (в ред. от 26.08.2010 N 362).

Для осуществления кассового обслуживания клиентов банка, а также выполнения операций с денежной наличностью и иными ценностями банки создают у себя кассовые узлы.

Устройство и оборудование кассовых узлов должны соответствовать техническим требованиям и обеспечивать нормальные условия для работы персонала и обслуживания клиентов, а также сохранность ценностей, документов и безопасность работников. Наиболее укрепленным помещением кассового узла должно быть хранилище ценностей.

Для комплексного обслуживания клиентов и обработки денежной наличности банки могут открывать: приходные, расходные, приходно-расходные, вечерние кассы, кассы по подготовке авансов и кассы пересчета денежной наличности.

Для оприходования всей поступившей денежной наличности и иных ценностей и совершения расходных кассовых операций в банке создается операционная касса.

Прием наличных белорусских рублей в кассу банка осуществляется по следующим документам:

· объявлению на взнос наличными, представляющему собой комплект документов, состоящий из объявления, ордера и квитанции;

· извещению, представляющему собой комплект документов, состоящий из извещения и квитанции;

· извещению согласно форме, установленной получателем платежа;

· комплекту квитанций;

· приходному кассовому ордеру.

Прием наличной иностранной валюты в кассу банка осуществляется по приходному валютному ордеру.

Прием ценностей, подлежащих учету на внебалансовых счетах, в кассу банка осуществляется по приходному внебалансовому ордеру.

Получив от ответственного исполнителя приходный кассовый документ кассир проверяет наличие подписи вносителя денежной наличности, наличие и тождественность подписи ответственного исполнителя банка (по документам, подлежащим дополнительному контролю, наличие и тождественность подписи лица, имеющего право контрольной подписи) имеющимся у него образцам, сверяет соответствие указанных в них сумм цифрами и прописью, а в объявлении на взнос наличными и комплекте квитанций, кроме того, – тождественность суммы, указанной в составных частях комплекта этих документов. После проверки приходных кассовых документов кассир вызывает вносителя денежной наличности и принимает ее полистным пересчетом.

Получив от клиента извещение, кассир проверяет наличие подписи вносителя денежной наличности и тождественность сумм, указанных в его составных частях, после чего принимает денежную наличность полистным пересчетом.

На столе кассира должна быть денежная наличность только от лица, ее вносящего. Вся ранее принятая кассиром денежная наличность должна храниться в индивидуальных средствах хранения ценностей.

После приема денежной наличности по извещениям (коммунальные платежи) кассир вносит в реестр принятых платежей сумму, реквизиты плательщика и получателя платежа, а также другие реквизиты, определенные договором между банком и получателем платежа. Реестр принятых платежей ведется отдельно для каждого получателя платежа.

В конце рабочего дня на основании приходных кассовых документов кассир составляет отчетную справку о кассовых оборотах за день и остатках ценностей и сверяет сумму по этой справке с суммой фактически принятой денежной наличности (после чего передает извещения или извещения вместе с реестрами принятых платежей ответственному исполнителю для составления приходных кассовых ордеров и отражения операций по счетам бухгалтерского учета). Извещения и реестры принятых платежей высылаются получателю платежа, приходные кассовые ордера возвращаются кассиру для отчета перед заведующим операционной кассой.

Принятую денежную наличность кассир формирует и упаковывает и сдает ее вместе с отчетной справкой и приходными кассовыми документами заведующему операционной кассой.

Выдача наличных белорусских рублей из кассы банка осуществляется по следующим документам:

– чекам из денежных чековых книжек установленных форм;

– расходному кассовому ордеру.

Выдача наличной иностранной валюты из кассы банка осуществляется по расходному валютному ордеру.

Для совершения расходных операций кассир получает от заведующего операционной кассой под отчет необходимую сумму денежной наличности под роспись в книге учета принятых и выданных ценностей кассовым работником.

Получив денежный чек, расходный кассовый ордер или расходный валютный ордер, кассир:

· проверяет наличие и тождественность подписи ответственного исполнителя банка (по документам, подлежащим дополнительному контролю, – наличие и тождественность подписи лица, имеющего право контрольной подписи) имеющимся у него образцам;

· сверяет сумму, проставленную на расходном кассовом документе цифрами, с суммой, указанной прописью;

· проверяет, есть ли расписка в получении денежной наличности на расходном кассовом документе;

· проверяет наличие данных документа, удостоверяющего личность получателя денежной наличности в соответствии с законодательством Республики Беларусь, на расходном кассовом документе (за исключением работников банка);

· подготавливает сумму денежной наличности, указанную в расходном кассовом документе;

· вызывает получателя денежной наличности по номеру расходного кассового документа и спрашивает у него получаемую сумму;

· сверяет номер контрольной марки (отрывного талона) с номером на расходном кассовом документе и приклеивает контрольную марку (отрывной талон) к расходному кассовому документу;

· уточняет у получателя, будет ли он пересчитывать денежную наличность в присутствии работника банка, выдает ее получателю и подписывает расходный кассовый документ.

В конце рабочего дня кассир сверяет сумму денежной наличности, принятой под отчет, с суммой расходных кассовых документов и остатком денежной наличности, составляет и подписывает отчетную справку.

Остаток денежной наличности кассир вместе с расходными кассовыми документами за день и отчетной справкой сдает заведующему операционной кассой.

При отражении на счетах бухгалтерского учета кассовых операций используются счета группы 10 «Денежные средства».

Счета – активные, то есть по дебету счетов отражается поступление денежной наличности, по кредиту – ее выдача из касс банка. Аналитический учет ведется по каждой операционной кассе, по каждой кассе банка вне кассового узла и по видам валют.

Кассовые документы по операциям с наличными белорусскими рублями и наличной иностранной валютой формируются в сроки, предусмотренные графиком документооборота в банке, в отдельные папки за каждый день. Кассовые документы, срок хранения которых превышает три года, брошюруются в отдельные папки в соответствии с установленными сроками их хранения, о чем на титульном листе общей папки кассовых документов делается отметка.

При формировании папки кассовые документы вместе с приложениями к ним подбираются по балансовым счетам (в порядке возрастающей нумерации) отдельно по приходным и расходным операциям. Внебалансовые документы подбираются по номерам внебалансовых счетов: сначала - приходные, а затем - расходные.

Ленты подсчета отдельно по приходу и расходу кассовых и внебалансовых ордеров, подписанные работником, производившим подсчет, помещаются в папке впереди кассовых документов.

Работник, формировавший папку с кассовыми документами, на ее лицевой стороне оформляет и подписывает титульный лист папки с кассовыми документами.

Приходные и расходные кассовые операции отражаются в АБС СТ.БАНК.ИТ в режиме «Проводки» задачи «Документы дня». При этом необходимо выбрать тип проводки: «Проводки по рублевой кассе», «Проводки по валютной кассе».

В строках «Исполнитель», «Текущая пачка», «Дата документа» автоматически устанавливаются системное имя пользователя, номер открытой пачки, текущая дата из паспорта бана.

В полях «Приход / Расход», «№ документа», «Касса», «Символ», «Клиент», «Сумма», «Назначение платежа», «Тип документа» необходимо ввести реквизиты операции. При условии корректности введенной информации диалоговое окно пополнится значениями из базы данных, соответствующими введенным:

· в строку «Счет кассы» подставится наименование выбранного счета кассы;

· в строку «Остаток: BYB:» вместо 0.00 - остаток на счете кассы на момент совершения проводки;

· в строку «Корреспондент» вместо «?» подставится наименование счета клиента.

По кнопке «Провести» сумма будет списана со счета плательщика и зачислена на счет получателя. В случае неверно введенных данных система выдаст предупреждение на экран. В случае успешной проводки вы получите сообщение на экран, щелкнув по кнопке «OK» – на экране появится образ первичного документа (приходного (расходного) кассового ордера).

По кнопке «Итого» появится окно с суммой кассовых документов по счету клиента.

Основными формами отчетности по кассовым операциям выступают формы синтетического учета (журналы по приходу и расходу) и «Отчет о кассовых оборотах» формы 0520.

Согласно Инструкции о порядке составления Отчетов о кассовых оборотах банков и Национального банка Республики Беларусь (форма 0520) от 26.06.2007г. № 192 (в ред. от 14.10.2009 № 238) отчет составляется на 1-е, 8, 15 и 22-е числа месяца.

В отчет включаются отчетные данные как в целом по банку, так и в разрезе его структурных подразделений, административно-территориальных единиц (районов). При этом по приходу и расходу отражаются отчетные данные в разрезе наименований и кодов отчетных данных.

Отчет банка должен содержать сведения об операциях приема и выдачи наличных денежных средств также в банкоматах, обменных пунктах.

Итоги оборотов банка за день по приходу и расходу (за исключением остатков кассы) должны совпадать с итогами оборотов по дебету и кредиту балансовых счетов 1010, 1011, 1020, 1030, 1040, 1060 по ежедневному балансу.

Отчеты должны быть представлены в виде текстовых файлов установленного формата по электронной почте ProCarry в адрес почтового ящика МАКЕТ.NBRB.

Для получения отчетных форм по операционной кассе банка необходимо из задачи «Отчеты / Отчеты по кассе» вызвать соответствующую задачу. После ввода всех необходимых данных отчет будет создан.

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 1147; Нарушение авторских прав?; Мы поможем в написании вашей работы!