КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Лекция 11. Финансовая система государства

|

|

|

|

Финансы — одна из самых сложных экономических категории. В целом — это совокупность стоимостных потоков, связанных с мобилизацией, распределением и использованием денежных ресурсов. В традиционном курсе отечественной экономической науки под финансами было принято понимать, с одной стороны, определенные производственные отношения, а с другой — движение средств.

Потоки денежных ресурсов осуществляются между следующими субъектами: государством (и его институтами); предприятиями (фирмами); населением. Между этими тремя группами субъектов возникает, как известно, множество видов экономических связей. Значительная часть их обслуживается финансовыми потоками.

В современной мировой практике используют как расширенную, так и суженную трактовку понятия финансы.

В широком смысле финансы представляют собой движение всех видов стоимостных величин в хозяйственном процессе. Речь при этом идет обо всех формах, включая денежно-кредитные. Такой подход к термину особенно распространен в американской литературе. При анализе бюджетных проблем в основном используется узкое понимание термина «финансы».

Финансовое хозяйство выполняет несколько функции. Общепринятой считается классификация американского экономиста Р. Масгрейва:

ü аллокация,

ü перераспределение,

ü стабилизация.

Понятие «аллокация» связано с предоставлением обществу (за счет финансовых ресурсов) определенных услуг, то есть общественных благ. К ним относят систему внутренней и внешней безопасности (полицию, армию), общественный транспортный сектор (дороги, освещение), коммуникации, средства связи, социальную систему, охрану окружающей среды. Важнейшей целью государственных доходов и расходов является предоставление таких коллективных благ, которые не может предложить частная экономика.

Вторая функция финансового хозяйства состоит в том, чтобы осуществить определенное разумное перераспределение получаемых в рыночной экономике доходов. Цель такого изменения — корректировка распределения доходов и имущества с ориентацией на большее социальное равенство. При этом учитывается, что на первичное распределение влияют случайные факторы (наследство на капитал, разные возможности получения образования и т.п.). Перераспределение следует правилам: финансовый вклад слоев населения с повышенными доходами должен быть выше, чем доля получаемой от государства помощи. Для слоев же с низкими доходами справедливо обратное: получаемые от государства финансовые ресурсы выше их вклада в общий финансовый фонд.

Функция государственного финансового хозяйства по стабилизации состоит в реализации целевых установок экономической политики (полная занятость, стабильность цен, соразмерный экономический рост).

Основная задача финансовой политики заключается в достижении макроэкономического равновесия между совокупным спросом и совокупным предложением. В этом регулирующем процессе участвуют все элементы финансовой системы. Прежде всего, речь идет о расходах и доходах государственного бюджета.

Государственный бюджет представляет собой ведущее звено финансовой системы, объединяющее такие категории, как налоги, государственные расходы, государственный кредит. Через бюджет осуществляется постоянная мобилизация ресурсов и их расходование.

Государственный бюджет — это основной финансовый план государства, который по материальному содержанию есть централизованный фонд денежных средств, а по социально-экономической сущности — инструмент перераспределения национального дохода.

Государственный бюджет выполняет следующие основные функции:

ü перераспределение национального дохода;

ü государственное регулирование и стимулирование экономики;

ü стимулирование научно-технического прогресса;

ü финансовое обеспечивание социальной политики;

ü контроль за образованием и использованием централизованного фонда денежных средств.

Расходы государственных бюджетов развитых стран можно разделить на группы отражающие национальные приоритеты и последовательность выделения бюджетных ассигнований:

ü военные и внешнеполитические расходы;

ü социально-экономические расходы;

ü расходы на государственное управление и охрану правопорядка;

ü проценты по государственному долгу.

Главная роль в мобилизации средств в государственный бюджет принадлежит налогам. Именно в результате поступления налогов создается финансовая база для выполнения государством его функций и задач. Под налогами следует понимать обязательные платежи в бюджет, осуществляемые физическими и юридическими лицами.

Налоговая система может включать два звена — государственные налоги, местные налоги, либо три звена — налоги государственные (федеральные); налоги, закрепленные за бюджетами членов федерации; местные налоги.

Основные налоги, обеспечивающие наибольшие поступления в бюджет, закреплены за государственным бюджетом. К ним относятся:

ü подоходный налог с населения;

ü налог на прибыль корпораций;

ü налог на добавленную стоимость;

ü акцизы, таможенные пошлины.

Среди налогов наибольшее значение имеют налог на добавленную стоимость (НДС) и акцизы (на табак, спиртные напитки, пиво, бензин и др.)

Сейчас налоги — важнейший источник средств государственного бюджета (около 90% всех поступлений). От того, насколько правильно построена налоговая система, организован сбор налогов, зависит эффективное функционирование национальной экономики.

Социально-экономическая сущность налогов проявляется через их функции.

Выделяют три важнейшие функции:

ü фискальная — обеспечение финансирования государственных расходов;

ü регулирующая — предполагает государственное регулирование экономики, перераспределение в этих целях финансовых потоков;

ü социальная — поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними.

Налоговая система должна быть гибкой и легко адаптируемой к меняющимся общественно-политическим потребностям. Налоговая система должна обеспечивать перераспределение создаваемого ВВП и быть эффективным инструментов государственной экономической политики.

Сторонниками снижения налогов и стимулирования инвестирования являются представители школы предложения. Они считают, что нужно отказаться от системы прогрессивного налогообложения, снизить налоговые ставки на предпринимательство, на заработную плату и дивиденды. Требуется стимулировать инвестиционный процесс, желание иметь дополнительную работу и дополнительный заработок.

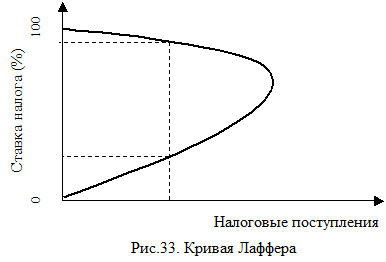

При сокращении ставок база налогообложения в конечном счете увеличивается (больше продукции — больше налогов). Высокие налоги снижают базу налогообложения и доходы государственного бюджета. (см.рис.33)

|

Изъятие у налогоплательщика значительной суммы доходов (порядка 40—50%) является пределом, за которым ликвидируются стимулы к предпринимательской инициативе, расширению производства. Образуются целые группы налогоплательщиков, занятых поиском методов ухода от налогообложения и стремящихся концентрировать финансовые ресурсы в теневом секторе экономики. Однозначного ответа, какое значение эффективной ставки является критическим, не существует. Если исходить из концепции А.Лаффера, изъятие у производителей более 35—40% добавленной стоимости провоцирует невыгодность инвестиций в целях расширенного воспроизводства, что равносильно попаданию в порочный круг — так называемую «налоговую ловушку». Обычно считается, что отношение налогоплательщиков к системе налогообложения страны характеризует величину сосредоточенных в этом секторе средств по отношению к ВВП. Для налогоплательщиков привлекательной является низкая налоговая нагрузка (на уровне 15%). Однако государство при данном уровне нагрузки располагает минимальными возможностями управления развитием экономики. Поэтому высокоразвитые государства стремятся поднять уровень налоговых поступлений, одновременно увеличивая возврат в экономику, социально-культурную сферу части средств, поступивших в бюджет. Это определяет и рост уровня жизни населения.

|

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 231; Нарушение авторских прав?; Мы поможем в написании вашей работы!