КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Вопрос 2. Стоимость собственного капитала

|

|

|

|

Стоимость собственного капитала в целом рассматривается с позиции упущенной выгоды, при этом следует учитывать особенности формирования отдельных его составляющих.

Самой трудной задачей является определение стоимости акционерного капитала, так как, приобретая обыкновенные акции, их владелец может рассчитывать на получение дохода по ним в последнюю очередь, после распределения чистой прибыли между держателями ценных бумаг с фиксированным доходом. Свой риск акционер стремиться возместить соответствующим уровнем доходов по акциям. Поэтому методы определения стоимости акций учитывают два направления: прогноз будущего уровня доходности по акциям и оценка риска, связанного с вложениями в данное предприятие. Итак, существует три основных метода определения рыночной цены акций:

♦ метод доходов;

♦ метод дивидендов;

♦ оценка на основе модели САРМ.

Дивидендный метод и метод доходов с различной степенью точности пытаются оценить будущий уровень доходов.

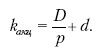

Метод дивидендов является наиболее приближенным вариантом оценки выгод, получаемых акционерами. В его основе лежит модель М. Гордона, где D – прогнозируемый дивиденд на акцию, k – требуемая норма доходности, d – ожидаемый темп роста дивидендов, отсюда:

Этот метод требует осторожности. Он не учитывает специфику предприятия, отрасли, риска вложений в данное предприятие, к тому же статистические данные говорят об отсутствии прямой связи между ростом дивидендов и ростом цены акций.

Метод доходов строится на расчете коэффициентов: соотношение рыночной цены акций (P) и прибыли, приходящейся на акцию (EPS), – коэффициент P/E.

Приблизительная оценка будущей доходности:

где EPS – прогнозируемая прибыль на акцию.

Более совершенным и точным является метод оценки риска на основе модели оценки капитальных активов (Capital Assets Pricing Model – CAPM).

R = Rf + β(R m – Rf),

где Rf – безрисковая ставка доходности, соответствующая, как правило, доходности государственных ценных бумаг (ставка ЦБ РФ); R m – среднерыночная доходность, т. е. средняя ставка дохода по всем акциям, котирующимся на фондовом рынке; β – коэффициент бета – показатель систематического риска для данной акции.

Он характеризуется колебаниями показателей на рынке ценных бумаг. В целом β трактуется как коэффициент эластичности, показывающий, насколько изменение цены акции предприятия обусловлено рыночными тенденциями. Например, коэффициент β, равный 1,3, говорит о том, что рыночная цена акций предприятия растет на 30 % быстрее, чем среднерыночный индекс.

Тема: Инвестиции в основные средства и нематериальные активы

|

|

|

|

Дата добавления: 2014-01-07; Просмотров: 334; Нарушение авторских прав?; Мы поможем в написании вашей работы!