КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Методы снижения риска

Классификация рисков в антикризисном управлении

Природа и классификация управленческих рисков

Классификация рисков в антикризисном управлении

Природа и классификация управленческих рисков

РИСКИ В АНТИКРИЗИСНОМ УПРАВЛЕНИИ

Лекция 7

Проблематика. Что такое риск и каковы его основные признаки? Часто ли управление бывает рискованным? Какую роль риск играет в антикризисном управлении? Следует ли избегать рискованных управленческих решений? Как можно оценить вероятность риска?

3. Управление риском: возможности, средства, факторы

Любая управленческая деятельность в той или иной степени имеет рисковый характер, что обусловлено как многофакторной динамикой объекта управления и его внешнего окружения, так и ролью человеческого фактора в процессе воздействия. Понятие «риск» также имеет многофакторную природу, раскрыть которую можно лишь во взаимосвязи с такими понятиями, как «неопределенность», «вероятность», «условия неопределенности», «условия риска».

Согласно математическим определениям неопределенность проявляется в том случае, когда результатом действия является набор возможных альтернатив, вероятность которых неизвестна. Риск имеет место, если действие приводит к набору альтернатив, причем вероятность осуществления каждой из них известна. Отсюда следует, что риск есть неопределенность, которую можно квалифицировать. Понятия риска и неопределенности, широко используемые в теории игр и динамическом программировании, нашли не менее широкое использование в экономике, политике, теории управления и менеджмента, в области права и страхования.

Формирование рыночных отношений в России активизировало процесс исследования предпринимательского риска, в том числе инвестиционного, страхового и банковского, что нашло отражение в издании ряда работ.

Вместе с тем проблема рисков остается мало исследованной, нет достаточно ясных понятий о сущности предпринимательского риска, его разновидностях, областях использования, средствах управления им. Риски и неопределенность — неотъемлемые черты хозяйственной деятельности и процессов управления. Неопределенность рассматривается как условие ситуации, в которой нельзя оценить вероятность потенциального результата. Часто такая ситуация возникает, когда воздействующие на ситуацию факторы новы и о них нельзя получить достоверную информацию. Поэтому последствия принятия управленческого решения трудно предусмотреть, например, в быстро меняющихся условиях (наукоемкая и нововведенческая сферы, ценовая и рыночная конъюнктура). Обычно менеджер, сталкиваясь с неопределенностью, пытается получить дополнительную информацию и при помощи экспертных методов (а чаще интуиции) определить вероятность достижения результата.

Понятие «определенность» связывается с условиями выработки и принятия управленческих решений, когда руководитель с достаточной для данной ситуации достоверностью знает потенциальный результат каждого возможного варианта развития событий. Например, если известна динамика изменения стоимости материала и рабочей силы, арендной платы, то можно рассчитать затраты на производство конкретного изделия и сделать прогноз цены. Следует отметить, что ситуация полной определенности встречается довольно редко.

Понятие «риск» в экономическом смысле предполагает потери, ущерб, вероятность которых обусловлена с наличием неопределенности (недостаточность информации, недостоверность), а также выгоду и прибыль, получить которые можно лишь при действиях обремененных риском, что чаще всего связывается с инновационной деятельностью.

В менеджменте понятие «риск» прежде всего связывается с характером и сложностью проблем, условиями принятия управленческих решений и прогнозированием результата. Управленческий риск следует рассматривать как характеристику управленческой деятельности, осуществляемой в ситуации той или иной степени неопределенности, вследствие недостаточности информации, при выборе менеджером альтернативного решения, критерий эффективности которого связан с вероятностью проявления негативных условий реализации.

Размер потерь организации как результата деятельности в условиях неопределенности представляет собой цену риска, а величина успеха (дополнительной прибыли) - плату за риск. Риск проявляет ся в процессе реализации продукции производственно-хозяйственной системы или услуги и выступает одним из конечных результатов деятельности. Сущность, содержание, характер проявления риска в деятельности организации позволяют определить природу риска как экономическую.

ся в процессе реализации продукции производственно-хозяйственной системы или услуги и выступает одним из конечных результатов деятельности. Сущность, содержание, характер проявления риска в деятельности организации позволяют определить природу риска как экономическую.

В практике менеджмента используются следующие характеристики риска:

• размер вероятного ущерба (потерь) или величина ожидаемого дополнительного дохода (прибыли) как результат деятельности в риск-ситуации;

• вероятность риска — степень свершения источника риска (события), измеряемая в пределах значений от 0 до 1. Иначе говоря, каждый вид риска имеет нижние и верхние (от 0 до 1) границы вероятности;

• уровень риска — отношение величины ущерба (потерь) к затратам на подготовку и реализацию рискованного решения, изменяющийся от нуля до 1, выше которого риск не оправдан;

• степень риска — качественная характеристика величины риска и его вероятности. Различают высокую, среднюю, низкую и нулевую степени;

• приемлемость риска — вероятность потерь и вероятность того, что эти потери не превысят определенный уровень (рубеж);

• правомерность риска — вероятность риска, находящаяся в пределах нормативного уровня (стандарта) для данной сферы деятельности, который нельзя превысить без правовых нарушений.

В кризисных условиях велика вероятность того, что предприятие окажется банкротом, в связи с чем персоналу требуется умение в риск ситуациях, с одной стороны, избегать неоправданных потерь, а с другой стороны, действовать смело и инициативно. Менеджер должен уметь рисковать, т.е. взвешенно, не преувеличивая опасности, добиваться намеченных целей — конечно, при решении проблем границ правомерности риска.

Иногда выбирается вариант небольшого результата, но при отсутствии риска, что может привести к снижению результативности и конкурентоспособности организации. При принятии решения с максимальным результатом, но и с высоким уровнем риска используется критерий максимакса. В таких случаях надо сопоставить ожидаемую экономическую выгоду и возможные потери в связи с рисковыми действиями. Если потери превышают выгоду, такое решение не оправдано. Очевидно, что в сложных ситуациях требуется использовать совокупность критериев, при выборе которых важен комплексный подход, позволяющий оценить ситуацию с учетом разнонаправленных факторов.

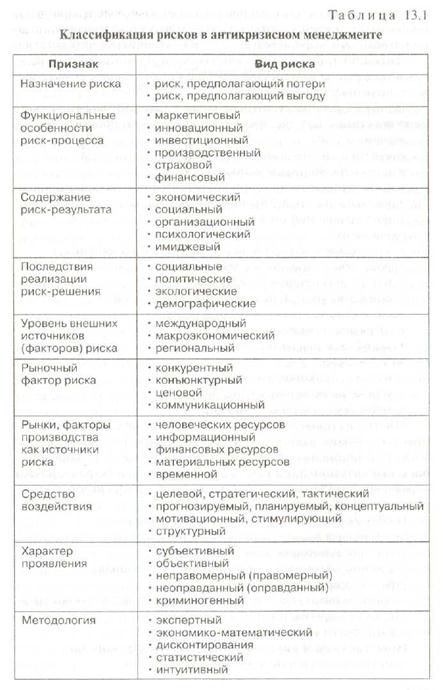

Приступая к анализу рисковой ситуации и разработке решений, в первую очередь следует установить, какие виды рисков ожидают менеджера в процессе управления. В значительной степени это можно определить на основе методологической систематизации рисков и их классификации, которая отражает многофакторную природу риска.

Существует взаимосвязь и взаимодействие внешних и внутренних (системных) факторов или источников риска применительно к менеджменту производственно-хозяйственных организаций. Внешние факторы риска связаны с кризисом социально-экономического развития страны и отдельных регионов, это также рыночные источники, связанные с нарушением надежности или трудностями формирования новых связей с потребителями, поставщиками, связанные с проблемами обеспеченности финансовыми, трудовыми, материальными и другими видами ресурсов.

Внутренние признаки факторов — это функциональные особенности рисковой деятельности (производственной, финансовой, маркетинговой и др.). Важным признаком классификации рисков является и их содержание как результата рисковой деятельности: экономический, социальный, организационный, правовой, инновационный риски. Последствиями реализации результатов риск решений являются экологические, социальные, политические риски.

Интеграционные факторы, или факторы взаимодействия, свойственные менеджменту, обеспечивают управление риском как процессом выявления его источников, определения вероятности его проявления в ходе производственного процесса и его воздействия на результат и последствия производственно-хозяйственной деятельности организации.

При использовании средств управления менеджер рискует, выбирая цели, стратегии развития, системы мотивации деятельности персонала и другие средства управления.

Значительная доля риска заключена и в выборе методов и критериев измерения и оценки вероятностей и его величин, например при проведении экспертизы, исследовании статистических данных или определении коэффициента дисконтирования при приведении стоимости будущих доходов к настоящему времени.

Рассмотренная логика формирования риска позволяет более системно оценивать каждый вид риска, что в антикризисном менеджменте чрезвычайно важно.

Рассмотренная логика формирования риска позволяет более системно оценивать каждый вид риска, что в антикризисном менеджменте чрезвычайно важно.

В табл. 13.1 представлена классификация рисков по основным признакам. Систематизация и детальное исследование рисков позволяет провести их ранжирование, создать сценарии вероятного хода событий для конкретной ситуации, разработать карты риска, выявить пороги стабильности системы управления посредством имитационного и других видов моделирования. Иначе говоря, классификация рисков является основой организации управления рисками. При этом следует отметить, что каждая производственно-хозяйственная система своеобразна, а состав рисков изменчив, поэтому на предприятии должна разрабатываться на основе общей система управления риском. Решение проблем риска становится профессиональным делом рисковых менеджеров. Классификация рисков — методологическая база профессионального антикризисного управления.

Рассмотрение природы риска, его содержания, многообразия источников (факторов) риска, разнообразия рисковых ситуаций, требующих организации и управления, дают основание трактовать риск как категорию менеджмента.

Приведем отдельные примеры управленческого риска.

Маркетинговый риск конкурентной стратегии развития фирмы может быть выражен в потере доли рынка, снижении объема продаж и размера прибыли, а также в величине вероятности проявления негативных изменений во внешней среде, например, роста цен на энергоносители, повышения процентных ставок по кредитам.

Финансовый риск — риск финансовой стратегии фирмы, который может быть выражен в величине потерь доходности ценных бумаг вследствие финансового кризиса и падения валютного курса и в вероятности возникновения такой ситуации. Финансовые риски наиболее подвижны и разнообразны. Среди них выделяют следующие риски: процентный, кредитный, валютный, неплатежеспособности, ликвидности, рыночный, инфляционный, риск финансовых злоупотреблений.

Производственный риск — превышение текущих расходов предприятия по сравнению с бизнес-планом из-за непредвиденных ситуаций (простои оборудования, недопоставки материалов). Вероятность возникновения таких ситуаций непосредственно связана со снижением уровня организации управления на предприятии из-за внешних и внутренних факторов.

Инвестиционный риск — это риск неопределенности возврата вложенных средств и получения дохода. Например, риск вложения

средств в проект связан с неопределенностью его реализации из-за неполноты и погрешности исходных данных об условиях реализации, о величине затрат и результатов, из-за возникновения негативных ситуаций при проектировании (изменение конъюнктуры рынка), а также из-за воздействия факторов технического, коммерческого, политического характера.

средств в проект связан с неопределенностью его реализации из-за неполноты и погрешности исходных данных об условиях реализации, о величине затрат и результатов, из-за возникновения негативных ситуаций при проектировании (изменение конъюнктуры рынка), а также из-за воздействия факторов технического, коммерческого, политического характера.

Наиболее распространенные риски социально-экономического развития страны, воздействующие на менеджмент организации:

экономические:

• утрата национального богатства;

• снижение конкурентоспособности страны;

• падение инвестиционной привлекательности экономики;

• уменьшение доли ВВП на душу населения;

• рост уровня инфляции; социальные:

• ухудшение материальной обеспеченности населения;

• рост заболеваемости и смертности населения;

• негативная демографическая ситуация;

• снижение уровня образованности населения; экологические:

• загрязнение окружающей среды;

• вырубка лесов, эрозия почвы; политические:

• изменение экономической политики;

• угроза национальных конфликтов;

• моратории и торговые эмбарго.

Многие из приведенных рисков присущи кризисному состоянию российской экономики. В России, наряду с рисками, имеющимися в нормально функционирующей рыночной экономике, рисковые ситуации возникают в связи с несовершенством системы управления экономикой, отсутствием нормативных актов, регулирующих рисковую деятельность предприятий.

Наиболее распространенные источники рисков:

• неустойчивая политическая и экономическая ситуация в стране;

• снижение экономического потенциала;

• снижение научного и инновационного потенциала;

• утрата кадрового потенциала;

• имущественный ущерб вследствие нарушения договорных обязательств и других причин;

• утрата престижа организации;

• потеря доходов из-за преступных действий третьих лиц;

• изменение стоимости факторов производства;

потеря управляемости;

снижение качества продукции и услуг;

изменение внешнеэкономических факторов.

3. Управление риском: возможности, средства, факторы

Антикризисный менеджмент в значительной части решаемых проблем является рисковым. В кризисных ситуациях возникает множество рисков, разнообразных по содержанию, источнику проявления, величине вероятности и размеру возможных потерь и негативных последствий для данного бизнеса, а иногда и экономики в целом. Все это обусловливает потребность создания системы управления риском с привлечением квалифицированных «рисковых менеджеров» — специалистов по управлению в рисковых ситуациях. Управление риском наиболее наглядно можно рассмотреть на методологической основе процесса выработки и реализации рисковых управленческих решений. Рисковыми, как уже отмечалось, являются решения, принимаемые в условиях неопределенности, если известна вероятность достижения результата. Напомним, что целенаправленный процесс управления предполагает выполнение в логической последовательности взаимосвязанных управленческих функций (управленческих работ) по решению конкретной проблемы с использованием управленческих средств и методов воздействия на персонал, занятый в совместной производственно-хозяйственной деятельности. Поэтому результаты процесса управления материализуются в продукте и отражаются в итоговых показателях и социальных последствиях деятельности производственно-хозяйственной системы.

Управленческий риск как многофакторная категория менеджмента исследуется в динамике целенаправленного циклического процесса управления, имеющего информационные, временные, организационные, экономические, социальные и правовые параметры. Информационный аспект процесса управления риском представляет собой преобразование информации о факторах и источниках неопределенности в информацию об уровнях вероятности осуществления условий неопределенности в процессах производства и реализации продукции, которая затем преобразуется в информацию о показателях уровня эффективности или неэффективности результатов деятельности в условиях риска и о негативном воздействии деятельности на экологические и социальные условия жизни.

В управлении риском большое значение имеют функции и средства управления, характеризующие содержание процесса управления риском.

Стадии процесса выработки и реализации рисковых решений:

Стадии процесса выработки и реализации рисковых решений:

1.Информационный анализ: мониторинг внешней и внутренней среды, выявление новых источников риска и корректировка известных факторов; зависит от наличия информации об изменяющихся условиях управления.

2.Диагностика ситуации, которая определяется спецификой решаемой задачи. Основной акцент делается на учете причин, вызывающих изменения риска, их ранжировании и оценке потерь (выгод) при определенных параметрах ситуации. На данной стадии используются различные методы измерения и оценки риска (математические, статистические, интуиция).

3.Разработка вариантов риск решений. Для каждого варианта решения рассматриваются границы (пределы) возможного негативного проявления риска. Оценка производится по всем содержательным аспектам риска — экономическим, социальным, экологическим, организационным, имиджевым, правовым.

4.Принятие решения — комплексное обоснование, как самого решения, так и принятой вместе с ним вероятности и параметров допустимого риска. Предусматривается разработка системы ответственности по управлению риском.

5.Организация и реализация — виды управленческой деятельности по реализации риск решения, в процессе которой выявляются новые аспекты проявления организационного риска (невыполнение, задержки и т.п.). Это требует оперативного принятия мер. Контроль изменений в параметрах риска и корректировка могут иметь существенное значение в антикризисном менеджменте. Своевременность реакций и действий менеджера — главное условие стабилизации ситуации и снижения угрозы потерь.

Основные средства воздействия при управлении риском в антикризисном менеджменте:

1.Стратегия управления— политика, обеспечивающая правомерность и допустимость риска конкретного вида в рисковых решениях, разрабатываемых применительно к конкретным социально-экономическим системам и ситуациям.

2.Критерии выбора решения, которые предусматривают разработку пределов (границ) риска, динамику изменения потерь (увеличения, снижения) в зависимости от объема продаж, размера затрат-издержек, изменения цен, инфляции и т.п.

3."Разработка путей и средств минимизации потерь, нейтрализация и компенсация негативных последствий риск решений, страхование и другие возможности защиты от риска — необходимые условия выработки и реализации риск решений и используются в той

или иной степени при выполнении работ на каждой стадии процесса управления риском.

4.Оценка эффективности достигнутого уровня как отношения упущенных возможностей или потерь к затратам на управление риском. Как видим, оценка риска — это часть оценки эффективности управленческого процесса как процесса выработки и реализации рискового решения. Результат оценки дает основание для корректировки отдельных элементов процесса управления риском. При управлении конкретными рисками данный процесс детализируется с учетом соответствующей рисковой ситуации, внутренних и внешних факторов, прямо или косвенно воздействующих на ее характер, а также тенденций развития и особенностей проявления вероятных последствий.

5.Формирование таких гибких организационно-управленческих звеньев в системе управления организациями, как «экспертизы и прогнозирование рисков», «консультационные службы в области рисковой деятельности». Наиболее простыми решениями могут стать введение должности рискового менеджера в аппарат управления и создание органа, координирующего действия по управлению основными видами риска всех подразделений, организаций.

Роль профессионализма в управлении риск ситуациями в антикризисном менеджменте приобретает исключительное и решающее значение. Уровень риска зависит не только от объективных факторов развития экономики и рынка, но и в значительной степени от субъективного восприятия ситуации менеджером, принимающим решение, от его опыта, знаний, интуиции. Для успешного управления риском необходимы управленческое образование персонала, профессиональные навыки и система информационного обеспечения, адекватная мировым тенденция развития информационных технологий.

Защита организации от риска — важная функция управления риском в условиях антикризисного менеджмента. Зарубежной практикой менеджмента накоплено множество методов защиты от риска. Главное внимание рискового менеджера направлено на наблюдение за параметрами риска до разработки и принятия решения и в ходе выполнения принятого решения, на быстрое реагирование в случаях отклонения параметров риска и принятие мер по снижению отрицательных последствий деятельности. Успешное выполнение данных функций в значительной степени может зависеть от маркетингового подхода в менеджменте и эффективной организации маркетинговой информации и коммуникаций. Контроль и слежение за уровнем риска подробно было рассмотрено ранее.

Каждая организация нуждается в разработке комплекса мер для снижения вероятности появления и снижений последствий возможных рисков, присущих деятельности организации.

После выявления вероятных рисков установления факторов, оказывающих влияние на уровень риска, проведения количественной и качественной опенки риска, а также определения связанных с ним потенциальных потерь менеджер должен принять решение о способе реакции на риск, т. е. выбрать наиболее приемлемый метод снижения риска.

Все имеющиеся способы реакции организации на риск можно объединить в следующие группы:

• избежание риска;

• принятие фирмой риска на себя;

• минимизация риска.

Одним из способов контроля уровня риска является избежание контактов с видом деятельности, с собственностью или лицами, с которыми этот возможный риск связан. Эти методы наиболее распространены в хозяйственной практике. Ими пользуются предприниматели, предпочитающие действовать наверняка, не рискуя. Руководители этого типа отказываются от услуг ненадежных партнеров, стремятся работать только с подтвердившими свою надежность контрагентами — потребителями и поставщиками, стараются не расширять круг партнеров и т. д.

Хозяйствующие субъекты, придерживающиеся тактики уклонения от риска, как правило, отказываются от инновационных и других проектов, уверенность в выполнимости или эффективности которых вызывает хотя бы малейшие сомнения.

Естественно, что не все риски можно избежать, большую часть из них предприятию приходится брать на себя. Некоторые риски «принимаются», поскольку несут потенциал возможной прибыли, другие — в силу своей неизбежности. При «принятии» риска на себя основной задачей руководителя является изыскание источников необходимых ресурсов для покрытия возможных потерь. Если оставшихся ресурсов у предприятия недостаточно, то это может привести к сокращению объемов бизнеса.

Из существующих способов реакции на риск, основным является разработка и использование методов минимизации риска. Минимизация риска (снижение риска) — действия организации, направленные на снижение возможных потерь от наступления тех рисков, избежать которых невозможно. Существующие методы минимизации риска можно разделить на несколько групп:

• методы передачи (трансфера) риска;

• страхование;

• методы диссипации (разделения) риска;

• методы компенсации риска.

Методы передачи риска включают два направления:

1) «поиск гарантов» (договор поручительства, банковская гарантия);

2) передача риска путем заключения контракта (посредством заключения определенных контрактов, таких, как строительные, договор на перевозку грузов, договор аренды, договор временного хранения и т.д.).

В целом же передача риска происходит, если в заключенном сторонами контракте существует специфическое положение относительно передачи конкретных (или всех) предпринимательских рисков по контрагенту. Сторона, принявшая на себя риск, обычно вторично передает его, заключив договор страхования ответственности.

Страхование вероятных потерь служит не только надежной защитой от неудачных решений, что само по себе очень важно, но также повышает ответственность руководителей предприятия, принуждая их серьезнее относиться к разработке и принятию решений, регулярно проводить превентивные меры защиты в соответствии со страховым договором.

Стоит отметить, что такие популярные механизмы минимизации риска, как страхование, неприменимы во многих ситуациях, с которыми сталкиваются фирмы. Это прежде всего характерно для предприятий, осваивающих новые виды продукции или новые технологии, так как для подобных случаев страховые компании еще не располагают статистическими данными, необходимыми для проведения актуарных расчетов, и поэтому не страхуют эти виды рисков. Поэтому выбор действий для снижения риска следует начинать с выяснения, является ли данный риск предметом страхования или нет. Если данный вид риска не страхуется, следует обратиться к рассмотрению других методов снижения рисков.

Методы диссипации (разделения) рисков представляют собой более гибкие инструменты управления. Один из основных методов диссипации заключается в распределении общего риска путем объединения (с разной степенью интеграции) с другими участниками, заинтересованными в успехе общего дела. Предприятие имеет возможность уменьшить уровень собственного риска, привлекая к решению общих проблем в качестве партнеров другие предприятия и даже физические лица.

К этой же группе методов управления риском относятся различные варианты диверсификации.

Еще одно направление борьбы с различными угрожающими ситуациями связано с созданием механизмов предупреждения опасности и включает методы компенсации риска. Это методы упреждения риска, они, как правило, более трудоемкие, требуют обширной предварительной аналитической работы, от полноты и тщательности которой зависит эффективность их применения.

К наиболее эффективным методам этого типа относится использование в деятельности предприятия стратегического планирования. Как средство компенсации риска оно дает эффект в том случае, если процесс разработки стратегии затрагивает все сферы деятельности предприятия. Полномасштабные работы по стратегическому планированию, которым обычно предшествует изучение потенциала предприятия, могут снять большую часть неопределенности, позволяют предугадать появление узких мест в производственном цикле, заранее идентифицировать специфический профиль факторов риска данного предприятия, а следовательно, заблаговременно разработать комплекс компенсирующих мероприятий.

ДОПОЛНИТЕЛЬНО

В настоящее время получила широкое развитие диверсификация: развитие производств, находящихся на разных уровнях развития или в разных регионах страны, направление инвестиций в разные сферы деятельности, формирование параллельных структур по изготовлению разных модификаций изделий или для решения одной сложной проблемы.

В настоящее время получила широкое развитие диверсификация: развитие производств, находящихся на разных уровнях развития или в разных регионах страны, направление инвестиций в разные сферы деятельности, формирование параллельных структур по изготовлению разных модификаций изделий или для решения одной сложной проблемы.

В российской экономике широко используют организационно-правовые формы с ограниченной ответственностью субъекта собственности, который рискует лишь производственными инвестициями, например акциями, а не всем своим имуществом.

Распределение риска между партнерами и снижение уровня риска для каждого из них создается при взаимном владении акциями в условиях объединений, корпораций, финансово-промышленных групп (ФПГ). Промышленные организации в составе ФПГ приобретают акции банка, защищая тем самым свои активы и получая льготы по кредитам. Банковская структура в составе ФПГ приобретает акции промышленных организаций, способствуя тем самым их развитию и осуществляя контроль за их деятельностью. Здесь речь должна идти об эффективном использовании договорного права, о соблюдении принятых обязательств перед партнером, формировании отношений доверия и надежности.

Используется новый взгляд на отношения с конкурентами. Для крупных компаний, например, для автомобильных корпораций США «Форд», «Крайслер», «Дженерал Моторс», характерны взаимовыгодное сотрудничество и интеграция в автомобильном бизнесе. В России такого же принципа придерживаются крупные корпорации топливно-энергетического и нефтегазового комплексов.

Информация о потенциальном партнере, конкуренте или клиенте должна содержать сведения о возможных рисках во взаимоотношениях с ним. В зарубежной практике такая информация содержится в бизнес-справках, предоставляемых рынком информационных услуг. Для оценки риска взаимоотношений представляют интерес неформальные контакты, «встречи без галстука», которые позволяют иметь более полную информацию о потенциальном партнере и своевременно разработать стратегию поведения, минимизирующую риск.

Мерой защиты и мерой компенсации негативного воздействия неуправляемых факторов является страхование. Страхование имущества защищает владельца от риска гибели и порчи материальных ценностей; страхование коммерческих рисков включает риски арендной платы, предоплаты, задержки платежей и неплатежей; риски учредителей; риски несвоевременной отгрузки товаров и недопоставки. Следует отметить, что развитие рынка страховых услуг в России значительно отстает от потребностей экономики и общества.

Рассмотрим пример принятия решения о страховании.

Руководитель компании должен решить, страховать ли свой парк автомобилей. У него нет уверенности в том, что аварий не будет, и он не знает, во что они обойдутся.

Из статистики известно, что один из 10 водителей попадает один раз в году в аварию, и средний ущерб обходится в 200 долл. Если организация располагает 500 автомобилями, то вероятны 50 аварий в год общей стоимостью 100 000 долл. В действительности количество аварий, и соответственно, ущерб, могут превысить эти цифры. При принятии решения о страховании всего парка машин страховой полис будет стоить 110 000 (100 + 10%) долл., а решение принимается как бы в условиях неопределенности.

трудоустроить нуждающихся в этом работников.

|

|

Дата добавления: 2014-01-20; Просмотров: 8089; Нарушение авторских прав?; Мы поможем в написании вашей работы!