КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Анализ отдельных акций

|

|

|

|

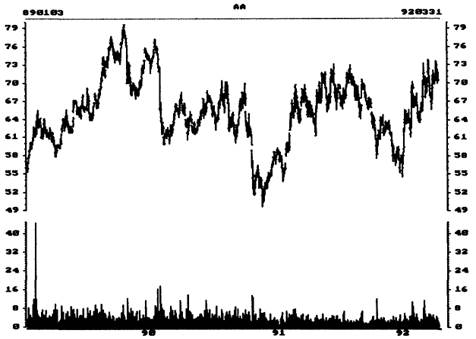

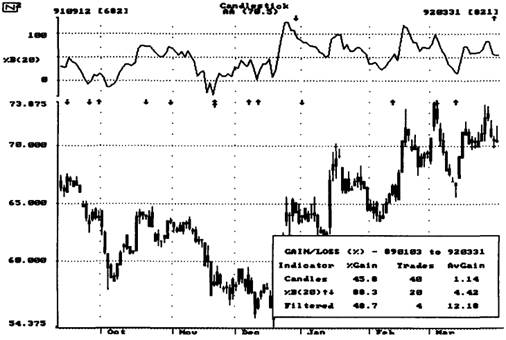

РИСУНОК 8-5

Выбрать акции, демонстрирующие работу различных индикаторов, было довольно проблематично. И не потому, что трудно найти хорошие акции, большинство их работало достаточно хорошо с концепцией фильтрации. Проблема состояла в том, как поддерживать доверие: вы же не должны подумать, будто в поисках безупречного примера была прочесана целая вселенная. Итак, решено использовать первую акцию из обоих списков — S&P100 и промышленного индекса Доу — Alcoa (AA). На рис. 8-5 показан штриховой график максимумов-минимумов Alcoa вместе с гистограммой объема на анализируемом периоде, используемом в последующих примерах.

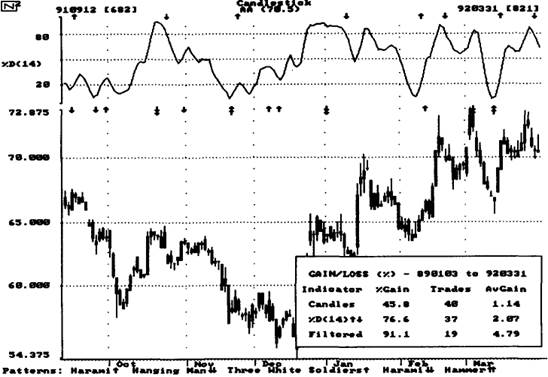

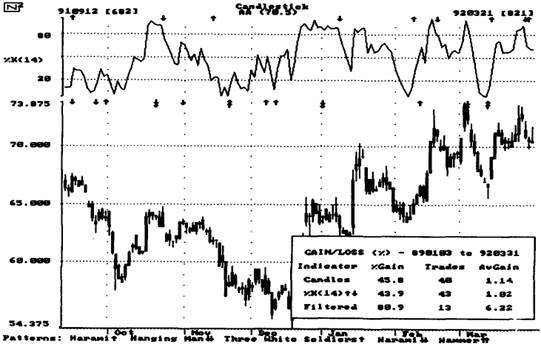

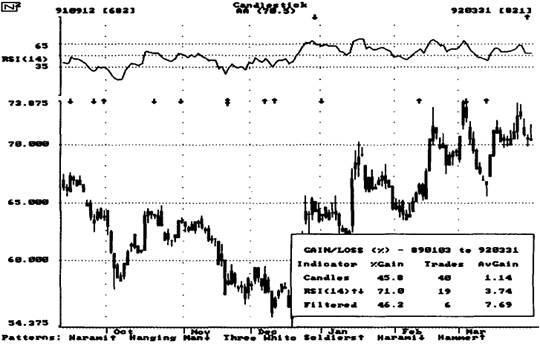

На рис. 8-6 — 8-18 над графиком японских свечей АА показаны тринадцать различных индикаторов. График показывает только последние 140 торговых дней, но анализ покрывает все данные с 1 января 1989 года по 31 марта 1992 года (3 1/4 года). Направленные вверх и вниз стрелки вверху графика (над индикатором) показывают сигналы, поданные самим индикатором. Направленные вверх и вниз стрелки, находящиеся под индикатором, показывают автоматически идентифицированные модели свечей и говорят о том, является ли данная модель бычьей (стрелка вверх) или медвежьей (стрелка вниз). Если модель свечей обозначена двойной стрелкой, то это отфильтрованная модель. В рамке, расположенной в правом нижнем углу графика, показана торговая информация, относящаяся к трем методам торговли. Она говорит о дате сделок, общем проценте прибылей и убытков, количестве торговых сигналов и о среднем проценте прибыльности или убыточности сделки. Заметьте, что торговые результаты моделей свечей для всех примеров одни и те же. Данные не менялись, следовательно, модели свечей были одними и теми же. Лишь индикатор, а также отфильтрованные модели свечей в каждом примере разные. Во всех примерах индикаторов общий доход при использовании одних лишь моделей свечей при торговле акциями Alcoa (AA) составлял 45,8% за период с 3 января 1989 года по 31 марта 1992 года. Было совершено 40 сделок, что привело к средней доходности 1,14% на одну сделку.

В первый день, 3 января 1989 года, цена акций Alcoa составляла 55,875, а в последний день, 31 марта 1992 года, она составила 70,5. Таким образом, у вас будет основание для суждения: стратегия «купи и держи» принесла бы немногим более 26%. Опять-таки тут не фигурируют ни вычисления комиссионных, ни «проскальзывания», ни годовые цифры. Торговая стратегия была очень проста, так что, рассматривая эту концепцию, следует брать во внимание лишь относительные величины.

Еще одно обстоятельство, которое следует принять во внимание: все результаты торговли подсчитаны с учетом закрытия позиций в последний день данных. Это не всегда означает, что в этот день появился торговый сигнал, это означает лишь то, что процент прибыли и убытков вычислялся так, как если бы подобный сигнал был дан.

РИСУНОК 8-6

На рис. 8-6 показан 14-дневный индикатор %D, использующий для генерирования торговых сигналов пороговые значения 20 и 80. Общая доходность отфильтрованных свечей практически не отличалась от доходности самого индикатора. Однако число сделок значительно снизилось, что подняло среднюю доходность сделки с использованием фильтрованных свечей до 4,79%, что более чем на 100% превышает результативность индикатора.

На рис. 8-7 показан быстрый 14-дневный индикатор %К, использующий пороговые значения 20 и 80. Различие между %К и %D заключается лишь в том, что %D реагирует несколько медленнее, чем %К. Вспомните, что %D — всего лишь трехточечная скользящая средняя для %К. В данном примере, учитывая среднюю доходность сделки, успешность фильтрованных свечей более чем в три раза превысила успешность %К.

Поскольку %К реагирует быстрее, чем %D, можно было бы снизить верхний порог и поднять нижний, чтобы увеличить зону фильтрации. Обычно это увеличивает число сделок. Например, изменив пороговые значения до 25 и 75, мы получим прибыль от фильтрованных свечей в 71,6% при 21 сделке и средней доходности 3,41% на сделку. Однако использование увеличенной области фильтрации ухудшило начальный пример, поскольку, хотя это и увеличило число сделок, общая прибыль не выросла. Результаты индикатора %К лишь слегка улучшились, поднявшись до 51,9%. Изменение пороговых значений до 30 и 70 увеличило количество сделок по отфильтрованным свечам до 27 при прибыли лишь в 31,5%. Эффективность индикатора в действительности снизилась до 45,6%. Это показывает, что пороговые значения 20 и 80 приводят к лучшим результатам фильтрации, не изменяя существенно результатов индикатора.

РИСУНОК 8-7

РИСУНОК 8-8

На рис. 8-8 показан 14-дневный индикатор RSI Уайлдера с пороговыми значениями 35 и 65. Средняя доходность фильтрованных свечей более чем в два раза превышает среднюю доходность при использовании RSI. Приняв во внимание тот факт, что и сделок было меньше, средняя доходность на сделку у фильтрованных свечей была значительно выше, чем у RSI.

На рис. 8-9 показан индекс денежного потока (money flow). Денежный поток вычисляется аналогично RSI, но дни с повышающейся ценой закрытия усредняются отдельно от тех дней, когда цена закрытия падает. В этом случае для сглаживания как повышающихся, так и понижающихся закрытий использовался период в 21 день. Перед сглаживанием ежедневное изменение цены умножается на объем торговли этого дня. Таким образом, день повышения

РИСУНОК 8-9

с большим объемом вызывает большее движение индикатора, чем аналогичный день с повышающейся ценой, но малым объемом торговли. После того как обе средние вычислены, с ними оперируют далее, чтобы получить индикатор, меняющийся в границах от 0 до 100.

Как можно увидеть, взглянув на рамку с торговыми результатами на рис. 8-9, концепция фильтрации снова оказалась намного эффективнее, чем идикатор сам по себе, даже несмотря на то что и эффективность индикатора была довольно высока.

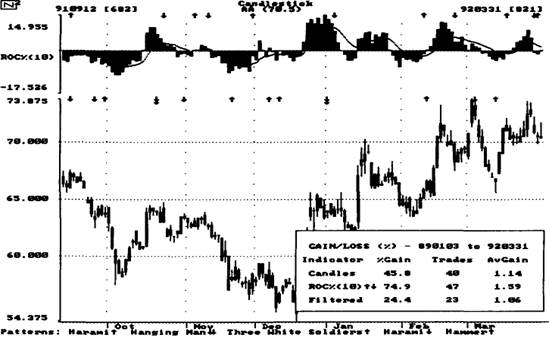

РИСУНОК 8-10

На рис 8-10 показан индикатор, известный как темп изменений (rate of change). Концепция этого индикатора довольно проста, и он широко применяется аналитиками. Здесь использован десятидневный темп изменений, который рассматривает процентную разницу между сегодняшней ценой закрытия и ценой закрытия десятидневной давности. Например, если значение индикатора темпа изменений составило 7,5, можно заключить, что цена в этот день была на 7,5% выше, чем цена десятидневной давности.

В случае этого индикатора торговые сигналы не могут подаваться с помощью пороговых значений, поскольку нижнее и верхнее значения теоретически не ограничены. Таким образом, торговые сигналы генерируются при пересечении индикатора со своей собственной десятидневной средней. Для большинства индикаторов, работающих подобным образом, используется сглаживание по десяти точкам. Могут существовать лучшие значения для определенных акций или товаров, но десять точек, как правило, хороши всегда.

Индикатор темпа изменений продемонстрировал большую эффективность, чем модели свечей, и гораздо большую, чем отфильтрованные модели, если брать общую прибыль. Поскольку почти всегда использование отфильтрованных моделей приводит к меньшему количеству сделок,

РИСУНОК 8-11

средняя доходность индикатора была выше, но несущественно. Область фильтрации возникала после пересечения индикатором нулевой линии и перед пересечением индикатора со своей средней.

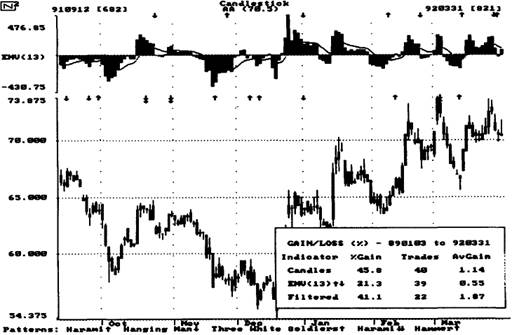

На рис. 8-11 показан 13-дневный индикатор легкости движения Армса (Arms' Ease of Movement). Сигнал генерируется, когда пересекает собственную десятипериодную среднюю. Индикатор легкости движения Армса — числовой метод, используемый для определеня размера прямоугольника (box), который применяется в «эквиобъемных» графиках. Индикатор использует отношение ширины прямоугольника к его высоте, называемое отношением прямоугольника (box ratio). Оно является отношением объема к ценовому диапазону. Дни с большим объемом и тем же ценовым диапазоном приводят к большему значению отношения прямоугольника и, таким образом, к затрудненному движению.

Исходя из общей прибыли этот индикатор не показал себя лучше, чем собственно свечи или отфильтрованные модели свечей. Аналогичным образом, если посмотреть на количество сделок, отфильтрованные свечи проявили себя намного лучше.

РИСУНОК 8-12

На рис. 8-12 показан 18-дневный двойной осциллятор скорости рынка. Как и в случае большинства осцилляторов, сигнал генерируется, когда осциллятор пересекает собственную 10-дневную среднюю. Двойной осциллятор скорости — комбинация двух индикаторов скорости изменения, которые на 20% выше и ниже значения, установленного для индикатора. В этом примере значение индикатора установлено на 18, таким образом, два значения скорости изменения — 14 и 22.

В данном примере результативность отфильтрованных свечей была намного выше, чем у индикатора.

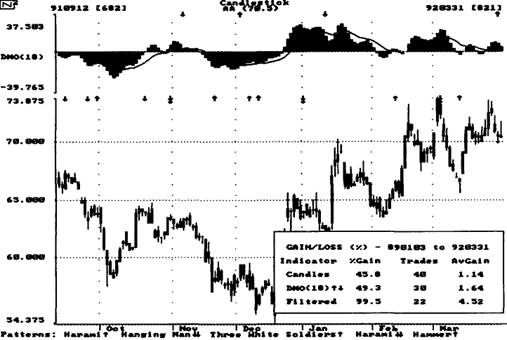

РИСУНОК 8-13

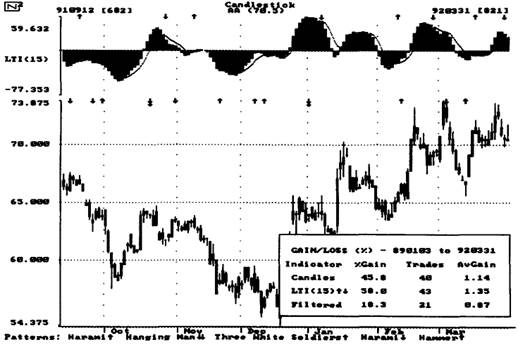

На рис. 8-13 показан 15-дневный линейный индикатор тренда (linear trend indicator, LTI). Поскольку LTI — достаточно гладкая линия, было использовано пересечение с более короткой пятидневной средней.

Индикатор далхорошие результаты, но концепция фильтрации не смогла показать себя лучше, чем индикатор или модели свечей. Фильтрация свечей, очевидно, не может давать лучшие результаты всегда.

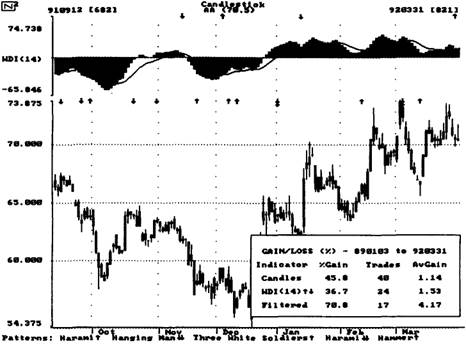

РИСУНОК 8-14

На рис. 8-14 показан 14-дневный индекс направленного движения Уайлдера. И в этом случае сигнал генерируется, когда пересекает собственную десятидневную среднюю. Уайлдер разработал индекс направленного движения в 1978 году вместе с RSI. Использование сигналов от пересечения с простой средней — не классический метод, который предполагался Уайлдером при разработке этого индекса. Однако это единственный метод, способный создавать область фильтрации.

РИСУНОК 8-15

И здесь концепция фильтрации показала себя достаточно хорошо. В то время как индикатор дал не очень хорошие результаты, результаты отфильтрованных свечей были почти в три раза лучше.

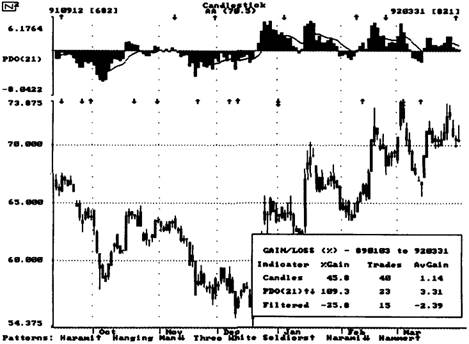

На рис. 8-15 показан 21-дневный осциллятор снятия направленности с цены (price detrend oscillator, PDO). Он представляет собой разницу между ценой закрытия и средней ценой закрытия, в данном случае за 21 день. Сигналы генерируются, когда PDO пересекает собственную десятидневную среднюю.

Это тот пример, когда индикатор показал очень хорошие результаты, а отфильтрованные свечи постигла неудача. Вероятно, проблема была связана с определением области фильтрации с помощью этого индикатора.

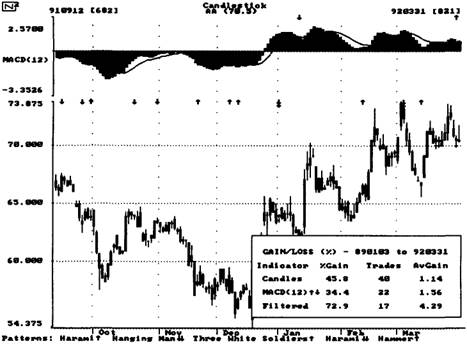

РИСУНОК 8-16

На рис. 8-16 показан индикатор схождения-расхождения скользящих средних Аппеля, известный как MACD. MACD — расширение осциллятора PDO, в котором вместо цены закрытия используется еще одно сглаженное значение. MACD использует разницу между 12-дневной и 25-дневной средними. Сигналы генерируются, когда эта разница пересекает свою собственную девятидневную среднюю. Здесь использовались девять дней, поскольку к этому значению чаще всего обращаются аналитики. Кстати, при предыдущем значении сглаживания, равном десяти дням, торговые результаты индикатора в действительности были выше более чем на 7%.

MACD в этом примере не показал высоких результатов. Однако отфильтрованные свечи привели к средней доходности сделки в 4,29%.

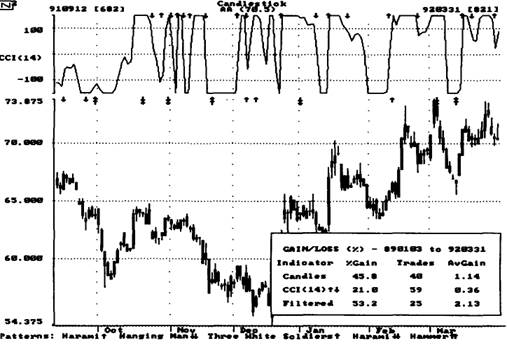

РИСУНОК 8-17

На рис. 8-17 показан 14-дневный индекс товарного канала Ламберта (commodity channel index, CCI). Сигналы подаются, когда CCI пересекает пороговые значения, равные 100 и — 100. CCI был разработан специально для использования в случае товаров, демонстрирующих циклические и/или сезонные свойства. Он состоит из средних отклонений в выбранном количестве точек, в данном случае в 14 точках.

И снова отфильтрованные свечи показали себя исключительно хорошо по сравнению с индикатором и моделями свечей.

РИСУНОК 8-18

На рис. 8-18 показан 20-дневный осциллятор Боллинджера (%В). %В — еще один способ изображения полос Боллинджера. Полосы Боллинджера используют два стандартных отклонения за период в 20 дней, охватывающих около 95% движений цены. Это прекрасный способ показать во-латильность рынка. %В просто сравнивает цены закрытия с верхней и нижней полосами Боллинджера, что очень похоже на то, как вычисляется стохастик. %В указывает на положение цены закрытия относительно полос Боллинджера. Сигналы генерируются, когда %В выходит за значения 100% и 0%.

На рис. 8-18 вы можете видеть, что осциллятор сам по себе дал превосходные торговые результаты, но при использовании в качестве фильтра для моделей свечей его результаты оказались еще лучше.

Заключение

Должно быть вполне очевидным, что фильтрация моделей свечей с помощью популярных индикаторов — почти безотказный способ улучшения торговых результатов. Она не только приводит простую торговую систему к лучшим показателям общей прибыли, но и почти всегда позволяет снизить количество сделок. Снижение числа сделок приводит к уменьшению трансакционных затрат и значительному повышению средней доходности сделки. Фильтрация работает!

|

|

|

|

|

Дата добавления: 2014-11-06; Просмотров: 405; Нарушение авторских прав?; Мы поможем в написании вашей работы!