КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Еще пузыри

|

|

|

|

Все это многих вдохновило на предпринимательскую деятельность, и в 1717—20 годы на фондовом рынке возник новый феномен: появлялось все больше и больше предложений по акциям в новых "слепых ценных бумагах". Эти компании, подобно Compagnie d'Occident и "Компании Южного Моря", ничего не продавали, кроме планов, идей и ожиданий. Они были совершенно бездействующими на дату подписки, управлялись новичками в области менеджмента. Акции скупались с большим энтузиазмом и быстро росли в цене. Спекуляция акциями была не больше чем игрой богачей, — все и вся, здесь и там, мужчины и женщины принимали в ней участие. Эти компании быстро полу-

Второе правило: рынок иррационален 45

чили название "пузырей", благодаря своим основателям, часто продающим свои собственные акции и получающим прибыль буквально через несколько дней или недель после нового выпуска, оставляя других инвесторов один на один с бездействующей компанией и взвинченными ценами на ее бумаги.

11 июня 1720 года король объявил некоторые из этих компаний "источниками опасности для всех окружающих", а торговлю их акциями запрещенной, определив за нарушение этого штраф. Список из 104 запрещенных компаний включал в себя следующие воображаемые виды деятельности:

• Улучшение искусства делать мыло

• Извлечение серебра из свинца

• Покупка и снаряжение кораблей с целью подавления пиратов

• Превращение ртути в ковкий рафинированный металл

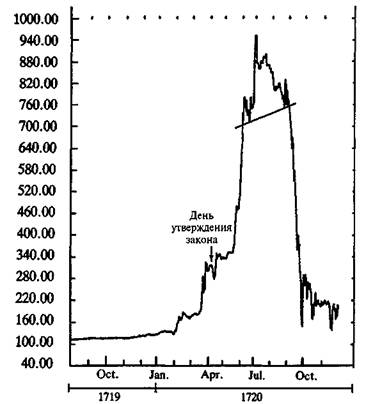

Несмотря на все старания правительства, каждый день появлялись все новые и новые пузыри, а спекулятивная лихорадка все больше усугублялась. Первый и самый большой пузырь акции — "Компании Южного Моря" — 28 мая 1720 года торговалась по цене 550 фунтов (рис. 2). В июне цена этого сильно впечатляющего уровня перевалила за 700 фунтов. В этот период ценовые движения были предельно невротичными, с огромными периодическими движениями. За один-единственный день, 3 июня, цена упала в первой половине дня до 650 фунтов, чтобы в полдень снова подняться до 750 фунтов. Многие крупные инвесторы использовали высокий летний уровень, чтобы реализовать прибыль, которая заново инвестировалась во что-нибудь, начиная с земли и товаров и заканчивая недвижимостью и другими акциями. Однако другие продолжали покупать акции "Компании Южного Моря", среди них был физик Исаак Ньютон. Во время ранних подъемов цены он продал все свои акции "Компании Южного Моря", сняв при этом прибыль в 7000 фунтов. В середине лета он их купил снова, и эта сделка потом стоила ему 20 000 фунтов.

В начале июня акции "Южного Моря" снова выросли, и в течение короткого магического периода торговались по 1050 фун-

Психология финансов

Рисунок 2 "Компания Южного Моря" 1719 — 1720 гг. В 1720 году "Компания Южного Моря" имела самые дорогие ценные бумаги на английской бирже, но на протяжении 140 лет своего существования она никогда не выполняла свои первоначальные цели: рыболовство и торговля. Прямая линия под пиком цены акции называется "вырезом" в конфигурации "голова и плечи". Стрелки отмечают день, в который парламент утвердил закон о принятии компанией государственного долга.

тов. Только очень немногие были осведомлены, что время для инвесторов заканчивалось. В числе тех, кто это знал, были первые основатели компании и ее совет директоров. Они воспользовались высоким летним уровнем цен, чтобы избавится от своих собственных акций. В начале августа в массы начали просачи-

Второе правило: рынок иррационален 47

ваться зловещие факты, и цены акций начали медленно и устойчиво падать.

31 августа правление компании объявило, что годовой дивиденд в 50% будет оплачиваться в течение последующих 12 лет. Это полностью истощило бы компанию, и подобная новость не остановила возрастающее беспокойство инвесторов. 1 сентября акции продолжали падать и, когда цена через два дня достигла 725 фунтов, наступила паника. За оставшуюся часть месяца акции достигли минимальный уровень цен и, когда 24 сентября банк компании объявили банкротом, скорость падения возросла еще больше. В последний день месяца акции можно было купить по цене 150 фунтов за штуку. Только за три месяца их цена упала на 85 процентов.

В преддверии гибели "Компании Южного Моря" банки и брокеры оказались в осаде. Многие сильно превысили величину займов по портфелям, состоящим из акций "Компании Южного Моря", и по всему финансовому миру прокатилась волна банкротств. Компания была окончательно распущена в 1855 году, а ее акции превращены в облигации. За 140 лет своего существования компании никогда не удавалось вести торговлю в южных морях в каком-либо масштабе, заслуживающем внимания.

биржевой крах 1929 года

Биржевой крах 1929-го года стал следствием одной из крупнейших в истории сумасшедших спекуляций. Несколько лет, предваряющих 1924-й год, американский Индекс Доу-Джонса, оценивающий акции промышленных компаний, колебался в пределах относительно узкого ценового интервала с сильным давлением со стороны продавцов при каждом достижении уровня 110. В конце 1924-го года акции прорвали этот уровень, продемонстрировав огромный подъем до 150 в 1925 году. Подъем фондового индекса предупреждал о нескольких хороших годах в будущем. С 1921 года, когда фондовый рынок был очень подавлен, и по 1928 год объем промышленного производства вырос на 4% в год, а с 1928 по 1929 год он вырос на 15%. Инфляция была низкой, и новые отрасли промышленности быстро прогресировали.

48 Психология финансов

Увеличивающийся оптимизм в сочетании с легким доступом к дешевым деньгам стимулировал инвесторов. После временного разворота в 1926 году почти ни один месяц не проходил без подъема акций и появления новых богатых инвесторов. Это все больше и больше приводило к увеличению брокерских денежных ссуд, предназначенных инвестировать больше, чем имеешь. Инвестиционные трасты увеличивались в своем числе, так как инвестиции в акции становились все более популярными. Число компаний, которых до 1921 года насчитывалось всего 40, увеличилось до 160 к началу 1927 года и до 300 к концу этого же года. Начиная с 1927 года и до осени 1929 года сумма баланса инвестиционных трастов увеличилась более чем в десять раз, и самоуверенность этих компаний стала почти беспредельной.

Самой известной среди них была компания Goldman, Sachs & Company, основавшая Goldman Sachs Trading Corporation (GSTC) в 1928 году. Trading Corporation мгновенно выпустила акции на 100 миллионов долларов, продав их по номиналу компании-учредителю. Компания-учредитель перепродала акции публике по 104, удержав прибыль в 4 миллиона долларов. 7 февраля 1929 года эти акции торговались по 222.5. Среди покупателей была и сама GSTC, 14 марта она приобрела своих собственных акций на 57 миллионов долларов, что, естественно, поддержало цену. Инвесторы и не подозревали, что от них что-то утаили.

|

|

|

|

|

Дата добавления: 2014-11-06; Просмотров: 295; Нарушение авторских прав?; Мы поможем в написании вашей работы!