КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Практическое занятие № 2

|

|

|

|

«Понятие налога и сбора. Принципы налогообложения»

Теоретические вопросы:

1. Налог: понятие, признаки, свойства.

2. Сбор: понятие, признаки, свойства.

3. Элементы закона о налоге: понятие, значение, функции.

4. Существенные элементы закона о налоге: виды, понятие.

5. Факультативные элементы закона о налоге: виды, понятие.

6. Принципы налогообложения и взимания сборов.

7. Соотношения функций налогообложения и «кривой Лаффера».

8. Классификация налогов и сборов в Российской Федерации.

9. Понятие и структура налоговой системы России.

Письменные задания:

1. Составьте сводную таблицу признаков налогов и сборов. Укажите их основные отличия, а также определите на основании каких конституционных статей основано их разграничение.

2. Приведите примеры прямых, косвенных, федеральных, региональных, закрепленных, регулирующих, разовых, периодических налогов и дайте обоснование их классификации.

Контрольное письменное задание:

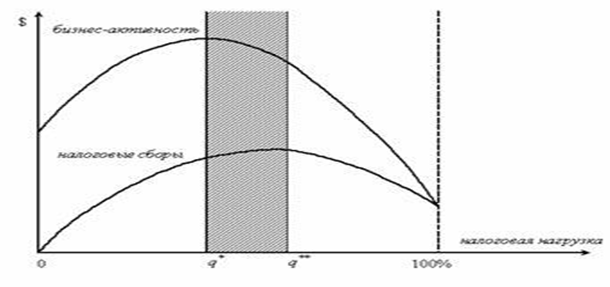

1. «Кривая Лаффера» – кривая, характеризующая зависимость объема государственных доходов и активности бизнеса от среднего уровня налогообложения в стране. Пока фактическая налоговая нагрузка не достигла уровня q, бизнес расширяет свою деятельность, чтобы компенсировать потери в прибыли за счет роста производства. Когда фактическая налоговая нагрузка преодолевает предельный уровень q, бизнес начинает сокращать свою деятельность, поскольку компенсировать потери в прибыли за счет роста производства не удается. Сокращение активности бизнеса ведет к сокращению налогооблагаемой базы. При этом некоторое время налоговые доходы бюджета растут в связи с высокой налоговой нагрузкой.

Рис. Б. Кривая Лаффера

Дальнейшее увеличение налогов, когда фактическая налоговая нагрузка превосходит второй критический порог q, приводит к уменьшению налогооблагаемой базы настолько, что объем налоговых сборов также начинает сокращаться. В этой ситуации государство вынуждено снижать налоги, стимулировать бизнес и восстанавливать налогооблагаемую базу.

Для фискальных задач государства первостепенную важность имеет бизнес и его реакция на фискальную нагрузку, так как доходы бюджета напрямую зависят от налогооблагаемой базы, которую строит бизнес. Поскольку количественно предельная налоговая нагрузка, которую может выдержать бизнес (q*) меньше налоговой нагрузки, оптимальной для бюджета (q**), то потенциально государство стремится изъять налогов больше, чем бизнес может заплатить без сокращения своей деятельности. Конфликт между бизнесом и государством в плане оптимальной налоговой нагрузки определяет степень расхождения критических значений налоговой нагрузки для бизнеса (q*) и бюджета (q**). Значение фактической налоговой нагрузки на бизнес лежит в «полосе конфликтов», показанной на рис. Б. штриховкой. Чем шире эта полоса, тем труднее увязать интересы бизнеса и государства в налоговой политике, тем меньше возможностей для компромиссного решения.

Дайте ответ на вопрос: как влияет «Кривая Лаффера» на механизм налогообложения и принципы налогового законодательства? Раскройте принцип экономического основания налогов и сборов в Российской Федерации как элемента регулирования (снижения и (или) повышения) децильного коэффициента. Свои выводы обоснуйте данными российской статистики.

Тестовые задания по теме:

Вопрос № 1. Законодательство по налогам и сборам РФ включает в себя:

а). только Налоговый Кодекс РФ;

б). Налоговый кодекс РФ и федеральные законы;

в). Налоговый кодекс РФ, федеральные законы, законы субъектов Федерации, нормативные правовые акты представительных органов муниципальных образований о налогах и сборах, принятые в соответствии с Налоговым кодексом РФ;

г). Налоговый кодекс РФ, федеральные законы, законы субъектов Федерации, нормативные правовые акты представительных органов муниципальных образований о налогах и сборах, принятые в соответствии с Налоговым кодексом РФ, постановления Правительства РФ и письма ФНС РФ.

Вопрос № 2. Налоговый кодекс РФ состоит из:

а). двух частей (первая – общая часть, вторая – часть, посвященная конкретным налогам и сборам);

б). трех частей (первая – общая часть, вторая – часть, посвященная конкретным налогам и сборам, третья – специальным налоговым режимам);

в). пяти частей (первая – общая часть, вторая – часть, посвященная федеральным налогам и сборам, третья – региональным налогам, четвертая – местным налогам, пятая – специальным налоговым режимам).

Вопрос № 3. Если международным договором, касающимся вопросов налогообложения, установлены иные правила и нормы, чем предусмотрены Налоговым кодексом РФ, то:

а). принимаются положения Налогового кодекса РФ;

б). принимаются правила и нормы международных договоров;

в). в зависимости от конкретной ситуации создаются документы, корректирующие действия налогоплательщиков;

г). в зависимости от конкретной ситуации решение принимают уполномоченные налоговые органы.

Вопрос № 4. При установлении новых налогов или сборов федеральные законы, вносящие соответствующие изменения в Кодекс, вступают в силу:

а). не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу;

б). не ранее чем по истечении одного месяца со дня их официального опубликования;

в). не ранее 1 января года, следующего за годом их принятия, но не ранее месяца со дня их официального опубликования.

Вопрос № 5. Законодательные акты, устанавливающие новые налоги или сборы, повышающие налоговые ставки и размеры сборов, устанавливающие или отягчающие ответственность за нарушение законодательства о налогах и сборах или иным образом ухудшающие положение налогоплательщиков:

а). имеют обратную силу;

б). не имеют обратной силы;

в). имеют обратную силу, если это предусмотрено законом.

Вопрос № 6. Налог – это:

а). обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в качестве компенсации за услуги государства;

б). обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в целях финансового обеспечения деятельности государства или муниципальных образований;

в). обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения юридически значимых действий государственными органами разного уровня.

Вопрос № 7. Сбор – это:

а). обязательный платеж, взимаемый с организаций и физических лиц;

б). плата, взимаемая с организаций и физических лиц за совершение государственными органами определенных действий;

в). обязательный платеж, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов юридически значимых действий, включая предоставление определенных прав или выдачу лицензий государственными и муниципальными органами, иными уполномоченными органами и должностными лицами.

Вопрос № 8. Налоговые агенты могут:

а). делать перерасчет ранее уплаченных сумм налогов;

б). исчислять, удерживать у налогоплательщиков и перечислять налоги в бюджет;

в). только перечислять налоги в бюджет.

Вопрос № 9. Обособленное подразделение организации – это:

а). любое территориально обособленное от организации подразделение с рабочими местами, организованными на срок до 1 мес.;

б). любое территориально обособленное от организации подразделение со стационарными рабочими местами, организованными на срок более 1 мес.;

в). территориально обособленное от организации подразделение со стационарными рабочими местами, организация которого зафиксирована в учредительных документах.

Вопрос № 10. Налогоплательщики имеют право (допускаются несколько ответов):

а). присутствовать при проведении выездной налоговой проверки;

б). требовать соблюдения налоговой тайны;

в). использовать налоговые льготы в обязательном порядке.

|

|

|

|

|

Дата добавления: 2014-11-25; Просмотров: 1021; Нарушение авторских прав?; Мы поможем в написании вашей работы!