КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Анализ коэффициентов финансовых результатов

|

|

|

|

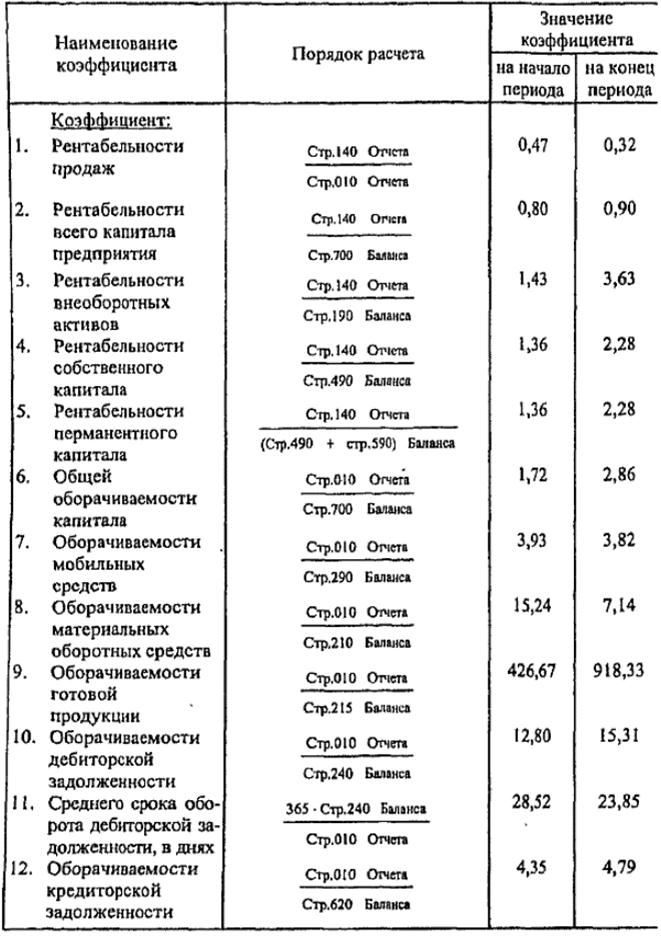

Анализ коэффициентов финансовых результатов состоит из двух частей: анализа рентабельности и анализа деловой активности (оборачиваемости). Их анализу предшествуют предварительные расчеты, результаты которых сведены в табл. 11.12.

При анализе коэффициентов финансовых результатов деятельности предприятия использованы характеристики коэффициентов, представленных в табл. 11.2.

Коэффициент рентабельности продаж снизился (с 0,47 до 0,32) -снижение прибыли на рубль реализованной продукции свидетельствует о снижении спроса на продукцию предприятия.

Коэффициент рентабельности всего капитала повысился (с 0,80 до 0,90), что говорит о некотором повышении эффективности использования имущества предприятия.

Коэффициент оборачиваемости мобильных средств снизился (с 3,93 до 3,82) - снизилась эффективность использования мобильных средств.

Одновременно снизилась эффективность использования материальных оборотных средств (коэффициент оборачиваемости материальных оборотных средств на начало периода составлял 15,24, а на конец -7,14) за счет увеличения затрат в незавершенном производстве.

Несмотря на увеличение скорости оборота дебиторской (с 12,80 до 15,31) и кредиторской (с 4,35 до 4,79) задолженностей, «долги» предприятия существенно превышают их «кредиты». Предприятие расплачивается по своим обязательствам в несколько раз медленнее, чем получает деньги по «кредитам»: средний срок оборота дебиторской задолженности 28,52 дня на начало периода и 23,85 дня на конец периода, в то время как средний срок оборота кредиторской задолженности 83,84 и 76,18 дня соответственно.'

Рост отдельных коэффициентов, характеризующих рентабельность и деловую активность предприятия, не отражает действительной скорости оборота средств. Так, рост коэффициента рентабельности внеоборотных активов (с 1,43 до 3,63) объясняется уменьшением доли внеоборотных активов, а не ростом прибыли.

Соответственно рост коэффициента рентабельности собственного капитала (с 1,36 до 2,29) вызван не ростом прибыли, а уменьшением доли собственного капитала.

Коэффициент рентабельности перманентного капитала возрос (с 1,36 до 2,28) в силу практического отсутствия долгосрочных кредитов и уменьшения доли собственного капитала.

Коэффициент общей оборачиваемости капитала увеличился (с 1,72 до 2,86) в связи с относительным уменьшением капитала предприятия в анализируемом периоде.

Коэффициент оборачиваемости готовой продукции вырос (с 426,67 до 918,33) за счет сокращения доли готовой продукции в активах предприятия.

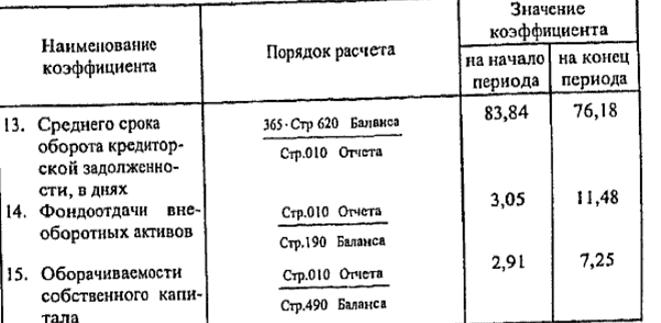

Таблица 11,12

Результаты расчетов коэффициентов финансовых результатов условного предприятия

Рост фондоотдачи (с 3,05 до 11,48) вызван относительным уменьшением внеоборотных активов в общей величине активов предприятия.

Рост коэффициента оборачиваемости собственного капитала (с 2,91 до 7,25) связан с уменьшением доли собственных средств.

Анализ деловой активности и рентабельности свидетельствует об общем снижении рентабельности и деловой активности предприятия,

Общие выводы по финансовому анализу предприятия. Предпри-ятие находится в кризисном состоянии, это происходит из-за неоптимальной структуры активов и пассивов предприятия, кредитоспособность также снижается, растет зависимость предприятия от заемного капитала, финансовые результаты деятельности за анализируемый период ухудшились, снизились рентабельность и деловая активность. Все это говорит о том, что во избежание ухудшения финансовой ситуации предприятие должно принять срочные меры по оздоровлению финансовой деятельности, изменению финансовой стратегии.

|

|

|

|

|

Дата добавления: 2014-11-09; Просмотров: 879; Нарушение авторских прав?; Мы поможем в написании вашей работы!