КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Правило 2. До начала каждой операции установить уровень риска и желаемый уровень прибыли

|

|

|

|

Правило 1. Спекулировать только теми средствами, которые игрок может позволить себе потерять.

Управление денежными средствами при спекулятивных операциях

Практика осуществления спекулятивных операций на фьючерсных рынках уже отработала обязательные условия, которые можно сформулировать в виде свода правил успешной спекуляции.

Прежде всего спекулянт должен отделить капитал для фьючерсных операций от прочих активов. Обычно спекулянты, имеющие капитал более 25 тыс. долл., держат его в ценных бумагах Казначейства США, так как при использовании их в качестве первоначального депозита они продолжают приносить доход. Но поскольку переменная маржа вносится только наличными, то крупный трейдер вынужден держать 20—25% своего спекулятивного капитала на счете у ФКМ.

Для спекулянтов, чей спекулятивный капитал менее 25 тыс. долл., использование ценных бумаг затруднено, поскольку обычно ФКМ требуют минимальной суммы на счете 20 тыс. долл. или даже 50 тыс. долл., прежде чем они соглашаются принять ценные бумаги в качестве депозита.

На первый взгляд, низкий уровень маржи на фьючерсных рынках позволяет спекулировать, имея весьма скромный капитал. Однако многие ФКМ требуют от своих клиентов депозита не менее 5 тыс.долл. при открытии счета, что гораздо больше сумм первоначального депозита. Кроме того, в спекуляциях считается нормой не рисковать в одной сделке более чем 10% капитала, а найти привлекательные возможности для спекуляции с риском менее 500 долл. довольно сложно. Таким образом, можно определить минимальную границу спекулятивного капитала, необходимого для игры на фьючерсных рынках, на уровне 5 тыс.долл.

Перед началом каждой операции спекулянт определяет для себя уровень риска и желаемый уровень прибыли. Высокий показатель левериджа на фьючерсных рынках может сыграть против спекулянта, не спланировавшего возможные убытки. В результате очень часто игроки, оценившие риск на уровне 800 — 1000 долл. на контракт, не могут вовремя закрыть позиции и несут потери на уровне 2—3 тыс.долл. Для предупреждения таких ситуаций грамотные спекулянты сразу после открытия позиции отдают стоп-приказ с ограничением убытков, что позволяет спекулянту быть уверенным в автоматическом закрытии его позиции при ухудшении ситуации до обозначенного уровня.

Отдав такой приказ, важно удержаться от соблазна изменить его условия, особенно в отношении уровня убытков. Как правило, чем ближе рынок подходит к стоп-цене, обозначенной в приказе для ограничения убытков, тем выше вероятность того, что была допущена ошибка в оценке ситуации на рынке и ее дальнейшего развития.

Цели в отношении прибыли могут быть установлены более гибко. Однако здесь важно не следовать общей тенденции быстрого получения небольшой прибыли. Как показано далее, такая тактика есть прямой путь к разорению. В отношении прибыли можно использовать два разных подхода:

• установить минимальный уровень прибыли и закрыть позицию до того, как он будет достигнут, только если какие-то новые тенденции меняют оценку рыночной ситуации;

• можно не устанавливать лимит прибыли, а постепенно поднимать уровень стоп-цены вслед за движением рынка.

И тот и другой подходы содействуют избежанию небольших прибылей.

Правило 3. Целью операций должно быть получение больших прибылей и малых убытков.

Такой подход к спекуляции на фьючерсах имеет смысл, только если действительно существует возможность получения прибылей и убытков, различных по своему уровню. Предположим, спекулянт получает прибыль в 3 тыс-долл. на контракт на каждой прибыльной сделке и теряет 1 тыс-долл. на каждой убыточной сделке и имеет следующее соотношение прибыльных и убыточных операций: 20% прибыльных и 80% убыточных. В таком случае получается, что он теряет в среднем 200 долл. на каждой сделке, несмотря на то, что его средняя прибыль в три раза больше, чем средний убыток (3 тыс. долл. х 0,20 — 1 тыс.долл. х 0,80 = 200 долл.).

Большие прибыли имеют смысл, только если они происходят достаточно часто для того, чтобы сбалансировать многочисленные небольшие убытки.

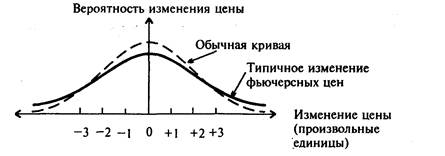

Почему же необходимо уменьшать убытки и не ограничивать увеличение прибыли? Ответ лежит в том, как колеблются фьючерсные цены. Если бы колебания цен были полностью случайными, тогда изменение цены в 200 долл. на контракт представляло бы собой то же самое, что двойное изменение цен на 100 долл., а однократный рост цен на 5000 долл. был бы то же самое, что 50 раз по 100 долл. Такое поведение цены называется нормальным распределением ценовых колебаний, (рис. 11.1).

Рис. 11.1. Нормальное распределение ценовых колебаний

На горизонтальной оси обозначены единицы ценовых колебаний. Вертикальная ось показывает меру вероятности, что ценовое изменение данного размера произойдет прежде, чем случится движение в обратном направлении хотя бы на одну единицу ценового изменения. Выбор единицы изменения цены — произвольный. Это может быть 100 долл. на контракт, 1000 долл. или другая мера. При таком распределении (случайном) нет никакой разницы для долгосрочного уровня прибыльности операций — выбирается ли тактика крупных выигрышей и малых убытков, малых выигрышей и больших убытков или что-то другое. Можно выбрать тактику: иметь примерно 5 тыс.долл. прибыли на каждые пять убытков по 1 тыс.долл. или же 5 тыс. долл. прибыли на каждые 5 тыс.долл. убытков — в долгосрочном плане это позволит обеспечить уровень безубыточности.

Однако на фьючерсном рынке цены имеют не случайное распределение, что и объясняет, почему надо планировать большие прибыли и небольшие убытки. Многочисленные анализы этих рынков показывают, что на них имеют место более крупные колебания цен, чем это должно быть под воздействием случайности.

График типичного изменения фьючерсных цен представлен на рис. 11.2 (непрерывная линия). На этот же рисунок наложено нормальное распределение (пунктирная линия). Самое важное, что можно здесь увидеть, — это то, что "хвосты" изменений фьючерсных цен выше, чем при нормальном распределении. Это означает более высокую вероятность больших ценовых изменений.

Рис. 11.2. Типичное распределение ценовых изменений фьючерсных цен

Распределение такого типа называют leptokurtotic. Оно означает, что цены имеют тенденцию двигаться в трендах. Начиная от любого уровня, изменение цен на 1 тыс.долл. на контракт в определенном направлении имеет более чем случайную вероятность быть началом тренда на 5 тыс.долл или 10 тыс.долл. Преимущество торговли на крупных ценовых изменениях с учетом этого типа распределения состоит в том, что такой подход позволяет использовать более высокое, чем при нормальном распределении, число больших ценовых изменений на выгоду спекулянту. Так, на фьючерсном рынке можно, например, встретить одно изменение цен на 5 тыс.долл. на контракт на каждые девять изменений на 500 долл., тогда как при нормальном распределении это может произойти только на каждые 10 изменений. Спекулянт заставляет этот дисбаланс работать на себя, а не против себя, что и обеспечивает ему успех в долгосрочном плане.

Как показывает практика, хороший трейдер может иметь успешные сделки на 10—15% чаще, чем это позволяет теория вероятностей.

|

|

|

|

|

Дата добавления: 2014-11-20; Просмотров: 504; Нарушение авторских прав?; Мы поможем в написании вашей работы!