КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Использование кредита и его погашение

|

|

|

|

Оформление кредита

На данном этапе, когда заёмщик и банк-партнер уточнили основные параметры кредитной сделки, ознакомились со взаимными требованиями начинается окончательная доработка кредитного соглашения (договора).

В кредитном договоре указывается:

· предмет договора;

· порядок выдачи и погашения ссуды;

· способ оплаты кредита;

· форма обеспечения кредита;

· обязанности сторон (кредитора и заёмщика);

· дополнительные условия и т.д.

В кредитном договоре может быть указано целевое назначение кредита. Отмечается номер ссудного счёта, который банк открывает заёмщику.

Обычно оговариваются штрафные санкции в отношении заёмщика, если с его стороны нарушаются сроки возврата кредита или сроки уплаты начисленных процентов.

В договоре обязательно указывается, что банк вправе отказаться от предоставления заёмщику предусмотренного кредита полностью или частично при наличии обстоятельств, свидетельствующих о том, что предоставленная заёмщику сумма не будет возвращена в срок (продажа имущества предприятия, ухудшение его финансово-хозяйственного положения и пр.).

Предусматривается проведение в процессе кредитования и ряда контрольных мероприятий со стороны банка в отношении заёмщика: ознакомление с платежными документами, контрактами, деловой перепиской, подтверждающей целевое использование кредита, и с прочими документами, характеризующими финансовое положение заёмщика.

Заёмщик обязуется допускать работников банка-кредитора в служебные, производственные, складские помещения для проведения целевых проверок.

Указываются обстоятельства, при которых банк имеет право досрочно взыскать с заёмщика сумму долга, в том числе путем обращения взыскания на обеспечение.

Иногда в кредитный договор вносится и такой пункт, согласно которому банк получает право в одностороннем порядке пересмотреть проценты за пользование кредитом в зависимости от уровня инфляции, учетной ставки Центрального банка РФ.

Как правило, заёмщик оговаривает для себя право произвести досрочное погашение кредита.

После подписания обеими сторонами кредитного договора предприятию-заёмщику предоставляется кредит в установленном объёме и принятые сроки.

Завершающие два этапа процесса кредитования трудно разделить во времени. Действительно, начиная использовать кредит в намеченных целях, заёмщик приступает чаще всего и к выплате процентов.

Получение средств по кредиту и процентные выплаты по нему отражаются предприятием-заёмщиком в бухгалтерском учёте.

Для этого служит счет 66 «Расчеты по краткосрочным кредитам и займам» (для обобщения информации о состоянии кредитов, полученных организацией на срок до 12 месяцев). А также счет 67 «Расчеты по долгосрочным кредитам и займам» (для отражения состояния кредитов, полученных на срок более 12 месяцев).

Возврат полученного кредита отражается в бухгалтерском учёте как уменьшение (погашение) указанной кредиторской задолженности.

На данном этапе кредитования необходимо оценить эффективность привлечения заёмного капитала. Предприятию необходимо дать ответ на вопрос - какой получен эффект от взятого кредита?

Обычно эффективность привлечения заемного капитала определяется посредством оценки эффекта финансового рычага. «Эффект финансового рычага – приращение рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего» (Миронов М.Г., Замедлина Е.А., Жарикова Е.В. Финансовый менеджмент: Учебное пособие. - М., 2004, с. 138).

В указанной работе предлагается следующий порядок расчётов.

1. Определение экономической рентабельности (ЭР) капитала (заёмного и собственного).

2. Нахождение плеча финансового рычага:

где ПФР - плечо финансового рычага,

ЗС - заёмные средства,

СС - собственные средства.

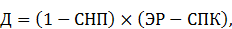

3. Определение дифференциала:

где Д - дифференциал,

СНП - ставка налога на прибыль,

СПК - средняя ставка процента по кредитам.

Как видим, при данном уровне рентабельности величина дифференциала находится в обратной зависимости от ставки налога на прибыль и цены кредита.

Следует отметить, чем больше дифференциал, тем меньше риск кредитора и наоборот.

4. Определение эффекта финансового рычага:

где ЭФР - эффект финансового рычага.

|

|

|

|

|

Дата добавления: 2014-12-07; Просмотров: 457; Нарушение авторских прав?; Мы поможем в написании вашей работы!