КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Процессы микрообработок в технологиях МСТ

|

|

|

|

ZZ

Выбор форм и методов размещений активов и прибыли

На первом этапе, как правило, принимается решение о выборе наиболее выгодного с налоговой точки зрения места расположения как самого предприятия (производства, цеха, конторы и т.п.), так и его руководящих органов, филиалов или дочерних компании. При этом учитываются не только налоговый режим1, предоставляемый местным законодательством, но и другие положения налогового права, например, возможность безналогового перевода доходов из одной страны в другую (как в случае с использованием голландского сандвича), возможность и условия предоставления налоговых кредитов и иных специальных льгот, условия налоговых соглашений и др.

Основная задача второго этапа налогового планирования состоит -в выборе оптимальной для конкретных целей деятельности организационно-правовой формы юридического лица. Понятно,.что налоговые

1 Под налоговым режимом здесь понимается: 1) совокупность налоговых обязательств плательщика, возникающих в св51зи с местом его расположения либо особенностями налогообложения получаемых им доходов; 2) правила обложения налогом отдельных операций плательщика, например, распределения дивидендов, реорганизации или преобразования предприятия.

582 Глава 26. Правовые основы налогового планирования

26.3. Этапы налогового планирования 583

обязательства предприятия определяются не только тем, в какой налоговой юрисдикции оно расположено или ведет предпринимательскую деятельность, но и налоговым режимом распределения получаемой им прибыли.

обязательства предприятия определяются не только тем, в какой налоговой юрисдикции оно расположено или ведет предпринимательскую деятельность, но и налоговым режимом распределения получаемой им прибыли.

При этом можно выделить одну общую тенденцию: предприятие, несущее неограниченную имущественную ответственность по обязательствам перед своими кредиторами, как правило, связано незначительными налоговыми обязательствами. В качестве примера можно привести полное товарищество, участники которого солидарно отвечают по долгам товарищества всем своим имуществом. По действующему российскому законодательству оно не признается плательщиком налога на прибыль предприятий, что позволяет ему избежать двойного налогообложения получаемой им прибыли (которое обычно имеет место при распределении дивидендов). Кроме того, полное товарищество, созданное физическими лицами, имеет право на ряд льгот по местным налогам, налогообложению имущества.

Напротив, предприятие, учрежденное в форме общества с ограниченной ответственностью или акционерного общества, несет ограниченную ответственность по обязательствам перед кредиторами, которую путем применения системы участий можно свести до минимума. По действующему российскому законодательству о налогообложении прибыли предприятий такое юридическое лицо подвержено высокому налогообложению. Имеет место двойное налогообложение получаемой им прибыли при распределении дивидендов. Прибыль, получаемая обществом, облагается налогом в установленном порядке. При распределении дивидендов с физических лиц взимается налог у источника выплаты по ставкам, установленным для налогообложения доходов физических лиц; при получении юридическими лицами дивидендов (или доходов от долевого участия в других предприятиях) с них взимается налог по фиксированной законом ставке. Соответственно при распределении дивидендов акционерам образуется тройное налогообложение. Если предпринимательскую деятельность ведет сложная организационная единица (группа взаимосвязанных юридических лиц), двойное налогообложение будет возникать на каждом этапе распределения дивидендов.

Следует отметить, что в большинстве стран имеются специальные законодательные способы решения проблемы двойного налогообложения, например, система предприятия, система вычета (или зачета) дивидендов, ампутационная система, система дробления ставок, система самостоятельного налогообложения дивидендов и некоторые другие1.

1 См.: Жесткое СВ. Особенности налогообложения rpvn предприятий//ФБК. 1996.;Чз 3. С. 43-48.

Сущность третьего этапа налогового планирования состоит в максимально полном и правильном использовании налоговых преимуществ и льгот при текущей предпринимательской деятельности. К числу наиболее важных вопросов, решаемых на данном этапе, следует отнести планирование сделок, выбор форм оплаты труда и реализации социальной политики предприятия; правильное использование льгот по основным видам налогов, оперативное реагирование на изменение налогового законодательства и др.

Вопросы четвертого этапа налогового планирования — размещение наиболее рациональным способом активов и прибыли предприятия. Во многих случаях правильное размещение прибыли и капиталов предприятия и выбор инвестиционной политики могут обеспечить дополнительные налоговые льготы или даже возврат части уплаченных налогов. Например, в соответствии с действующим российским законодательством освобождаются от налогообложения дивиденды, реинвестируемые на техническое перевооружение предприятия, реконструкцию, научно-исследовательские и опытно-конструкторские работы. Как правило, освобождаются от налогообложения средства, вложенные в государственные ценные бумаги, а также доходы, полученные от них. Существует множество вариантов оптимизации налогообложения на этом этапе.

Отдельные вопросы, решаемые на различных этапах налогового планирования, имеют важнейшее организационное значение для всей деятельности налогоплательщика, что позволяет отнести их к сфере стратегического налогового планирования. К их числу относятся прежде всего вопросы размещения и выбора формы юридического лица, реорганизации юридических лиц, в том числе направленной на создание групп предприятий, расширения предприятия, выбора инвестиционной политики.

Не менее важно и текущее налоговое планирование повседневной предпринимательской деятельности, поскольку от его эффективности зависит достижение конечного результата налогового планирования — минимизация налоговых обязательств предприятия на стабильный период. К текущему налоговому планированию относятся планирование сделок, реагирование на налоговые нововведения и т.п.

Налоговое планирование — процесс творческий. Оно зависит от состояния налогового законодательства в стране, налогового климата (основных направлений бюджетной, инвестиционной и налоговой политики государства и состояния правопорядка), комплекса законодательных, административных и судебных мер, находящихся в распоряжении налоговых органов и направленных на предотвращение укло-

Глава 26. Правовые основы налогового планирования

26.4. Пределы налогового планирования

нения от уплаты налогов, от состояния правовой культуры налогоплательщиков, а также от профессионализма налоговых консультантов.

нения от уплаты налогов, от состояния правовой культуры налогоплательщиков, а также от профессионализма налоговых консультантов.

26.4. Пределы налогового планирования

Все права налогоплательщиков должны быть гарантированы, а исполнение обязанностей обеспечено пресечением неправомерных действий. Применение мер, направленных на пресечение налоговых нарушений, позволяет определить предел налогового планирования, т.е. ту грань, за которой деятельность по уменьшению налоговых обязательств налогоплательщика перестает быть правомерной.

В правоприменительной практике большинства государств сложились специальные методы, позволяющие предотвратить уклонение от уплаты налогов, а также существенно ограничить сферу налогового планирования. Как правило, эти методы можно классифицировать на законодательные ограничения, меры административного воздействия, применяемые при нарушении плательщиком налогового законодательства, и специальные судебные доктрины (схема X—4).

К законодательным ограничениям можно отнести прежде всего меры, направленные на предотвращение уклонения от уплаты налогов, в том числе установление обязанностей субъекта по регистрации в налоговом органе в качестве налогоплательщика, по предоставлению сведений и документов, необходимых для исчисления и уплаты налогов, удержанию налогов у источника выплаты доходов, а также установление ответственности за нарушения налогового законодательства. Такие ограничения устанавливаются в законах о налогах и представляют, по сути, совокупность обязанностей налогоплательщика.

Кроме того, в ряде стран существуют специальные «штрафные» налоги (penalty taxes), применяемые к налогоплательщику в специально установленных случаях2. Один-из них — налог за неразумное аккумулирование прибыли корпорацией (the penalty tax on improper accumulations of earnings) — применяется в США в случаях, когда корпорации уклоняются от распределения дивидевдов, аккумулируя прибыль на цели, признаваемые неразумными (unreasonable needs), например: для последующего предоставления займов акционерам корпорации или предоставления им возможности использовать средства корпора-

См.: Захарова Р.ф. Правовые проблемы совершенствования налоговой системы в Российской Федерации // Налоговый кодекс. Сегодня и завтра. М.: ФБК-Преес, 1997.

2 Zokman Caviich А. В. Tax Planning for Corporations and Shareholders, Times Mirror Books. N.Y., 199J. P. 9.23—9.35.

ции для их собственной выгоды; предоставления займов лицам,.признаваемым связанными с корпорацией (отношениями участия в капитале н т.п.); инвестиции в ценные бумаги (если эта активность нетипична для корпорации) и т.д.

Схема Х—4

ЭТАПЫ НАЛОГОВОГО ПЛАНИРОВАНИЯ

| Законодательные ограничения |

| Судебные доктрины |

Административное воздействие

| организационные и процедурные правила |

| «существо над формой» |

| юрисдикционные полномочия |

контрольные процедуры

| «штрафные^ налоги |

«деловая цель»

| ликвидация пробелов законодательства |

"сделка по шагам*

судебное преследование

установление новых обязанностей

совершенствование

правил

налогообложения и др.

Другой налог такого рода — налог на личные холдинговые компании (the personal holding company penalty tax) — применяется с целью ограничить использование корпораций в качестве.«чековых книжек» (pay-pocket corporations, т.е. корпораций, учреждаемых с целью совершения операций с ценными бумагамидля ее учредителей) или в качестве «инкорпорированных талантов» (корпораций, учреждаемых для распоряжения способностями ее владельца — спортсмена, актера, музыканта и т.п.). Популярность использования в подобных целях корпораций обусловливалась значительным разрывом в уровне ставок налогообложения доходов физических лиц и корпораций.

Некоторые черты штрафных налогов в российском законодательстве можно обнаружить" в налоге на превышение фонда оплаты труда, который взимался в 1992—19-95 гг.1

1 См.: ч. 8 ст. 2 Закона РФ «О налоге на прибыль предприятий и организации» от 27 декабря 1991 г.

Глава 26. Правовые основы налогового планирования

26.4. Пределы налогового планирования

Меры административного воздействия, применяемые налоговыми- -'.":-

Меры административного воздействия, применяемые налоговыми- -'.":-

органами, являются своего рода инструментами, при помощи которых Л "■-■'

достигается возможность оперативного вмешательства налоговых ор-к-,-

ганов в деятельность налогоплательщиков, направленную на уклоне-?,

ние от уплаты налогов.:;■.

Налоговые органы вправе, требовать от налогоплательщиков со--.-

блюдения налогового законодательства, а именно: своевременной и '

правильной уплаты налогов, представления документов, подтверж--

дающих право на льготы, и др. Они могут требовать объяснения и-":'

проводить проверки (в том числе встречные) соблюдения налогового -'■

законодательства, применять санкции за нарушения налогового за^ "'

конодательства, требовать уголовного преследования нарушителей - -

налогового законодательства. Кроме того, существует ряд полномо- ■

чий налоговых инспекций, которые направлены на предотвращение

налоговых правонарушений. В качестве примера можно привести;."

право налоговых органов приостанавливать операции по счетам пла

тельщика, а также право предъявлять в судебные органы различные. -.-;,-.;

иски.,■ "--''

Налоговые органы имеют возможность использовать судебный ме-; -ханизм для борьбы с уклонением от уплаты налогов. Мировой прак--' ::./::; тикой выработаны специальные судебные доктрины, применяемые су~; '■■•-■г дами для признания сделок не соответствующими требованиям зако-. нодательства по мотивам их заключениях целью уклонения от уплаты' - -налогов или незаконного обхода налогов1. ■

Доктрина «существо над формой» (equity above the forrn) направлена'...

на определение налоговых последствий мнимых сделок. Концепция,'

лежащая в основе этой доктрины, состоит в том, что юридические' /Д.;

последствия, вытекающие из'сделки, определяются в большей степени- ;";-:;;;"

ее существом, нежели формой. Иными словами, если форма сделки не. "!-Г>

соответствует отношениям, которые фактически реализуются между ■";'-

сторонами по сделке, возникают налоговые последствия, соответст-' ■-;■•'

вующие существу сделки или реально возникшим отношениям, кото- -;•."■.-"■■.

рые-стороны могли и не предполагать. '/-';'

В качестве примера можно привести договор аренды имущества "'■-.ч^ между дочерней и холдинговой компаниями, заключаемый в целях об- '-." хода двойного налогообложения" дивидендов, распределяемых дочери -ней компанией. В таком случае при выплате дивидендов под видом' '..".; арендной платы может быть применен принцип «фактических диви-; v."

дендов» (constructive dividends или hidden profit distributions1), согласно которому выплаты различного рода, производимые компанией ее акционерам, хотя и не выраженные в форме дивидендов, могут быть признаны распределением дивидендов. К компании, фактически распределяющей дивиденды под видом арендной платы (например, при ее выплате в размере, превышающем разумный размер платы за аналогичное имущество, арендуемое лицом, не являющимся взаимосвя-. занным с арендодателем), могут быть применены санкции за уклонение от уплаты налогов. Плательщик вправе доказывать, что распределения дивидендов не было и выплачиваемые суммы не превышали средней рыночной платы за пользование арендуемым имуществом.

Надо сказать, что данная доктрина может иметь и обратный эффект. Так, заинтересованное лицо вправе воспользоваться ею, чтобы доказать, что существо действий должно превалировать над незначительными упущениями в форме сделки при ее заключении. В качестве примера можно привести такой случай. Стороны намеревались заключить договор купли-продажи имущества с условием распределения в процентном отношении прибыли, получаемой покупателем при последующей перепродаже этого же имущества. Данная сделка была оформлена как договор комиссии, хотя и с сохранением ряда характерных признаков договора купли-продажи с условием. При ее реализации возникли соответствующие договору комиссии правовые последствия, включая обязанность для покупателя уплаты налога на прибыль предприятий по повышенной ставке как в случае получения дохода от посреднической операции. Налоговая инспекция не приняла во внимание действительные намерения сторон и проигнорировала сущность фактически возникших отношений при исполнении сделки, не соответствующих отношениям комитента и комиссионера. Для разрешения возникшей проблемы стороны обратились в суд с иском о признании данного договора комиссии договором купли-продажи с условием, и к налоговой инспекции _ о взыскании излишне уплаченных сумм налога.

Суть доктрины «деловой цели» (business purpose) состоит в том, что сделка, дающая определенные налоговые преимущества для ее сторон, может быть признана недействительной, если не достигает деловой" цели. При этом в целях предупреждения уклонения от уплаты налогов налоговая экономия не признается деловой целью сделки. Например, согласно ст. 11 Директивы ЕЭС «О слияниях»2 налоговые преимущества, предусмотренные данным актом для компаний, проводящих слияния, поглощения или другие преобразования, не предоставляются, если

1 См.: Sommerflield R.J. Federal Taxes and Management Decisions. Horaewood, IL, 1987. P. 45—55. Подобные судебные доктрины используются не только в США, но также а большинстве развитых стран, а также Европейским союзом.

1 См.: Sommerflield R.J. Federal Taxes and Management Decisions. Horaewood, IL, 1987. P. 45—55. Подобные судебные доктрины используются не только в США, но также а большинстве развитых стран, а также Европейским союзом.

* См.: International Tax Glossary, IBFD Publications BV. Amsterdam, 1988. P. 126. 2 См.: ЕС Tax Briefing, KPMG. Amsterdam, 1993. P. 41-53.

Глава 26. Правовые основы налогового планирования

Контрольные тесты

установлено, что принципиальной целью или даже одной из основных целей, преследуемых сторонами при реорганизации, было уклонение от уплаты налогов или избежание (обход) налогов. Если налоговый орган продемонстрирует, что действия, предпринимаемые сторонами» не обусловлены разумными коммерческими соображениями (valid commercial reasons), такими, как рационализация коммерческой деятельности, приближение производства к рынку сырья или рабочей силы и т.п.. то презюмируется, что данная сделка имела своей принципиальной целью уклонение от уплаты налогов или избежание налогов. Бремя доказывания обратного возлагается на участников сделки.

установлено, что принципиальной целью или даже одной из основных целей, преследуемых сторонами при реорганизации, было уклонение от уплаты налогов или избежание (обход) налогов. Если налоговый орган продемонстрирует, что действия, предпринимаемые сторонами» не обусловлены разумными коммерческими соображениями (valid commercial reasons), такими, как рационализация коммерческой деятельности, приближение производства к рынку сырья или рабочей силы и т.п.. то презюмируется, что данная сделка имела своей принципиальной целью уклонение от уплаты налогов или избежание налогов. Бремя доказывания обратного возлагается на участников сделки.

Основные принципы данной доктрины могут применяться и в Российской Федерации'при рассмотрении дел о недействительности сделок, заключенных с целью уклонения от уплаты налогов без намерения создать соответствующие правовые последствия. В качестве примера можно привести случаи заключения трудовых договоров с инвалидами и некоторыми другими категориями граждан, чье трудоустройство предоставляет предприятию существенные налоговые льготы1. В большинстве таких случаев следует говорить о наличии мнимых сделок, заключенных исключительно в целях обхода налога.

Доктрина «сделки по шагам» (step transactions) служит для определения налоговых последствий притворных сделок. Притворной называется сделка, заключаемая сторонами для вида, с целью прикрыть другую сделку, которую стороны в действительности желали заключить. Существо этой доктрины сводится к тому, что суд при рассмотрении конкретной сделки «устраняет» промежуточные операции, проведенные сторонами, и рассматривает реально достигнутые итоги. Налогоплательщики нередко дробят сделку, связанную с существенными налоговыми последствиями, на ряд промежуточных сделок, позволяющих достигнуть требуемого результата с гораздо меньшими налоговыми последствиями.

Надо сказать, что доктрина «сделки по шагам» имеет много общего как с доктриной «существо над формой», так и с доктриной '«деловой цели», а применяется, как правило, в тех случаях, когда налоговые власти доказывают, что разделение единой сделки на ряд промежуточных «шагов», совершаемых с незначительными временными промежутками, имело своей целью лишь уклонение от уплаты налогов. Результатом применения доктрины может быть отказ от предоставления налоговых льгот, на которые стороны могли рассчитывать при дроблении сделки, установление обязанности уплачивать налоги, соотвег-

ствующие основной сделке, и в ряде случаев — применение мер ответственности за уклонение 'от уплаты налогов.

КОНТРОЛЬНЫЕ ТЕСТЫ

Выберите правильный или наиболее полный ответ.

1. Суть «вестминстерского» подхода к налоговому планированию состоит

в том, что при исчислении налога учитывается:

а) цель хозяйственной операции;

б) форма хозяйственной операции;

в) существо и форма хозяйственной операции.

2. В отличие от налогового планирования при уклонении от уплаты нало

гов используются:

а) незаконные методы уменьшения налоговых обязательств;

б) методы, основанные на использовании международных соглашений об

избежании двойного налогообложения;

в) методы, связанные с искажением данных учета и отчетности.

3. В отличие от налогового планирования обход налогов — это:

а) незаконное поведение;

б) активное поведение;

в) пассивное поведение.

' 4. Использование пробелов налогового законодательства характерно для:

а) долгосрочного налогового планирования;

б) краткосрочного налогового планирования;

в) перспективного налогового планирования.

5. Налоговым убежищем называют страну, в которой:

а) установлен льготный налоговый режим для отдельных видов деятель

ности;

б) установлен льготный налоговый режим для отдельных видов деятель

ности или категорий налогоплательщиков;

в) установлен льготный налоговый режим для деятельности иностранных

лиц.

6. Предприятие, несущее неограниченную имущественную ответствен

ность перед кредиторами, как правило, имеет:

а) повышенные налоговые обязательства;

б) пониженные налоговые обязательства;

в) стандартные налоговые обязательства.

7. Штрафными называют налоги:

а) отличающиеся высокими ставками; • б) взимаемые в повышенном размере при выявлении налоговых правонарушений;

! Ч. 2 ст. 7 Закона РФ «О налоге на прибыль предприятий и организаций» от 27 декабря 1991 г.

1 Ответы к контрольным тестам см. на е. 591.

590 Список рекомендуемой литературы

з) устанавливаемые в целях ограничения возможностей налогового планирования.

з) устанавливаемые в целях ограничения возможностей налогового планирования.

8. Если доказано, что действия налогоплательщика не обусловлены разум

ными коммерческими соображениями, то презюмируется, что они совершены

в целях уклонения от налогов. Это правило называется:.-

а) доктриной «деловая цель»;

б) доктриной «существо над формой»;

, в) доктриной «сделка по шагам».

9. Если доказано, что коммерческий результат, фактически полученный

налогоплательщиком посредством заключения ряда сделок, разумнее полу

чить с использованием других правовых форм, то налоговые "последствия оп

ределяются исходя из этих правовых форм. Это правило называется:

а) доктриной «деловая цель»;

б) доктриной «сделка по шагам»;

в) «вестминстерской» доктриной.

10. Если форма сделки не соответствует фактическим отношениям сторон,

то налоговые последствия определяются исходя из этих фактических отноше

ний. Это правило называется:

а) доктриной «деловая цель»;

б) доктриной «существо над формой»;

в) «вестминстерской» доктриной.

СПИСОК РЕКОМЕНДУЕМОЙ ЛИТЕРАТУРЫ

1. Брызгалин А.В., Бврник В.Р., Головкин А.Н., Брызгалин В.В., Баженов О.И. Методы налоговой оптимизации, или Как избежать опасных ошибок. М.: Аналитика-Пресс, 1999.

2. Горбунов А.Р. Налоговое планирование и создание компаний за рубежом. М.: Анкил, 1999.

3. Дернберг Р.Л. Международное налогообложение / Пер. с англ. М.: ЮНИТИ, 1997.

4. Кашин В.А. Налоговые соглашения России. Международное налоговое планирование для предприятий. М.: Финансы, ЮНИТИ, 1998.

5. Козенкова Т.А. Налоговое планирование на предприятии. М.: АиН, 1999.

6. Мещерякова О.В. Налоговые системы развитых стран мира (справочник). М.: Фонд «Правовая культура», 1995.

7. И.Г. Русакова, В.А. Кашин, А.В. Толку шкин и др. Налоги и налогообложение: Учеб. пособие для вузов. 'М.: Финансы, ЮНИТИ, 1998.

8. Офшорные компании: обзоры, комментарии, рекомендации. М.: НПК-ВЕСТА, 1995.

9. Соловьев ММ. Как избежать ошибок при налоговом планировании. Налоговые санкции. М.: Налоговый вестник, 2002. ■

10. Сутырин С.Ф., Погорлецкйй А.И. Налоги и налоговое планирование в ми

ровой экономике / Под ред. С.Ф. Сутырина. СПб.: Изд-во В.А. Михай

лова, Полнус, 1998.

Ответы к контрольным тестам

Раздел I. Основные положения теории налогового права

| 1-в 8-6 | 15-6 | 22-в- 29- | -б | 36- | - в | 43- | -6 | 50- | - а |

| 2~в 9 —а | 16-а | 23-6 30 - | -б | 37- | - в | 44- | -б | ||

| 3 - б 10 — а | 17-в | 24 - а 31- | -б | 38- | -б | 45- | -б | ||

| 4-6 П-в | 18 -а | 25 - в 32 - | - в | 39- | - а | 46- | ~б | ||

| 5 - а 12 — в | 19 —а | 26 - а 33 - | -б | 40- | - в | 47- | - а | ||

| 6-6 13-6 | 20-6 | 27 - а 34 - | - а | 41 - | - а | 48 - | - а | ||

| 7 —а 14 —а | 21-6 | 28 - а 35 - | - в | 42- | - а | 49- | -б | ||

| Раздел II. Налоговые правоотношения | |||||||||

| 1 -а 5-в | -9-а | 13 - в 17- | -б | 21- | -б | 25- | -6 | 29- | - а |

| 2-6 6-в | 10-6 | 14-а 18- | - в | 22- | - в | 26- | -6 ' | 30- | - б |

| 3 — б 7 - а | 11 -б | 15 -б ' 19- | - а | ■ 23- | - в | 27- | - в | ||

| 4-а 8-в | 12-а | 16 - а 20 - | - в | 24- | - в | 28- | -б | ||

| Раздел Ш. Источники налогового права | |||||||||

| 1 -в 5-а | 9-6 | 13-в 17- | ^б | 21 - | - а | 25- | - а | 29- | - в |

| 2-6 6-в | 10-б | 14-6 18 - | - в | 22- | - в | 26- | -б | 30- | в |

| 3-в 7-а | П-в | 15-а 19- | - а | 23- | - в | 27- | - а | ||

| 4-а 8-6 | 12-а | 16 - в 20 - | -6 | 24- | - а | 28- | -б | ||

| Раздел IV. Система налогов в Российской Федерации | |||||||||

| 1-в 5-а | О-в' | 13 — 6' 17- | -б | 21 - | - а | 25- | - а | 29- | - а |

| 2-а 6-6 | 10-6 | 14-в 18- | -б | 22- | - а | 26- | - а | 30- | -б |

| З-б 7-в | П-в | 15-6 19 - | ~б | 23- | - а | 27- | -б | 31 - | - в |

| 4_а 8—в | 12-а | 16-6 20 - | -б | 24- | - а | 28- | -б | 32- | - в |

| Раздел V. Правовые основы налогового федерализма | |||||||||

| 1-в З-б | 5 — в | 7-6 9- | в | 11 - | • а | 13- | -б | ||

| 2-6.4-а | 6-а | 8 - а 10 - | -.6 | 12- | - в | 14- | - а |

Раздел VI. Правовые основы международных налоговых отношений

1 _ а з — б 5-а 7 — 6 9 — в 11 — д 13-а. 15-в

2-а 4 — в 6 — 6 8-6 10-б 12-г 14—г 16-а

Раздел VII. Ответственность за нарушения налогового законодательства 1-в 5—6 9 — 6 13-6 17 — 6 21-а 25-6 29-в

2 ~'б 6-а 10 - б " 14 — б 18 - а 22 - в 26 - б 30 - в

З-б 7 — 6 И-б 15 — а 19-а 23-6 27 - в 31 - в

4 — в 8 — в 12-а 16-а 20 — в 24-в 28-в 32-6

| 17- | - В | 21 - | ~ в | 25- | -б |

| 18- | - а | 22- | - а | 26- | - а |

| 19- | -б | 23- | - а | 27- | -б |

| 20- | - а | 24- | - а | 28- | - а |

Раздел VIH. Налоговые органы 1-6 5-в 9-а 13-в 2-а 6-а 10-в 14-6 З-б 7-в 11 — а 15-а 4-6 8 — в 12 — 6 16-6

Раздел IX. Защита прав налогоплательщиков 1-в 2 — в 3 - а 4 — в 5-6 6

Раздел X. Налоговое планирование

1 —в 3-в 5 — б. 7-в "9 — 6

2-а 4-6 6-6 S-a 10-б

Элементами микросистемной техники (МСТ) называют устройства с интегрированными в объеме или на поверхности твердого тела микромеханическими, электрическими, оптическими структурами (МЭМС и МОЭМС). Статическая или динамическая совокупность этих структур обеспечивает реализацию процессов генерации, преобразования, передачи энергии и механического движения в интеграции с процессами восприятия, обработки, передачи и хранения информации, действующие в требуемых условиях эксплуатации с заданными функциональными, энергетическими, временными и надежностными показателями В отличие от типовых элементов планарных интегральных схем (ИС) элементы МСТ имеют трехмерную структуру и представляют собой чаще всего миниатюрные чувствительные (сенсорные) и исполнительные (актюаторные) системы, в основе функционирования которых лежит использование классических принципов механики, оптики, электротехники, физической химии и физики твердого тела. Для изготовления элементов МСТ применяют технологические операции, которые используются в микроэлектронике: окисление, фотолитография, травление, легирование, металлизация и т.д., а также специально разработанные технологические операции анизотропноого и селективного травления для формирования объемных структур, методы анодной сварки или плавления для соединения пластин.

В отличие от микроэлектронных чипов, микроэлектро- и оптомеханические системы, как правило, содержат движущиеся или деформируемые элементы и представляют собой трехмерные структуры (3D структуры).

В рамках технологий микросистем, ориентированных на базовые кремниевые микротехнологии, развиваются следующие основные направления (Рис. 1):

1. Групповая технология поверхностных микрообработок на основе процессов тотального (послойного) напыления и избирательного удаления слоев.

2. Групповые технологии объемной микромеханики, реализуемые в виде:

- технологий глубинного объемного травления;

- LIGA-технологии (матричного копирования);

3. Технологии индивидуального формообразования (быстрого протипирования с помощью 3Д-принтеров).

4. Завершающие операции при матричном производстве МСТ

Рис.1.Основные типы технологий микросистем.

Основные процессы объемной, поверхностной и комбинированных технологий:

-нанесение вещества:

· в вакууме: вакуум-термическое и электронно-лучевое испарение, молекулярно-лучевая эпитаксия.

· ионно-плазменное осаждение: катодное, магнетронное, реактивное распыления; ионно- и плазмохимическое осаждение.

· осаждение из газовой фазы: получение поликристаллического и аморфного гидрогенизированного кремния, оксида и нитрида кремния; газофазная эпитаксия кремния, бинарных и многокомпонентных соединений.

· осаждение из жидкой фазы: жидкофазная эпитаксия, электрохимическое осаждение слоев.

- удаление вещества:

· шлифование и полирование.

· электрохимическая, ультразвуковая и электроэрозионная обработки.

· механическое, лазерное и электронно-лучевое скрайбирование.

· химическое травление: механизмы травления; методы и среды для жидкостного и газового травления.

· ионно-плазменное травление: методы и механизмы травления; ионно-лучевое, плазмохимическое, реактивное ионно-плазменное, ионно-химическое травление.

- модифицирование вещества:

· окисление в газовой и жидких средах,электрохимическое окисление, окисление и нитрирование в плазме.

· диффузия примесей: распределение примесей при диффузии, методы диффузии из газообразных, жидких и твердых источников.

· ионная имплантация: распределение примесей, методы ионной имплантации, высокоэнергетические сильноточные процессы ионной имплантации: окисление, нитрирование, протонирование, радиационно- стимулированная диффузия, химический синтез, активация процессов при ионном легировании и химическом синтезе: термический и корпускулярно-лучевой отжиг.

1.1. Одними из доминирующих в технологии МСТ в настоящее время являются групповые (матричные) технологии поверхностных микрообработок. В их основе лежат два процесса: нанесение жертвенного, а затем и рабочего слоев и удаление через отверстие в рабочем слое жертвенного для формирования объемных полостей между рабочим слоем и подложкой (Рис. 2). Последовательность технологических операций при реализации поверхностной технологии микросистем практически сводится к известным последовательностям, используемым в планарной технологии микроэлектроники. При этом может требоваться нанесения более толстых пленок и значительно большая глубина травления. Конструкция может содержать значительное число слоев и технологический процесс имеет значительно больше этапов. Основные достоинства поверхностных микрообработок – близость к базовым технологиям микроэлектроники и связанная с этим возможность создавать электронные узлы на одном чипе с микромеханическими структурами. Высота выполняемых структур определяется толщиной наносимых слоев. Ограничения по высоте выполняемых структур (единицы микрометров) сужают возможности разработчика.

Рис. 2. Схемы поверхностной микрообработки.

1.2. Технологии объемных микрообработок (глубинного объемного травления) по технологическим приемам и оборудованию существенно отличаются от базовых технологий микроэлектроники. Поэтому основным недостатком этих технологий является невозможность создания достаточно сложных электронных схем на том же чипе. При этом в групповых технологиях целый ряд операций могут выполняться на основе стандартных планарных процессов.

Объемные технологии позволяют реализовать реальные 3D – структуры, используя жидкостное (в щелочных или кислотных травителях), чаще всего анизотропное щелочное травление монокристаллического кремния (Рис. 3).

Рис.3.Схемы анизотропного жидкостного травления кремния.

Для обозначения кристаллографических плоскостей и направлений в кубических кристаллах кремния используются следующие индексы Миллера.

Установлено, что различные кристаллографические плоскости монокристаллического кремния обладают резко выраженной анизотропией свойств при травлении некоторыми жидкостными травителями.

Например, скорость травления в щелочи КОН плоскостей (100), (010), (001) в 400 раз превышает скорость травления плоскостей (111).

В связи с этим при травлении монокристаллического кремния удаляются прежде всего плоскости, обладающие высокой скоростью травления, а остаются те, которые практически не травятся в КОН, т.е. (111). Это позволяет при формировании микроструктур из кремния обеспечивать очень точные размеры элементов. Однако при этом необходимо учитывать, что грани формирующихся профилей будут расположены под некоторым углом a к исходной поверхности.

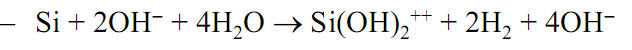

Общая схема окислительно-восстановительных реакций щелочного травления кремния:

Далее образуется водорастворимый комплекс:

В объемных технологиях в настоящее время наиболее широко используются «сухие» методы травления подложек и жертвенных слоев, чаще всего «сухое» (плазменное) глубинное объемное реактивно-ионное травление - РИТ (Рис.4).

Рис.4. Схема технологии РИТ

Среди технологий объемных микрообработок важное место занимает LIGA-технология получения металлических микроштампов для матричного копирования. Сущность этой технологии формирования объемных структур заключается в использовании рентгеновского излучения от синхротрона для получения топологических структур с глубокими стенками в полимерном материале (рентгенорезисте - полиметилметакрилате) (Рис. 5).

Рис.4. Схемы технологии LIGA.

После формирования топологической структуры осуществляется электрохимическое осаждение металла в образовавшуюся в полимере полость. Удаление полимера обеспечивает получение металлического штампа заданной формы, с помощью которой конфигурация многократно воспроизводится литьем или штамповкой пластика, или формовкой сырой керамической массы с последующим отжигом. Основным недостатком и причиной ограниченного распространения данной технологии является необходимость использования синхротрона, уникального оборудования некоторых ядерных исследовательских центров.

1.3. Технологии индивидуального формообразования основаны на прецизионной программно – управляемой 3D-печати, которая может осуществляться разными способами и с использованием различных материалов, но в основе любого из них лежит принцип послойного создания (выращивания) твёрдого объекта обычно с помощью устрйств в виде 3Д-принтеров (Рис.6).

Рис. 6. 3D-принтер — устройство, использующее метод послойного создания физического объекта по цифровой 3D-модели. В зарубежной литературе данный тип устройств также именуют фабберами, а процесс трехмерной печати — быстрым прототипированием (Rapid Prototyping).

Применяемые технологии:

Лазерная стереолитография (англ. laser stereolithography, SLA) — объект формируется из специального жидкого фотополимера, затвердевающего под действием лазерного излучения (или излучения ртутных ламп). При этом лазерное излучение формирует на поверхности текущий слой разрабатываемого объекта, после чего, объект погружается в фотополимер на толщину одного слоя, чтобы лазер мог приступить к формированию следующего слоя.

Селективное лазерное спекание (англ. selective laser sintering, SLS) (также англ. Direct metal laser sintering — DMLS) — объект формируется из плавкого порошкового материала (пластик, металл) путем его плавления под действием лазерного излучения. Порошкообразный материал наносится на платформу тонким равномерным слоем (обычно специальным выравнивающим валиком), после чего лазерное излучение формирует на поверхности текущий слой разрабатываемого объекта. Затем платформа опускается на толщину одного слоя и на неё вновь наносится порошкообразный материал. Данная технология не нуждается в поддерживающих структурах «висящих в воздухе» элементов разрабатываемого объекта, за счет заполнения пустот порошком. Для уменьшения необходимой для спекания энергии, температура рабочей камеры обычно поддерживается на уровне чуть ниже точки плавления рабочего материала, а для предотвращения окисления, процесс проходит в бескислородной среде.

Электронно-лучевая плавка — аналогична технологиям SLS/DMLS, только здесь объект формируется путем плавления металлического порошка электронным лучом в вакууме.

Моделирование методом наплавления — объект формируется путем послойной укладки расплавленной нити из плавкого рабочего материала (пластик, металл, воск). Рабочий материал подаётся в экструзионную головку, которая выдавливает на охлаждаемую платформу тонкую нить расплавленного материала, формируя таким образом текущий слой разрабатываемого объекта. Далее платформа опускается на толщину одного слоя, чтобы можно было нанести следующий слой. Часто в данной технологии участвуют две рабочие головки — одна выдавливает на платформу рабочий материал, другая — материал поддержки.

Изготовление объектов с использованием ламинирования (англ. laminated object manufacturing, LOM) — объект формируется послойным склеиванием (нагревом, давлением) тонких плёнок рабочего материала, с вырезанием (с помощью лазерного луча или режущего инструмента) соответствующих контуров на каждом слое. За счет отсутствия пустот, данная технология не нуждается в поддерживающих структурах «висящих в воздухе» элементов разрабатываемого объекта, однако, удаление лишнего материала (обычно его разделяют на мелкие кусочки) в некоторых ситуациях может вызывать затруднения.

Склеивание или спекание порошкообразного материала — похоже на лазерное спекание, только порошковая основа (подчас на основе измельченной бумаги или целлюлозы) склеивается жидким (иногда клеющим) веществом, поступающим из струйной головки. При этом можно воспроизвести окраску детали, используя вещества различных цветов.

Существуют образцы 3D-принтеров, использующих головки струйных принтеров и различные технологии позиционирования печатающей головки.

|

|

|

|

|

Дата добавления: 2014-12-24; Просмотров: 2360; Нарушение авторских прав?; Мы поможем в написании вашей работы!