КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

И дает лишь половинный эффект. 3 страница

|

|

|

|

Таким образом, норма дисконта с учетом риска будет представлять собой:

Ер=Е+ПР.

Расчет границ безубыточности

Степень устойчивости проекта по отношению к возможным изменениям условий реализации может быть охарактеризована показателями границ безубыточности и предельных значений таких параметров проекта, как объемы производства, цены производимой продукции и пр.

Уровнем безубыточности УБm на шаге m называется отношение «безубыточного» объема продаж (производства) к проектному на этом шаге. Под «безубыточным» понимается объем продаж, при котором чистая прибыль становится равной нулю. При определении этого показателя принимается, что на шаге m:

» объем производства равен объему продаж;

» объем выручки меняется пропорционально объему продаж;

» доходы от внереализационной деятельности и расходы по этой деятельности не зависят от объемов продаж;

» полные текущие издержки производства могут быть разделены на условно-постоянные (не меняющиеся при изменение объема производства) и условно-переменные, изменяющиеся прямо пропорционально объемам производства.

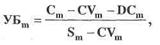

Расчет уровня безубыточности производится по формуле:

где Sm - объем выручки на m-м шаге;

Сm - полные текущие издержки производства продукции на m-м шаге;

CVm - условно-переменная часть полных текущих издержек производства на m-м шаге;

DCm — доходы от внереализационной деятельности за вычетом расходов по этой деятельности.

Все цены и затраты следует учитывать без НДС.

Обычно проект считается устойчивым, если в расчетах по проекту в целом уровень безубыточности не превышает 0,6—0,7 после освоения проектных мощностей. Близость уровня безубыточности к 1 (100%), как правило, свидетельствует о недостаточной устойчивости проекта к колебаниям спроса на продукцию на данном шаге.

Метод вариации параметров (или анализ чувствительности) заключается в исследовании изменений интегральных показателей эффективности проекта в зависимости от изменения отдельных параметров, таких как:

» инвестиционные затраты;

» объем производства;

» издержки производства;

» процент за кредит;

» индексы цен или индексы инфляции;

» задержки платежей;

» длительность расчетного периода и пр.

Оценка устойчивости может производится путем определения предельных значений параметров проекта, т. е. таких, при которых интегральный коммерческий эффект становится равным нулю. Для оценки предельных значений параметров, меняющихся по шагам расчета (цены продукции, основного технологического оборудования, объемы производства, объемы кредитных ресурсов, ставки наиболее существенных налогов и пр.), рекомендуется вычислять предельные интегральные уровни этих параметров, т.е. такие коэффициенты (постоянные для всех шагов расчета) к значениям этих параметров, при применение которых ЧДД проекта (или участника) становится нулевым.

Оценка ожидаемого эффекта проекта с учетом количественных характеристик неопределенности

При вероятностной неопределенности по каждому сценарию считается известной (заданной) вероятность его реализации. Вероятностное описание условий реализации проекта оправдано и применимо, когда эффективность проекта обусловлена прежде всего неопределенностью природно-климатических условий или процессов эксплуатации и износа основных средств. С определенной долей условности колебания цен на производимую продукцию и потребляемые ресурсы могут описываться также в вероятностных терминах.

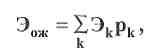

В случае когда имеется конечное количество сценариев и вероятности их заданы, ожидаемый интегральный эффект проекта рассчитывается по формуле математического ожидания:

где Эож — ожидаемый интегральный эффект проекта;

Эk— интегральный эффект (ЧДД) при k-м сценарии;

Рk — вероятность реализации этого сценария.

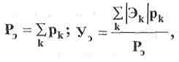

При этом риск неэффективности проекта Рэ и средний ущерб от реализации проекта в случае его неэффективности Уэ определяется по формулам:

где суммирование ведется только по тем сценариям к, для которых интегральные эффекты (ЧДД) Эk отрицательны.

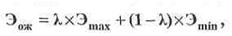

Интервальная неопределенность оценивается в случае, когда какая-либо информация о вероятностях сценариев отсутствует (известно, что они положительны и в сумме составляют 1), расчет ожидаемого интегрального эффекта производится по формуле:

где Эmax и Эmin — наибольший и наименьший интегральный эффект (ЧДД) по рассмотренным сценариям; λ — специальный норматив для учета неопределенностей эффекта, отражающий систему предпочтений соответствующего хозяйствующего субъекта в условиях неопределенности.

РЕЗЮМЕ

Начальная (предынвестиционная) фаза имеет принципиальное значение для потенциального инвестора (заказчика). Ему выгоднее потратить деньги (нередко немалые) на изучение вопроса «быть или не быть проекту» и при отрицательном ответе отказаться от него, чем начать бесперспективное дело и... оказаться, в лучшем случае, в убытке.

Если идея проекта оказалась приемлемой (технически, экономически, экологически и др.) (см. гл. 4 и 5), можно приступить к более детальной проработке, проводимой методами проектного анализа, цель которого — определить результаты (ценность) проекта. Для этого разработана специальная методика, позволяющая определить коммерческую (финансовую), бюджетную и экономическую эффективность проекта.

Наряду с этим проводится детальная проверка технической осуществимости, экологической допустимости, организационной осуществимости и социальной приемлемости проекта.

КОНТРОЛЬНЫЕ ВОПРОСЫ И ЗАДАНИЯ

1. Назовите основные принципы оценки эффективности.

2. Что такое эффективность инвестиционных проектов?

3. Приведите перечень исходной информации, необходимой для анализа эффективности проекта.

4. Что такое «денежные потоки проекта»?

5. Для чего необходимо проведение оценки эффективности проектов?

6. Перечислите основные показатели эффективности проектов.

7. Назовите основные критерии эффективности проектов.

Задача 1. Сколько денег надо?

Рассчитайте потребность проекта в финансировании, если Вам дана следующая информация по денежным потокам от следующих видов деятельности компании по проекту.

| Потоки | 1 год | 2 год | З год | 4 год |

| Операционная деятельность | ||||

| Инвестиционная деятельность | -750 | -50 | ||

| Финансовая деятельность | -100 | -450 | -350 |

Задача 2. Как сделать воду свежей?

Для Вашего проекта «Свежая вода» необходима регенерирующая установка. На рынке существуют две модели установок — модель А и модель Б. Необходимая сравнительная информация представлена в следующей таблице:

| Модель А | Модель Б | |

| Срок службы модели (лет) | ||

| Цена модели (тыс. ден. ед.) | ||

| Ежегодные эксплуатационные расходы (тыс. ден. ед.) |

Необходимо учесть следующее:

1. К концу срока службы не остается ликвидационной стоимости установки.

2. Существуют альтернативные возможности для капиталовложений под 20% годовых (сложные проценты).

Какую модель установки Вы предпочтете и почему?

ЛИТЕРАТУРА

1. Беренс В., Хавранек П.М. Руководство по подготовке промышленных технико-экономических исследований. — М.: Интерэксперт, 1995.

2. Виленский П.Л., Смоляк С.А. Как рассчитать эффективность инвестиционного проекта. — М.: Информэлектро, 1996.

3. Ковалев В.В. Финансовый анализ. — М.: Финансы и статистика, 1996.

4. Коммерческая оценка инвестиционных проектов. — СПб.: ИКФ «Альт», 1993.

5. Методические рекомендации по оценке эффективности инвестиционных проектов. — М.: Экономика, 2000.

6. Руководство пользователя Project Expert 6 Professional. — М.: Про-Инвест-Консалтинг, 1999.

7. Программный комплекс «Альт-Инвест v3». — СПб.: ИКФ «Альт», 1999.

8. Стоянова Е. С. Финансовый менеджмент: теория и практика. — М.: Перспектива, 1996.

9. Экспертиза инвестиций. В помощь предпринимателю. — М.: ДжИПЛА Лтд., 1992.

10. Инвестиционный анализ. Теория выбора//Инвестиции в России. —1997, № 1—2.

11. Шеремет В.В. и др. Управление инвестициями. В 2 т. — М. 1998.

|

|

|

|

|

Дата добавления: 2014-12-25; Просмотров: 511; Нарушение авторских прав?; Мы поможем в написании вашей работы!