КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

История FOREX 1 страница

|

|

|

|

Российские финансовые рынки

Нестабильность экономической ситуации в России, неразвитость российских рынков, малочисленность участников, малые объемы операций (по международным меркам), возможность не прогнозируемых вмешательств и изменений правил со стороны регулирующих органов делают эти рынки мало привлекательными для серьезного бизнеса. Во-первых, неразвитость российских финансовых рынков не позволяет, на наш взгляд, использовать те инструменты анализа и прогнозирования, которые мы будем обсуждать ниже. Во-вторых, чтобы такой инструмент, как, например, технический анализ, можно было эффективно применять к какому-либо рынку, необходимо, чтобы большинство участников этого рынка использовали его в своей работе.

То, что российские рынки и рыночная экономика находятся в начальной стадии становления, приводит к следующей ситуации: вновь введенный финансовый инструмент позволяет получать большие прибыли, затем рынок испытывает коллапс, который часто доводит его до полного краха. Например, привлекательность рынка ГКО на начальном этапе приводила к тому, что большинство участников, так сказать, закрывали глаза на его пирамидальность.

В настоящее время состояние российской экономики, законов и методов государственного регулирования не позволяет серьезно относиться к отечественным финансовым рынкам и банковской системе. Резкие взлеты и падение, баснословная прибыльность и последующий крах тех или иных финансовых инструментов не позволяют рассматривать данные рынки как среду для ведения цивилизованного бизнеса. Российские финансовые инструменты в их современном состоянии действительно представляют собой рискованную и азартную игру.

В XIX - начале XX в. обмен валют осуществлялся на основе золотого стандарта. Каждое государство фиксировало содержание золота в своей валюте и гарантировало возможность ее обмена на такое количество золота. Обменный курс определялся на основе сравнения золотосодержания валют с допуском ±1% на расходы по транспортировке золота. Например, если GBP = l/4 троицкой унции, a USD = 1/20 троицкой унции, то 1 GBP = 5 USD. Стоит отметить, что российский ру6ль в это время тоже был твердой валютой и обменивался на золото. Очевидно, что такой валютный рынок не очень интересен для спекуляций, потому что золотое содержание в валютах практически не изменялось.

Однако стабильное состояние валютного рынка благоприятно как для экономики всех стран, так и для бизнеса. Действительно, оно позволяет прогнозировать будущее и строить долгосрочные планы, что увеличивает стабильность бизнеса и уменьшает валютные риски. Кроме того, из-за медленных способов передвижения и неразвитых средств телекоммуникаций другого механизма определения курсов валют и не могло быть. Представьте себе торговца, который целый месяц плывет на корабле из Англии в Америку, а по прибытии узнает, что курс доллара изменился на 30%.

Золотой стандарт имел и ряд недостатков:

- странам приходилось иметь большие золотые резервы, что достаточно накладно для экономики;

- любое государство могло отказаться от обмена валюты на золото или изменить золотосодержание в своей валюте;

- перемещение золота было связано с большими накладными расходами.

Во время первой мировой войны, как и в периоды любых мировых катаклизмов, нарушились соглашения по обмену валют на золото. Великая депрессия 30-х годов помогла развалу валютной системы, основанной на золотом стандарте. Следует отметить, что историческое господство Англии привело в свое время к тому, что стерлинг котировался на уровне золота и был мировой валютой. Экономический кризис, развал валютного рынка, фальшивые стерлинги, выпущенные фашистской Германией, и вторая мировая война окончательно подорвали доверие к стерлингу. Таким образом, к концу второй мировой войны требовалось разработать новую систему регулирования международного валютного рынка.

Возрождение валютного рынка началось с Бреттон-Вудской конференции (США), которая прошла в июле 1944 г. по инициативе стран-победительниц второй мировой войны (США, Великобритания, Франция). На этой конференции была совершена попытка вернуться к аналогу золотого стандарта. Отличием было то, что вместо стерлинга основной мировой резервной и расчетной валютой был признан доллар, так как за время второй мировой войны США пострадали менее всего и являлись наиболее процветающей экономической державой. На конференции были созданы Международный валютный фонд (МВФ) и Международный банк реконструкции и развития (МБРР). Страны, которые вошли в МВФ, обязались поддерживать курсы своих валют на основе фиксированных паритетов. То есть они должны были поддерживать эти курсы по отношению к доллару в диапазоне ±1% с помощью интервенций центральных банков. США, в свою очередь, обязались обменивать доллар на золото для центральных банков других государств по фиксированному курсу 35 USD = 1 троицкой унции золота. До экономического кризиса 70-х годов эта система продолжала функционировать, но когда доллар «закачался», остальным странам стало не выгодно поддерживать паритетность курсов, «бегая за долларом». Кроме того, с 1971 г. США перестали обменивать доллары на золото.

Наступил новый этап развития международного валютного рынка, когда курсы валют стали «плавающими» (свободными). Такая ситуация окончательно была закреплена в 1976 г. в Кингстоне (Ямайка). Как мы уже говорили, свободный рынок, определяемый спросом и предложением, - вещь хорошая, но и опасная. Поскольку курс валюты оказывает существенное влияние на благополучие экономики страны, то свободные курсы валют создают большие проблемы для прогнозирования и регулирования экономик стран. Поэтому, насколько нынешним ва лютный рынок интересен для спекуляций, настолько он опасен для экономик стран и для бизнеса.

Европейские государства стараются решить проблему такой нестабильности курсов валют тем, что пытаются внутри Европы сохранить фиксированные паритетные курсы между европейскими валютами, введя искусственную денежную единицу ЭКЮ как «корзину» основных европейских валют. Страны члены Европейской денежной системы договорились удерживать курсы своих валют по отношению к ЭКЮ в допустимых пределах ±2.25% так же. как раньше делали это по отношению к доллару. Стремление к стабилизации курсов валют, к созданию более контролируемой и прогнозируемой ситуации выражается в попытках по инициативе Германии ввести в Европе общую валюту.

4. Анализ и прогнозирование FOREX

4.1. Различные подходы к прогнозированию

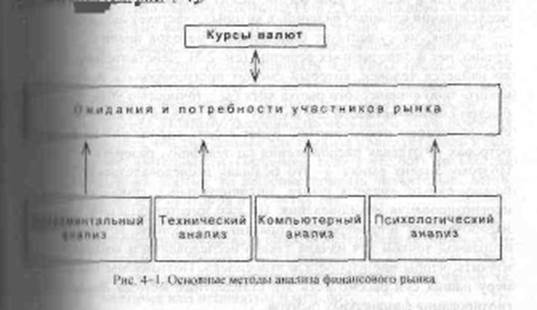

Для правильной, а значит, прибыльной работы на любом финансовом рынке необходимо уметь прогнозировать движение цен (на FOREX - курсов валют). При прогнозировании любого финансового рынка используются (см. рис. 4-1)

- Фундаментальный анализ - анализ экономического состояния стран происхождения валют (США, Япония, Германия, Великобритания и Швейцария), политических событий и слухов. В случае работы с акциями предприятий, кроме макроэкономического анализа, необходим микроэкономический анализ. На товарных рынках продовольствия, например, нужно еще отслеживать погодные условия;

- технический анализ - анализ графиков, отражающих изменения цен;

- компьютерный анализ - анализ вспомогательных графиков, построенных как интегральные характеристики цен;

· психологический анализ - анализ ожиданий и предпочтений участников рынка.

Существует антагонизм между аналитиками, которые утверждают, что только фундаментальный анализ содержит в себе основною информацию о рынке и позволяет найти причину изменения цен, и техницистами, которые считают, что изменения цен сами отражают предпочтения участников рынка, поэтому достаточно анализировать графики цен и не обращать внимание на причины такого движения. Истина, наверное, как и всегда в этой жизни, лежит посередине. Кроме того, при исследовании сложных явлений, в которых участвует активный субъект - человек, не существует однозначных методов анализа, а следовательно, нет и однозначных решений (см. 2.5). Действительно, как только найдется человек, который сможет прогнозировать изменения цен какого-либо финансового рынка хотя бы с точностью 90%, то он очень быстро сможет привести его к краху. Да и вряд ли он кому-нибудь расскажет о своем открытии, ибо будет сидеть где-нибудь на Канарских островах и, отдавая распоряжения по телефону, разорять этот рынок. Поэтому анализ рынка - это большая исследовательская работа по поиску своего видения рынка, индивидуальных способов анализа и прогнозирования его поведения. Но уже имеется большое количество наработанного и проверенного практикой материала, который является отправной точкой для начала такого исследования и который следует изучить, чтобы «не изобретать велосипед». Поэтому мы попытаемся в меру наших сил рассмотреть эти стандартные методы анализа и прогнозирования финансовых рынков.

Отметим также влияние теорий и методов исследования на сам рынок. Как только большинство участников какого-либо рынка становятся приверженцами одной и той же теории, рынок начинает вести себя в соответствии с ней. В самом деле, ожидания участников и их решения основываются на одной и той же концепции и, тем самым, воздействуют на рынок в одном направлении. Как говорится - с кем поведешься от того и наберешься. Например, если все участники рынка разделяют мнение, согласно которому повышение процентных ставок центральным банком приводит к усилению валюты, то при повышении ставки они начинают интенсивно покупать валюту, чем помогают росту цены. При этом совершенно не важно, как в действительности повышение ставки влияет на экономику страны. Если такая реакция рынка на повышение процентной ставки имеет какое-то разумное обоснование, то откат цен на величину 38% нельзя объяснить ни чем другим, как ожиданием рынка именно этой величины.

Подчеркнем еще раз, что при работе на таком рискованном рынке, как FOREX, значима системность. Поскольку на этом рынке нельзя работать, получая прибыль от всех операций, то важно найти систему, при которой статистический результат торговли приведет нас к наибольшей прибыли. Если вы будете беспорядочно использовать то фундаментальный анализ, то технический, то компьютерный или психологический, тогда отсутствие системы не даст вам возможности статистически проанализировать ваши ошибки, а значит, вы не сможете увеличить возможную прибыль, если она в такой бессистемной ситуации вообще реальна. С нашей точки зрения, для максимальной прибыльности и стабильности работы на FOREX необходимо осваивать все виды анализа. Но, во-первых, это весьма трудно, ибо придется обработать очень большое количество разнородной информации: и, во-вторых, еще более сложно скомбинировать все виды анализа вместе для того, чтобы получить прогноз, так как возникает очень много аргументов за и против. Оценить силу, значимость и точность каждого аргумента еще сложнее. Поэтому, особенно на начальном этапе освоения финансовых рынков, обилие данных для анализа приводит лишь к растерянности и нерешительности. Например, если у вас есть только два аргумента за и один против, то решение принять значительно легче, чем когда у вас 30 аргументов за и 20 - против.

Вот наши рекомендации:

- постепенно осваивать один за другим все возможные инструменты анализа рынка, отбирая те, которые вы хорошо понимаете и чувствуете, и отбрасывая в сторону те, которые вам непонятны и мешают;

- постоянно учиться, не становиться фанатом и рабом только одного или двух инструментов анализа;

- пытаться определить превалирующие на данный момент теории, чтобы понять, какими методами пользуются большинство участников рынка, и, следовательно, определить ожидания большей части рынка.

Аргументом за такой постепенный и последовательный подход является следующее: постепенность обусловлена сложностью предмета исследования, а необходимость использовать различные виды анализа продиктована тем, что рынок изменчив и в определенные моменты для удачного прогнозирования достаточно простого технического анализа, иногда хорошо работают компьютерные индикаторы, порой только фундаментальный или психологический анализ могут помочь понять ситуацию на рынке. Поэтому, если вы используете лишь один из видов анализа, то рано или поздно вы очень сильно ошибетесь. Особенно этот промах будет убийственным по силе, если перед этим вы весьма удачно и долго торговали, применяя какой-нибудь один простой индикатор. В такой ситуации бдительность трейдера уменьшена до предела, что мешает ему заметить необычность новой ситуации.

Чтобы попытаться умерить пыл приверженцев одного из видов анализа и попытаться их примирить друг с другом, скажем: «Ребята, вы занимаетесь почти одним и тем же, но по-разному!» Действительно, и фундаменталисты и техницисты пытаются прогнозировать будущее, изучая результаты, а не причину: одни изучают результаты функционирования экономики (экономические индикаторы), а другие - результаты функционирования самого рынка (цены). При этом от тех и других ускользает причина таких результатов, если не считать иллюзий по поводу понимания этих причин. Главный аргумент фундаменталистов состоит в том, что результат их анализа позволяет выявить причину изменения цен, т.е. они ищут основу или первоисточник данного явления. Но, как мы уже пытались доказать и будем доказывать, текущие цены тоже влияют на дальнейшее движение рынка и на развитие экономики страны, т.е. тоже являются причиной будущего изменения цен. Кроме того, анализ макроэкономики базируется на таких же многочисленных, разнообразных и противоречивых теориях, как и технический анализ.

Еще раз повторим, что, по-нашему мнению, положительный результат обычно получают те, кто сможет применить к рынку ту теорию, которую применяют сейчас наибольшее количество участников рынка.

4.2. Макроэкономика и взаимовлияние макроэкономических показателей

Макроэкономика так же, как и финансовые рынки, обладает рефлективностью (см. 2.5). Поэтому в макроэкономике существует множество различных и часто противоречащих друг другу теорий. Изучая политические события и теоретические предпочтения первых лиц государств, можно прогнозировать использование возможных методов эко комического регулирования, если вы представляете себе эти теории. Но ни одна теория не даст вам однозначного ответа на то, как те или иные методы государственного регулирования повлияют на экономику и к каким результатам приведут. Прогнозирование результатов воздействия правительства на экономику - это ближе к искусству и шаманству, чем к науке. На самом деле, все цивилизованные правительства либо подсознательно понимают это, либо существует равновесие сил чиновников с различными теоретическими пристрастиями, но сейчас все цивилизованные страны осуществляют регулирование экономики методом проб и ошибок. Применяя то или иное слабое корректирующее воздействие на экономику, они некоторое время выжидают и смотрят на результат. Если коррекция повлияла в нужном направлении, то ее можно повторить, если нет - надо искать другие способы коррекции. Например, считается, что уменьшение процентной ставки центральным банком увеличивает денежную массу за счет дешевых и привлекательных кредитов. Рост денежной массы способствует увеличению инвестиций в экономику, что в свою очередь, стимулирует развитие производства. Но дешевые кредитные деньги при определенных ситуациях могут быть направлены совершенно в другую сторону: финансовые инвестиции, спекуляции на более доходных рынках и вывоз капитала в другие страны. Таким образом, уменьшение процентной ставки может не дать желаемого эффекта - стимуляции развития экономики.

Правительства разных государств постоянно ищут новые способы решения своих экономических проблем. Эти решения часто оказывается невозможным получить из теории. Например, Япония для уменьшения денежной массы применила не стандартный монетаристский ход - повышение процентных ставок, а стимулировала вывоз капитала из страны. Вообще стоит отметить, что японская экономика - явление уникальное, так как японцы смогли найти большое количество нестандартных экономических решений, которые помогают экономике расти и развиваться.

Попробуем кратко описать три наиболее влиятельные теории развития и регулирования макроэкономики. Современные подходы обычно представляют сочетание всех трех подходов. Кроме того, в силу изменяющихся условий в исторической перспективе можно предположить, что должны появиться новые модели макроэкономического развития, более приспособленные к нынешнему состоянию экономики разных стран.

4.2.1. Классическая модель экономики

Идолом этой теории является ничем неограниченный свободный конкурентный рынок, на котором спрос и предложение сами приводят к оптимальному равновесному состоянию. Причем это равновесие достигается как на товарных, так и на денежных рынках, а также и на рынке труда. О проблеме равновесных и оптимальных цен мы уже говори ли (см. 2.2 и 2.3). Согласно классической теории, рыночная система обеспечивает полное использование ресурсов, а все диспропорции, устраняются на основе автоматического саморегулирования рынка. Поскольку всё определяют спрос и предложение, то считается, что цены являются гибкими и подвижными. Действительно, спрос и предложение постоянно изменяются, пытаясь найти точку равновесия (см. 2.6), чем и вызывают ценовые колебания.

Еще одним из основных положений классического подхода является то, что предложение определяет и создает спрос. Это положение вызывает сомнение, так как спрос - не менее активная сторона процесса и, в свою очередь, способен порождать предложение.

Также одним из постулатов классической теории является утверждение о том, что если деньги могут приносить процент, то разумные люди не будут держать их в ликвидной форме, а деньги, отданные под процент, выступают источником инвестиций. Равновесие между сбережениями и инвестициями обеспечивается на рынке установлением равновесной ставки процента.

Вывод из данных положений классической теории следующий: недопустимость вмешательства государства в рыночное саморегулирование. Поэтому классический подход отрицательно относится к государственному регулированию экономики. Но государство, кроме эко комических функций, выполняет и военные функции, и функции социальной защиты, поэтому полная и абсолютная, ничем неограниченная свобода рынка в реальности невозможна. Экономический кризис 30-х годов покачнул основы классического подхода и показал его несовершенство, после чего была осознана регулирующая роль государства.

4.2.2. Кейнсианская модель

Этот подход опирается на обратные утверждения - спрос определяет предложение, а цены и заработная плата меняются слабо, особенно в краткосрочном периоде. Действительно, если совокупный спрос недостаточен, то и объем производства не будет равен потенциально возможному уровню при полной занятости, поэтому, стимулируя спрос, можно воздействовать на предложение. А из-за негибкости цен экономика долгое время может пребывать в состоянии депрессии с высоким уровнем безработицы. Вывести экономику из такого состояния можно только с помощью государственного регулирования ее. Кейнсианство придает большое значение государственному регулированию по осторожному стимулированию экономики с помощью денежно-кредитной политики.

Кейнс доказал невозможность самоисцеления экономического спада и рассматривал государственное регулирование как способ выхода из критических состояний. В периоды депрессии и кризисов государство обязано проводить активную финансовую и денежно-кредитную политику: расширять государственные расходы, стимулировать инвестиции частного сектора через снижение налогов, низкую ставку процента и т.п. Утверждается, что при фиксированном уровне совокупного предложения увеличение количества денег в обращении приводит к увеличению совокупного спроса, что ведет к росту совокупного предложения.

Кейнсианский подход получил наибольшее распространение и пользовался успехом в послевоенный период. Кризис кейнсианского подхода произошел в 70-е годы при очередном экономическом спаде.

4.2.3. Монетаризм

Монетаристская теория считает, что рыночная экономика - внутренне устойчивая система, а все негативные моменты в экономике рассматриваются как результат некомпетентного государственного вмешательства. Эти положения, как мы видим, являются обновленным вариантом классической теории. Монетаризм утверждает, что масса денег в обращении более сильно влияет на общий валовой национальный продукт (ВНП), чем инвестиции. В отличие от классического подхода, монетаризм считает, что это влияние осуществляется не через процентную ставку, а непосредственно.

Наибольшее развитие этот монетаризм получил при проведении экономических преобразований Р.Рейганом и М.Тэтчер в середине и конце 70-х годов. Сейчас монетарная политика рассматривается как наиболее приемлемый способ государственного регулирования для цивилизованной и демократической страны. Действительно, с помощью денежно-кредитной политики мы воздействуем наэкономику более мягко, чем с помощью других методов. Таким образом, монетаризм попытался соединить в себе как признание оптимизирующей функции свободного рынка, так и необходимость государственного регулирования экономики.

4. 2. 4. Мультипликативный эффект большинства экономических показателей

Большинство способов государственного регулирования экономикb содержит в себе возможность увеличивать свою силу в геометрической прогрессии, что называется мультипликативным эффектом.

Рассмотрим действие этого эффекта на примере банковского мультипликатора. Банк привлекает деньги организаций и населения под определенный процент с тем, чтобы проводить кредитные и инвестиционные операции с этой аккумулированной суммой денег с целью извлечения дохода. Для безопасности кредитных операций банка и обеспечения возвратности привлеченных средств банки не могут использовать в своей работе все привлеченные средства и вынуждены создавать резервы. Норма банковского резерва устанавливается цен тральным банком и определяется следующим образом:

Норма резерва = (Обязательные резервы/Привлеченные средства)х100%

Предположим, что норма резервирования для банков равна 20%. Пусть теперь фирма или частное лицо размещает на депозит 10 млн рублей. Тогда после отчисления в резервный фонд 2 млн рублей в распоряжении банка временно оказываются 8 млн рублей, которые oн мо жет предоставить в кредит. Таким образом, вместо реально существующих 10 млн рублей мы уже имеем 18 млн рублей. Хотя 10 млн рублей лежат на депозите, фирма или частное лицо могут забрать их в любой момент, т.е. это вполне реальные деньги.

Далее, если фирма, получившая кредит, расплатится со своим контрагентом, а тот. в свою очередь, положит эти 8 млн рублей в свой банк, то этот второй банк после отчисления в резервный фонд l,6 млн рубле i сможет выдать кредит на сумму 6,4 млн рублей. В результате, поел второго этана мы будем иметь в обращении не 10 млн рублей, а 10+8 6,4=24,4 млн рублей. Подобная процедура может продолжаться до тхе пор, пока выдаваемый кредит имеет осмысленную сумму. Предельный результат такого увеличения денежного предложения можно выразить формулой:

Банковский мультипликатор = 1 /(Норма резервирования)

В нашем случае мультипликатор равен 1/0,2 = 5. То есть наши исходные 10 млн рублей могут увеличить количество денег в обращении до 50 млн рублей. Описанная схема идеальна и абстрактна, так как необходимо учитывать, что фирмы не все деньги будут хранить в банке, что не все банки четко придерживаются норм резервирования и т.п. Кроме того нужно понимать, что мультипликативный эффект может иметь как положительное направление действия, так и отрицательное. То есть, если фирма возьмет из банка свои 10 млн рублей и увезет их за границу, то с помощью такого же. мультипликативного эффекта количество денег в обращении уменьшится на 50 млн рублей.

Мультипликативный эффект большинства экономических показателей требует, чтобы регулирование экономики производилось очень аккуратно и постепенно.

4. 2. 5. Краткосрочные и долгосрочные результаты регулирования экономики

Воздействуя на экономику с помощью цивилизованных методов регулирования, следует рассматривать в двух временных разрезах: краткосрочном и долгосрочном. Например, понижение процентной ставки центральным банком увеличивает денежное предложение и инвестиционный спрос, что, в свою очередь, приводит к увеличению ВНП, причем с мультипликативным эффектом. Таким образом, понижается уровень безработицы, поскольку при развитии производства растет количество новых рабочих мест и увеличивается доход общества, увеличивая спрос па деньги и усиливая инфляцию, что приводит к обратному развитию - уменьшению инвестиций и ВНП. То есть в краткосрочном периоде уменьшение процентной ставки является действием, стимулирующим развитие экономики, в долгосрочном периоде этот эффект существенно ослабляется.

Участники FOREX реагируют на различные события, ориентируясь лишь накраткосрочные результаты. Долгосрочные результаты тех или иных действий государства менее однозначно прогнозируются и обычно не интересуют рынок. Возможные изменения экономики в долгосрочном плане дают рынку только ориентиры на будущее.

4. 2. 6. Основные показатели развития макроэкономики

Сделаем важное, на наш взгляд, замечание. Любой макроэкономический показатель имеет свой оптимальный уровень. Если этот показатель достигает своего критического значения, то это плохо. Например, нулевой уровень безработицы, отсутствие инфляции, полная загрузка производственных мощностей оказывают такое же отрицательное влияние на экономику, как и высокий уровень безработицы, гиперинфляция и незагруженность производственных мощностей. Существование теоретически оптимального уровня любого макроэкономического показателя определяется моделью борьбы спроса и предложения. Кроме того, когда какой-либо показатель доходит до своих критических значений, экономика теряет пространство для маневра. Например, увеличить денежное предложение можно за счет понижения процентной ставки. Если она уже имеет нулевое значение, то мы будем лишены возможности осуществить это коррекционное воздействие. Даже если эта ставка не равна нулю, то существует определенное критическое значение, после которого ее уменьшение не оказывает никакого воз действия на экономику. Представьте себе двигатель машины, который все время работает на пределе своих возможностей. Долго ли он проработает? Однако иногда критические значения макроэкономических параметров некоторые страны могут, по крайней мере временно, нейтрализовать оригинальными экономическими решениями. Ярким примером такой ситуации является экономика Японии. В этой уникальной стране учетная ставка центрального банка равна 0,5%, а инфляция имеет отрицательное значение, при этом японская экономика пока пре красно развивается.

Отметим еще одну особенность изменчивости и непостоянства рынка. Если темпы развития экономики будут слишком быстрыми, то она может быстро прийти в «перегретое» состояние, за которым после дует спад, который обычно столь же стремителен, как и предшествующий подъем. Поэтому задача государственного регулирования - не только способствовать развитию экономики, но и регулировать скорость подъема. Равномерное развитие экономики может продлиться значительно дольше, чем стремительный рост, а уровень и скорость спада будут значительно меньше. К тому же при умеренном росте экономики амплитуда колебаний параметров около среднего (равновесно го) состояния будут меньше, аследовательно, их легче держать под контролем (см. рис. 4 - 2).

Для большинства макроэкономических показателей важны не их абсолютные значения, а предсказуемость изменений и возможность контроля за этими показателями. Так, например, наиболее страшен не высокий уровень инфляции, а инфляция, которая вышла из-под контроля и не является прогнозируемой.

Кроме того, влияние на финансовый рынок публикуемых экономических показателей определяется, опять же, не их значением, a ожиданиями участников рынка. Так, если долгое время выходят прекрасные экономические показатели, то часть участников рынка могут ре шить, что экономика находится в отличном состоянии, а другие – что она пребывает уже в «перегретом» состоянии, за которым неотвратим спад. Какое из мнений победит на рынке, определит время. Причем результат этой борьбы может никак не соотноситься с реальным экономическим состоянием страны. Изменение в ценах и особенно в курсах валют, произошедшее в результате такой борьбы, может негативно сказаться на экономике страны. Поэтому тяжело сделать однозначный вывод о том, что является первопричиной подобной ситуации: действительно "перегретое» состояние экономики, которое привело к спаду, и победители на рынке правильно угадали это состояние; или же победа на рынке этих участников привела к изменению курса валют, которое, в свою очередь негативно повлияло на экономику.

Для микроэкономического анализа наибольший интерес представляют не абсолютные значения тех или иных показателей, а их изменение. Поэтому большинство показателей публикуются в процентах по отношению к предыдущему периоду. Обычно сравнение происходит с предыдущим месяцем, кварталом, годом. И именно анализ направления и скорости изменения показателя, а также его сравнение с изменениями в других показателях дают возможность прогнозировать развитие экономики той или иной страны.

4. 2. 6. 1. Совокупный спрос и предложение

В отличие от равновесного состояния на частных рынках, определяемого спросом и предложением, равновесие в рамках экономики всей страны - сбалансированность и согласованность всех частных рынков страны, что выражается в равновесном состоянии совокупного спроса и предложения.

|

|

|

|

|

Дата добавления: 2015-04-25; Просмотров: 361; Нарушение авторских прав?; Мы поможем в написании вашей работы!