КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Модель оценки доходности финансовых активов

|

|

|

|

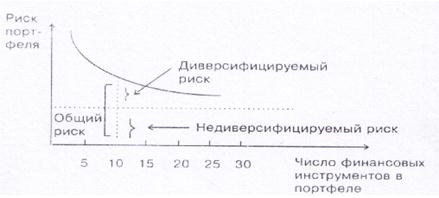

Любое предприятие может рассматриваться как совокупность некоторых активов (материальных и финансовых), находящихся в определенном сочетании. Владение любым из этих активов связано с определенным риском в плане воздействия этого актива на величину общего дохода предприятия. То же самое в полном объеме относится к портфелям ценных бумаг, причем, как было отмечено выше, степень риска изменяется обратно пропорционально количеству включенных в портфель случайным образом видов ценных бумаг (рис.).

Общий риск портфеля состоит из двух частей:

• диверсифицируемый (несистематический) риск, т.е. риск, который может быть элиминирован за счет диверсификации (инвестирование 1 млн руб. в акции десяти компаний менее рискованно, нежели инвестирование той же суммы в акции одной компании);

- недиверсифицируемый (систематический, или рыночный) риск, т.е. риск, который нельзяуменьшить путем изменения структуры портфеля.

Рис. Зависимость степени риска от диверсификации портфеля

Исследования показали, что если портфель состоит из 10—20 различных видов ценных бумаг, включенных в портфель с помощью случайной выборки из имеющегося на рынке ценных бумаг набора, то несистематический риск может быть сведен к минимуму (это показано и на рис.). Таким образом, этот риск поддается элиминированию довольно несложными методами, поэтому основное внимание следует уделять возможному уменьшению систематического риска.

Как отмечалось выше, существует «теория портфеля» (portfolio theory) — теория финансовых инвестиций, в рамках которой с помощью статистических методов и осуществляются наиболее выгодное распределение риска портфеля ценных бумаг и оценка прибыли. Эта теория состоит из четырех основных элементов:

• оценка активов (security valuation);

- инвестиционные решения (asset allocation decision); - оптимизация портфеля (portfolio optimization);

• оценка результатов (performance measurement).

В процессе управления инвестиционным портфелем менеджер постоянно сталкивается с задачей отбора новых инструментов и анализа возможности их включения в портфель.

|

|

|

|

|

Дата добавления: 2015-03-31; Просмотров: 383; Нарушение авторских прав?; Мы поможем в написании вашей работы!