КАТЕГОРИИ:

Архитектура-(3434)Астрономия-(809)Биология-(7483)Биотехнологии-(1457)Военное дело-(14632)Высокие технологии-(1363)География-(913)Геология-(1438)Государство-(451)Демография-(1065)Дом-(47672)Журналистика и СМИ-(912)Изобретательство-(14524)Иностранные языки-(4268)Информатика-(17799)Искусство-(1338)История-(13644)Компьютеры-(11121)Косметика-(55)Кулинария-(373)Культура-(8427)Лингвистика-(374)Литература-(1642)Маркетинг-(23702)Математика-(16968)Машиностроение-(1700)Медицина-(12668)Менеджмент-(24684)Механика-(15423)Науковедение-(506)Образование-(11852)Охрана труда-(3308)Педагогика-(5571)Полиграфия-(1312)Политика-(7869)Право-(5454)Приборостроение-(1369)Программирование-(2801)Производство-(97182)Промышленность-(8706)Психология-(18388)Религия-(3217)Связь-(10668)Сельское хозяйство-(299)Социология-(6455)Спорт-(42831)Строительство-(4793)Торговля-(5050)Транспорт-(2929)Туризм-(1568)Физика-(3942)Философия-(17015)Финансы-(26596)Химия-(22929)Экология-(12095)Экономика-(9961)Электроника-(8441)Электротехника-(4623)Энергетика-(12629)Юриспруденция-(1492)Ядерная техника-(1748)

Доходи від акцій

|

|

|

|

По-перше, акції можна продати інвестиційної компанії (юридична особа - професійний учасник ринку цінних паперів, що має брокерську ліцензію й акредитований на біржі), яка займається скупкою акцій у населення. Зокрема, компанії-реєстратори нерідко організують пункти скупки акцій великих емітентів.

Інший варіант: повернути папери безпосередньо емітенту. Для цього слід звернутися до цього самого емітенту, і з'ясувати процедуру викупу ним своїх акцій. Процедура може відрізнятися в залежності від того, де враховуються папери, ким оцінюються і як взагалі складено інвестиційний договір. Всі покупці акцій укладали з емітентами відповідні договори, в яких була прописана процедура їх зворотного викупу. Якщо акції не котируються на біржах, то їх ціна встановлюється незалежним оцінювачем виходячи з активів і ринкового становища компанії-емітента. Фактично це означає, що скільки емітент скаже, стільки ви й отримаєте за свої папери. Однак у більшості випадків з «неліквідом» інших варіантів немає.

Третій шлях - все-таки продати акції на біржі. Такий варіант особливо актуальний, якщо папери щодо ліквідні і до того ж їх багато: адже продаж відбудеться за ринковою ціною. Не слід, правда, забувати про брокерської комісії, але вона зазвичай куди менше ніж дисконт на прийом паперів без укладання брокерського договору.

2.2. Необоротні активи

Основні засоби(Fixed assets) – матеріальні активи, які компанія утримує з метою використання їх у процесі виробництва чи поставки товарів, надання послуг, здачі в оренду іншим особам чи для виконання адміністративних і соціально-культурних функцій, очікуваний термін корисного використання (експлуатації) яких більше одного року. Основні засоби компанії це сукупність матеріально-речових цінностей, що діють у натуральній формі протягом тривалого часу як у сфері матеріального виробництва, так і в невиробничій сфері, і вартість яких поступово зменшується у зв'язку з фізичним та моральним зносом.

Основні засоби — це матеріальні цінності, що використовуються у виробничій діяльності компанії понад один календарний рік з початку введення їх в експлуатацію. Основні засоби – це матеріальні необоротні активи компанії.

Основні фонди — це вартість матеріально-речовинних цінностей, що використовуються компаніїми у виробничій та невиробничій сферах діяльності тривалий час (понад рік).

Класифікація основних засобів.

Відповідно до діючої типової класифікації основних засобів - групуються залежно від функціонального призначення, галузевої належності, речовинно-натурального складу тощо.

Залежно від функціонального призначення основні засоби поділяються на виробничі та невиробничі.

Виробничі основні засоби — це засоби, які безпосередньо беруть участь у виробничому процесі або сприяють його здійсненню. До них належать будівлі, споруди, силові машини та устаткування, передавальні пристрої, транспортні засоби, робоча худоба, багаторічні насадження, інші основні засоби, що діють у сфері матеріального виробництва.

Невиробничі основні засоби — це засоби, що не беруть безпосередньої або побічної участі у процесі виробництва та передбачені для обслуговування потреб житлово-комунального господарства, охорони здоров'я, освіти, культури. До них належать споруди, будівлі, машини, обладнання, апарати та інші засоби, що використовуються в невиробничій сфері.

За належністю до видів економічної діяльності основні засоби поділяються на засоби промисловості, будівництва, сільського господарства, транспорту, зв'язку та ін.

За натурально-речовинним складом основні виробничі засоби поділяються на будівлі, споруди, передавальні пристрої, машини та обладнання, транспортні засоби, інструменти і приладдя, виробничий та господарський інвентар, робочу та продуктивну худобу, багаторічні насадження; капітальні витрати на поліпшення земель, інші основні засоби.

Для нарахування амортизаційних відрахувань основні засоби поділяють на чотири групи:

будівлі, споруди, їх структурні компоненти та передавальні пристрої, житлові будинки;

автомобільний транспорт та вузли, меблі, побутові електронні, оптичні, електромеханічні пристрої та інструменти, ЕОМ, офісне (конторське) обладнання та пристрої до нього;

інші основні засоби, які не ввійшли до перших двох груп;

інформаційні системи, телефони, у тому числі і мобільні, мікрофони та рації, інше.

Знос основних засобів, його види

У ході виробничого процесу будівлі, машини й інші засоби праці поступово втрачають частину своїх корисних властивостей, інакше кажучи відбувається їхній знос.

Розрізняють два види зносу основних засобів - фізичний і моральний.

Фізичний знос - це поступова втрата основними засобами споживної вартості в процесі експлуатації, тобто суто матеріальний знос їх окремих елементів. Фізичний знос залежить від багатьох факторів, зокрема: особливостей технологічного процесу; якості обслуговування основних засобів; кваліфікації робітників та їхнього ставлення до основних засобів у процесі використання, інтенсивності та умов їх використання. Розрізняють повний і частковий знос основних засобів. Повний знос передбачає повну заміну зношених основних засобів шляхом нового капітального будівництва або придбання нових основних засобів.

Частковий знос компенсується здійсненням капітального ремонту основних засобів.

Моральний знос - це знос основних засобів внаслідок створення нових, більш прогресивних і економічно ефективних машин та устаткування. Поява досконаліших видів устаткування з підвищеною продуктивністю робить економічно доцільною заміну діючих основних фондів іще до їх фізичного зносу.

Несвоєчасна заміна морально застарілих основних виробничих засобів призводить до того, що собівартість підвищується, а якість знижується порівняно з продукцією, виготовленою на досконаліших машинах та устаткуванні.

Відтворення основних засобів — це процес їх безперервного поновлення (відновлення). Відтворення буває просте та розширене. Просте відтворення основних засобів — це їх відновлення в тому самому обсязі, у якому вони були зношені та вибули. Воно здійснюється шляхом заміни окремих зношених частин основних засобів шляхом ремонтів або придбання нових засобів на заміну зношених. Головним джерелом простого відтворення основних засобів в умовах переходу до ринкових відносин є амортизаційні відрахування.

Нематеріальні активи (Intangible Assets (Intangibles)) - активи, які не мають фізичної дотикової форми, наприклад, захист, забезпечений страховкою, або ціна фірми (гудвіл).

Нематеріальний актив відображають у балансі, якщо існує ймовірність отримання майбутніх економічних вигод, пов'язаних з його використанням, і його вартість може бути достовірно визначено.

Не визнаються нематеріальним активом, а підлягають відображенню у складі витрат звітного періоду, в якому їх здійснено: витрати на дослідження, витрати на підготовку і перепідготовку кадрів, витрати на рекламу і просування продукції на ринку, витрати на створення, реорганізацію та переміщенння компанії або його частини, витрати на підвищення ділової репутації компанії, вартість видань і витрати на створення торгових марок (товарних знаків).

Придбані (створені) нематеріальні активи зараховують на баланс компанії за первісною вартістю. Первісна вартість придбаного нематеріального активу складається з ціни (вартості) придбання, мита, непрямих податків, що не підлягають відшкодуванню, та інших витрат, безпосередньо пов'язаних з його придбанням і доведенням до стану, придатного для використання.

Первісну вартість нематеріальних активів збільшують на суму витрат, пов'язаних з удосконаленням цих нематеріальних активів і підвищенням їхніх можливостей і терміну використання, які сприятимуть збільшенню первісно очікуваних майбутніх економічних вигод.

Рис. 1.5. Нематеріальні активи.

Рис. 1.6. Правові ознаки нематеріальних активів.

Гудвіл - нематеріальний актив, вартість якого визначається як різниця між балансовою вартістю активів компанії та його звичайною вартістю як цілісного майнового комплексу, що виникає внаслідок використання кращих управлінських якостей, домінуючої позиції на ринку товарів (робіт, послуг), нових технологій тощо. Вартість гудвілу не підлягає амортизації та не враховується у визначенні валових витрат платника податку.

Фонди фінансових ресурсів як джерела фінансування

Амортизаційний фонд (sinking fund) — цільовий фонд накопичення фінансових коштів, який утворюється за рахунок амортизаційних відрахувань і призначається для відтворення основних фондів (устаткування, машин, будівель тощо), котрі в процесі виробництва піддаються фізичному та моральному зносу, через що втрачають частину споживної вартості.

Фонд заробітної плати - частина фонду оплати праці, нарахована працівникам компанії за відпрацьований час (виконану роботу), а також за невідпрацьований час, що підлягає оплаті відповідно до трудового законодавства. Розрізняють годинний, денний, місячний і річний Ф.з.п.

Годинний Ф.з.п. - це сума виплат робітникам за фактично відпрацьовані людино-години і спеціальні функції, виконувані ними без урахування доплат за понаднормову роботу. Він містить у собі заробітну плату за тарифними ставками, окладами та відрядними розцінками за прямою чи відрядно-преміальною системою або за середнім заробітком, премії та преміальні доплати, передбачені постійно діючою системою преміювання, а також деякі види спеціальних доплат (зокрема незвільненим бригадирам за керівництво бригадою тощо). Середню годинну заробітну плату обчислюють діленням годинного Ф.з.п. на кількість відпрацьованих людино-годин. Її величина залежить від рівня використання робочої зміни.

Денний Ф.з.п. охоплює годинний Ф.з.п. і доплату за роботу в понаднормові години, оплату за внутрішньозмінні простої, доплату за роботу в нічний час, оплату пільгових годин підліткам, оплату перерв матерям, що годують дітей. Середню денну заробітну плату визначають діленням денного Ф.з.п. на кількість відпрацьованих людино-годин.

Місячний Ф.з.п. складається з денного Ф.з.п., оплати цілоденних простоїв, оплати основних і додаткових відпусток та компенсацій за невикористані відпустки, одноразових винагород за вислугу років, оплати невиходів з причини виконання державних і громадських обов'язків, оплати за навчання учнів на виробництві. Середню місячну заробітну плату обчислюють діленням місячного Ф.з.п. на середньомісячне число робітників.

Річний Ф.з.п. визначається як сума всіх місячних Ф.з.п. за рік.

Фонд соціального розвитку (фонд социального развития) - один із фондів економічного стимулювання компаній, призначений для розвитку їхньої соціальної сфери. Створюється за стабільними нормативами від прибутку (доходу), що залишається у їхньому розпорядженні.

Інноваці́йний фо́нд — фонд фінансових ресурсів, створений з метою фінансування науково-технічних розробок і ризикових проектів. Джерелом фінансових ресурсів є спонсорські внески фірм і банків. Звичайно засоби фонду розподіляються між претендентами на інвестиції на конкурсній основі.

Методичні підходи до управління фінансовими ресурсами транснаціональних корпорацій

Можна сказати, що управління фінансами є двох видів:

- Фронтальне (активне) управління фінансами (front office management), коли фінансовий менеджмент направлений на активне управління шляхом зустрічей, покупок-продажів фінансових активів і т.д.

- Back офіс управління фінансами передбачає аналіз фінансової звітності, розрахунок показників та їх оцінку, а також моделювання взаємозв'язків з метою отримати результати, якими можна потім скористатися в активному фінансовому менеджменті.

Фінансовий менеджмент - одна з основних функцій апарату

управління господарюючим суб'єктом в умовах ринкової економіки.

Основні функції менеджерів фірми по фінансам - управління власним капіталом фірми, пошук та залучення додаткового капіталу, ефективне використання фінансових ресурсів в платіжному обороті та інвестиційному процесі, прогнозування потреби в основних і оборотних коштах, складання внутрішньофірмових фінансових планів, оцінка і прогнозування фінансового стану компанії, взаємодія з установами ринкової інфраструктури.

Управління фінансами - це сукупність прийомів, методів і

коштів, що використовуються компаніями для підвищення прибутковості та мінімізації ризику неплатоспроможності.

Основна мета фінансового менеджменту - отримати найбільшу вигоду від функціонування компанії в інтересах його власників. Для досягнення цієї мети менеджерам з фінансів необхідно вирішувати наступні завдання:

• добиватися приросту рентабельності власного капіталу,

тобто збільшувати прибуток на кожну грошову одиницю вкладених засновниками засобів;

• постійно підтримувати поточну платоспроможність (ліквідність) компанії, тобто своєчасно виконувати поточні зобов'язання за рахунок оборотних коштів;

• підтримувати платоспроможність компанії в довгостроковому періоді, тобто виконувати зобов'язання перед інвесторами і кредиторами, які мають довгострокові вкладення в компанію;

• забезпечувати фінансовими ресурсами процеси розширеного

відтворення.

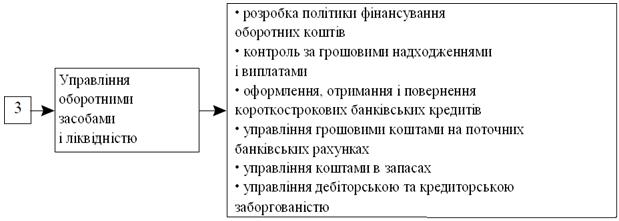

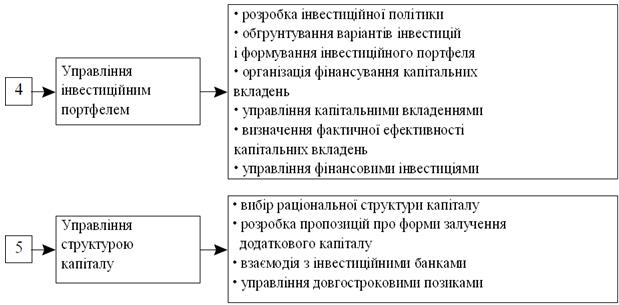

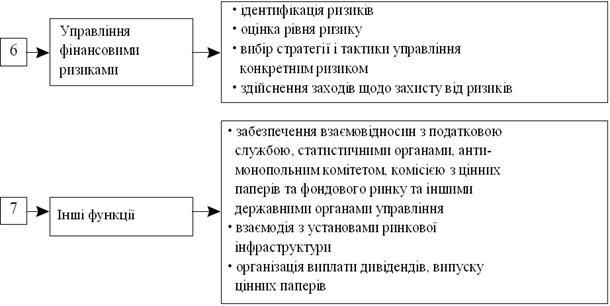

До основних функцій управління фінансами як підсистеми в системі управління компанією відносяться:

Рис. 1.7. Основні функції і подфункціі фінансових менеджерів.

• розрахунок фінансових показників на планований період, складання перспективних і поточних фінансових планів (з прибутку, кредитного, капітальних вкладень і фінансових інвестицій, балансу доходів і витрат, балансу грошових надходжень і витрат);

• фінансовий аналіз та оцінка поточного та перспективного фінансового стану фірми, можливих темпів її розвитку виходячи

з забезпеченості фінансовими ресурсами, а також прогнозування ймовірності банкрутства;

• управління обіговими коштами і забезпечення ліквідності

компанією (управління запасами, грошовими коштами, дебіторською та кредиторською заборгованістю);

• управління інвестиційним портфелем (капітальними вкладеннями і фінансовими інвестиціями);

• управління структурою капіталу і контроль за платоспроможністю (забезпечення раціональної структури капіталу, контроль за пропорціями між власним і позиковим капіталом, за виконанням зобов'язань перед інвесторами і кредиторами, що мають довгострокові вкладення в компанію, розробка

пропозицій про види боргових зобов'язань, які можна додатково випускати для кращого забезпечення потреби в капіталі та досягнення стабільності платоспроможності);

• управління фінансовими ризиками (ідентифікація ризиків, вибір стратегії і тактики управління ризиком, організація конкретних процедур з управління ризиком);

• організація розрахунків з бюджетною системою (по податках і зборам), акціонерами (виплата дивідендів), кредиторами (виплата відсотків, погашення позик), контрагентами, а також випуску цінних паперів;

• забезпечення взаємовідносин з установами ринкової інфраструктури, укладання договорів з банками, біржами, страховими компаніями, інвестиційними фондами, компаніями і т. д.;

• підготовка звіту перед акціонерами та персоналом про результати фінансової діяльності.

Крім внутрішньої інформації, яку можна отримати з фінансової звітності та даних управлінського обліку, фінансового менеджеру необхідний великий обсяг зовнішньої інформації: про загальноекономічної ситуації в країні, де знаходиться компанія, а також у країнах, куди поставляється його продукція, де воно закуповує продукцію, де знаходяться партнери компанії; про оподаткування; про компанії-конкурентів і основних показниках їхньої фінансово-господарської діяльності; про ситуацію на внутрішньому і міжнародному фінансових ринках; про банківських процентних ставках, курсах валют і цінних паперів, рейтингу цінних паперів різних емітентів, рейтингу фінансових посередників (банків, страхових компаній, інвестиційних фондів) і т. д.

Джерелами зовнішньої інформації є законодавчі, нормативні та інструктивні документи державних органів управління; дані, що публікуються у спеціальних періодичних виданнях з економіки та фінансів, у статистичних зведеннях і збірниках; дані торгово-промислових палат, підприємницьких спілок, асоціацій та інших організацій; дані спеціальних рейтингових агентств та ін.

Цінова політика.

У країнах з розвиненою ринковою економікою для визначення базової ціни на продукцію компанії широко використовують методи

визначення ціни на базі скорочених витрат - маржинальних

витрат і прямих витрат. Ці методи засновані на поділі витрат компанії на змінні і умовно-постійні.

Суть методу маржинальних витрат полягає в тому, що до змінних витрат на одиницю продукції додається сума (відсоток) валовий маржі, що покриває умовно-постійні витрати і забезпечує достатню норму прибутку. Метод прямих витрат заснований на тому, що розраховується виробнича собівартість продукції, що включає прямі і накладні витрати, пов'язані з виробництвом даної продукції. Потім до виробничої собівартості додається надбавка, яка повинна забезпечити покриття з побутових і адміністративних витрат та одержання бажаного прибутку.

У міру розвитку ринкових відносин в Україні розглядаються методи починають застосовувати вітчизняні компанії. Для встановлення базової ціни можна використовувати також методи рентабельності інвестицій і маркетингових оцінок.

Метод рентабельності інвестицій характеризується тим, що до сумарних витрат на одиницю продукції додається сума відсотків за кредит. Таким чином враховується платність фінансових ресурсів і в ціну закладається норма прибутку не нижче вартості позикових коштів. Однак в умовах інфляції і завищених відсоткових ставок за кредит цей метод використовувати важко.

Методи маркетингових оцінок (оцінка реакції покупця, встановлення подібної ціни, проведення конкурсу пропозицій покупців, тендерний метод) орієнтовані не на кількісну оцінку витрат компанії і норму прибутку, а на довільне встановлення цін, тому їх використовують в окремих випадках.

В Україні до переходу до ринкових відносин були встановлені державні ціни. Основним методом в ціноутворенні був метод повних витрат (традиційно він і зараз найбільш поширений). Він припускає, що до повної сумі всіх витрат на одиницю продукції додають певну суму, відповідну планованої нормі прибутку (рентабельності продукції). Розрахована цим методом ціна забезпечує повне покриття всіх витрат і отримання планованого прибутку. Але при цьому не стимулюються зниження витрат і підвищення конкурентоспроможності продукції, а також не враховується еластичність попиту. Якщо попит знизиться, обсяг реалізації може виявитися недостатнім для прибуткової діяльності компанії в цілому.

Варіацією методу повних витрат є метод вартості виготовлення. Суть його полягає в тому, що до повної суми витрат (на одиницю продукції) на покупні сировина, матеріали, вузли, напівфабрикати додають суму (відсоток), відповідну доданої компанією вартості. Цей метод дозволяє врахувати власний внесок компанії у формування вартості продукції.

Перераховані методи визначення базової ціни на продукцію

(Товари, роботи, послуги) можна застосовувати як окремо, так і в різних комбінаціях.

Розробка напрямів цінової політики та встановлення ціни на конкретну продукцію (товар, роботу, послугу) відносяться до спільним функцій маркетингової та фінансової служб компанії. При цьому основні завдання фахівців з маркетингу - вивчити ринок, еластичність попиту на продукцію, вироблену компанією, проаналізувати ціни конкурентів, проводити маркетингову політику, регулювати маркетингову складову ціни (використовувати систему знижок, надбавок), контролювати реалізацію продукції.

До основних завдань фінансових менеджерів в області цінової

політики ставляться визначення базової ціни, встановлення динаміки валових витрат в залежності від обсягу виробництва, визначення такої ціни та обсягу реалізації продукції, при яких компанія отримає максимальний прибуток, а також розрахунки впливу на фінансовий результат пропозицій різних служб (виробничої, маркетингової, постачальницької та ін) про збільшення або зменшення тих чи інших видів витрат в цілях нарощування

виробництва та збуту продукції.

При прийнятті цінових і інших фінансових рішень, а також для

обгрунтування необхідності збільшення витрат на маркетинг фінансові менеджери використовують дані маркетингових досліджень,

аналізують інформацію про вплив маркетингової політики на

динаміку попиту на продукцію компанії. Вони визначають доцільність варіантів зміни ціни продукції, витрат на рекламу, на просування її до споживача та інші маркетингові заходи для збільшення виручки від реалізації та прибутку. При цьому враховують можливість зміни обсягу попиту у зв'язку зі зміною ціни, тобто еластичність попиту від ціни.

Еластичність попиту від ціни - це міра відносного зміни обсягу попиту на продукцію при зміні ціни. Якщо попит еластичний, то при підвищенні ціни він знижується, виручка від реалізації зменшується, а компанія може втратити значну частина прибутку або навіть весь прибуток. І навпаки, якщо попит не еластичний, то при підвищенні ціни він майже не змінюється, а виручка від реалізації і прибуток збільшуються.

При виборі варіантів зміни ціни керуються наступними правилами:

• при еластичності попиту більше одиниці (попит еластичний) зміна ціни на 1% дає більше 1% зміни обсягу збуту. Отже, зниження ціни викликає таке підвищення попиту, при якому загальна виручка зростає;

• якщо еластичність попиту дорівнює одиниці, то кожен відсоток

зміни ціни приносить 1% зміни обсягу збуту;

• при еластичності попиту менше одиниці (попит не еластичний)

зміна ціни на 1% дає менше 1% зміни обсягу збуту.

Тому зниження ціни не викликає такого підвищення попиту

і не компенсує зменшення виручки.

Для максимізації прибутку фінансові менеджери використовують варіантні розрахунки прибутку при різних цінах і обсягах виробництва і визначають оптимальний обсяг виробництва і ціну, забезпечують найбільший прибуток.

Випуск кожної додаткової одиниці продукції викликає приріст загальної виручки на величину, яка в економічній теорії називається граничною виручкою, а також збільшення валових (Сумарних) витрат на величину, звану граничними витратами. Якщо гранична виручка перевищує граничні витрати, то прибуток збільшується, і навпаки, якщо гранична виручка менша граничних витрат, прибуток зменшується. При цьому треба пам'ятати правило: найбільший прибуток компанії забезпечують обсяг випуску продукції і ціна, за яких граничні витрати дорівнюють або максимально наближаються до граничної виручки.

З урахуванням цього вибирають найкращий варіантних розрахунок прибутку.

Дивідендна політика.

У функції фінансового менеджера входять розробка та обгрунтування пропозицій щодо розподілу чистого прибутку і формування грошових фондів компанії. При цьому найважливішими завданнями є узгодження дивідендної та інвестиційної політики і забезпечення оптимальних пропорцій між реінвестуванням прибутку і використанням її на споживання.

Особливу увагу дивідендній політиці приділяють відкриті акціонерні товариства. Менеджери таких компаній повинні не тільки

піклуватися про раціональне розподіл прибутку на накопичення

і споживання, але і враховувати реакцію фондового ринку на підвищення або зниження дивідендів. Інформація про дивідендній політиці відкритих акціонерних товариств ретельно відстежується учасниками фінансового ринку, зацікавленими особами.

Інтереси акціонерів пов'язані з підвищенням їх сукупного доходу. Необхідно з'ясувати, яка дивідендна політика дасть найбільший приріст цього доходу. Різні теорії дивідендної політики з'явилися у зв'язку з різними відповідями учених на наступні питання: Чи впливає величина дивідендів на зміну сукупного доходу акціонерів, який складається із суми дивідендів і

приросту курсової вартості акцій? Якщо впливає, то якою має бути оптимальна величина дивідендів? Яка дивідендна політика може забезпечити максимальний приріст доходів акціонерів? Дослідження привели до появи двох основних теорій дивідендної політики.

1. Теорія нарахування дивідендів за залишковим принципом. Відповідно до цієї теорії дивідендний фонд по звичайних акціях формується після фінансування за рахунок прибутку всіх необхідних витрат, тобто погашення кредитів, виплати фіксованих дивідендів по привілейованих акціях, відрахувань до фонду розвитку для здійснення інвестицій, а решта суми спрямовується на виплату дивідендів. Основними розробниками цієї теорії вважаються Ф. Модільяні та М. Міллер (звідси і скорочена назва - теорія М-М). Головна теза теорії, що розглядається полягає в тому, що акціонери віддають перевагу стабільності дивідендної політики, а не отриманню надвисоких доходів. Крім того, ці вчені вважали, що сума виплачуваних дивідендів приблизно дорівнює витратам, які необхідно нести для вишукування додаткових джерел фінансування інвестицій. Звідси вони прийшли до висновку, що дивідендна політика на ціну акцій і сукупне багатство акціонерів не впливає і тому не потрібна; пріоритет потрібно віддавати інвестиційній політиці.

2. Більш поширеною є теорія, що отримала назву "Синиця в руці". Основний її розробник М. Гордон виходив з того, що інвестори хочуть мінімізувати ризик, тому завжди воліють поточні дивіденди можливим майбутнім виплат і майбутнім приросту акціонерного капіталу. Отримувані регулярно дивіденди зменшують ризик, невизначеність для акціонерів, які віддають перевагу менший, але постійний дохід на вкладений капітал. Це призводить до підвищення ціни акціонерного капіталу, тому що збільшується попит на акції. І навпаки, якщо дивіденди компанією не виплачуються, то збільшується невизначеність, зростає необхідна інвесторами норма доходу, що призводить до зниження ринкової ціни акцій. У практичних ситуаціях фінансовим менеджерам необхідно враховувати конкретні обставини і вибирати підхід по обстановці. Доводиться балансувати між виплатою достатніх дивідендів (щоб були задоволені акціонери) і реінвестуванням прибутку (для забезпечення розвитку компанії). Зваженої вважається дивідендна політика без різких коливань (різке підвищення дивідендів в одному році, потім зниження і т. д.), при якій щорічно виплачується стабільний дохід. По можливості потрібно намагатися забезпечити акціонерам прибуток більший, ніж банківський відсоток. Іноді можна вдаватися до виплати дивідендів акціями, щоб зберегти прибуток в обороті компанії.

Управління запасами.

Мета управління запасами - підтримувати їх на такому рівні, щоб можна було завжди вчасно виконувати замовлення споживачів, що не

допускати переривання виробничого процесу, а також мінімізувати витрати, які обумовлені необхідністю мати запаси.

З виробничими запасами пов'язані наступні групи витрат:

1) витрати на зберігання - утримання складських приміщень, заробітна плата складського персоналу, втрати від псування при зберіганні, поява неліквідів;

2) упущена вигода від вкладення коштів у запаси і відмови від більш вигідних варіантів інвестицій;

3) витрати на відновлення запасів - складання замовлення, оформлення та облік документів, обробка додаткової інформації;

4) витрати, пов'язані з тимчасовим відсутністю запасів, - порушення виробничого циклу, простої, втрати замовників;

5) упущена економія від придбання запасів за ціною зі знижкою.

Завдання фінансового менеджера полягає в оптимізації сумарних

витрат, пов'язаних із запасами, оскільки зменшити одночасно всі види таких витрат неможливо.

Так, із збільшенням обсягу замовлень збільшуються витрати груп

1 і 2 і зменшуються витрати груп 3-5, зі зменшенням обсягу замовлень, навпаки, витрати груп 3-5 збільшуються, а груп 1 і 2 -

зменшуються.

Управління дебіторскою заборгованістю.

Дебіторська та кредиторська заборгованості визначаються в основному умовами розрахунків компанії з покупцями і постачальниками. В основу управління дебіторською заборгованістю покладені два підходи:

• порівняння додаткового прибутку з витратами і втратами,

що виникають при зміні політики розрахунків за реалізовану продукцію;

• порівняння та оптимізація розмірів і термінів погашення дебіторської і кредиторської заборгованостей.

При першому підході враховується, що зі збільшенням дебіторської

заборгованості пов'язані не тільки додаткові витрати з фінансування цього збільшення і втрати через збільшення безнадійних боргів, але й збільшення обсягу реалізації продукції з-за пом'якшення умов розрахунків із споживачами та отримання додаткового прибутку.

Тому перш ніж приймати рішення про те, продавати продукцію з відстрочкою платежів чи ні, необхідно порівняти витрати,

пов'язані з появою додаткової дебіторської заборгованості, з приростом прибутку в результаті збільшення виручки від реалізації. Якщо приріст прибутку більше, слід збільшити кредит покупцям.

Другий підхід до управління дебіторською заборгованістю полягає у максимальному використанні можливостей скорочення фінансового циклу за рахунок залучення для фінансування дебіторської заборгованості коштів в розрахунках з кредиторами за товари (Роботи, послуги). Для цього складають баланс дебіторської і кредиторської заборгованості та здійснюють контроль за збалансованістю дебіторської заборгованості за товари (роботи, послуги)

з кредиторською заборгованістю за сировину та матеріали. Фінансові

менеджери намагаються так організувати розрахунки з покупцями і

постачальниками, щоб зменшити різницю між середнім періодом

погашення дебіторської заборгованості та середнім періодом погашення кредиторської заборгованості (за рахунок збільшення останнього).

При цьому треба враховувати можливі втрати для компанії, який відмовився від знижок, які надають постачальники при більш швидкої оплаті рахунків.

Відомі наступні способи управління коштами в розрахунках з

дебіторами:

• не надавати відстрочку платежу без попередньої перевірки фінансового стану покупця;

• отримати від покупця договір про заставу майна на суму

відстроченого платежу;

• продати рахунки дебіторів факторинговій компанії чи факторингового відділу банку;

• застрахувати кошти в розрахунках від збитків за безнадійними

боргами;

• постійно контролювати рахунки дебіторів;

• оцінювати реальний стан дебіторської заборгованості (виявляти сумнівні борги, оцінювати ймовірність появи

суми безнадійних боргів);

• контролювати співвідношення дебіторської та кредиторської заборгованостей;

• розробити систему договорів з покупцями з гнучкими умовами термінів і форм оплати (попередня оплата, зазвичай

зі знижкою; часткова попередня оплата в поєднанні з продажем в кредит; передача на реалізацію; виставлення проміжного рахунку - ефективно при довгострокових контрактах, забезпечує регулярне надходження грошей по мірі виконання окремих етапів договору; отримання банківської гарантії на відшкодування банком відповідної суми в разі невиконання дебітором своїх зобов'язань; застосування гнучких цін, які узгоджуються з індексом інфляції і фактичним терміном оплати товарів);

• встановити преміальну систему оплати праці для персоналу

відділу збуту в залежності від ефективності заходів щодо

збільшенню продажів і отримання платежів за відвантажену продукцію.

Відзначимо, що в даний час у вітчизняній практиці при

частих порушеннях платіжної дисципліни, збільшення обсягів

простроченої дебіторської та кредиторської заборгованостей, недоліку у більшості компаній обігових коштів, неможливість отримання короткострокових банківських кредитів на прийнятних умовах компаніям складно застосовувати названі способи управління дебіторською заборгованістю, традиційні для світової практики [81]

Управління грошовими коштами.

Управління припливом і відтоком грошей полягає в синхронізації грошових потоків, прискоренні погашення дебіторської заборгованості,

тимчасове інвестуванні коштів у легкореалізуемие цінні папери, контролі за витратами.

Фінансовий менеджер компанії відповідає за ефективність організації процесу управління грошовими коштами, але основна частина робіт має виконуватися спільно з банком, роль якого в цій організації дуже велика. Ефективне управління залишками грошових коштів на поточних рахунках полягає в тому, щоб забезпечувати грошовими коштами виконання поточних операцій, підтримувати необхідний резерв коштів для здійснення непередбачених платежів (міра обережності) і мати кошти в ліквідній формі, щоб не упустити можливості заробити додатковий прибуток, беручи участь в незапланованих вигідних фінансові операції (наприклад, в спекулятивних операціях на фінансовому ринку).

Гроші на поточному рахунку практично не приносять доходу, з їх

збільшенням зростають втрати доходів від інвестицій, але одночасно підвищується ліквідність. Тому втрати доходів від більш

вигідних вкладень розглядаються як плата за підвищення ліквідності. Завдання фінансового менеджера - підтримувати на рахунку оптимальний залишок грошових коштів, який забезпечує достатній рівень ліквідності і не надто підвищує її ціну.

У теорії фінансового менеджменту запропоновано розглядати

зберігання грошових коштів на поточному рахунку як зберігання одного з

видів запасів і застосовувати моделі, розроблені в теорії управління запасами, для оптимізації залишків грошових коштів. Прикладом такого підходу є модель В. Баумоля, який першим виявив схожість між товарно-матеріальними та грошовими запасами і в 1952 р. запропонував використовувати модель розрахунку найбільш економного обсягу замовлень товарно-матеріальних запасів ЕОЗ для управління запасом коштів.

У модель Баумоля закладено, що фірма при появі надлишку

грошей на рахунку понад розрахованої суми оптимального запасу використовує його для покупки короткострокових цінних паперів з метою отримання доходу, а при зниженні запасу грошей продає частину цих паперів, підвищуючи запас грошей до оптимального рівня.

На закордонних фінансових ринках є досить широкий вибір короткострокових (легкореалізуемих) цінних паперів, щоб фірма

могла швидко (протягом декількох годин) конвертувати в них

надлишки грошових коштів, а потім так само швидко заповнити недолік грошей, здійснивши зворотну процедуру. Завдяки цього фінансові менеджери можуть мінімізувати необхідну резерв коштів. Вітчизняні компанії поки позбавлені такої можливості і частіше стикаються не з проблемою підтримки оптимального запасу грошових коштів на рахунку, а з проблемою постійного відсутності грошей для оплати прострочених рахунків.

Модель Баумоля придатна для стабільних передбачуваних грошових

витрат і надходжень, вона не враховує сезонних або випадкових коливань, тобто в ній спрощена реальна ситуація. Пізніше були розроблені інші моделі, що враховують щоденну мінливість грошових потоків (наприклад, модель Міллера-Орра, 1966). Тим не менше, всі формалізовані моделі мають певні обмеження, тому в практиці управління грошовими коштами їх використовують як допоміжні для встановлення оптимального обсягу грошових коштів.

Управління фінансовими ресурсами компанії для забезпечення ефективності її майбутньої господарської діяльності здійснюється шляхом аналізу і оцінки статей балансу (Balance Sheet), звіту про доходи компанії (Income Statement), звіту про нерозподілений прибуток (Retained Earnings Statement) та звіт про рух грошових коштів (Cash Flow Statement). Ці фінансові документи містять усю необхідну інформацію для розрахунків фінансових коефіцієнтів.

ФІНАНСОВІ ПОКАЗНИКИ ДЛЯ ОЦІНКИ ФІНАНСОВОГО СТАНУ

Фінансові коефіцієнти відображають фінансові пропорції між різними статтями звітності. Перевагою фінансових коефіцієнтів є простота розрахунків. Суть методу полягає, по-перше, у розрахунку відповідного показника і, по-друге, у порівнянні цього показника з якою-небудь базою.

Для цього необхідно:

1) порівняти показники фірми із показниками інших аналогічних компаній та з нормативними показниками по сектору;

2) простежити тенденцію зміни відповідного показника протягом планового періоду.

Фінансові коефіцієнти та співвідношення поділяються на п’ять категорій:

- показники ліквідності,

- показники оборотності,

- показники структури капіталу,

- показники прибутковості,

- показники ринкової вартості.

Фінансові коефіцієнти використовуються:

* Кредиторами для оцінки кредитного ризику;

* Інвесторами для того, щоб сформувати гіпотези про майбутні прибутки і дивіденди;

* Фінансовими менеджерами для отримання інформації про ефективність прийнятих управлінських рішень.

Фінансові коефіцієнти дозволяють оцінити безліч аспектів бізнесу, але звичайно не використовуються окремо від фінансових звітів. Фінансові коефіцієнти традиційно є складовою частиною аналізу фінансової звітності. Коефіцієнти дозволяють:

- аналізувати фінансовий стан компанії за різні періоди діяльності;

- порівнювати результати діяльності компанії з середніми по сектору, в якому вона працює.

|

|

|

|

|

Дата добавления: 2015-05-23; Просмотров: 614; Нарушение авторских прав?; Мы поможем в написании вашей работы!